(1)旗天科技的控制权转让必定是为了注入资产。旗天科技的业务主要是数字营销,给银行,政府做一些数字商城,而七彩虹主要是显卡、主板、整机的研发、生产、销售。旗天跟七彩虹的生意关联性差不多就是我家鱼跟我的自行车的关系——不能说是没有关系,只能说是毫不相干。所以万山收购旗天科技控制权必然是为了资本运作,从而实现借壳上市。

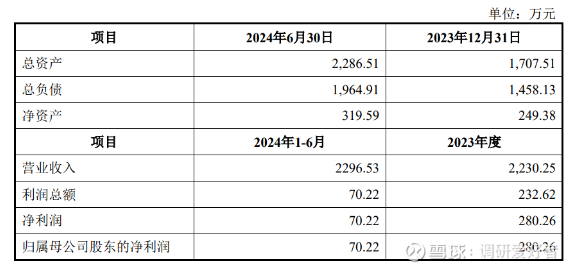

(2)七彩虹短期来看,只有借壳上市一条道路实现资本化。七彩虹虽然有自己的研发设计团队,但过去十几年一直是轻资产运行,不符合IPO必须有资产的标准,为了逐渐满足IPO的标准,21年开始投资自己的供应链(博罗AI产业园),结果在落地后碰上了24年的IPO收紧,从IPO堰塞湖的情况看,要IPO至少要5年以上,更别提公司目前还没股改,因此对七彩虹来说,也基本只有借壳是确定性比较高,速度比较快的方案了。

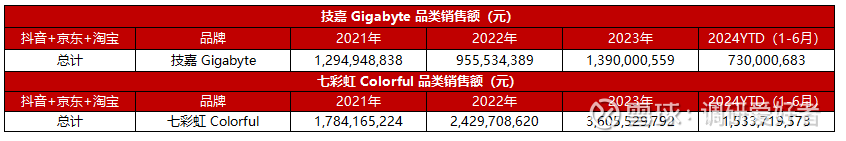

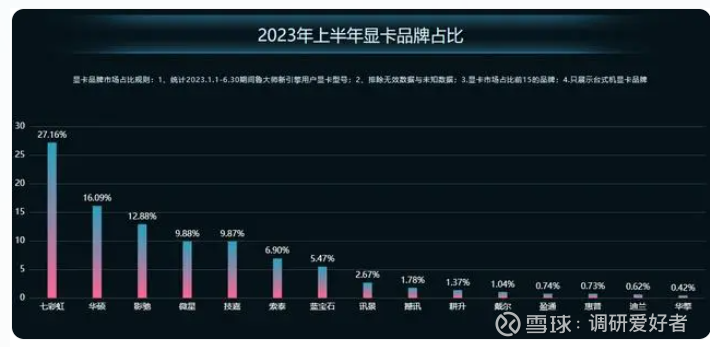

(3)中国每4张显卡有一张来自七彩虹,海外业务在多个国家是前三,预测营收规模在150亿以上。测算路径一:基于电商÷电商占比,据久谦数据,技嘉电商渠道板卡收入14亿,大陆地区营收40亿,全球板卡营收200亿,七彩虹电商渠道营收37亿,预估大陆地区营收在105亿左右;测算路径二:基于鲁大师统计的国内显卡市占率,七彩虹27.16%一骑绝尘,对应的技嘉是9.87%(技嘉40亿营收),华硕是16.09%(60亿+,不含整机带卡)基,基本能测算出七彩虹国内市场规模在110亿左右。目前七彩虹在多个国家市场规模是前三,海外只按国内30%的生意体量,150亿营收是大概率的。(索泰目前还有53亿,其中国内19亿,海外34亿,技嘉大陆40亿,海外160亿,华硕,影驰都是海外更大)

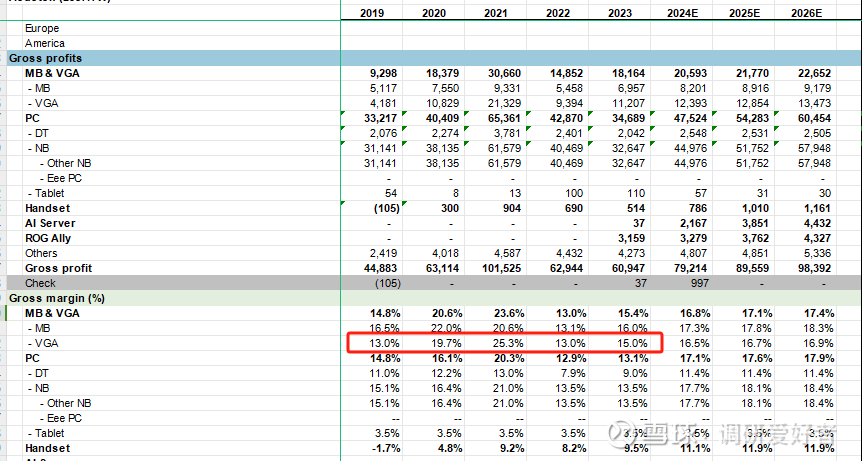

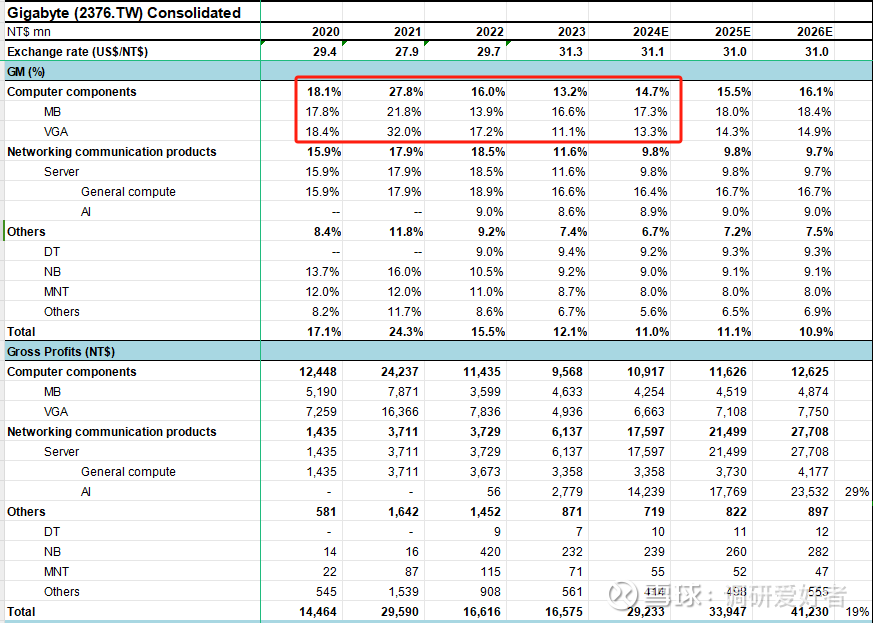

(4)做非公版显卡生意有一定的周期性,但净利润相对稳定,标准6-10%净利率。华硕板卡业务净利率在10%,技嘉在8%左右,过去多年来板卡业务净利率都在6-10%的区间(除21年显卡涨价,净利率飙升至20-25%)波动,基本可以认为七彩虹的合理净利率水平在6%-10%,也就是9-12亿净利润,取中值算10亿利润。

(5)现在的旗天科技值多少钱:一个超过150亿,10亿级别利润的资产注入,在二级市场给20-30x PE是大概率的,基本对应200-300亿市值,那么旗天科技短期先看到百亿,应该问题不大吧?(朗源只是董宇辉业务的预期就已经完成了从底部到高点的3倍)

说在前面:已经先涨起来了,注意风险,可以回调后再买,数据实在不好找了,所以搞了很久,后面还约到了相关的专家,会对信息做二次确认

事件:

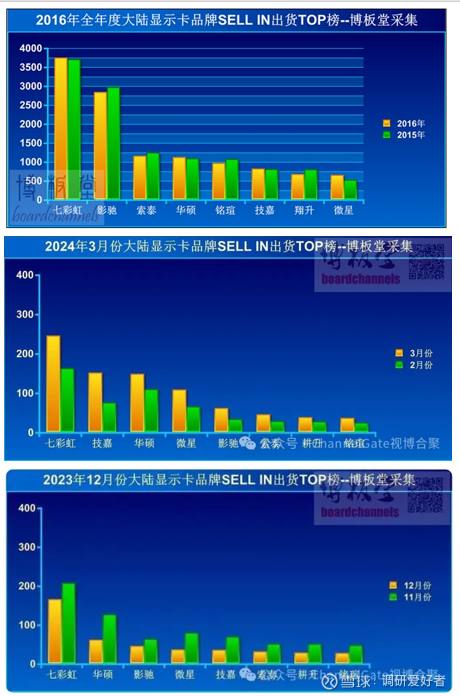

2024年7月25日,旗天科技与七彩虹皓悦签署了《附条件生效的股份认购协议》,七彩虹皓悦拟认购公司本次向特定对象发行股票不超过1.2亿股股份。本次定向增发价格为3.33元/股(旗天科技最新价为4.2元/股),发行募集资金总额为不超过4亿元,扣除发行费用后将用于补充流动资金和偿还银行借款。 上述事项完成后,按照本次发行数量上限计算,七彩虹皓悦将持有旗天科技占发行后总股本15.42%的股份,表决权比例为16.93%,七彩虹皓悦将成为旗天科技的控股股东,七彩虹皓悦的实际控制人万山将成为公司的实际控制人。

本次重组的核心亮点就是七彩虹,比较简短的介绍一下七彩虹是个什么公司(自己装电脑的朋友可能会了解一些):七彩虹是国内著名的DIY硬件厂商,品牌成立于1998年,早期七彩虹以代理起家,经过20年的发展,目前七彩虹已经是拥有自主研发、自主生产、自主品牌、自主销售为一体的完整产业链企业,目前在显卡(GPU)生意上一骑绝尘,基本中国每4台电脑,就有一台里面有七彩虹的显卡(鲁大师的数据)。

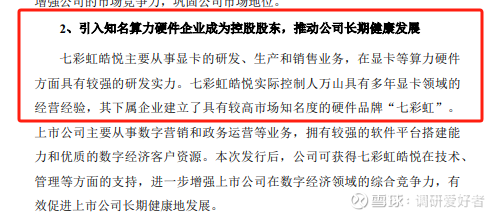

本次收购控制权的七彩虹皓悦,实际是个马甲公司,根据公司公告的信息,截至2024年6月30日,七彩虹皓悦的总资产不足2300万元,净资产仅320万元。2023年营收2230万元,净利润280万元,2024年上半年,其营收和净利润则分别为2296万元和70.22万元。(这样一家小体量的公司却出的起4亿去买控制权,同时生意体量也跟我们印象中的七彩虹大相径庭)

那么,真正的七彩虹在哪里呢?

我们可以扒一下实控人万山名下的企业,实际上跟只有【七彩虹科技发展有限公司】是在2010年之前注册的,结合七彩虹品牌是1999年注册的,所以大概率七彩虹科技发展有限公司才是实际上我们买的七彩虹产品的业务。而此次收购使用的七彩虹皓悦,后面更多将会是个控股平台性质的公司。

目前有两个核心问题:(1)为什么后续一定会重组?;(2)为什么七彩虹要借壳。

先说第一个问题,为什么后续一定会重组,把七彩虹业务注入进来呢?首先要从旗天科技本身的生意说起,最早旗天科技其实是做镜片的,不过经过很多年的演变,现在公司基本可以理解是做数字营销相关业务的,给银行提供各种商城的产品(一样难用的积分商城之类的),实际上旗天科技跟七彩虹目前的业务的关系,大概就是我家的鱼跟我的自行车的关系——没啥关系。所以七彩虹买这个公司,必然不是看重【业务协同性】或者【战略合作地位】,一定是要壳来做资本运作。

那么为什么七彩虹这么一个知名企业要借壳上市呢?

前些年国内IPO的审核,其实都是不太让轻资产企业上市的,这就要求企业必须要有自己的供应链(产业园/工厂),七彩虹的业务,大体可以分为显卡、主板、SSD、内存、整机、外设几个板块,实际上主要就是显卡和主板(显卡是大头),SSD/内存/整机/外设这些加起来,估计也就占收入10%不到(七彩虹的笔记本和整机都很晚启动),而七彩虹的显卡业务,主要是基于英伟达/AMD的架构,做非公版的GPU(也有小部分公版),虽然在过去的10年里,已经拥有了自己的研发和设计团队,但重资产的事情一直没怎么去碰,加上公司一直是ToB(基本现款现结,甚至预付)+DTC双线驱动,现金流很好,也不缺钱,也就没有去想上市的事情【我找了一些银行的朋友,想让他们介绍交流一下,结果说是授信都很少用】。

那为什么这个时间节点要考虑资本化,而且还要借壳呢?这两年AI的浪潮兴起,七彩虹作为游戏显卡的强者,肯定是想在这波里分一杯羹的,同时品牌的生意已经到一个比较稳固的阶段,资本化适合的节点到了。所以我们也能看到七彩虹开始建设自己的AI科技产业园,总投资8.3亿元,主要生产3D显示卡、主机板等,明显就是为了IPO去构建的资产。

但显然就算有了资产,也要看天时。这里又遇到一个致命的问题,因为一些原因,今年国内的IPO审核确实到了一个极度严格的地步,几乎没有多少项目能过会,更别提公司还没有股改,如果要走完【股改,辅导,递表,审批,反馈,发行】整个周期,即便现在就大面积放开IPO,整个流程走完也起码4-5年去了,正儿八经的IPO的优点是可以补充一笔资本金,但对七彩虹这样的企业来说,4-5年的时间,自己都能够滚出来这笔钱了,没必要找二级市场要,借壳是更快,更现实可行的方案。这么一看,七彩虹要借壳既合情又合理。

综上,七彩虹买旗天科技控制权,除了借壳没有任何意义,必然是为了重组,同时也有充分的动机要在这个时间节点去走资产注入,借壳上市。

那么又有一个关键的问题,七彩虹牛逼吗?生意体量有多大?值多少钱?

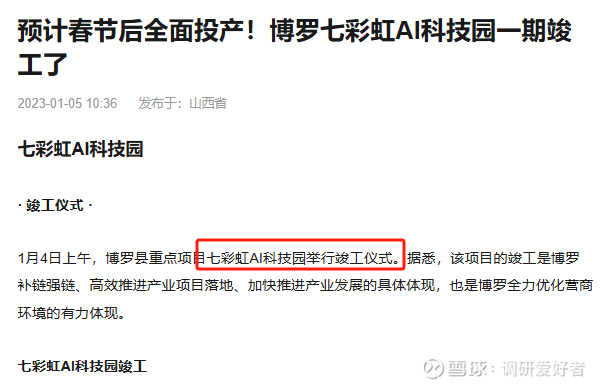

其实这里可能都不需要我做过多的介绍,七彩虹是国内显卡毫无争议的第一,市场份额甚至接近第二名技嘉的一倍(当然早年七彩虹也有一些”凄惨红“之类的黑历史),而且这个第一的地位已经维持了十几年了(真正的稳如,2012年就是第一了)。

这个第一对应的是多大的生意体量呢?很可惜,七彩虹这家公司过去非常低调,基本没有任何渠道披露过他们的营收利润情况,不过我们可以从第三方渠道推算出来,引用久谦的数据,国内七彩虹电商全渠道(天猫/抖音/京东)营收在36亿,而技嘉的生意体量在13.9亿左右。

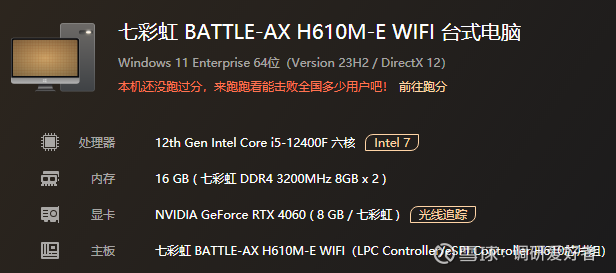

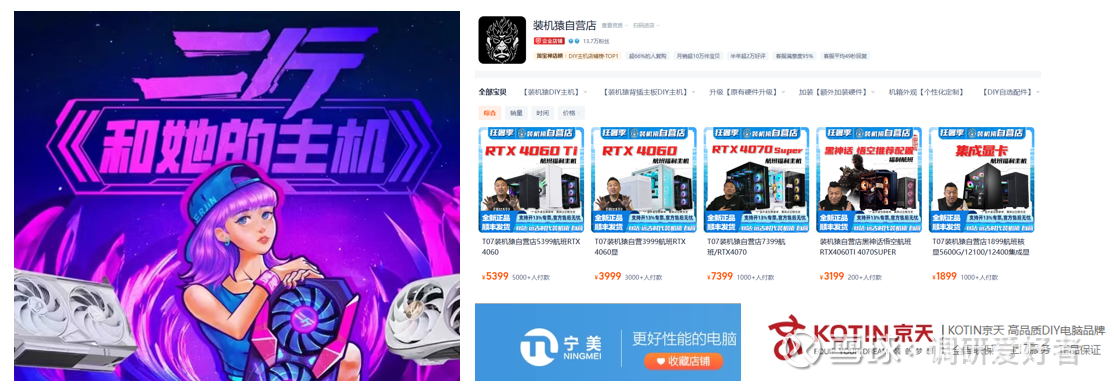

不过久谦只能统计品牌自己的营收,不包括整机、台式、DIY电脑的营收(很多配件是通过整机出去的,比如装机猿、京天华盛、攀升兄弟、宁美国度、二斤和她的主机之类的),我家就是媳妇儿给我买的台式整机,我刚看了一眼,内存、主板、显卡都是七彩虹的,她应该是直接在装机猿的店下的单,所以不得不说七彩虹确实在整机渠道市占率高。。。

同时线上数据,也不包含线下渠道的数据,这个部分数据只能靠估算。

技嘉全球营收302亿人民币(2023年),目前在大陆的生意体量差不多40亿(2023年年报),从全球业务看,AI服务器占了接近1/3,剩下还有200亿的游戏显卡+主板,但大陆基本就是主板+显卡的生意,所以可以理解为技嘉的电商差不多占生意盘子的34%,剩下基本都是ToB,整机的生意,也符合DIY是少数,买整机才是大多数普通人的最优选择的逻辑。如果用这个比例倒推的话,基本可以推算七彩虹的国内业务体量就在105亿上下,海外假设只是国内1/3,集团整体的营收应该在140-150亿左右(实际应该比这个高,因为21年的新闻里提到过,七彩虹在海外很多国家都是前三,且其他同行都是海外远大于国内)

这个150亿的数字是不是稍微有些夸张呢?要看是否能通过其他渠道验证到。目前显卡行业前十里,上市的公司有华硕、技嘉、索泰。

(1)技嘉:前面提到了,主板+显卡差不多200亿(国内第三,华硕是老二)

(2)华硕:有很大一部分整机业务,所以不好拆,只算国内的板+卡,应该在35-40亿,算上整机里的板+卡,应该超过60亿,全球应该也差不多200-300亿

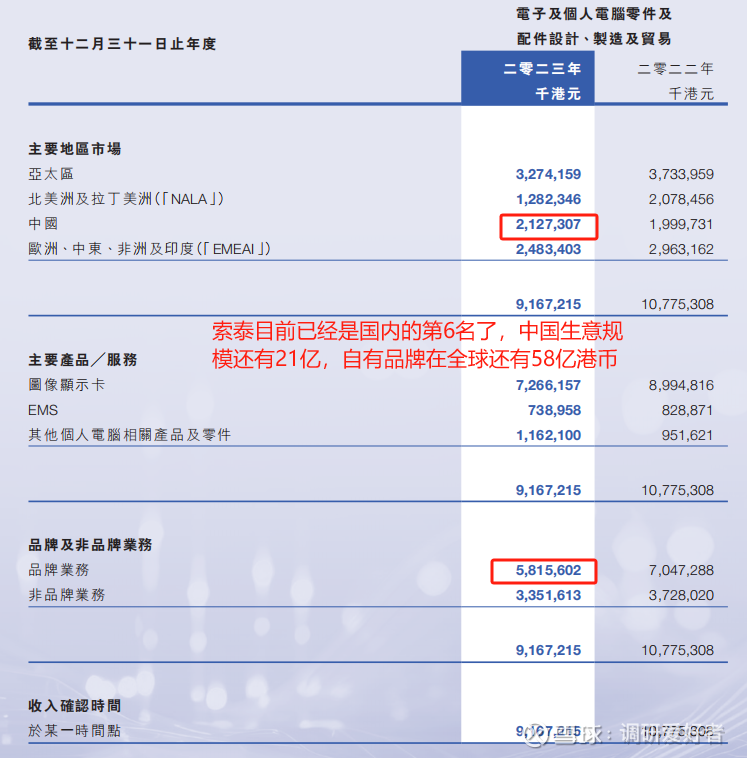

(3)索泰:基本最近一年都稳定在行业第六,那么索泰的营收是多少?我们从上市公司的年报可以看到,目前索泰全球自有品牌的营收在58亿港币(53亿人民币)左右,国内营收依然有21亿港币(19.5亿人民币)。

国内二三名全球都是200-300亿,行业第六国内20亿,全球50亿,七彩虹作为国内的第一,多个国家的前三,150~200亿营收肯定是有可能的,考虑到七彩虹在北美和欧洲的生意体量很小,为了保守起见,取150亿营收。

但毕竟是估算值,这里还未必特别准,我们不妨再从另一个角度重复验证一次,鲁大师2023年上半年显卡品牌占比,七彩虹27.16%一骑绝尘,对应的技嘉是9.87%(技嘉是40亿),华硕是16.09%(60亿+),技嘉是七彩虹的36.3%,七彩虹的国内营收=技嘉营收 ÷ 技嘉/七彩虹=110亿(跟前面也对的上),从这个角度算出来的国内营收也跟前面用线上数据倒算的差不多,可以认为公司收入在150亿左右是相对保守的值。

两个测算都对的上,那么下一个问题就是,他能赚多少钱?

硬件行业整体来说还是比较透明的,除了2021年显卡价格飞涨,那一年全行业毛利率干到了接近30%+,其他大部分时候毛利率在15%(技嘉:22/20年18%左右,21年32%;22年因为全行业库存问题+大家都在等4系卡,导致毛利处在异常低的水平),是比较稳定的水平,净利率6-10%,基本顺着这个逻辑去推算,稳态公司净利润在12亿-20亿左右(也难怪能一口气拿出4个亿现金买壳),在A股,一个行业GPU龙头企业,有自己的品牌,虽然做的是基于公板定制非公版的生意,但我想给20x PE应该是比较合理的,那么,七彩虹合理的估值,应该至少在200亿-300亿(区间有点大,主要还是利润比较盲盒),我想,从这个角度来说,一个即将注入数百亿市值行业巨头的壳公司,先涨到百亿,应该不是太过分吧?【PS:参考朗源一波3倍】

附:华硕+技嘉报表拆分(感兴趣的可以联系我要华硕和技嘉的模型)

华硕毛利率在15-20%(比较高端,比较贵),运营利润率在10%左右

技嘉毛利率在13-19%(剔除21年显卡涨价),运营利润率在8-10%

本文作者可以追加内容哦 !