上周统计了今年以来跑赢纳指的基金,一共有29只基金。(跑赢纳指,这20位基金经理凭什么?)

后来看到一位网友留言,说,

就算找1W只猴子随机选股,也能有20个跑赢纳指。

这位网友的调侃源自美国普林斯顿大学经济学家伯顿·马尔基尔的一个论断。

1973年,伯顿·马尔基尔在其著作《漫步华尔街》中这样写道,

“让一只蒙住眼睛的大猩猩扔飞镖选股,其最终业绩不会逊于专家选出的投资组合表现。”

关于这个论断,投资界和学术界争议不断,其中,股神巴菲特的回应最为经典。

他的说法是,

从统计学的角度,大猩猩靠运气的确可能产生同样的结果。但是设想一下,如果这215个获胜的猩猩中有40个来自于同一家动物园,难道我们就不想问一问他们的管理员给那些大猩猩吃了些什么吗?

换个角度,

如果某只基金或者某位基金经理,能够连续几年战胜纳指,那是否可以说明,他们除了运气和贝塔以外,还是有些东西的呢?

说做就做。

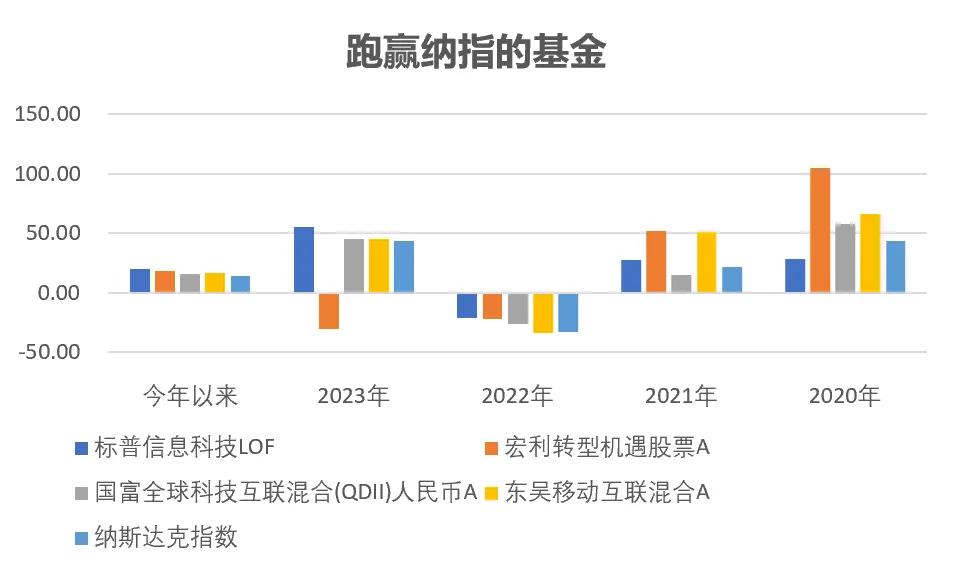

在今年跑赢纳指的基金中,我们又加入了过去4个完整年度的业绩回报数据,最后得到了下面4只基金,除了今年以外,它们在过去4个完整年度里面,至少有3年战胜过纳指。

看一张更为直观的业绩对比图。

这4只多次战胜纳指的基金,到底有什么不同呢?

01

标普信息科技LOF

标普信息科技LOF跑赢纳指的征程从2021年开始。

2021年以来连续4年跑赢纳指,基金成立于2016/12/13,成立以来累计回报342.42%,同期纳指涨幅216.81%。

它实际上也是一只指数基金,跟踪的是标普500信息科技指数。

简单来说,就是把标普500里面属于“信息科技板块”的股票选出来,大约有70只左右,是一只高纯度的美国信息科技指数。

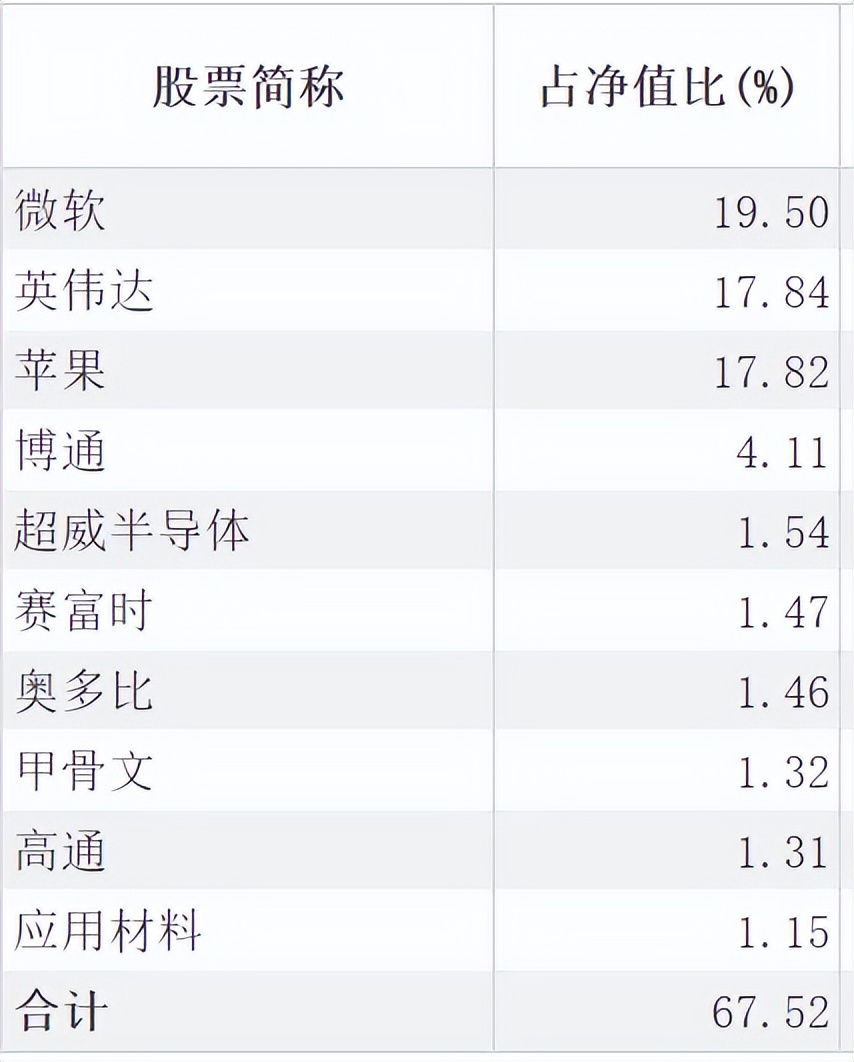

指数的前十大重仓股就囊括了微软、英伟达、苹果、博通、甲骨文等大型科技公司。

目前该基金规模为12.24亿元,可惜已经暂停申购。

02

国富全球科技互联

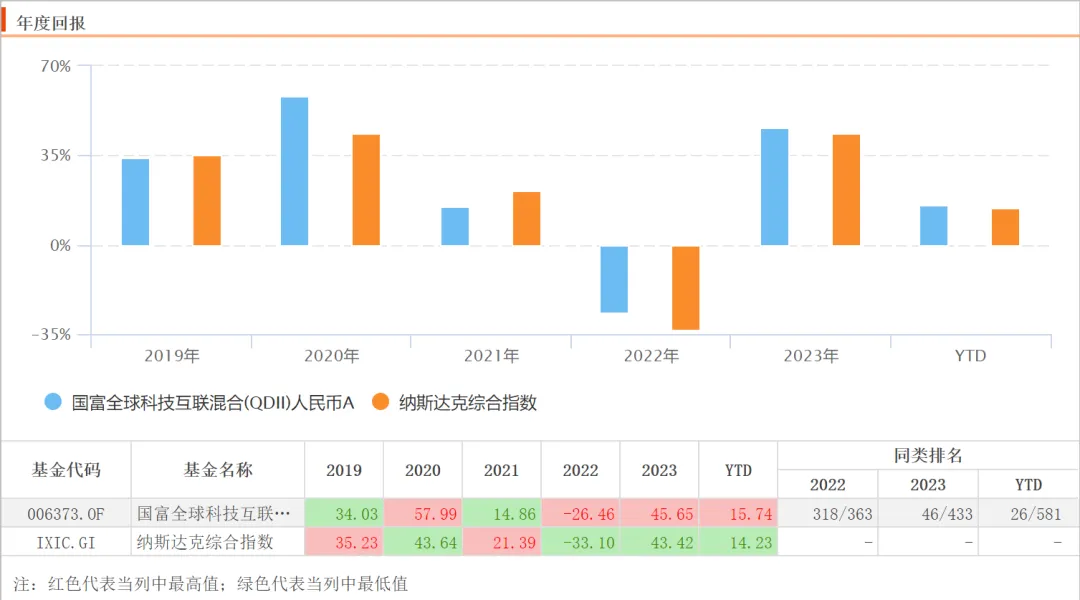

国富全球科技互联则是一只主动管理型的QDII,成立于2018/11/20。

基金成立以来累计回报为207.84%,同期纳指涨幅为148.20%,过去5个完整年度中,有3年战胜了纳指,今年以来的表现也与纳指咬得很紧。

从上图的年度表现可以看出,国富全球科技互联还是显示出了主动管理的优势。

相对纳指,在上涨的年份中,基本上不踏空、不落后,比分咬得很紧;在市场下跌的年份里,2022年,回撤幅度则比纳指要小,显示出了一定的风控水平。

长期来看,国富全球科技互联比纳指能涨扛跌,性价比凸显。

不过,作为一只主动管理型基金,重点还得看基金经理。

基金业绩的一贯性,与该基金背后的基金经理也有关系。国富全球科技互联从成立以来一直由徐成和狄星华担任基金经理,两人都具备海外投研背景,入行以来一直深耕海外市场,风格稳定,是国内市场里面难得的具备丰富海外投研经验的基金经理。

国海富兰克林则是一家具备全球投资视野的基金公司,股东之一就是全球知名资产管理公司——富兰克林邓普顿集团,旗下全资子公司邓普顿国际股份有限公司,公司风格注重逆向、长期、底仓型。

二季度基金持仓也是以美国科技股为主,重点持有半导体、互联网、云计算等版块。

前十大重仓股中,包含了“美股七巨头”中的5家公司,另外还重仓了台积电等今年表现居前的半导体公司。

在二季报中,基金经理解释道,二季度“加大了对人工智能领域的研究和投资比重,虽说我们深刻地认识到 AI 早期建设会撬动巨大的硬件资本开支,但我们不希望组合中仅局限于对硬件端的投资,我们同时也布局了数据中心、2B 应用、设计软件、端侧 AI 等和AI 相关度较高的个股。”

在上半年QDII被买爆了的背景下,国富全球科技互联可以说是目前QDII中“遗留的珍珠”,基金目前限购额度为10万,对于看好美股科技股的基民来说,还是一个蛮不错的选择。

03

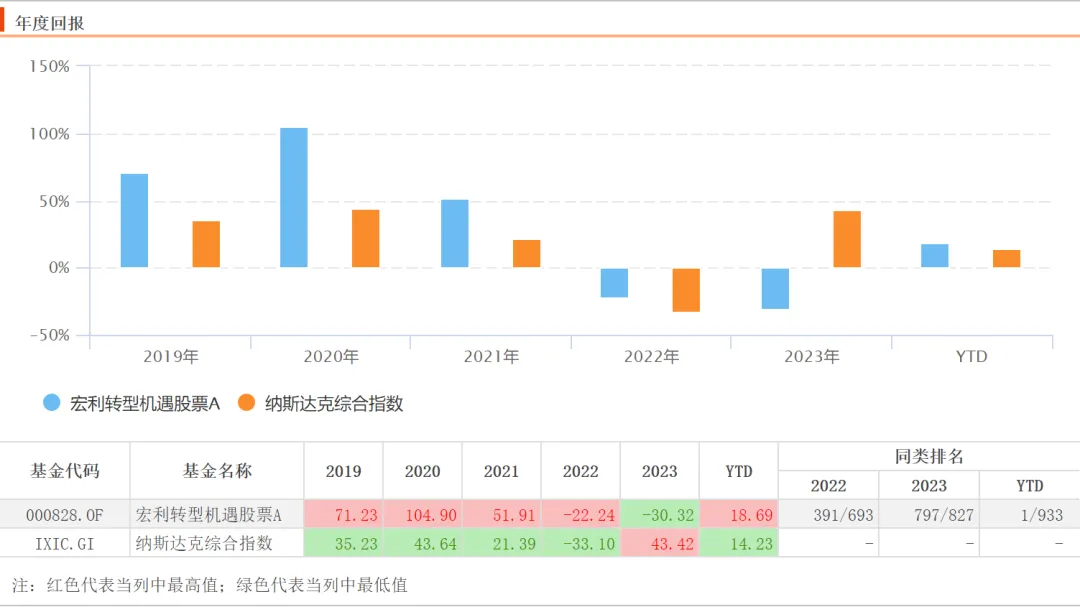

宏利转型机遇

宏利转型机遇我们前几天写过,基金经理王鹏有6只基金今年以来都跑赢了纳指。

其中,宏利转型机遇是王鹏管理时间最长的基金,自2017/12/19日任职以来,累计回报达到143.54%,同期纳指涨幅145.15%。

非常难得的是,作为一只投向A股的主动管理型基金,宏利转型机遇在王鹏任期内的5个完整年度中,只有2023年跑输了纳指,在2019年、2020年的A股牛市当中表现相对纳指更是。

王鹏有6.7年的基金经理年限,是清华大学工学硕士,具有多年的TMT行业研究背景,目前是宏利基金权益投资总监,在管6只基金,合计管理规模超过87亿元。

作为TMT研究背景出身的基金经理,王鹏今年精准把握住了AI行情,宏利转型机遇二季度前四大重仓行业分别是电子、通信、电力设备和医药生物,合计持仓占比高达72.72%。

前十大重仓股,基本抓到了这波AI行情的大牛股。

在二季报中,王鹏明确表示看好四大行业:

一、生成式AI行业蓬勃发展带来的算力投资机会仍然会继续,且龙头公司已经进入业绩连续超预期的阶段,投资体验或将改善;苹果入局带来端侧加速。

二、国内外电网设备需求旺盛,且有望在未来很长一段时间延续。

三、高质量发展阶段国内偏刚需的行业以及中长期产业出海的投资机会。

四、利率下行阶段高股息的投资价值可能延续。

王鹏指出,当前时间点仍然坚持“投资景气行业龙头,追求戴维斯双击”的方法。选择那些长期空间大、短期业绩好的公司,回避短期主题催化透支明显的公司。

04

东吴移动互联

有卧龙的地方,就有凤雏。

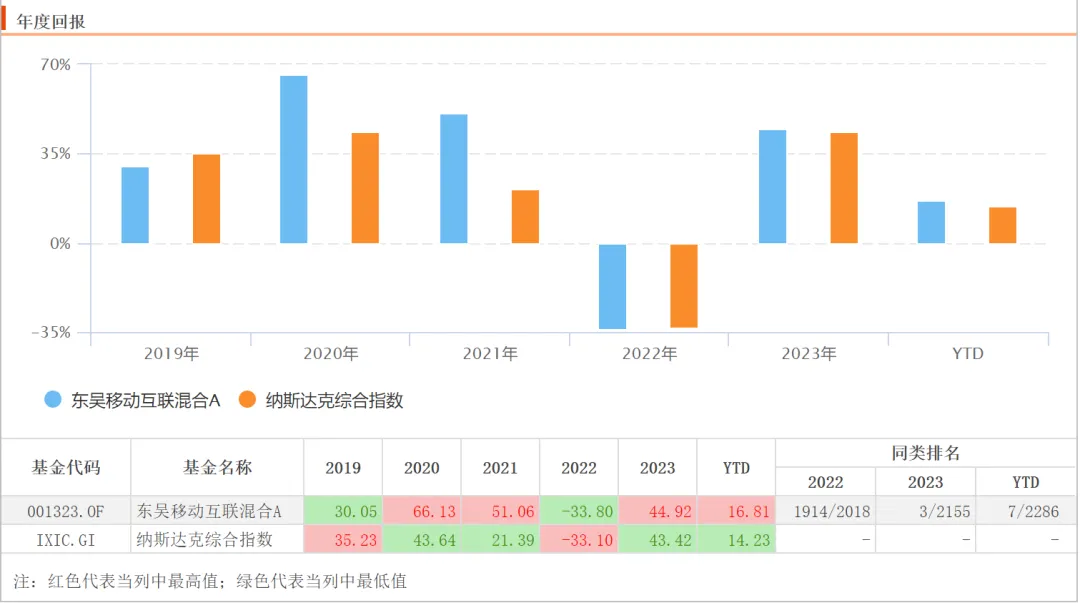

同样是一只主投A股的基金,刘元海管理的东吴移动互联也连续多年战胜纳指,与王鹏的宏利转型机遇呈现你追我赶的态势。

刘元海从2016/4/27日开始管理东吴移动互联,任职以来累计回报为180.41%,同期纳指涨幅为250.78%,稍微跑输纳指。

但是,分年度来看,过去5个完整年度中,东吴移动互联有3年战胜了纳指。在跑输的两个年份中,2019年和2022年,跑输的幅度都非常小,比分相当接近;而在2020年和2021年的A股牛市中,涨幅则出现了大比例领先。

刘元海是一位从业20年的科技投资老将,他会采用相对分散的组合来平滑风险、潜伏机会,他将自己的策略总结为“手里拿一个、心里想一个、眼里看一个”。

一季度末,刘元海判断A股电子半导体或处在三重底:盈利底、估值底和位置底,电子半导体中长期投资机会或将来临。因此,刘元海在二季度加大与AI相关的电子半导体配置,抓住了这波半导体的行情。

在二季报中,刘元海指出,当前A股市场可能处在历史相对底部区域,中长期投资价值有望比较明显。我们对 2024 年下半年A股市场行情相对比较乐观,认为可能存在结构性投资机会,重点关注科技和红利资产的投资机会。

05

结语

这4只战胜纳指的基金有一个共同点,就是科技股的含量更高。

两只QDII中,国富全球科技互联目前限购10万,更适合看好美国科技股的投资者。

两只A股的基金,在这几年波动更大的A股市场中,竟然也做出了比纳指更有竞争力的回报,也相当难得。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

#晒ETF持仓赢奖励##主动权益基金上半年净赎回超5000亿元?##上证综合全收益指与上证综指有何不同?#$标普信息科技LOF(SZ161128)$$国富全球科技互联混合(QDII)人民币A(OTCFUND|006373)$$宏利转型机遇股票A(OTCFUND|000828)$

本文作者可以追加内容哦 !