热点追踪

8月以来,医药板块表现异常抗跌,“弱市见真金”,在外围环境风云突变,大盘震荡背景下, 近几个交易日医药板块连续阳线稳步向上。ETF方面,生物疫苗ETF(159657),香港医药ETF(513700),中药ETF(159647)等表现突出。消息面上,医药板块迎来资金面、产业面、政策面三重催化。资金面上,美联储9月降息或为大概率事件,流动性的释放,利好投融资成本较高的医药行业;产业面上,在海外已经获批的国产创新药进入加速放量周期;政策面上,顶层支持方案落地,创新药迎政策利好,从时间顺序上看:

1)7月5日,有关部门审议通过《全链条支持创新药发展实施方案》,创新药有望从研发、审批、定价、支付、融资等全链条迎来支持政策,具备真正创新能力的创新药企有望迎来加速发展。这份方案早在今年3月份就有传闻,如今终于落地,对市场情绪有较大提振;

2)7月23日,有关部门发布《关于印发按病组(DRG)和病种分值(DIP)付费2.0版分组方案并深入推进相关工作的通知》,该方案利好商业流通企业回款周期缩短,以及创新药耗的临床使用;

3)8月2日,有关部门发布同意在北京上海开展优化创新药临床试验审评审批试点的批复。

近三年医药板块为何“跌跌不休”?

自2021年以来,无论是调整时间还是调整幅度上,医药都是近几年A股调整程度相对较深的板块之一。医药板块连续三年调整,源于多方面因素:

第一,经历了19-21年的大幅上涨后,透支了业绩预期,近几年在消化估值;第二,近几年国内政策环境的特殊性,如集采、反腐等利空因素;第三,2021年以来,市场风格发生变化,大盘蓝筹弱于小盘成长;第四,海外政策和流动性负面因素,导致行业估值持续下行。

近期医药反弹,表现抗跌,后市可以关注起来吗?

医药作为前期超跌,筹码出清的板块,在近期国际市场动荡行情下,作为防御属性的板块,得到了资金的青睐,尤其是医药里面出清较为充分的资产反弹更多,比如消费医疗、CXO等,本质上反应的都是一个底层逻辑:防御属性+底部超跌+机构持仓低。因此近期无论是生物疫苗ETF(159657),香港医药ETF(513700),中药ETF(159647)等表现都较为突出。调整三年,医药板块跌出“性价比”了吗?可以关注起来吗?

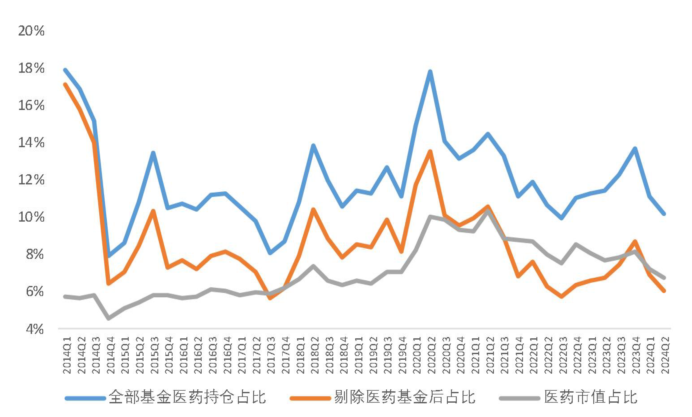

1、机构仓位方面,

公募基金二季报显示,医药股持仓比为9.41%。在近5年内,当前仓位为2022年Q3之外的最低值,较2024Q1降低0.91pp;非医药公募基金持仓5.10%,较2024Q1降低0.82pp。24Q1创新药、医疗器械等赛道持股基金增加明显。(数据来源:wind,截至2024/6/30)

2、估值方面

截至2024年08月06日,医药板块估值为38.97倍(PE,TTM整体法,剔除负值),低于近五年86.21%时间。近三年持续的调整或将悲观情绪释放殆尽,板块跌出了一定的“性价比”,处于低估+低配的底部安全区域。(数据来源:wind,截至2024/8/6)

3、业绩预期方面

业绩方面,某CXO龙头近期公布半年报,显示利润端有所承压,但二季度业绩环比改善明显,在手订单增速高达27.1%。其余CXO龙头公司中报业绩环比有改善。2024年3季度同比增速有望向好。

大咖观点

香港医药ETF基金经理张羽翔认为,经过3年系统性调整,医药板块进入价值投资区间;伴随国内政策逐步稳定与创新药相关政策的出台,2024年下半年国内创新药产业链与出海等值得关注。2024一季度医疗行业整顿延续,内需偏弱,高基数效应等因素都导致2024一季度医药公司财报仍有压力。进入下半年,随着基数效应体现,我们预期医药将会有一定边际改善。预期明确或者系统性风险出清前,偏防御型资产配置仍然是我们比较建议配置的资产大类。传统药向创新药转型升级是时代浪潮下,中国工业体系向上突破的重要发展趋势。与此同时,大药企周期底部的资产整合也值得期待。

国盛证券分析认为,CXO未来有望受益于全链条鼓励创新政策预期带来的创新情绪提升和水位提升,尤其预期国内有产业政策支持,投融资潜在可能改善的情况下,国内前端业务有望回暖。CXO经历长时间调整,板块估值&仓位均处历史低位,创新药环境变化等负向预期基本体现在当前估值里,短期风险不大。中长期看,随着新冠高基数消化、外部环境改善与新能力新产能陆续贡献,板块增速有望拐点向上。看好CXO板块底部布局机会。

$生物疫苗ETF(SZ159657)$$香港医药ETF(SH513700)$$中药ETF(SZ159647)$

#日经期货向上触及熔断,危机解除?##教育股掀涨停潮,有何重大利好?##瑞银:中国股票市场具备相对防御性##创新药利好不断,如何把握投资机会?#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !