8月1日,北京产权交易所发布了一则“广汽埃安新能源汽车股份有限公司(下称“广汽埃安”)股权转让”的招商公告。

根据公告信息,此次招商的主体是国内四大AMC公司之一的中国信达,但未提及到拟转让的广汽埃安的股权比例,以及对投资者身份的要求。

值得一提的是,此次招商公告同时将广汽埃安IPO上市的计划“广而告之”。信息显示,广汽埃安近期正在准备港股IPO上市工作,目前各项上市准备工作正在如期开展中。

事实上,早在2022年10月,广汽埃安就完成了A轮融资,包括人保资本、南网能创在内的53名投资者认购182.94亿元,彼时其估值飙升至1032.39亿元。在A轮融资完成后,广汽埃安一直在寻找机会上市。

那么,当下会是广汽埃安上市的好时机吗?其IPO上市进程又会遭遇到哪些挑战呢?

一、销量连续多月下滑,广汽埃安“卷不动”了?

广汽埃安自诞生之日起,就承载了广汽集团对新能源汽车事业给予的无限厚望。

众所周知,曾经依靠“两田”的强势销量的助力,广汽集团可谓赚得盆满钵满,但市场总是瞬息万变的,近些年汽车市场早就变了天,“电进油退”成为最为显著的特征,也正是从该阶段开始,“两田”的销量开始下滑。

在这样的背景下,广汽在2017年7月推出了广汽埃安,作为肩负着发展广汽集团纯电新能源汽车事业的重任,且在广汽的诸多业务中,自主纯电品牌埃安也同样是最受重视、投入资源最多的品牌。

由此可见,广汽埃安身上的担子自然并不小。当然,广汽埃安也并没有让广汽集团失望,背靠着广汽的资本及制造和渠道天然优势,埃安自问世以来,凭借低价策略快速抢占了市场,常年成为月度销量榜前十的一匹黑马。

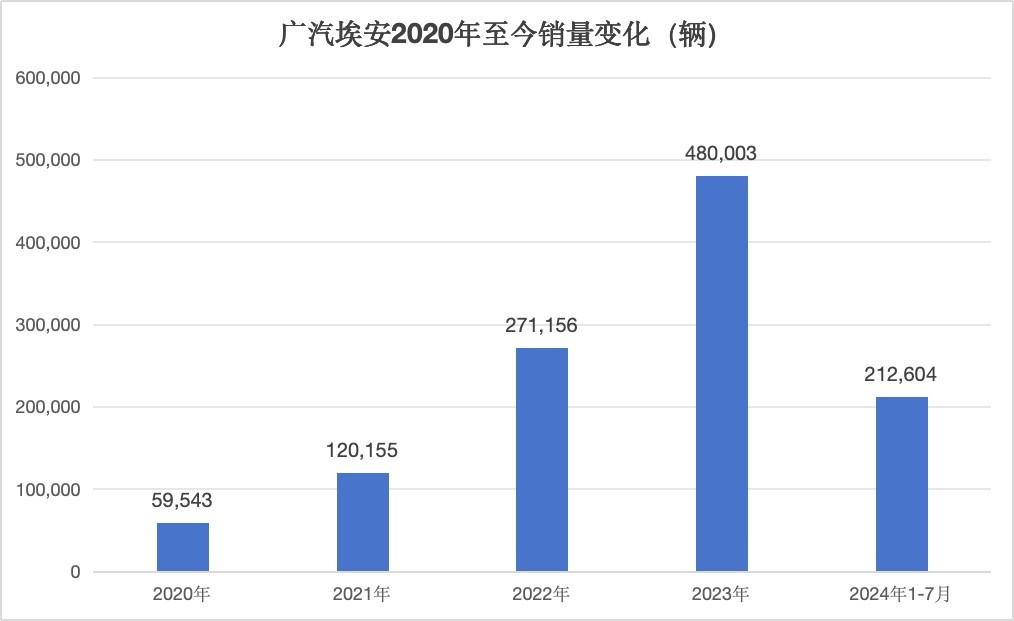

在2019年,广汽埃安首次亮相市场,推出了其标志性车型AION S,随后在接下来的两年里,即2019年和2020年,该车型分别实现了4.2万辆和5.95万辆的销量佳绩。

进入2022年,广汽埃安更是迎来了前所未有的“飞跃之年”,全年销量激增至27.12万辆,与前一年相比,实现了高达125.67%的惊人增长,在众多新能源汽车制造商中脱颖而出,成功摘夺了该年度造车新势力销量第一的桂冠。

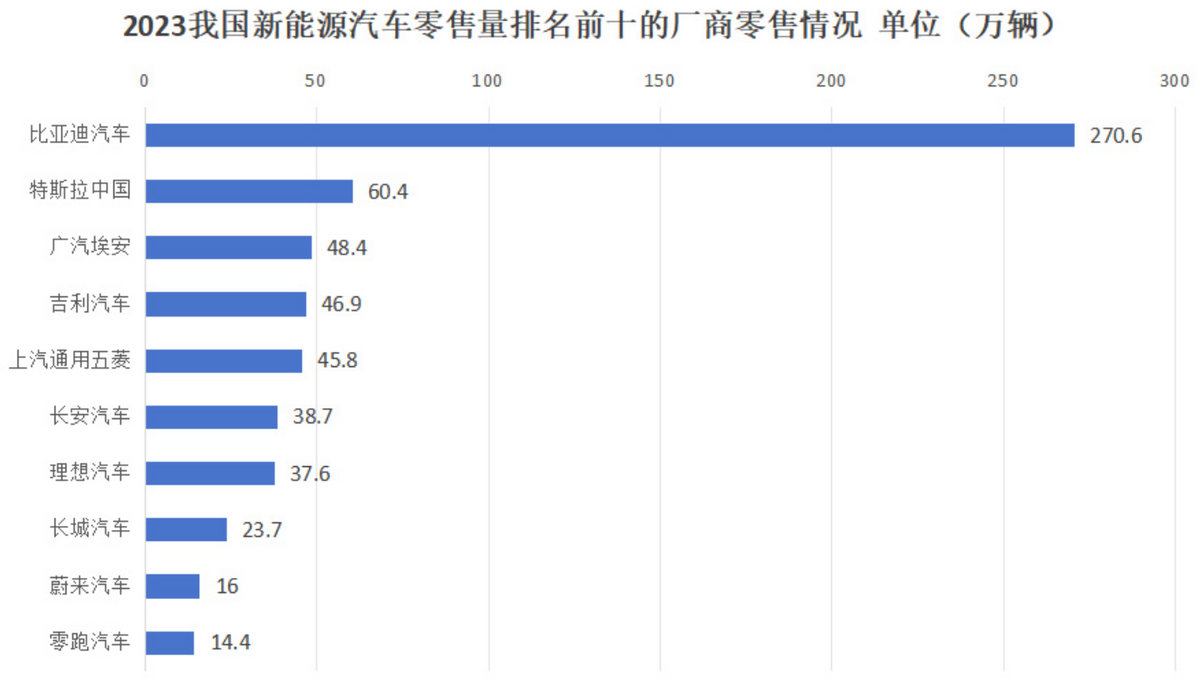

到了2023年,埃安销量更是猛增至48.4万辆,同比增长77.02%,虽然离广汽定下“保50,冲60”的目标还有一点距离,但依然一跃成为我国第三大新能源汽车品牌,同时也是2023年新能源车销售亚军。

然而,通过5年市场考验才能有如此傲人成绩的广汽埃安,却在2024年之后,销量迅速跌落并逐渐失去了这一领先优势。

公开数据显示,早在今年4月,埃安便出现销量同比下滑31.45%、环比下滑13.5%的情况,连续4个月表现低迷。进入到5月份,尽管埃安的销量达到40073辆,环比增长42.5%,不过依然低于去年同期的45003辆的销量水平。而6月份,广汽埃安的销量却同比下降22.2%、环比下降12.59%至35027辆。

时间来到2024年8月2日,广汽埃安公布了2024年7月销量数据。数据显示,广汽埃安2024年7月的销量为35238辆,基本与上个月(2024年6月)持平,但较2023年7月的45025辆却同比下降 21.7%。

由此计算得知,2024年1-7月广汽埃安累计销量为212604辆,同比2023年同期的254361辆下滑了16.42%,而要知道在去年1-7月其累计销量的增速就已经高达103%。可见,如今销量增速直接从此前大涨高位直线跌落至负值区间,跌幅不可谓不厉害。

更为重要的是,以目前的销量来看,广汽埃安仅完成了全年目标“70万辆”的30.37%,照当下跌跌不休的销量增速,埃安不仅难以完成既定目标,恐怕也很难达到2023年的销量成绩。

从这样的趋势当中,我们也能感知到,个别“造车新势力”品牌的市场天花板极有可能已现触顶,行业出清加速。另外,在激烈的市场竞争下,像广汽埃安这样有背景的“新势力”也面临极大的增长压力。

种种不利形势之下,今年6月市场就曾传出埃安裁员20%,密集与应届生解约等消息,一时间将其推至舆论风口浪尖。结合广汽集团董事长曾庆洪在今年6月举办的2024中国汽车重庆论坛上发出的“不要内卷”呼吁,这难免让人不禁思考,为何埃安“卷”不动了?

二、系列挑战接踵而至,广汽埃安能重回巅峰吗?

正如前文我们提到的,广汽埃安之所能迅速占领市场,与其一直以来的低价策略密切相关。

一方面,国内市场对低价策略的积极响应是显而易见的优势,而更为关键的是,近年来网约车行业的蓬勃发展,对低成本、新能源车型的需求呈现出爆炸式增长,这一趋势极大地推动了埃安品牌的快速发展,使其几乎成为网约车市场的首选,享受到了一波市场红利。

公开资料显示,在2023年的网约车市场中,总需求量达到了85万辆规模。其中,广汽埃安凭借其强劲的市场表现,独自占据了22万辆的市场份额,不仅占据了其全年销量的46%,更是凭此优势在网约车市场上的市占率超过了25%。

值得注意的是,即便是销量远超埃安的比亚迪,其在网约车这一细分市场上的销量也未能超越广汽埃安,反而还少卖了3万辆之多,进一步凸显了埃安在网约车市场的领先地位。

中信证券发布的数据也显示,2020年至2021年上半年,广汽埃安的主力车型AION S在租赁市场的销量占比一度高达60%至70%,这一比例远高于其他竞争对手。

可见,一系列数据都在表明,广汽埃安的市场表现在很大程度上是依赖于B端市场,而非个人消费者市场。

然而,这种依赖网约车市场的增长模式,随着该市场迎来见顶危机,逐渐将广汽埃安在产品多元化和市场拓展上的短板暴露而出,自身增长上限也难以突破。

与此同时,网约车行业的新能源汽车渗透率已接近90%的高位,显示出新能源汽车在网约车领域被广泛应用,竞争会更加激烈。

然而,这一高渗透率结合网约车市场的强地区保护特性,导致了市场的进一步碎片化,为广汽埃安在网约车市场中寻求高速增长带来了极大的挑战。

简而言之,随着网约车市场走向饱和,作为市场份额最高的广汽埃安,所受到的影响当然也是最大的,销量下滑自然也在情理之中。

除了来自网约车市场增量空间被限冲击,于广汽埃安而言,更为致命的则是需要面对中高端品牌利用“价格战”进行市场下沉的降维打击。

今年年初,比亚迪率先开打,开启2024年第一波汽车价格战,比如,被视为广汽埃安最大威胁的比亚迪秦车型,售价下探至10万元以下,目标直接剑指广汽埃安一直深耕的网约车市场。

另外,蔚来、小鹏等此前在中高端市场发力的品牌,也开始将产品下探至15-20万元低端市场价位。

就像手机品牌一样,当高端市场的杰出代表苹果、华为一旦选择降价,就会对此前选择其他中低端手机品牌的用户极具吸引力,从而转向购买更高端的手机品牌,这无形对其他品牌形成了降维打击。

同理,在中低端市场阵地,广汽埃安同样面临着来自中高端品牌向下的巨大压力。也意味着此前可能会因为价格因素选择广汽埃安的车主,或将转投价格下探的中高端新势力品牌。

事实上,不止广汽埃安这一家陷入此种情况,这也是所有低端新能源品牌所面临的压力,即低端市场虽然拥有庞大的数量和显著的规模优势,但遗憾的是,它缺乏坚实的壁垒来有效抵御中高端品牌的渗透和入侵。

此外,由于低端品牌形象在人们心中根深蒂固,这种固化印象限制了其品牌向更高端市场延伸的能力,使得它们在竞争更为激烈、价位更高的市场中难以取得突破和增长。

如此逼仄的市场竞争格局下,对广汽埃安来说,如何快速解决品牌形象固化、市场份额争夺、以及在中高端市场寻求突破等问题,可能比单纯的盈利压力要更加让自身感到头疼和困扰,这些都是广汽埃安需要更加深入思考的地方。

本文作者可以追加内容哦 !