7月31日,日本央行宣布隔夜利率将提升至0.25%左右,

甚至声称本轮加息的终点将在上一轮的0.5%之上。

数据来源:央视新闻,截止日期20240731

而另一边美国就业市场数据显示,

失业率正在加速上行,这无疑推动了美元降息预期。

一边是日元加息,一边是美元降息?全球经济格局或将发生重大转折?

首先,我们要知道过去几年,欧美和日本的巨大的利差导致资金套利的行为频发,今天我们就开跟大家科普一下,资金是如何进行套利的?我们来举例说明。

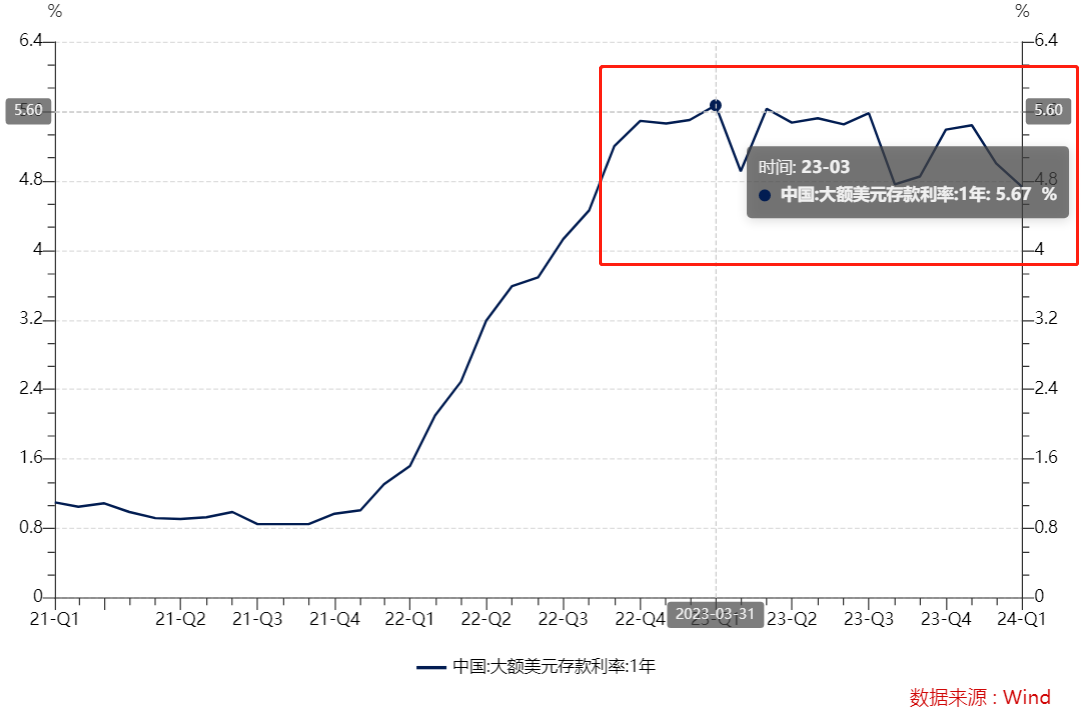

假如我是一个国际金融大鳄,我会在日本借入日元,由于日元长期处于低利率时代,因此借钱的成本非常低,几乎接近为0。而同时也我也成为了日元空头,在国际市场上卖出日元,买入美元,将钱存入美国银行。而美国这些年来持续加息,银行存款收益率长期处于5%以上。

数据来源:wind,数据区间20210101-20240331

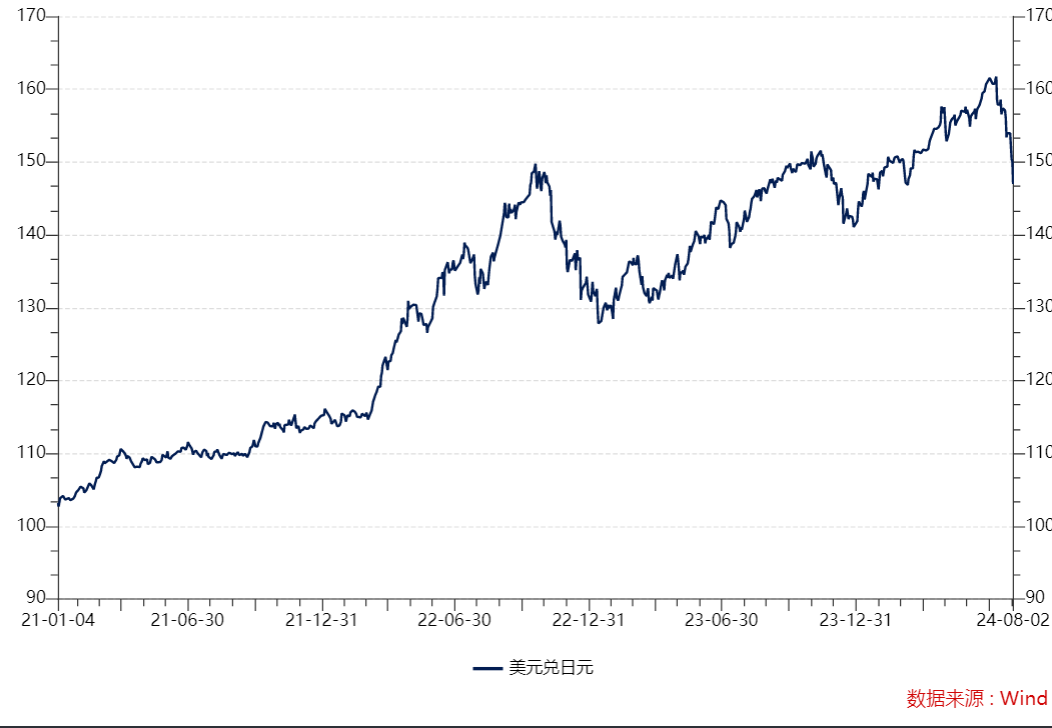

当像我这样的套利者非常多,并且同时都在卖出日元,买入美元,也导致近些年来日元相对美元持续贬值。

数据来源:wind,数据区间20210101-20240802

套利者一边赚取5%左右的息差收益,一边买入的美元也相对日元持续升值,可谓赚的是盆满钵满!

但一旦日元开启加息,美元开启降息,虽说当前美日息差仍在,但是日元短期的大幅升值,可能会迅速抹平套利者的息差收益,甚至出现快速的亏损。

为什么日元处于低利率环境并持续贬值,日本股市反而持续上涨呢?

首先利率低,促进企业投资,企业盈利增长。而日元贬值,拉动日本出口,企业盈利增长。但一旦日元出现反转,日元出现升值,逻辑反转,日本股市承压。

日股、日汇的大幅波动对我国债券市场有哪些影响呢?

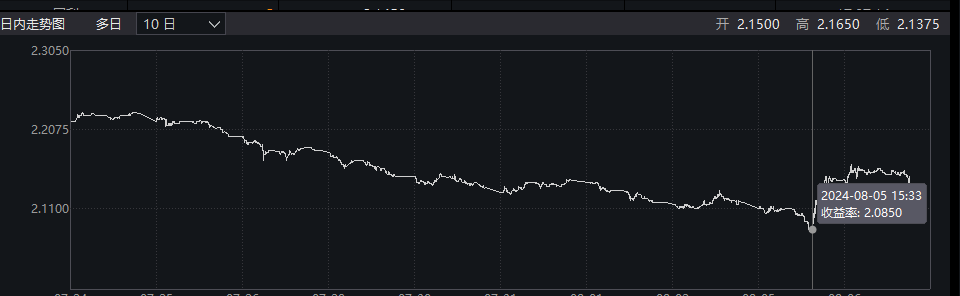

8月5日,A股市场收到外围市场的影响出现大跌,带动止盈资金涌入债券市场,10年期、30年期国债期货一度出现大涨,10年期国债收益率突破至2.08%,

数据来源:wind,截止日期20240806

而30年期国债收益率来到2.29%附近,

数据来源:wind,截止日期20240806

但此定价或是由全球资产暴跌引起恐慌情绪泛滥所至,缺乏央行政策上的支撑,随后银行止盈需求使得收益率快速上行。

根据iData数据显示几大行8月5日共卖出7-10年国债超200亿元,8月6日债市止盈情绪升温,出现调整。

向后展望,大行卖券或短期制约利率下行空间。但中期来看,银行保险负债成本压降和海外衰退预期仍将支撑债市配置需求。且随着净息差收窄压力缓解和人民币汇率走强,年内央行仍存降息可能,债市利率中枢仍具备下行空间,调整后的债市或仍具备一定的配置机会。

本材料内容不构成任何投资建议。本资料中的观点和判断仅代表财通证券资管当前的分析,财通证券资管不保证当中的观点和判断不会发生任何调整或变化。

投资有风险,选择需谨慎。

——————————

以上内容相关讨论区:

$财通资管睿兴债券C(OTCFUND|016433)$

$财通资管睿兴债券A(OTCFUND|016432)$

$财通资管鸿享30天滚动中短债C(OTCFUND|013547)$

$财通资管鸿享30天滚动中短债A(OTCFUND|013546)$

$财通资管中债1-3年国开债A(OTCFUND|012735)$

本文作者可以追加内容哦 !