2024年,是统一企业中国(00220)进入大陆市场的第32个年头。

然而,而立之年过后没多久的统一,成长瓶颈却愈发显露:方便面产品前康师傅压制,后有网红螺蛳粉等新兴产品的追赶,同时饮料业务也不乏气泡水、代糖产品、新茶饮等饮料产品的围追堵截,增长速度日渐放缓。

这一点二级市场的投资者们显然了然于胸。8月7日,统一企业中国披露中期报之后隔日股价遭遇“暴击”或与此有一定的关联。

当日,统一企业中国披露2024年中期业绩财报。财报显示,上半年该公司营收为154.49亿元(单位:人民币,下同),同比增长6%;本公司权益持有人期间应占溢利约为9.66亿元,同比增长10.2%;每股盈利为2.236元,不派中期股息。

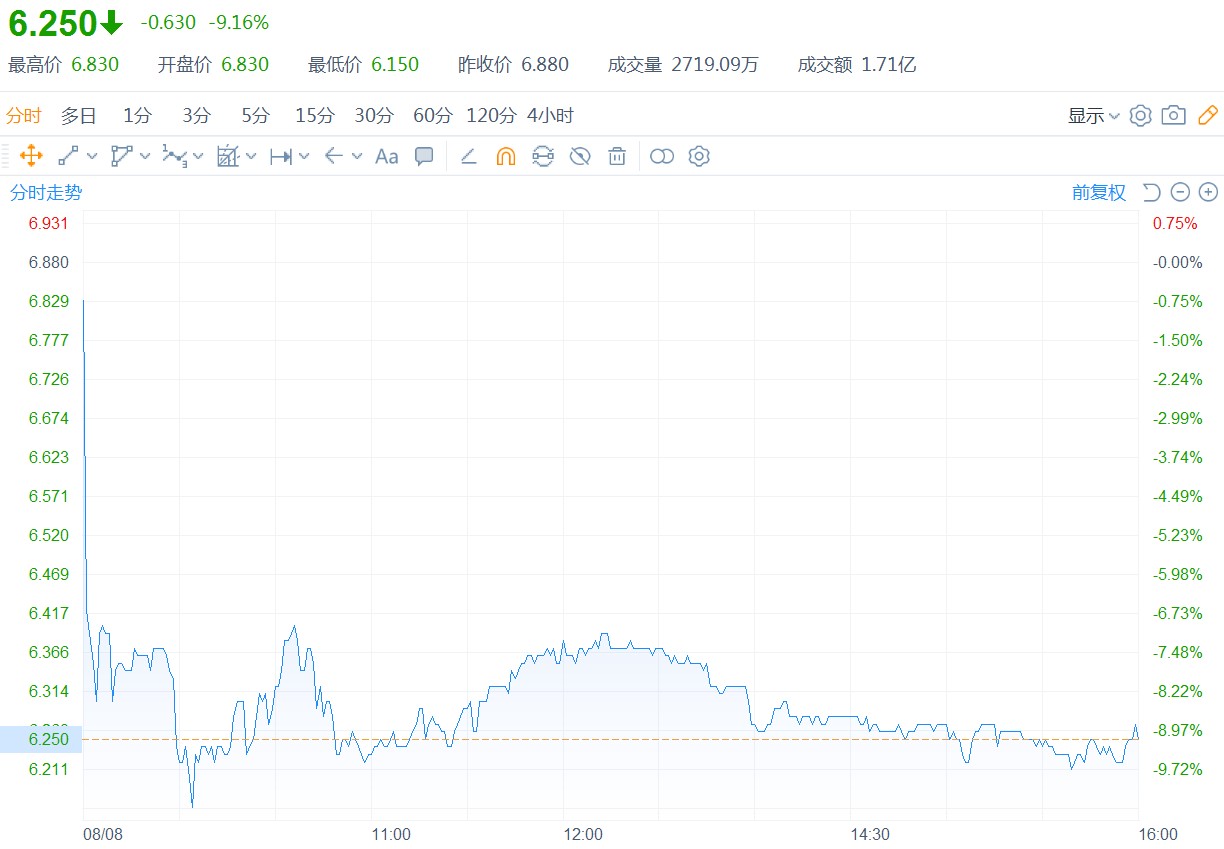

收入表现符合市场预期,利润表现超预期,但也未能调动投资者的兴趣:8月8日统一企业中国股价遭遇“重击”,该股价甫一开盘便高开低走,盘中一度跌超10.%,截止收盘大跌9.16%,报于6.25港元。

(行情来源:富途)

而若将视线拉长,这些年来资本市场上关于统一增长“后劲不足”的争议声亦不绝于耳,尤其是在“土坑酸菜”事件后,市场对于这家老牌饮料及方便面制造商“廉颇老矣尚能饭否”的质疑更是达到了一个小高潮。现如今,伴随着统一企业中国此次绩后股价不振的表现来看,其能否再度赢得投资者青睐恐依旧是一个值得探讨的谜题。

方便面“式微”,营收增速日渐放缓

作为泡面与饮品行业“龙二”,方便面业务与饮料业务无疑是统一企业中国的主营业务。

但奈何的是,随着统一企业中国疫后营收回归增长轨道,其方便面业务增长则日渐式微,饮料业务则逐渐成为核心增长点。

今年上半年,该公司食品业务录得收入为49.47亿,同比微增0.9%,饮料业务录得收入为100.24亿,同比增长8.3%,其他业务录得收入为4.78亿元,同比增长16%。食品业务作为公司老牌“扛把子业务”增长力日渐下滑,饮料业务则仍保持稳定增势。

其中,食品业务中,方便面作为“主力”中的主力,增长速度也不是很给力——财报数据披露,食品业务中,方便面实现营收48.58亿,同增1.9%,我们预计主要增量由老坛酸菜和茄皇系列贡献,而汤达人系列目前表现仍存在压力。

曾几何时,方便面作为统一的“开山业务”,一度是增长主力。譬如在公司快速成长期,公司于2007年推出统一红烧牛肉面,10时间助力公司营收达到86.6亿元;扩张业务期,公司于2008年推出统一老坛酸菜牛肉面,四年后2012年该大单品规模达40亿元,且于2008年同年推出了之一连续增长16年的汤达人。可以说,在统一企业中国的成长史,方便面业务显然是当仁不让的“功臣”之一。

然而,近年来,随速食产品、外卖等新兴食品的快速兴起,方便面市场也不可避免地受到冲击。

据《方便面市场消费量的影响因素分析》报告指出,外卖市场规模每增加1%,方便面消费量减少0.0533%。此外,高铁铁路营运亦是影响方便面市场的一大因素,据悉高速铁路营运里程每增加1%,方便面消费量平均减少0.3191%;高速铁路客运量每增加或减少1%,方便面消费量平均增加或减少0.3977%。另据世界方便面协会统计,2013年以来,中国方便面市场经历了一轮快速下滑,消费量从462亿份跌落至2023年的414.5亿份,跌幅为10.28%。

而除了外部环境遭遇生存压力之外,统一的方便面业务市场也因为曾陷入“信任危机”正在被竞争对手加大蚕食。

据悉,“土坑酸菜”事件之后,统一的老坛酸菜牛肉面曾一度陷入了“信任危机”,进而给了诸如白象等老牌品牌在线上渠道迅速崛起的机会。根据飞瓜数据显示,2023年10月20日-11月11日,白象在抖音商城双11食品饮料排行榜中排名第一,在淘宝、天猫平台,白象同样拿下了速食品类下的品牌销售额TOP1。

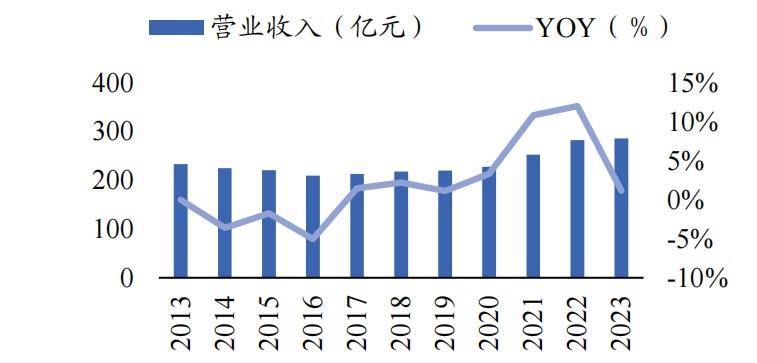

值得一提的是,方便面日渐式微的增长力,显然也反映到统一企业中国的整体营收增速。

2019年至2023年,公司营业收入分别为220.2亿元、227.6亿元、252.3亿元、282.6亿元和285.9亿元,同比分别增长1.14%、3.37%、10.85%、12.00%和1.18%。同期,归母净利润

分别为13.7亿元、16.3亿元、15亿元、12.2亿元、16.7亿元。表现波动,2021年和2022年甚至出现了负增长,分别同比下滑8%、18.67%。

(数据来源:国泰君安)

由上,可以看到,从成长力来看,从主力业务之一的方便面业务增长乏力,再到整体营收规模增速防滑,统一企业中国所体现的成长力恐都难以让投资者信服。

饮料扛起“大旗”,创新力是破局关键

比起增长乏力的方便面业务,饮料业务逐渐扛起统一的增长大旗,便于2024年上半年突破百亿大关。

据财报披露,今年上半年,饮料业务突破了百亿大关,营收同比增长8.3%至100.24亿元,占总收入的64.9%。其中,茶饮料、果汁及奶茶,分别实现收入46.67亿元、17.90亿元和32.84亿元,同比分别增长11.8%、8.2%和3.3%,整体保持稳定增长动能。

细分来看,统一企业中国的饮料业务能够保持稳定增长,创新力仍是关键要素。

观察到,统一企业中国2013 年至今公司便不断推出新品,产品创新速度对比于同行业康师傅更快、更新频率更高。既有对老品类口味的延伸,如拓展大品类下的细分赛道,挖掘本土国潮水果口味,发掘更多地域美食等; 又有对新品类的拓展,如平价无糖茶、谷物茶,健康食材调味的预制菜,无糖版经典口味汽水,保持新鲜原味的冷藏饮品等,以最大程度地满足消费者多样化需求。

具体来看,今年上半年,统一绿茶方面,该公司布局低糖及无糖双产品线,全新上市零售价4元无糖新品春拂绿茶,打造差异化竞争力;统一红茶方面,其顺应消费趋势,着力产品力革新升级,添加大叶种红茶提升茶感,同步开发mini装多渠道拉新派样,在线线下多元场景触达目标消费群。果味茶方面,小茗同学顺应市场趋势,于2024年上半年品牌概念全新升级。

不断开发时势新品,显然也助力统一的饮料业务收益稳健增长——期内,该公司无糖茶品牌茶里王、春拂绿茶目前营收表现均符合公司预期。果汁饮料主要增量来自于电解质饮料品牌海之言的迅速成长和果汁礼盒场景的开拓。

与此同时,统一企业中国的茶饮创新力也锚定了逐渐复苏的果饮市场。

具体而言,在尼尔森IQ全渠道监测的主要快消品品类中,2023年,果汁同比2022年的销售额增幅达到了11%,高于饮料整体1.8%的增幅,也高于即饮咖啡8.3%、包装水4.3%的增幅。受益于此,统一企业中国的果汁业务也迎来快速发展机遇。

相关研报数据披露,2017-2020年,饮料业务中,统一只有奶茶业务保持正增长,2021-2023 年茶饮料、果汁、奶茶业务均实现高速增长。2021-2022 年果汁营收大幅提升,同比增速分别为 40.62%、35.38%,此外奶茶业务始终保持较好的增长态势。

不过,需要注意的是,相对于整个饮料市场而言,统一企业中国的竞争力仍有待提升。

譬如,在无糖茶市场中,2023年为无糖茶爆发元年,尼尔森IQ数据显示,2023年包括无糖茶在内的即饮茶飞速增长,拿下21.1%的市场份额,首次超过碳酸饮料(18.5%),位列行业第一。仅2023年上半年,就有18个品牌推出了超20款无糖茶新品。

与此同时,这也意味着整个行业将面临激烈的竞争,除了三得利、东方树叶等老牌无糖茶品牌外,康师傅、可口可乐、统一、元气森林、娃哈哈等都加入了无糖茶赛道。对比上述来势汹汹的茶饮品牌,统一企业中国的茶饮增速却有些暗淡——2023年,农夫山泉茶饮料收益同比增长高达83%,销售规模近127亿元,而统一茶饮料收入75.80亿元,同比增长仅9%。

从上述数据表现来看,虽然统一饮料业务扛起了自家的收入大旗,但相对于整个饮料市场环境而言,提升竞争优势深筑收益护城河恐仍是重中之重。

综上来看,投资者对统一企业中国的中期成绩单抱有疑虑亦是情理之中的事,方便面业务日渐式微,饮料业务竞争力有待提升,其成长后劲究竟能否支撑冲刺500亿营收大关仍是一个未知数。不过,风物长宜放眼量,作为行业第二大龙头,一旦公司培育的新产品爆发,成长空间还是可以期待一下的。

本文作者可以追加内容哦 !