编者按:场外期权作为资本市场中的重要金融工具,为诸多市场主体与投资者提供了灵活的风险管理和收益增强手段,也正是因为其灵活性与复杂性,导致大众缺乏对场外期权的基础认知。中证报价投资基地推出“场外期权基础知识”专栏,邀请交易商深入浅出地介绍场外期权的基本概念、风险管理和定价机制,希望能够帮助大家更加全面地了解这一复杂而高效的金融工具。

作者:东方财富证券证券投资总部

期权的定义

顾名思义,“期”就是未来的意思,“权”则是权利的意思,所以期权两个字合在一起就代表未来的权利。

期权是一种合约,它允许买方在支付一定的费用(期权费)后,在未来的某个时间点以约定的价格买入或卖出标的资产。期权的卖方(发行方)则有义务在期权被行使时履行合约。期权的这种权利和义务是不对称的,买方可以选择行使或不行使期权,而卖方则必须履行合约。

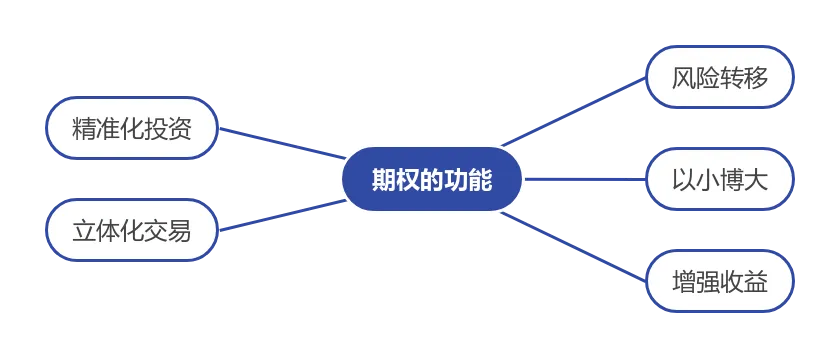

期权为投资者提供了特有的风险转移、以小博大、增强收益、立体化交易、精准化投资的功能。

期权好比保险

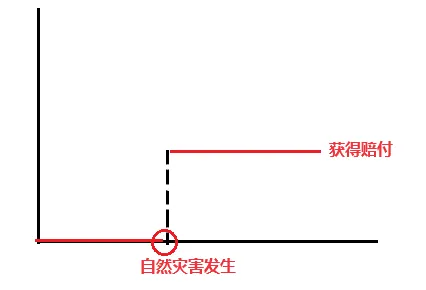

期权就好比保险,期权的买方就相当于投保人,期权的卖方就相当于保险公司。

以农作物保险为例,农户购买了农作物险,支付一笔保险费,在保险期内,当农产品遭遇自然灾害(或其他约定情况)而收成不佳时,就有权向保险公司索赔。这里的农作物险就可以看做一个期权,标的是农作物,而农户就是期权的买方。在买入期权时,农户支付一笔权利金(也就是保险费)给期权的卖方后,就获得了补偿不利事项(自然灾害)导致的损失的权利。

保险公司收取了保费后,当投保人所保标的遇到了状况,合理要求索赔时,保险公司就必须无条件地履行赔偿义务。这就像期权卖方,一开始先收取一笔权利金(保险费),如果期间意外发生了,买方行使了权利,卖方则必须无条件履行义务。

事实上,相当一部分农业保险(尤其是价格险),都是以场外期权的形式获得风险对冲的。

期权的起源和发展

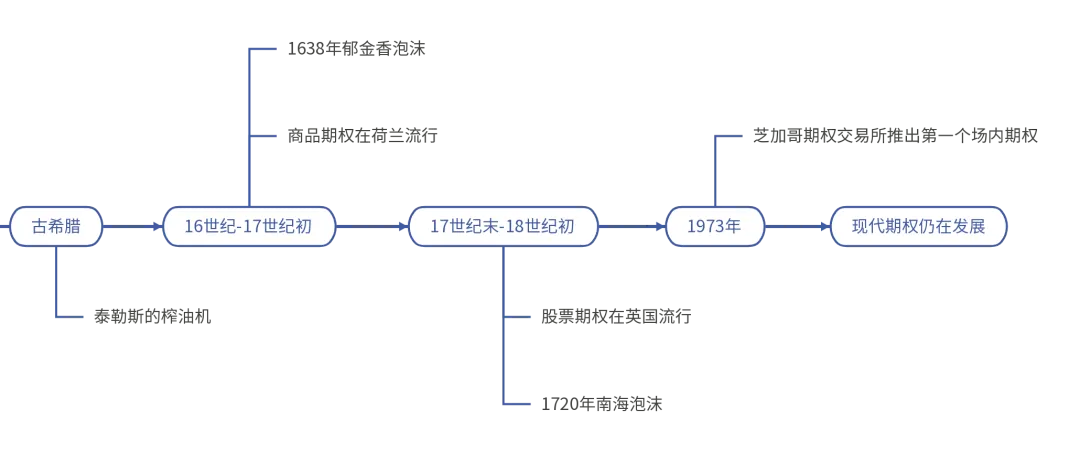

在古希腊时期,期权的概念已有所体现。亚里士多德在《政治学》中描述了哲学家泰勒斯利用对气象的了解,预测橄榄丰收,并通过早期支付较低价格获取了榨油机的使用权。当丰收实现时,泰勒斯因此获得了丰厚的回报。

这其中的“使用权”已隐含期权概念,可看作是期权的萌芽。很难对期权的起源进行非常精准的定义,因为历史上它常与赌博行为相混淆,并且在西方金融市场的发展过程中,期权特性经常被嵌入到证券和商品交易合约中,这导致期权长期没有一个清晰的界定。直到16世纪,随着商业贸易的蓬勃发展和城市贸易中心的兴起,期权开始逐渐作为一个独立的金融工具被认识和使用。

在16世纪的荷兰,郁金香热潮期间,一些市场洞察力强的投资者开始签订合约,允许他们在未来某个时间以约定的价格购买或出售郁金香球茎。1688年英国光荣革命之后,随着伦敦股票现货市场的繁荣,期权这种交易工具也从阿姆斯特丹传入英国。但受到荷兰郁金香泡沫和英国南海泡沫的影响,在17世纪开始的300多年中,期权受到监管者的严格限制,只能以交易者私下约定的形式存在,即场外交易的形式。场内期权产品直到1973年才在芝加哥期权交易所正式推出,这也标志了现代金融期权的开端。

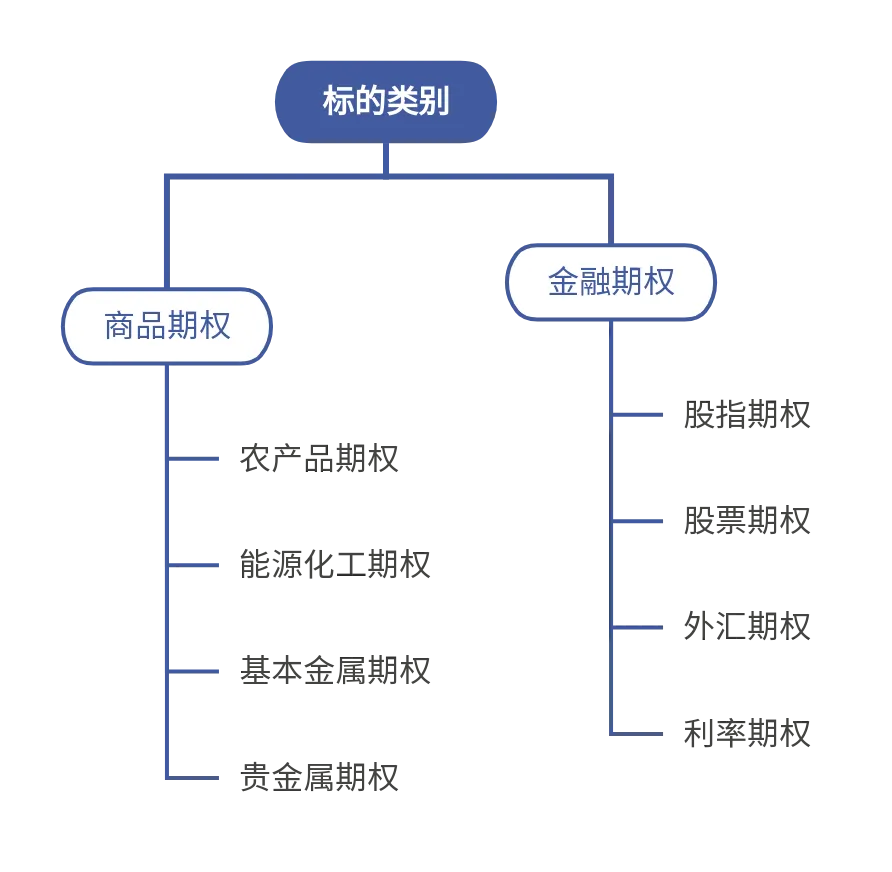

我国的期权市场起步较晚,场外期权性质的结构化理财产品最早于2013年开始发行,而第一个场内期权的出现则是在2015年。时至今日,国内期权市场变得愈加成熟,引进了很多与原始的期权结构不怎么相像的奇异期权。就挂钩的标的而言,商品期权、股票期权和股指期权均有大规模的交易,利率期权与外汇期权均有明确的发展举措和规划,有待进一步发展。

“保险”的风险

对于期权的卖方来说,他们的风险主要在于保证金风险和市场反向风险。

保证金风险:期权卖方承担义务,是需要缴纳保证金的。万一保证金不够将会遭到强行平仓。所以保证金风险是卖方的第一风险,是卖方必须去关注的。

市场反向风险:期权的卖方有巨额的损失空间。当价格向不利方向变动时,没有做好对冲手段的卖方往往面临巨额亏损,尤其是看涨期权的卖方,呈现出“收益有限、亏损无限”的损益特征。

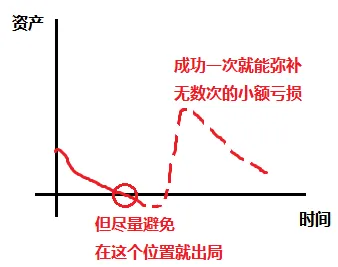

“保险”的卖方风险不言而喻,但对于买方来说,他会面临风险吗?经过上述对期权的基本介绍,很多人的第一感觉会认为期权买方的最大亏损就是期权费,所以是一项风险有限的投资。但我们恰恰要强调期权的风险,最重要的原因就是期权的低胜率和高杠杆性。

一般来说,期权买方的胜率是比较低的,这一点和保险类似,出险总归是小概率事件。尽管从长期来看,买方获得的支付能够覆盖期权费的损失,但对于在控制仓位方面并不专业的投资者来说,很有可能的情况是在获得足够多的支付之前就亏光自己的所有本金。

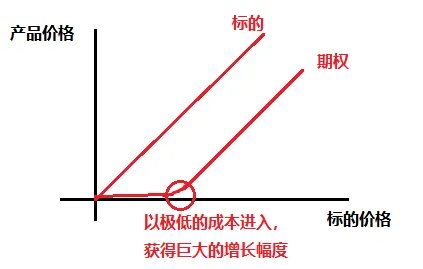

期权具有更高的杠杆,其收益变化和标的物价格变化不呈线性关系,而是非线性关系。因为期权的权利金比标的物的价格更低,所以当标的物价格上涨(下跌)时,看涨(看跌)期权的价格变化幅度一般会远远超过标的物。不得不承认,这种高杠杆是有诱惑力的,导致很多投资者把期权本身当做了二级市场上交易的其他产品,而忽略了期权撬动的标的资产的波动是否在自己的承受范围之内。

例如之前提到的17 世纪荷兰的“郁金香球茎狂热事件”,就是一个错把保险当投机而引发的风险事件。当时荷兰郁金香因贵族青睐而需求激增,价格飙升。为了对抗歉收时的风险,郁金香批发商们为确保利润,开始从种植者那里购买看涨期权,而郁金香种植者开始通过看跌期权保护自己的利润。但是,随着郁金香球茎价格的持续上涨,现有期权合约价格急剧增加,出现了郁金香球茎期权交易的二级市场。荷兰上下对于炒作郁金香和郁金香球茎达到了狂热的程度,更有甚者变卖了全部资产来进行炒作。不幸的是,1638 年泡沫破裂,郁金香的价格暴跌,许多出售看跌期权的投机者要么不愿意履行义务,要么是根本没有能力为他们要买的球茎付款,期权这一产品也因此臭名昭著。

期权和期货的区别

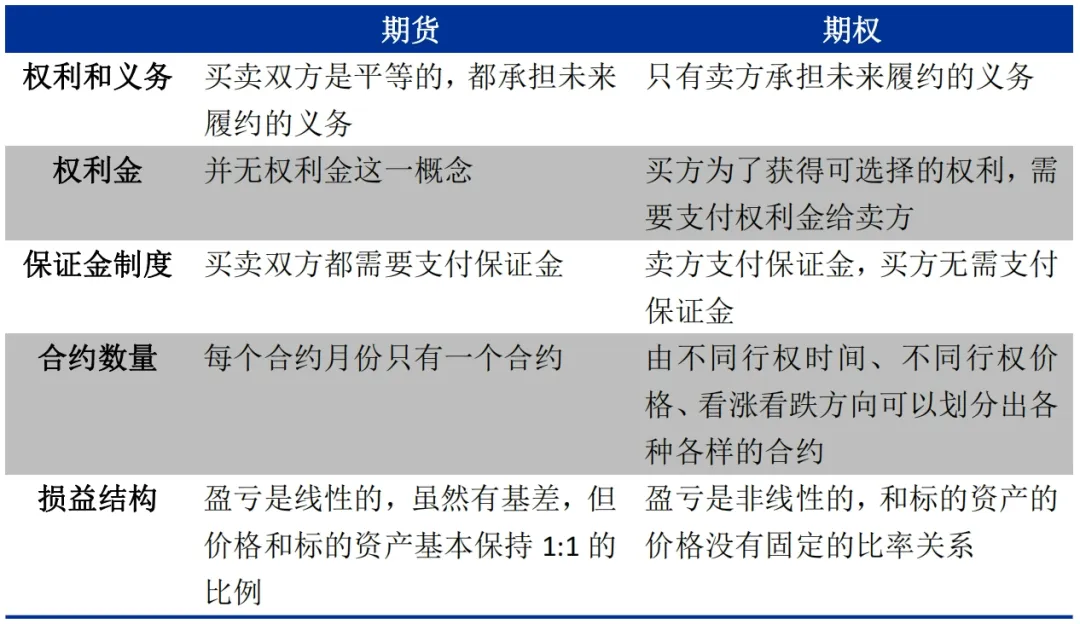

期权和期货作为金融衍生品,都是交易双方签订的合约,都能实现套期保值、趋势跟踪、风险管理等目的。两者的不同之处可以归结于以下五点:

(1)权利和义务不同;

(2)权利金不同;

(3)保证金制度不同;

(4)合约数量不同;

(5)损益结构不同。

【免责声明】本文信息仅用于投资者教育之目的,不构成对投资者的任何投资建议,投资者不应当以该等信息取代其独立判断或仅根据该等信息作出决策。本文信息力求准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

本文作者可以追加内容哦 !