5G时代打开了射频行业的天花板。鉴于消费者对移动智能终端的需求显著增长,并且移动数据的数据传输量与速度大幅提高,这对射频芯片提出了更高的要求。

其中,射频功率放大器(RF PA)是无线通信领域中不可或缺的关键元件。

那么,究竟什么是射频功率放大器?在了解射频PA之前,要简要了解一下射频前端芯片是什么?发挥着哪些作用?以及射频PA在这个“工作站”中充当哪一角色?

01

射频PA,究竟为何?

射频前端模块位于无线通讯系统中基带芯片的前端,是无线电系统的接收机和发射机,可实现射频信号的传输、转换和处理功能,是移动终端通信的核心组件。

其中天线主要负责射频信号和电磁信号之间的相互转换,射频芯片主要负责射频信号和基带信号之间的相互转换(即高频率电磁波信号与二进制信号的相互转换),射频前端负责将接收和发射的射频信号进行放大和滤波。

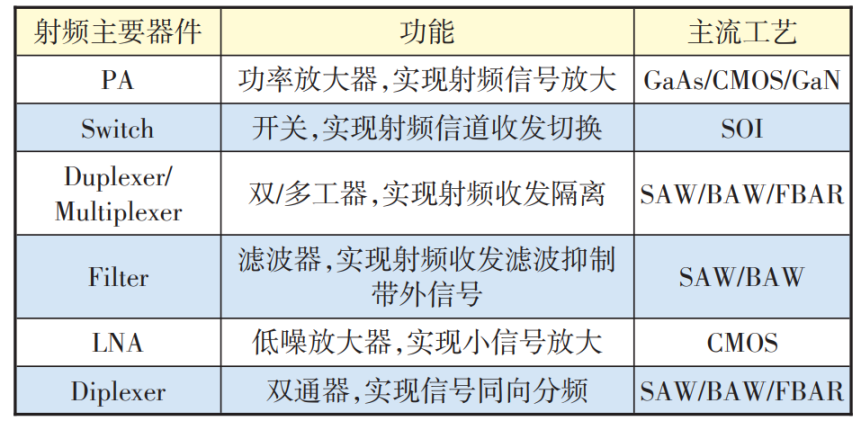

射频前端芯片包括射频开关(Switch)、射频低噪声放大器(LNA)、射频功率放大器(PA)、双工器(Duplexer)、射频滤波器(Filter)等芯片。

这些器件可并不是各做各的任务,而是彼此协调联动。

其中,射频PA是发射系统中的主要部分,其重要性不言而喻。

射频PA可以将微弱信号放大为功率较高的信号,其性能直接决定信号的强弱、稳定性等重要因素,直接影响终端的用户体验。

随着5G的商用,射频芯片的重要性也随之提升。可以说,5G时代给了射频行业一方更广阔的舞台。

从当前的竞争格局来看,目前PA市场主要由国外厂商主导,市场份额集中在Skyworks、Qorvo和博通等国际厂商;中国射频PA芯片厂商依然处于起步阶段,市场话语权有限。不过,在这条充满挑战与机遇的细分赛道上,已涌现出数家标杆企业。

02

射频PA的四大应用场景

手机PA

国频PA有手机、基站、WiFi 、NB-IoT四大市场,手机为其国内最大终端应用市场。

据 YoleDevelopment 数据,手机约占国内 PA 模组下游市场的 65%,其次为 WiFi占比 20%,基站市场约占 10%。

得益于5G换机周期和5G手机内PA所需量增加。据悉,一台4G手机所需的射频PA芯片为5-7颗,而5G时代将达到16颗之多,且单颗芯片价值比4G芯片更高,市场需求暴涨一倍有余。

根据市场调查机构 Counterpoint Research 公布的最新报告,预估 2024 年上半年全球每售出 3 台智能手机,就有 2 台具备 5G 功能,渗透率为 66.7%。该机构表示自 2019 年首款支持 5G 的智能手机问世以来,OEM 厂商正加速推广和普及 5G 技术;在 2023 年,支持 5G 的智能手机出货量超过 20 亿部。

国产手机射频PA分为:2G PA、3G PA、4G PA、5G PA。从手机PA的竞争格局来看,在这一赛道里,国际厂商基本已经放弃了2G PA市场,并且国内本土的2G PA在各方面性能都不输国外产品,成本更低、优势更大。而本土的3G PA整体性能已媲美国外产品,具有成本优势;国产4G PA也已经做出一些成绩,在高功率5G PA方面,国产厂商与国际厂商还存在一些差距。

目前国内主要的手机PA厂商包括:唯捷创芯、慧智微、卓胜微、昂瑞微、飞骧科技、锐石创芯、紫光展锐等。

再看基站PA。

基站PA

近日,工信部公布了2024年上半年通信行业的经济运行情况,披露了5G网络建设的持续进展情况。

截至6月末,中国移动电话基站总数已经达到了1188万个,较去年末增加了26.5万个;5G基站的数量达到了391.7万个,自去年末以来净增了54万个,占到了移动基站总数的33%。这一占比相较于一季度提高了2.4个百分点。

从市场规模来看,相较于4G,5G基站用到的PA数加倍增长。4G基站采用4T4R方案,按照三个扇区,对应的射频PA需求量为12个,5G基站中64T64R成为主流方案,对应的PA需求量高达192个。

5G基站射频PA市场规模远远大于4G,有望迎来量价齐升。

5G基站PA主要有三种:基于硅的横向扩散金属氧化物半导体(Si LDMOS)、砷化镓(GaAs)、氮化镓(GaN),分别代表第一、二、三代半导体材料。其中LDMOS与GaN功率放大器适用于宏基站,GaAs功率放大器适用于小基站。LDMOS功率放大器仅在3.5GHz频率范围内有效,而GaN功率放大器则能有效满足5G的高功率、高通信频段和高效率等要求。

LDMOS是一种成熟且价格低廉的技术,在4G基站市场上率先领先。LDMOS 适用于较低频段,一些移动运营商正在为 5G 部署低频段和高频段。

LDMOS功率放大器市场主要由Freescale、NXP、Infineon垄断。GaAs PA的主要厂家有Skyworks、Qorvo、Broadcom、日本村田;GaN PA的主要国外厂家有住友电工、Cree、Qorvo 和 MACOM,其中住友电工与Cree是行业龙头,市场占有率均超过30%。

国产基站PA厂商有至晟微、安其威微、芯百特、明夷科技等。相比国外主流厂商,国产厂商大都成立时间短且规模小,因此在技术/产品成熟度、解决方案以及市场推广能力、稳定供货等多方面存在诸多短板。

WiFi PA

WiFi 射频前端的性能优化的重点也在于 PA。随着WiFi 通信协议的不断更新,WiFi PA也迎来更多的市场机遇。

随着IEEE协议从802.11n(WiFi 4)演进到802.11ac(WiFi 5),双频路由器(2.4GHz+5GHz)得到普遍使用,同时传统的两条2.4G天线逐渐转变为两条2.4G和两条5G天线配置,每条天线均需要对应一颗PA芯片。

在当前的发展阶段中,WiFi 6仍为主流,WiFi 7协议正在成为整个通信行业关注的焦点,相关的技术研发竞赛已然拉开帷幕,想必WiFi PA厂商也正在苦练技术内功,以便在Wi - Fi 7时代来临时,能够迅速响应。

主要的国产WiFi PA厂商为卓胜微、三伍微、康希通信等。

NB-IoT PA

NB-IoT(窄带宽物联网)具有“大连接、广覆盖、低成本、低功耗的特点”。随着5G建设进程的加速,NB-IOT作为物联网的一个重要分支,也将迎来产业化发展的新阶段,主要覆盖市场为智能燃气表、智能水表、智能烟感器、智能锁等细分行业。

众所周知,NB-IoT网络本身具有低功耗特性,而NB-IoT PA作为射频前端的关键组件,其设计和优化也致力于降低功耗。例如,将PA集成进SoC就是一个不错的解决办法,采用SoC内置功放PA可以降低对终端Flash存储空间、终端尺寸、终端射频等的要求,从而极大降低NB-IoT的终端成本和功耗。

目前主要的国产NB-IoT SoC厂商有紫光展锐、翱捷科技、芯翼信息等。

总结来看,中国厂商似乎在手机PA方向的发展更为显著。随着未来5.5G与WiFi 7技术的持续推进,中国厂商将迎来更大的发展空间,然而,要在射频 PA 领域实现全面突破和领先,中国企业仍面临诸多挑战。

03

高阶射频PA,进展如何了?

中国射频PA市场的领军企业有唯捷创芯、卓胜微、飞骧科技、慧智微、锐石创芯等。

国产厂商的路线主要由单一产品逐步向模组化产品演进,从 2-4G 频段切入,逐步向 5G 渗透,通过提升设计能力、积累设计经验来弥补差距。目前这些厂商在中低集成度 2-4G PA 模组已具备和海外一线龙头对标的能力,5G PA 模组国产化率还比较低,只有10%左右。

在与国际大厂的竞争中,国产厂商虽无法选择正面迎战,但是也有自己的“小办法”。

L-PAMiD (集成了功率放大器、低噪声放大器、耦合器、射频开关、滤波器、双/多工器等的射频前端模组)是手机射频前端中难度最大、集成度最高的模组。当国际大厂产能受限时,它们倾向于优先生产PAMiD、L-PAMiD等高价值模组,国内厂商则趁机在中低端PA模组市场取得了进展。

比如:Qorvo 全力保障发射模组,让出部分接收模组及分立器件市场;Skyworks 由于对苹果依赖度较高,优先保供核心大客户苹果,使得 OPPO、vivo 等安卓客户面临供应不足,将部分订单转向国内厂商。

小米、OPPO、华为、荣耀等国内主流品牌手机对国产 PA 模组接受度较高,国产 4G PA 模组份额已超过 60%。

5G PA 模组方面,唯捷创芯、卓胜微、慧智微等国内 PA 厂商已相继取得进步,均有产品量产,甚至其中部分公司在 L-PAMiD 模组也有所突破。

唯捷创芯、慧智微:L-PAMiD模组的领头羊

唯捷创芯是率先量产L-PAMiD模组的公司。

2019年唯捷创芯便推出5G NR的多模多频PA模组,2020年已实现量产贡献营收,在Sub3GHz频段的Phase5N方案上积累较深。2023年,国产射频公司陆续开始推出L-PAMiD产品,并于2023年上半年实现低频&中高频L-PAMiD量产出货。

2023年是唯捷创芯L-PAMiD产品量产销售的元年,新订单的交付主要在2024年,2024年公司依然有望受益于新品渗透率提升的过程。

唯捷创芯的客户有小米、OPPO、vivo等。

慧智微的产品线涵盖了2G、3G、4G、5G等多种通信制式,包括5G新频段L-PAMiF发射模组、5G新频段接收模组、5G重耕频段发射模组、4G发射模组等数十款产品,兼容目前国际主流SoC平台厂商的主要产品系列,可为客户提供全面的射频前端解决方案。

慧智微不仅在4G领域实现了MMMB PAM的量产,并在2019年中国集成电路产业促进大会中获评第十四届“中国芯”优秀市场表现产品,而且在5G领域率先推出了L-PAMiF和L-FEM等高端产品,覆盖了3GHz-6GHz的5G新频段。

2020年,慧智微领先推出的5G新频段L-PAMiF全集成收发模组支持n77/n79/n79频段,集成PA、LNA、滤波器、SRS开关、耦合器等,是集成度最高的5G模组。依靠技术积累和团队优势,慧智微做到了与国际厂商同步推出新协议下的高集成模组产品。该产品成功导入三星、OPPO等国际品牌终端手机中,实现大规模应用。

此后,慧智微产品快速迭代,持续保持领先。慧智微陆续推出支持n77/n78/n79频段的1T2R(集成1路发射通路、2路接收通路)L-PAMiF、支持n77/n78频段的1T1R/1T2R L-PAMiF、以及支持相应频段的接收模组L-FEM,该等产品均已成功量产并实现销售。

近年来,慧智微实现了从中低端向高端的产品升级,此外,慧智微在实现L-PAMiF产品领先突破后,又率先投入L-PAMiD开发。

慧智微2023年10月发布的投资者调研纪要显示,目前公司5G 低频段和中高频段L-PAMiD 模组已经小规模量产出货,处于客户推广阶段。对于整个国产射频芯片行业,慧智微认为,伴随着国内产业链的发展,从技术端来看,国频产业链已经陆续有公司具备L-PAMiD 大模组的量产能力,整体射频产业链已经完成了从0 到1 的发展阶段,开始逐步走向更加高端化的产品形态。

今年5月,慧智微披露投资者关系活动记录表显示,公司在Phase7LE方案的低频段和中高频段 L-PAMiD产品预计2024年规模出货,海内外的安卓品牌客户是近些年公司重点拓展的领域。

卓胜微:另辟蹊径

卓胜微是通过滤波器及分立方案多维入手,进一步研发 L-PAMiD产品。

虽然PAMiD模组化方案有诸多的性能优势,但其供应劣势也相对明显:厂商必须要同时掌握有源(PA及LNA,Switch)及无源(SAW、BAW或FBAR)等能力,才有办法设计出PAMiD模组。而同时掌握这些资源的厂商只有Skyworks、Qorvo、Broadcom及Qualcomm等少数具有完整资源的厂商。

于是,华为、三星等终端公司着手推动FEMiD方案。FEMiD是将天线开关及滤波器整合为一个模组,交由滤波器公司提供;PA依然采用分立方案,由PA公司提供。这种方案有效的发挥了无源公司与有源公司的特长。华为、三星等终端也因此摆脱了对PAMiD厂商的绝对依赖。2016年,PAMiD与FEMiD的主要供应商为村田和高通。卓胜微依托于自身滤波器优势,从接收端出发,于2023年Q2成功研发L-FEMiD模组,并于2023年Q3进入客户送样推广阶段,助推高端模组更全面的产品覆盖。

此外,该公司在技术路线上双线并举,从Phase5N方案出发补齐发射端能力。截至2023年8月投关记录,公司MMMBPA模组产品已处于向客户送样推广阶段,该产品既是研发L-PAMiD产品的重要模块,也是研发L-PAMiD产品的必要技术。同时公司也将不断提升射频滤波器、射频功率放大器的技术和产品能力,助推射频前端中技术复杂度、集成度最高的“明珠型”产品L-PAMiD研发。

今年5月,卓胜微在2023年年度业绩说明会上披露,截至今年第一季度末,集成公司自产MAX-SAW的L-PAMiD产品实现从“0”到“1”的突破,已处于工程样品阶段。

本文作者可以追加内容哦 !