8月14日,浙江巍华新材料股份有限公司(下称“巍华新材”,SH:603310)在上海证券交易所主板上市。本次上市,巍华新材的发行价为17.39元/股,发行数量为8634万股,募资总额约为16.68亿元,募资净额约为14.12亿元。

上市首日,巍华新材的开盘价为23.30元/股,较IPO发行价的涨幅为33.99%,一度涨至29.04元/股。截止午盘,该公司的股价暂报24.53元/股,较发行价上涨41.06%,总市值约为84.71亿元。

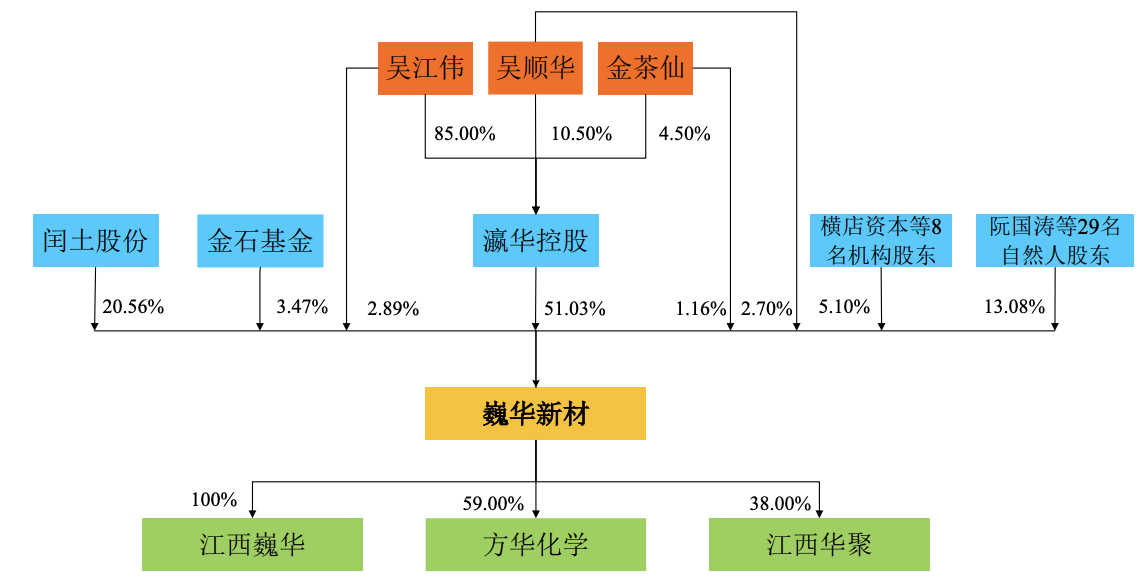

天眼查App信息显示,巍华新材成立于2013年10月,位于浙江省杭州市。目前,该公司的注册资本为2.59亿元,法定代表人为吴江伟,股东包括瀛华控股、吴顺华、吴江伟、金石投资等。

特别说明的是,巍华新材原计划募资21.68亿元,中信建投证券为其保荐人。2023年6月14日,巍华新材曾上会但被暂缓审议。2023年8月14日,巍华新材再次上会并顺利通过。最终,巍华新材的募资总额约相较此前规划减少了5亿元。

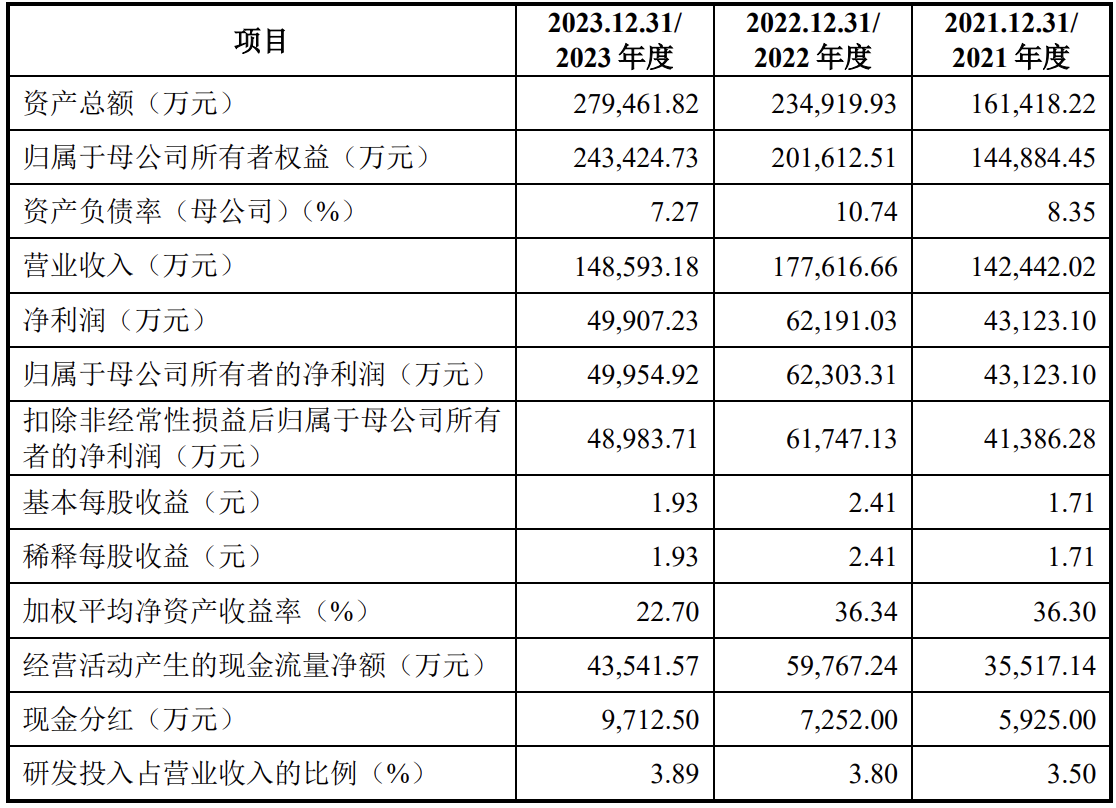

对比来看,巍华新材删掉了“补充流动资金”项目。据了解,该项目原准备投入募资的5亿元。另一方面,该公司却也在多次大手笔分红。2021年、2022年和2023年,该公司分别进行现金分红5925万元、7252万元和9712.50万元,合计约2.3亿元。

对于此类行为,前不久发布的“国九条”指出,将严格上市公司持续监管。加强信息披露和公司治理监管,全面完善减持规则体系,强化上市公司现金分红监管,推动上市公司提升投资价值。

另外,证监会于今年3月15日公布的《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》也明确,严密关注拟上市企业是否存在上市前突击“清仓式”分红等情形,严防严查,并实行负面清单式管理。

深究可知,巍华新材的多数分红主要流向了吴顺华、吴江伟家族。本次上市前,瀛华控股直接持有巍华新材51.03%的股份。其中,吴顺华通过瀛华控股控制该公司51.03%的股份表决权。

同时,吴顺华直接持有巍华新材2.70%的股份,吴顺华之子吴江伟直接持股2.89%,吴顺华配偶、吴江伟之母亲金茶仙直接持股1.16%。上述三人签署了一致行动协议,其中,吴江伟、吴顺华合计控制该公司57.78%的表决权,为巍华新材的实际控制人。

贝多财经发现,巍华新材并未认定金茶仙等为该公司实际控制人。巍华新材方面解释称,根据金茶仙填写的调查表及巍华化工确认,金茶仙文化程度相对较低,日常居家负责家务,未参与巍华化工经营管理。

另外,吴江伟在《关于公司管理安排的协议》签署后,一直行使金茶仙委托的巍华化工对巍华新材的表决权,并实际影响巍华新材的生产经营。经确认,吴江伟切实行使金茶仙委托的表决权。

早前招股书显示,巍华新材2020年至2022年的的收入分别为10.63亿元、14.24亿元和17.76亿元,复合年增长率29.24%;净利润分别为1.70亿元、4.31亿元和6.22亿元,复合年增长率为90.52%。

而2023年,巍华新材的则上演了业绩“变脸”。根据招股书披露,巍华新材2023年的收入约为14.86亿元,同比下降16.34%;净利润4.99亿元,同比下降19.82%。2024年第一季度,该公司的业绩继续呈现下滑态势。

其中,巍华新材2024年第一季度的收入约为3.10亿元,较2023年同期的4.61亿元下降32.65%;净利润为9088.17万元,同比下降47.90%;扣非后净利润为8860.49万元,同比下降46.59%。

同时,巍华新材预计其2024年上半年的收入为6.30亿元至7.10亿元,同比下降28.07%至18.94%;净利润1.83亿元至2.16亿元,同比下降44.43%至34.40%;扣非后净利润1.79亿元至2.09亿元,同比下降44.72%至35.44%。

这意味着,巍华新材的业绩已经“大变脸”。

本文作者可以追加内容哦 !