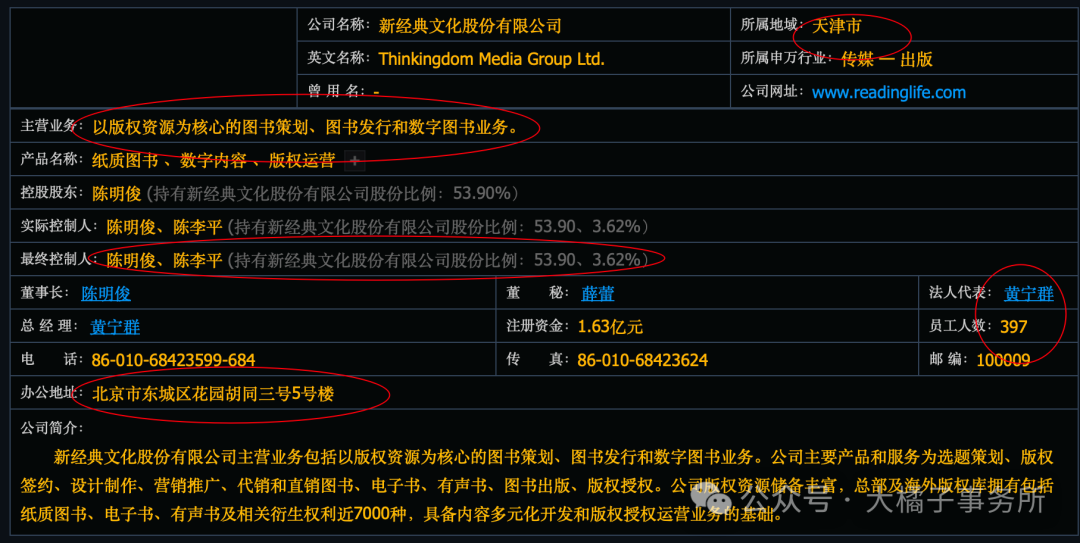

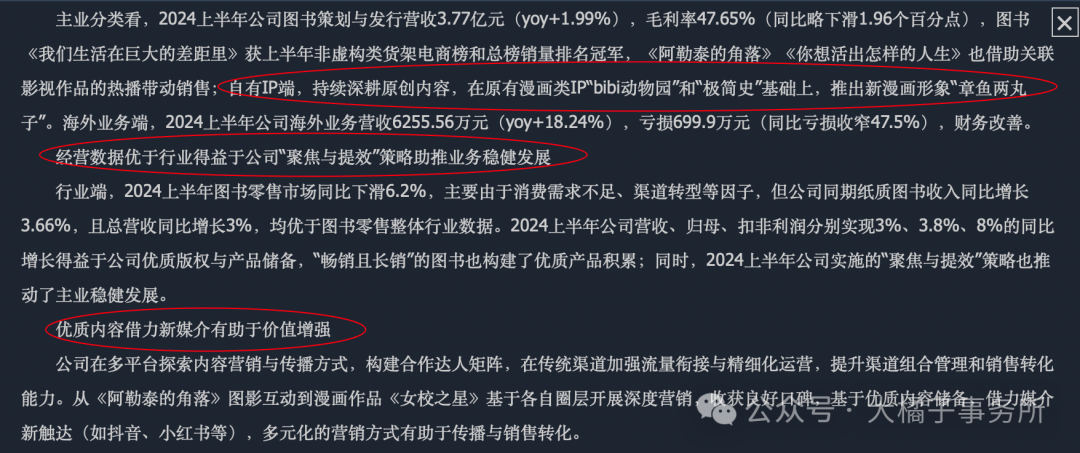

主营业务包括图书策划与发行、图书分销、影视投资。

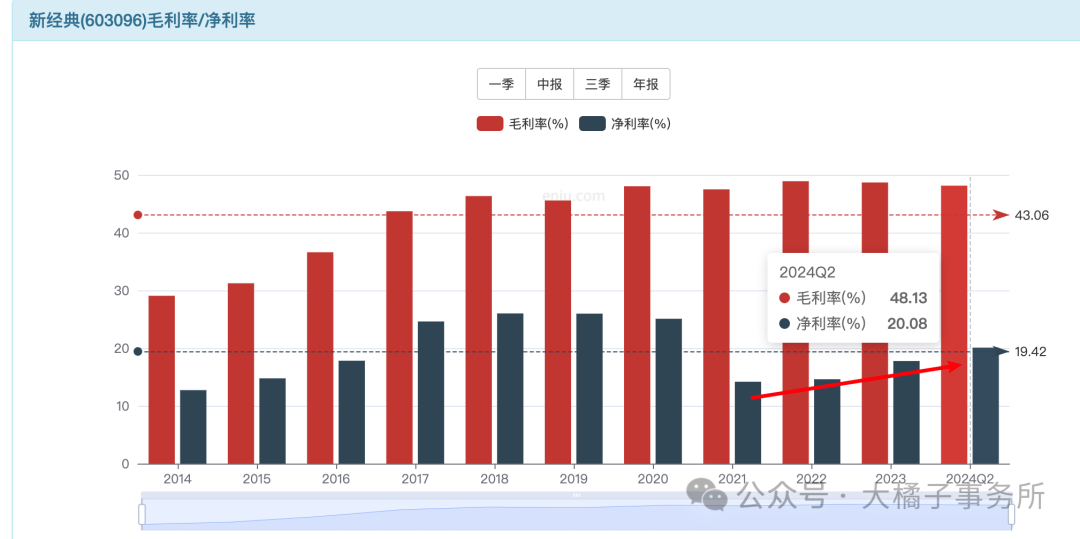

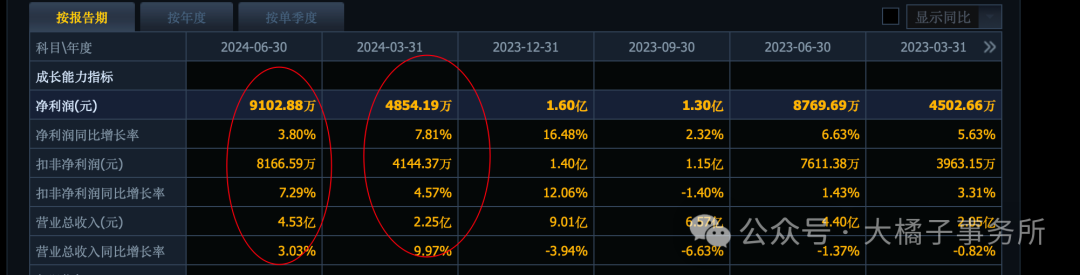

50% 毛利率,净利率持续提升到 20%。

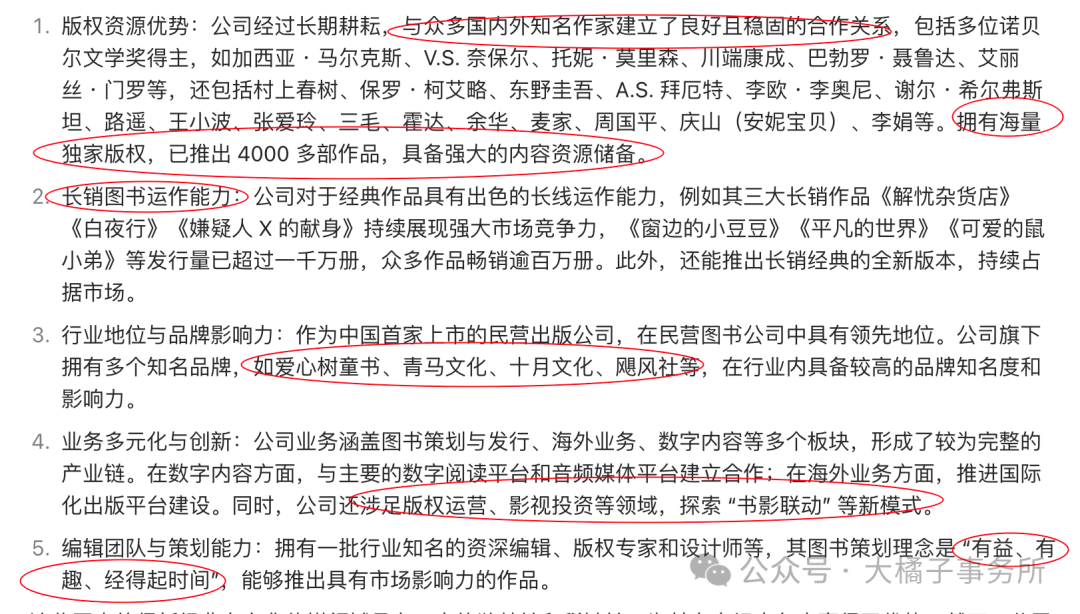

稀缺性:版权资源优势未来会愈发重要!

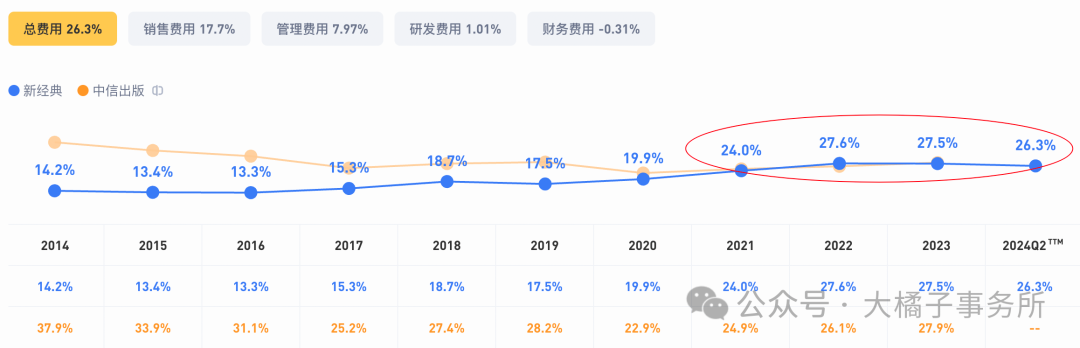

18% 销售费用大头:

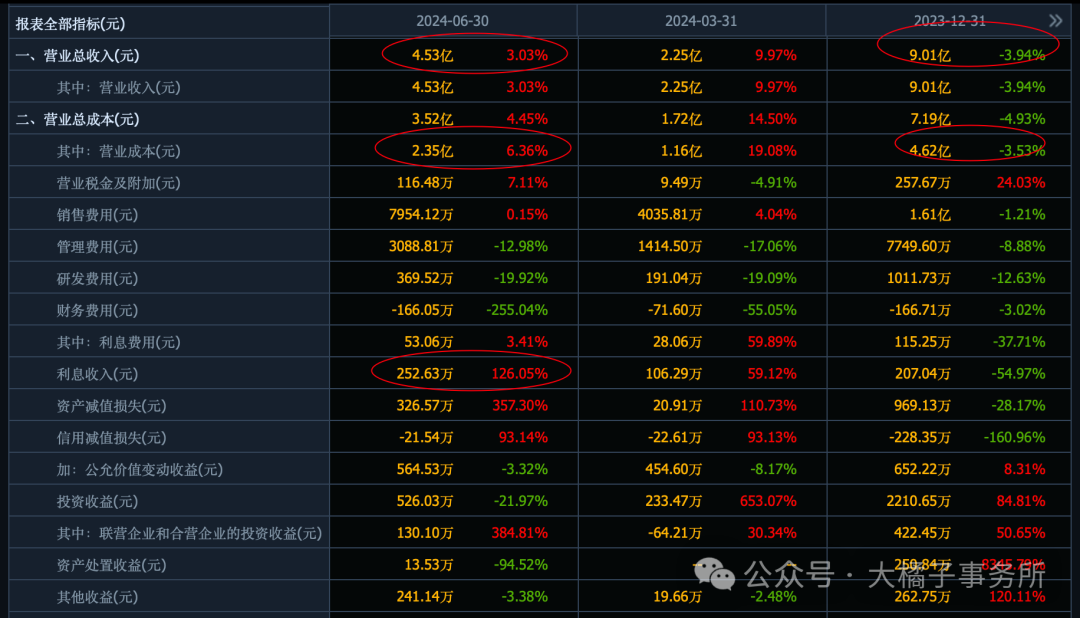

50% 营业成本比例。

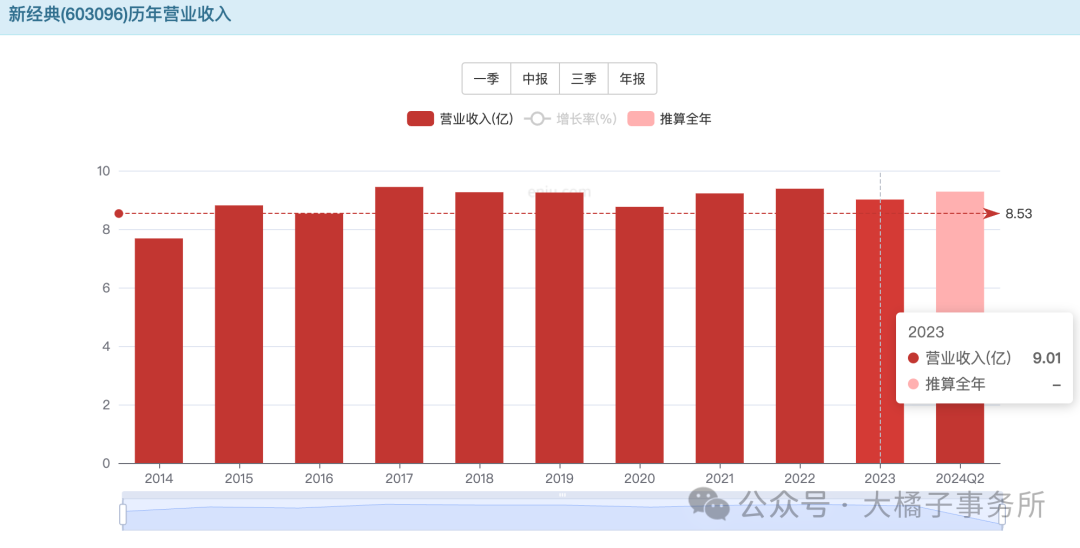

9 亿收入不增长了:

中报也是中规中矩:

当下 1.5 亿利润,未来恢复看 2 亿。9 亿收入 20% 利润率 1.8 亿。

2021 年之后三费,还有其他成本上升压制了利润:

机构预期合理,1.8-2 亿。

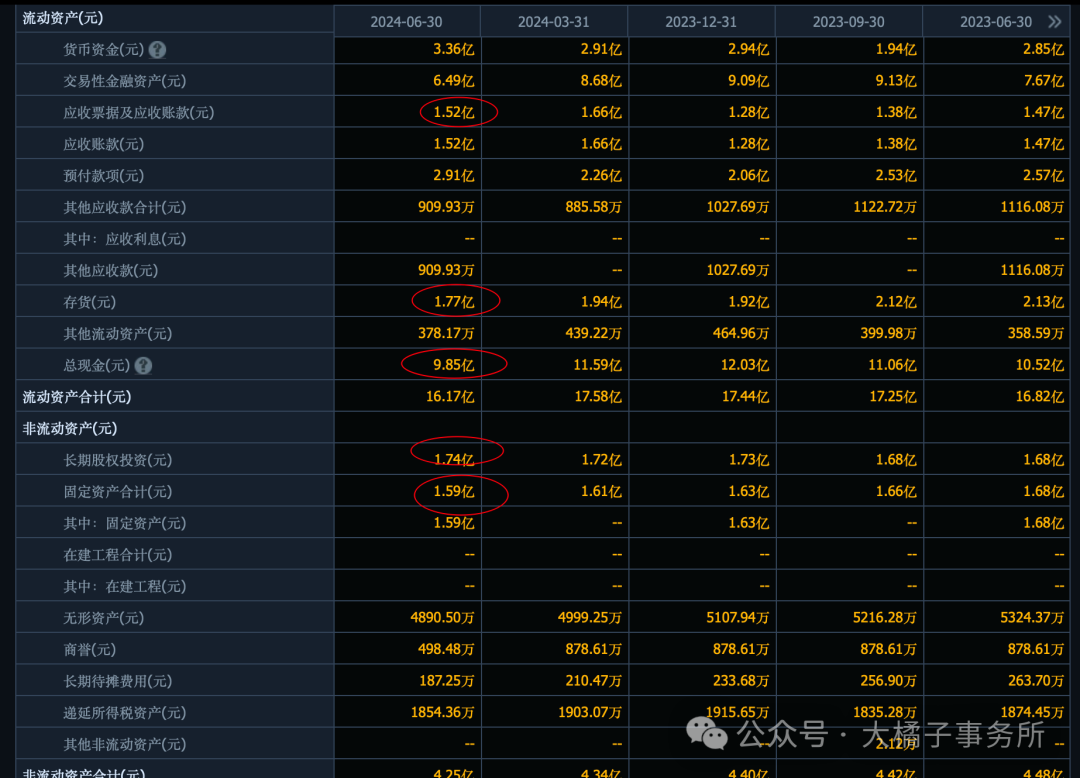

1.5 亿应收,1.8 亿存货,10 亿现金,1.7 亿长期股权投资,1.6 亿固定资产。

还有 3 亿预付款,图书版权款。

1.4 亿的债务:

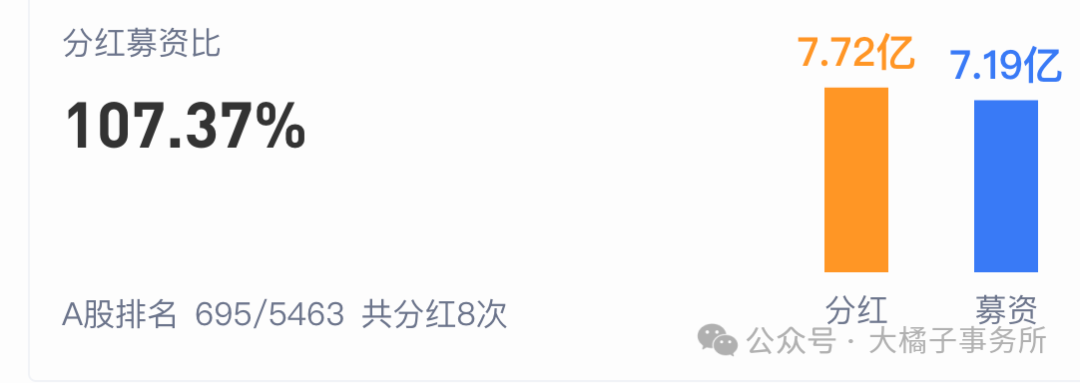

8 亿+ 净现金,18 亿净资产。分红好,家底好。

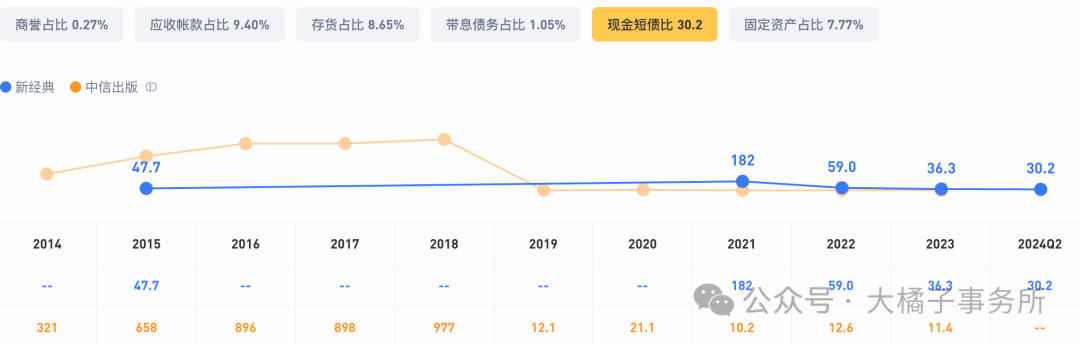

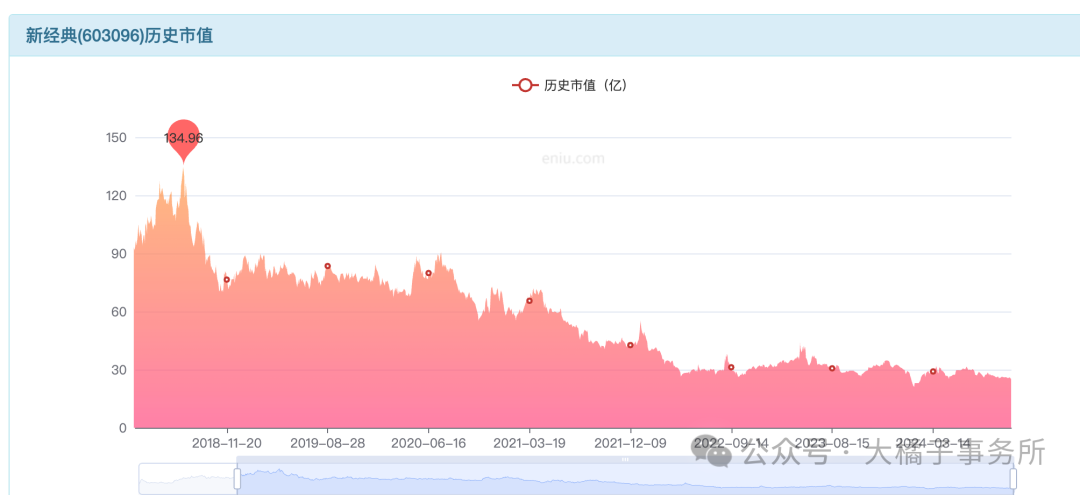

现金溢价视角,1.5 亿利润,10 倍估值,8 亿现金,23 亿市值。出版传媒基本都是 10 倍的估值守护,别看新经典盘子小,看不到增长,看不到现金更有效的利用,看不到成长,所以 15 倍都很难。

利润估值视角,未来乐观看 2 亿利润,15 倍,30 亿市值。

1.5 亿利润,18 亿净资产,8.3% roe,1.4 pb 支撑 25 亿市值。

长期折价的公司偶尔溢价是风险,长期溢价的公司偶尔折价是机会。

看过往的资金记忆效应,那些每次都让大部分投资者赚到钱的公司,其实自会获得更好的弹性。新经典是个反例。传媒出版去年的大行情基本没表现。

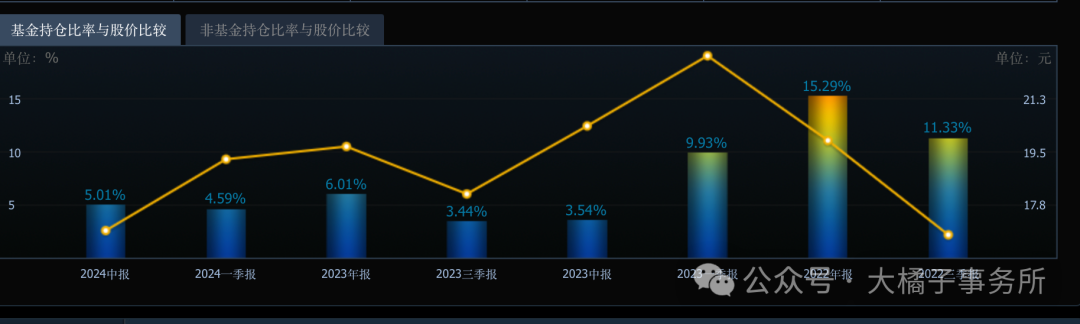

再就是它和绝味这种曾经基金重仓票类似,资金都扎堆在里面了,很多时候就只能看业绩说话了要么必须超跌,短期聪明钱不会就搞这种抬轿子的笨重票。是为一个角度,辩证看待。

当然也有它的优点,就是不败之地。爆发力差了,但是很难亏大钱。家底好,利润稳定,价值会锁的死死的。

就锚住了 23 亿,最坏 20 亿,1.63 亿股本,14-12 块的价格。灵活原则,公司只要有一个亮点,干就完了。相反相成,人弃我取,经验视角回看是绝望让人失望的,失望透顶了物极必反就是机会(一切皆辩证,记忆效应、物极必反)。

背后是有实打实的利润+家底支撑的,这是底气。但是一定要买低价无人问津,这种弱势不容易溢价的公司最忌讳的就是追涨了。

股东数降低到了 1 万:

30 亿,是 18 块,14-18 块,28% 的空间。吃个 20% 安全的中段儿问题不大。值得等待出击!

市场最不缺的就是机会,现在市场这种弱势折价票很多,到了极点再买,贵一点点都不会碰的,错过了永远好过做错浪费时间和机会成本。仅供参考。

重要申明:

1. 以上分析仅代表个人观点,解释权归大橘子所有,不构成投资建议。

2. 投资有风险入市需谨慎,所有造成的盈亏由投资者本人承担。

3. 公司在发展,价值也是需要不断更新的,重在分析思路,切勿单纯参照文中静态价值线和买卖点预判来做投资决策。

4. 敬畏市场,敬畏风险,保住本金永远为第一要义,要对自己的钱包负责。

本文作者可以追加内容哦 !