2024上半年,我国公路货运量197.7亿吨,同比增长4.0%,社会物流总费用增速也几乎是2008年以来的最低水平。$顺丰控股(SZ002352)$$安能物流(HK|09956)$

但安能物流15日发布的中报却展现出远超行业大盘的表现。安能物流上半年实现营业收入52.89亿元,同比增长16.2%;毛利率16.6%,同比提升4.5百分点,带动毛利升至8.78亿元;经调整净利润4.30亿元,同比大增82.4%!#【悬赏】2024中报来袭,谁的表现更胜一筹?#

在行业增速放缓、竞争日趋激烈的大背景下,$安能物流(HK|09956)$执行成本最优、品质最好、时效最稳、服务响应最快、网络覆盖最密的“五最”策略,对内加强管控,压降成本;对外提升服务质效,提升用户口碑,渐渐成为零担运输市场的领跑者。

一、零担运输市场马太效应凸显,安能物流已成零担快运“无冕之王”。

(运联智库)

受宏观经济波动、行业总需求放缓以及竞争加剧的影响,我国零担行业规模由2021年14060亿元的峰值下降到2023年的12281亿元。

(运联智库)

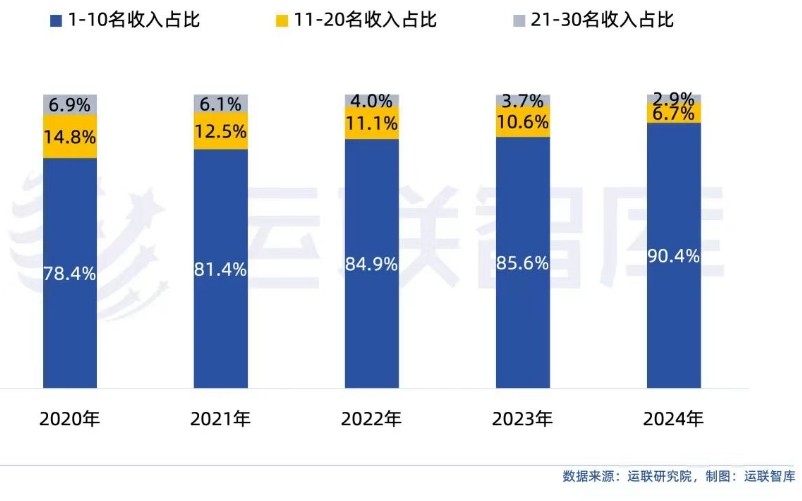

与此同时,竞争力较弱的“夫妻档”及中小零担运输企业退出市场,TOP10零担企业份额由2020年的78.4%飙升至2024年的90.4%。

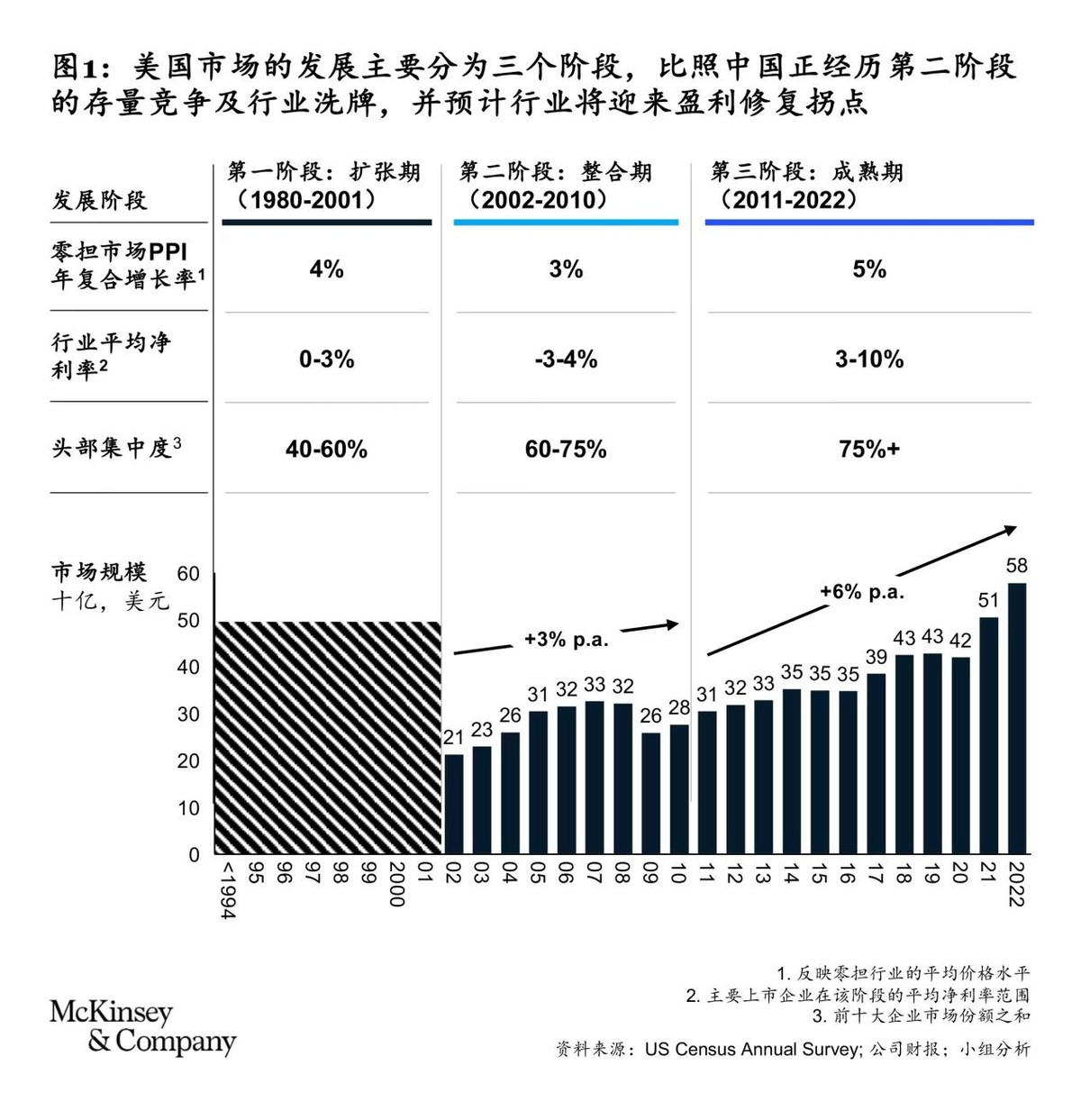

(麦肯锡《2023零担物流行业洞察报告 》)

麦肯锡认为,现阶段我国零担运输行业与美国2002-2010末期相似(即处于一轮行业竞争的尾声期)。随着头部企业份额的增加,市场竞争格局趋于稳定,行业将进入头部公司领涨的新一轮增长期。

(安能物流财报数据整理)

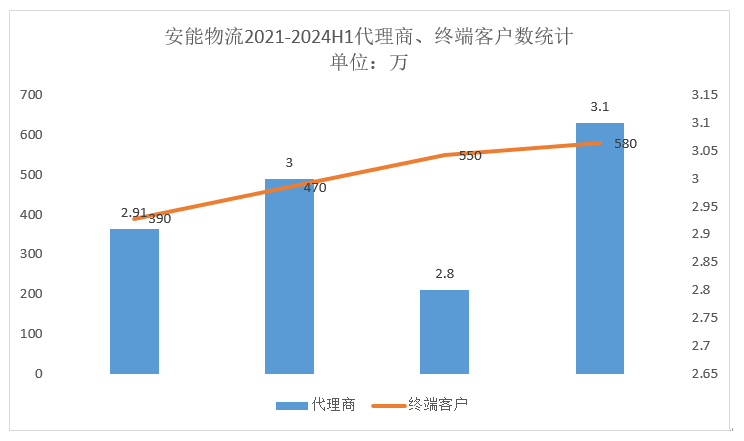

我国零担TOP 10企业中,安能物流网点数量由2021年的2.91万增至2024上半年的3.1万,在加盟快运网络中排名第一,终端客户数由390万增至580万,营收、净利润等核心数据更是一步一个脚印的创出历史最好水平。综合行业货量规模、营收、网点数量及盈利能力看,安能物流已是零担快运赛道的“无冕之王”。根据行业发展经验来看,安能物流还将受益于“马太效应”,中长期继续保持稳健增长。

二、低成本 高覆盖率优势使得安能物流能够顺利拓展小票业务,谋求差异化竞争优势。

2024上半年,我国社会物流总费用占GDP的比重约14.2%,较2013年降低了3个百分点。但与欧美国家7%、部分东南亚国家10%的数值相比,我国仍有不小的下降空间。其中的原因主要是国内物流建设初期缺少统一规划,产能建设较为粗放,车型、枢纽中心、分拨中心有待优化,数字化程度也不高。

面对行业规模较大,发展质量却不高的难题,安能物流在上市后加快实施降本增效举措,提出成本最优、品质最好、时效最稳、服务响应最快、网络覆盖最密的“五最”愿景,其中降成本是重中之重。

(一)安能物流经营成本全面下降,乡镇网点覆盖率接近100%。

2021年末,安能物流拥有4000辆高运力卡车,4600辆挂车,5100名司机。2024年中期,安能卡车、挂车、司机数量分别为3600辆/6000辆和5300人。安能用装载能力更强的挂车替代了厢货,在营运车辆增加9%,司机数量增长约4%的情况下,安能营业收入却由2021年中的45.21亿增至52.89亿,增长多达17%。更难能可贵的是,安能成本管控的成绩比营收增长还要明显。

首先值得肯定的是,在加盟模式中,安能物流主要负责干线运输(并控制分拨中心),投建运营网点及提供支线运输、揽派服务是由货运合作商及代理商负责。经营模式为安能物流带来了轻资产属性。

(安能物流2024中报)

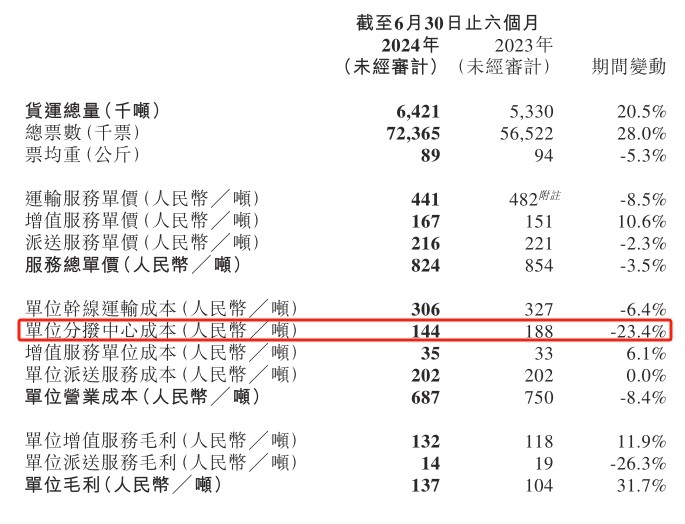

2024上半年,安能物流货运吨数同比增长20.5%,总票数增加28%,但安能单位干线运输成本、单位分拨中心成本却分别同比下降6.4%和23.4%。

(安能物流财报数据整理)

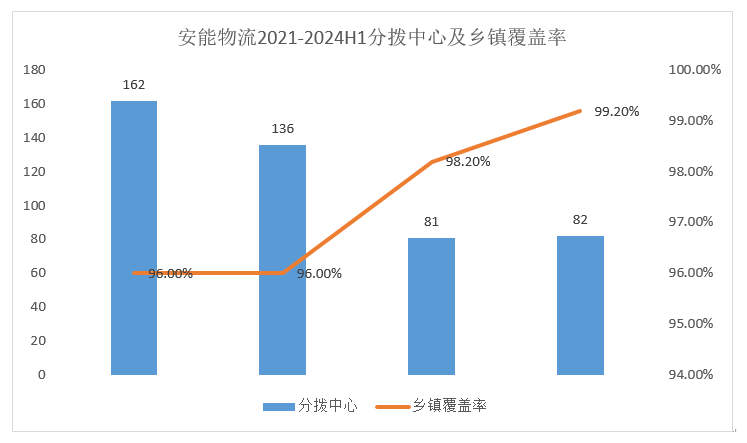

近年来安能物流增加了大型枢纽中心的数量,分拨中心数量由2021年的162家减至今年中期的82个,分拨成本持续优化。同时,安能物流正在杭州萧山分拨中心、郑州分拨中心试点上线分拣自动化流水线。未来安能经营成本还有继续下行的空间。

此外,安能物流乡镇覆盖率升至99.2%的历史最高水平(高于某已发布零担同业93.73%的覆盖率)。安能中报业绩会上,公司披露“截至2024年6月30日,公司一级网点数量达到6704个,较前增长1041个”。网络覆盖密集的优势让安能物流可以接触到更多终端客户,为“做细小票”压实了基础。

(二)安能物流率先“做细小票”,成长性预期、毛利率好于友商。

上半年,安能物流货量由530万吨增至642万吨。其中迷你小票、小票零担、大票零担货量分别增长25.6%、19.6%和18.6%,小票增长势头更为迅猛,带动安能总票数由5650万增至7236.5万,单票重量也由94公斤下降至89公斤。

(艾瑞咨询)

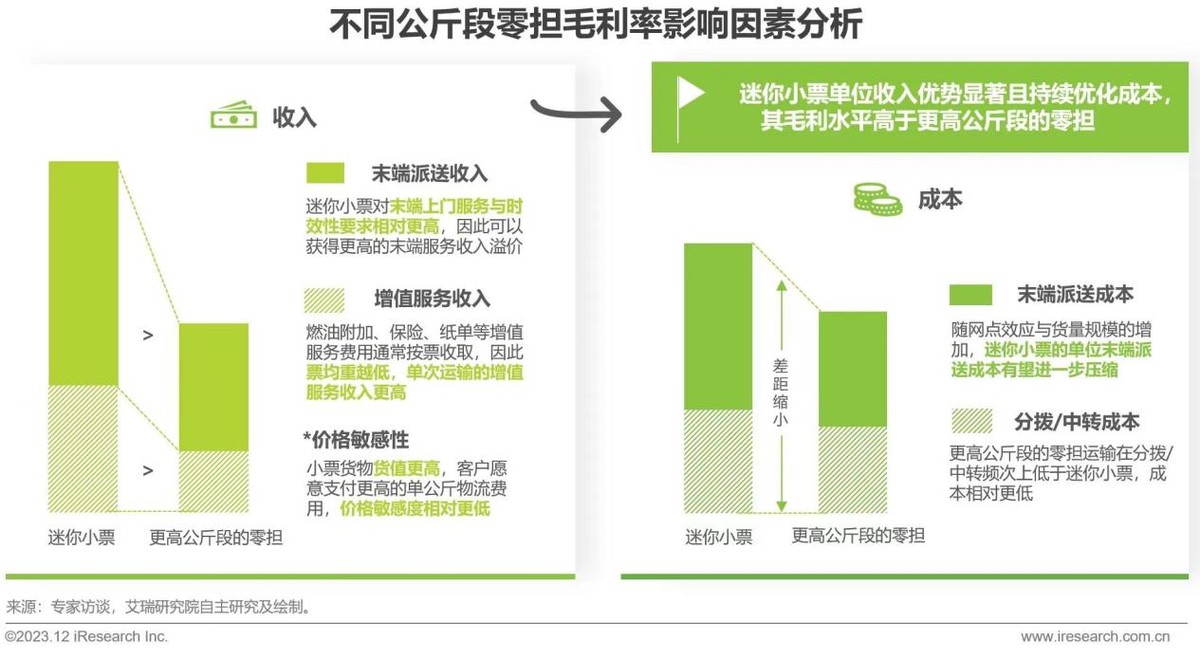

小票具有价格弱敏感性,毛利率高的特点,票件数量增加也能带来更多的增值服务收入。

(安能物流财报数据整理)

因小票占比增加,安能物流毛利率也由2022年中的6.62%升至今年上半年的16.6%。

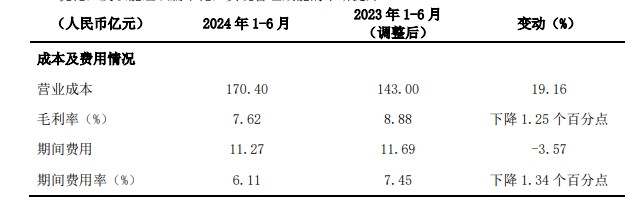

(德邦股份2024中报)

上市物流企业中,与安能物流可比程度最高的是德邦股份(今年上半年,德邦快运业务收入占营收比例90.13%)。但德邦和大多零担企业一样,主要做60-200公斤的大件货物 末端入户,上半年毛利率7.62%,同比小幅下滑。

(艾瑞咨询)

艾瑞咨询在《2023年中国零担行业研究报告》预计2022-2027年我国迷你小票、小票零担将分别有7.3%、5.1%的年化增长,好于大票零担可能出现的负增长表现。

换言之,安能物流并不是票件数量拼不起,而是发展小票更有成长性和性价比!

(三)安能物流经营效能持续改善,公司已从追求盈利过渡到强化服务阶段。

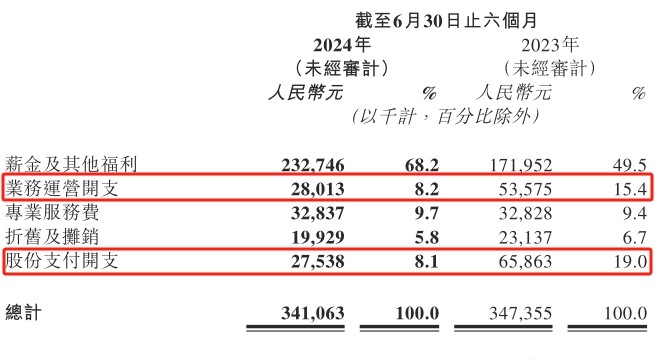

安能物流除在经营环节开源节流外,还“刀刃向内”,压降各项费用支出。

(安能物流2024中报)

2024上半年,安能物流运营开支由5357万降至2801万,下降约48%;股权激励费用由6586万元降至2753万元,下降约58%;财务费用也由去年中期的4860万元减至3240万元。上半年,安能实现9.52亿经营现金流净流入,为历史同期最好水平。

有了成本领先、网点覆盖率高的优势,安能物流才能在同业大票竞争日渐白热化时放心做精小票。若业内“价格战”再度来临,安能也能够凭借自由现金流、资产负债率以及成本、服务等优势从容应对。

孟子曾说“达则兼济天下,穷则独善其身”,经济学中也有句话叫“经济基础决定上层建筑”,翻译成大白话,只有企业经营质效提高了,净利润有了保障,才会驱动服务质量的提升。反之,若企业无法稳定盈利,要依靠外部输血,在融资并不算轻松的当下,最终也会制约优质服务的延续时间和服务的坚决程度。

三、关于交通运输业高质量发展,安能物流给出的解法是“坚持顾客价值”。

零担运输企业之间的经营模式没有秘密可言,决定了行业参与者无法通过“毕其功于一役”的方式获得更多的市场份额,只能是步步为营,积小胜为大胜。盈利能力、资产负债率均占优的安能物流也成功获得了决胜零担行业“高质量发展”的门票。

2023年,在“高质量发展”呼吁下,全国交通运输行业掀起提升服务质量的热潮。像顺丰去年率先喊出“不上门必赔”后,其他快递企业纷纷跟进。以往零担运输过程中货物拼装、多式联运是家常便饭,货物丢失、损坏事件屡见不鲜。一定程度上影响了客户物流寄递的信心。

反观安能物流,作为加盟制快运网络,安能物流体系中,直接接触终端客户的群体为加盟网点,“回归以网点为中心的顾客价值”策略,将不断推动稳健的网络生态,为其提升服务与品质,满足市场需求,建立起充足的底气。

这一点也在上半年的数据中得到验证,安能物流通过数字化赋能、末端网点加密、标准化培训等方式,运输质量明显提高。上半年,安能物流遗失率(每十万件中的丢失件数)由0.8下降至0.04,同比下降95.3%;破损率(每十万件中的破损件数)由36下降至8.3,同比下降77.1%;投诉率(每十万件中的投诉数量)由去年上半年的532件下降至51件,同比下降90.3%!安能运输质量数据不仅优于可比同行,甚至比很多快递企业还要好。换句话说,安能服务质量大幅提升将巩固公司的马太效应,驱动品牌优势向业绩传导。

此前,国内部分冷门地区(即特殊区域)零担运输价格较高,主要是因为其货源密度较低,零担货运“放空”风险大,货运企业、数字货运遂收取“附加费”以抵消“放空”所带来的运输高成本风险。不过这样一来,冷门地区终端客户的运输支出会增加,反过来制约票件数量的增长。

今年5月1日起,安能物流全面升级“3300产品”并推出了“0加收”政策(即3公斤至300公斤特殊区域免收附加费),满足特殊地区客户“又好又快还便宜”的诉求,特殊地区客户运输成本将显著降低。

时效方面,安能物流上半年平均运单时长同比缩短5.8%。安能今年5月还提出“9996时效标准”(即干线中转率90%、当日签收率90%、实时签收率96%)。未来运单时长、客户满意度大概率将继续优化。

可能会有投资者想问了,安能物流今年提速降费等举措增多,是否会削弱公司的成长表现?个人认为并不会。

首先,“9996时效标准”是基于代理商、终端客户、末端网点覆盖率改善后水到渠成的结果,并不会额外增加经营、管理成本;

其次,“0加收”政策所带来的规模增长,或促使边际成本下降,如安能高管透露,今年5-6两个月3-300公斤段的货量同比去年增长约28%,3-70 公斤段迷你小票增速更是超过30%!而安能此前特殊地区附加费收入占比低于这个比例,此消彼长之下,预计“0加收”政策对安能物流营收将有正催化。

安能物流在中报业绩发布会上更新了2024年全年业绩指引。公司预计全年货量同比增长15%左右,收入增速与货量增速基本持平,毛利率在16%上下,经调整税前利润约10.5亿元,各项数据指引与上半年相差不大,下半年经营情况还将以稳为主。在安能的未来规划中,公司管理层尤其强调要回归经营本质,坚持顾客价值,坚持有效规模,坚持网点经营稳定,坚持解决网点痛点,坚持数字化与时俱进等,在深凿网络生态方面的意图已极为明确且坚决。

全球上市货物运输企业虽多,但UPS、FDX经营区域及所处市场与安能不同;顺丰、圆通等公司与安能经营区域相似,但其主营业务为快递,快递行业竞争更为激烈,毛利率低于安能。与安能可比程度最高的上市公司一个是同样主营零担运输的德邦,另一个是同在港股上市的京东物流。截至8月16日收盘,两家企业PE(TTM)均在16.3倍左右,比安能物流高出约30%。考虑到安能毛利率、资产负债率要优于两家可比企业,营收增速也不比两家企业低,安能物流中期预计还有一定的估值修复空间。

本文作者可以追加内容哦 !