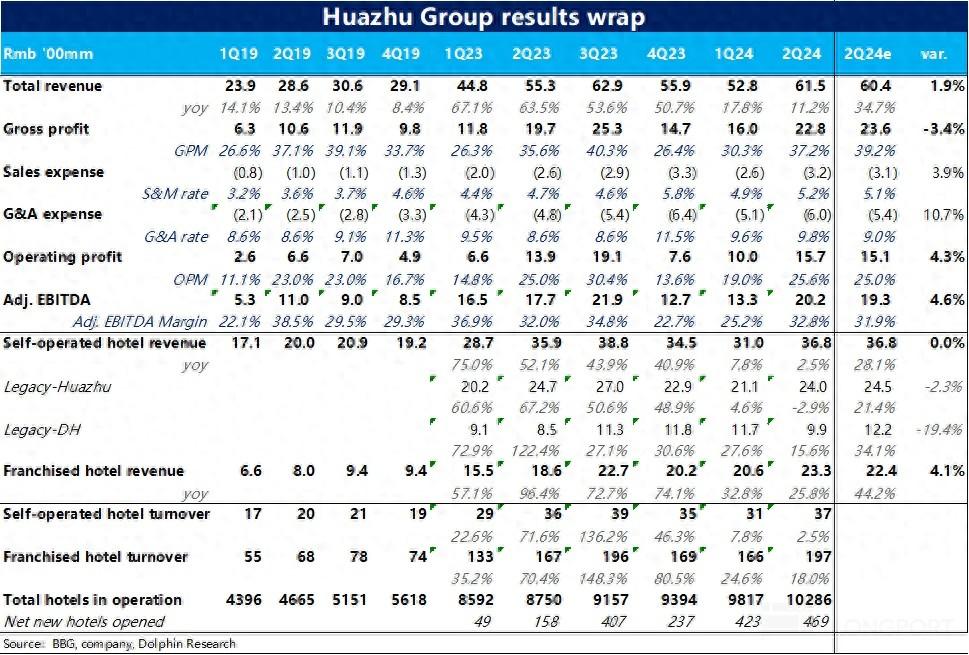

北京时间 2024 年 8 月 20 日美股盘前,华住(1179.HK/HTHT.O)发布了 2024 二季度财报。概括来看,华住此次各财务指标普遍稍好于预期,但业绩继续指向着走淡的酒旅需求,具体来看:

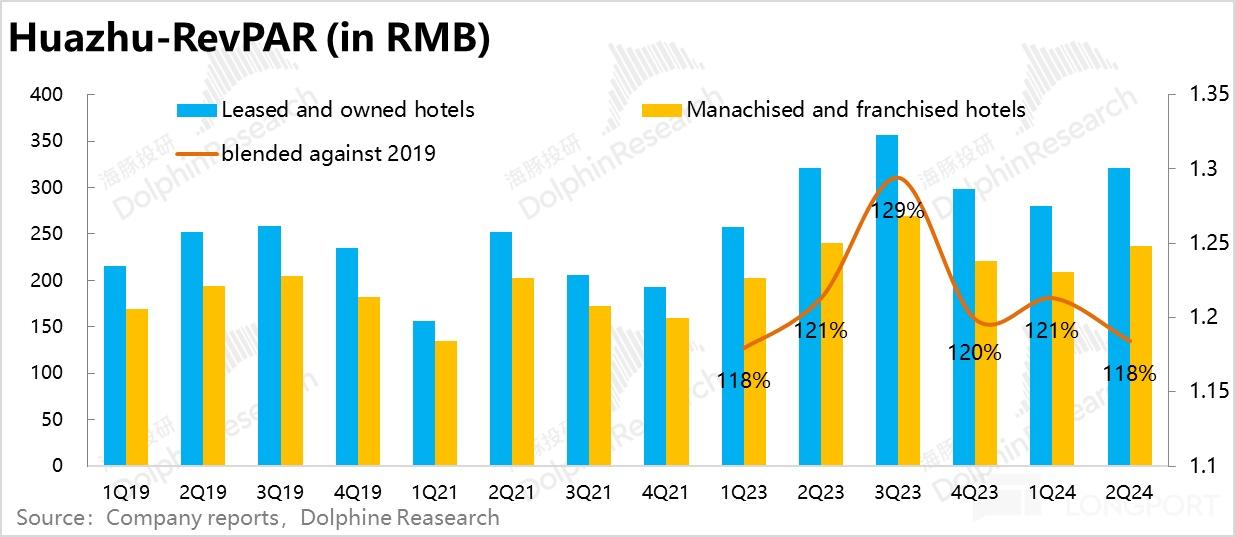

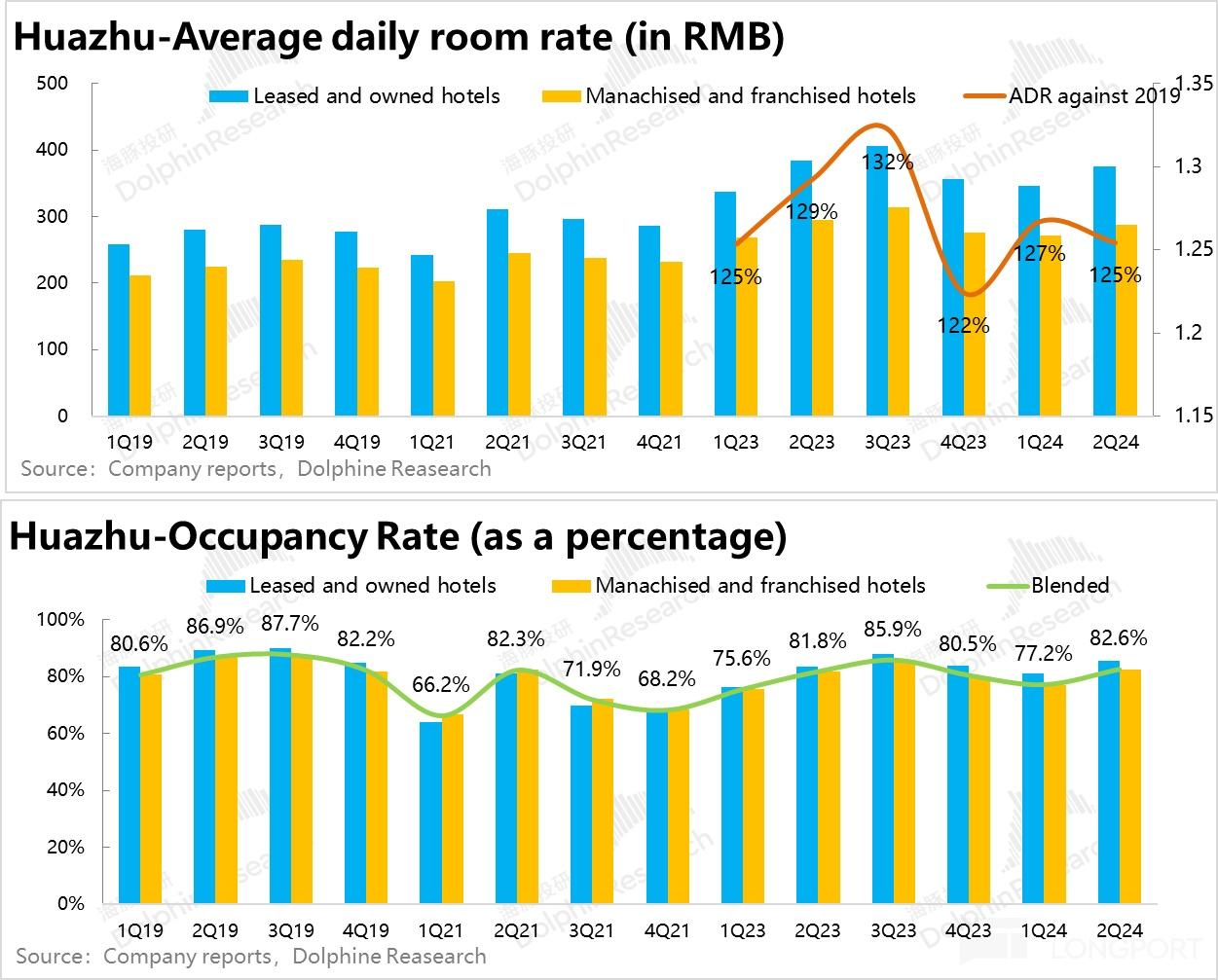

1、底层经营数据上,二季度华住酒店平均单间收入为 296 元/夜,同比下降 2.4%。可见酒旅供需的景气度在近几个季度确实在平缓走低。价量驱动来看,本季度客单价相比去年下降了约 3%。入住率则为 82.6%,高于去年同期约 0.8pct。可见,今年酒旅的需求仍在增长(入住率在增长),但在更理性的消费选择(也可能有降级)和更均衡的供需下,价格的下滑是导致 RevPAR 走低的主要原因

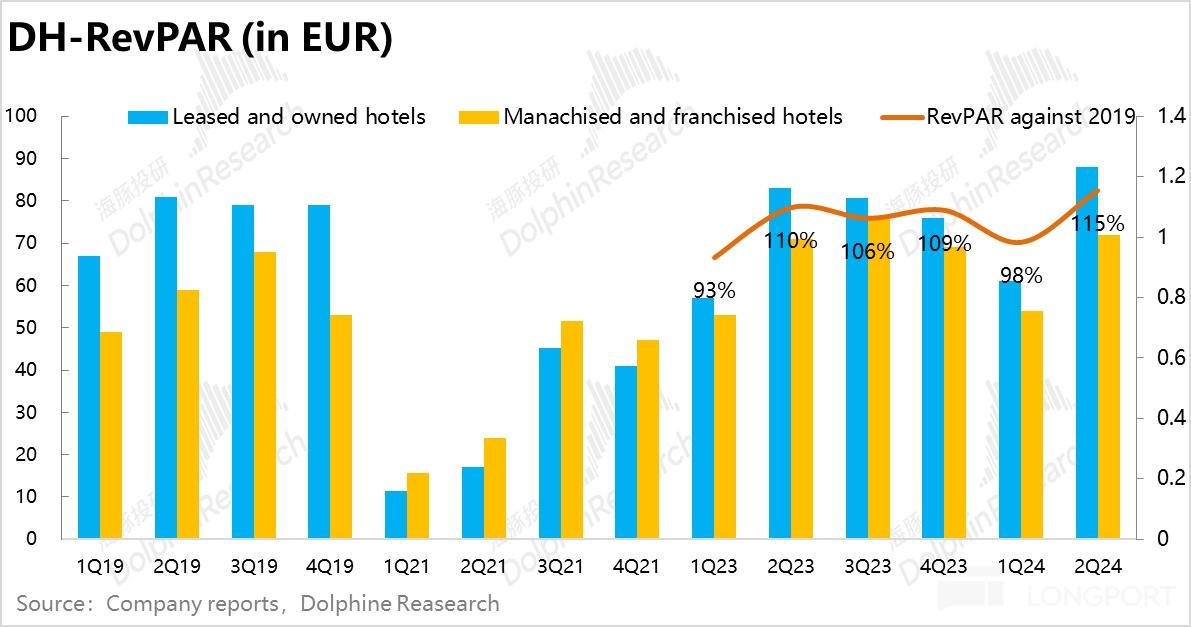

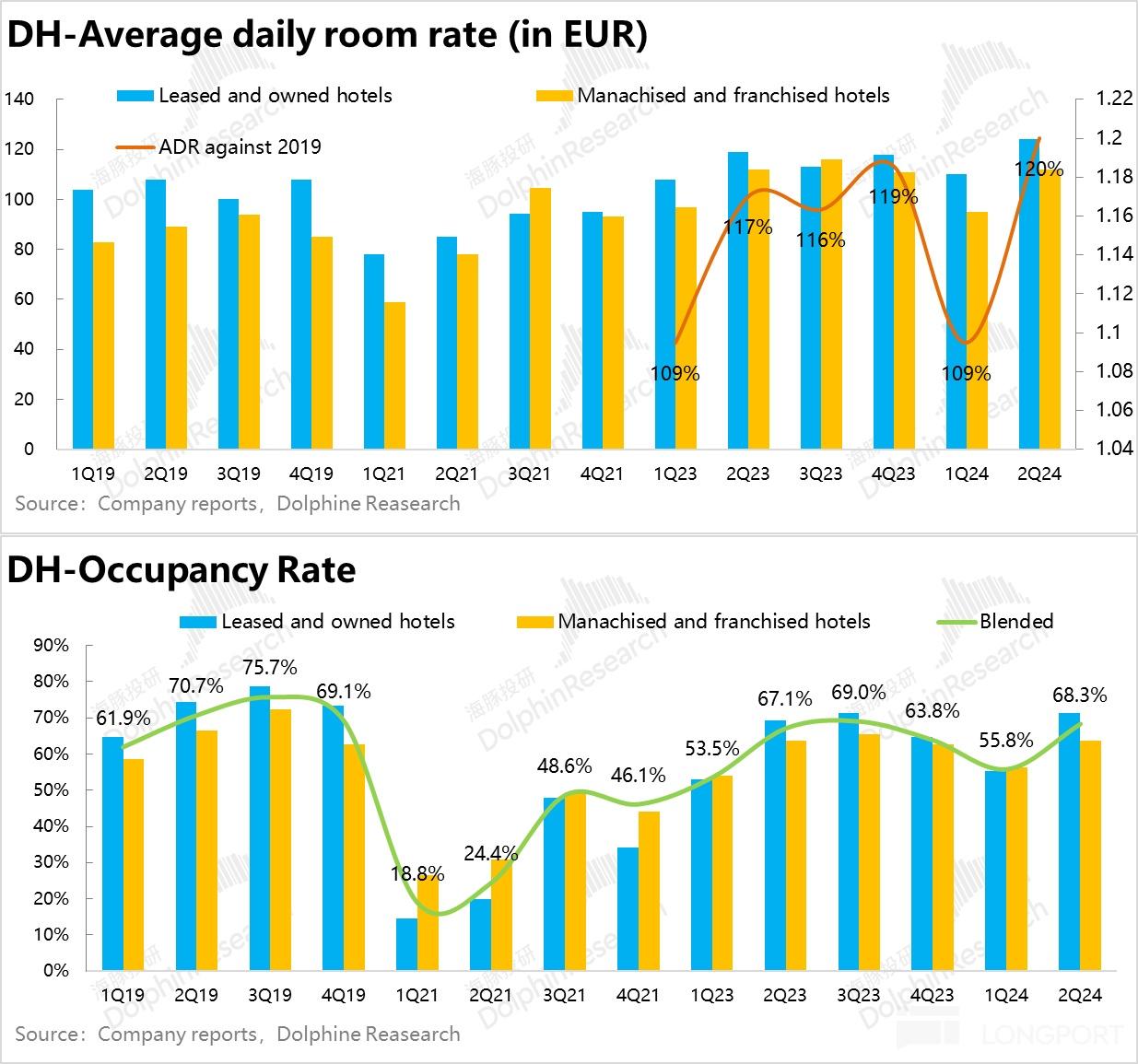

相比之下,欧洲的酒旅需求因为欧洲杯和三季度内奥运会的带动效应下,出现了一波明显的拉升。平均单间收入(RevPAR)达到了 19 年同期水平的 115%,创下疫情以来的历史最高。不过毕竟规模有限,对集团整体的影响不大。

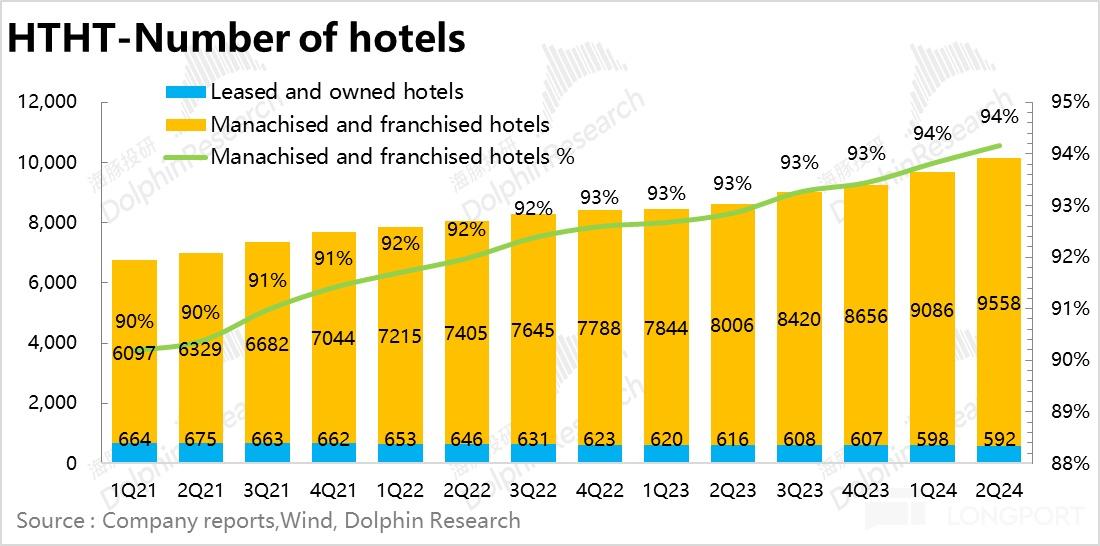

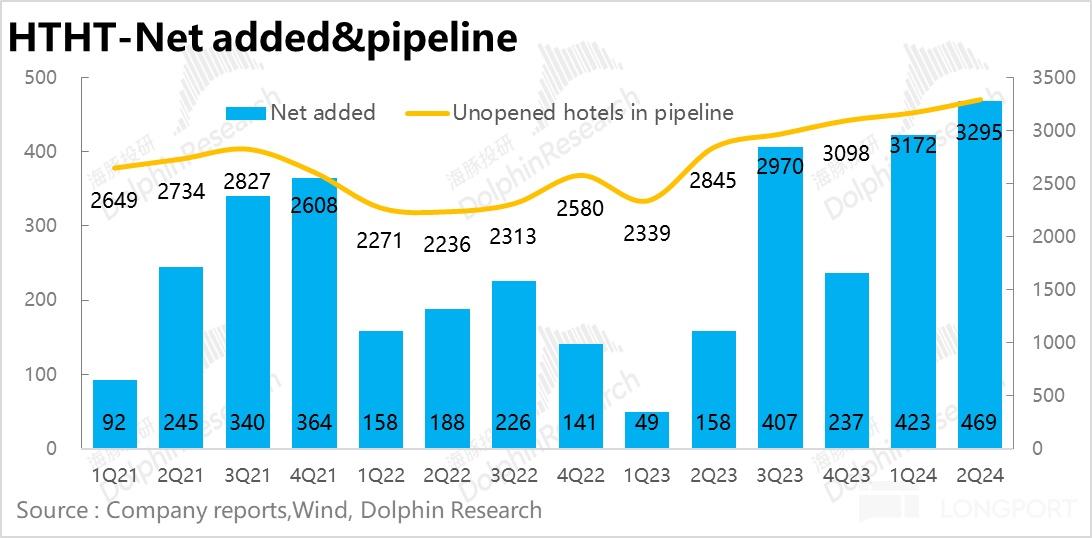

2、尽管近几个季度供需景气度有所走低,但华住的开店节奏却在提速。本季合计净新开酒店 469 家,相比上季度增长了 46 家。待开业酒店数量接近 3300 家,也比上季增多 120 多家。公司此次也宣布24 年全年开业新酒店的目标由 1800 家上调到 2200 家,明确体现华住要加速开店的意图。相对逆周期的开店策略,虽逻辑上有助于公司的市占率,但短期内也可能对盈利产生压力。

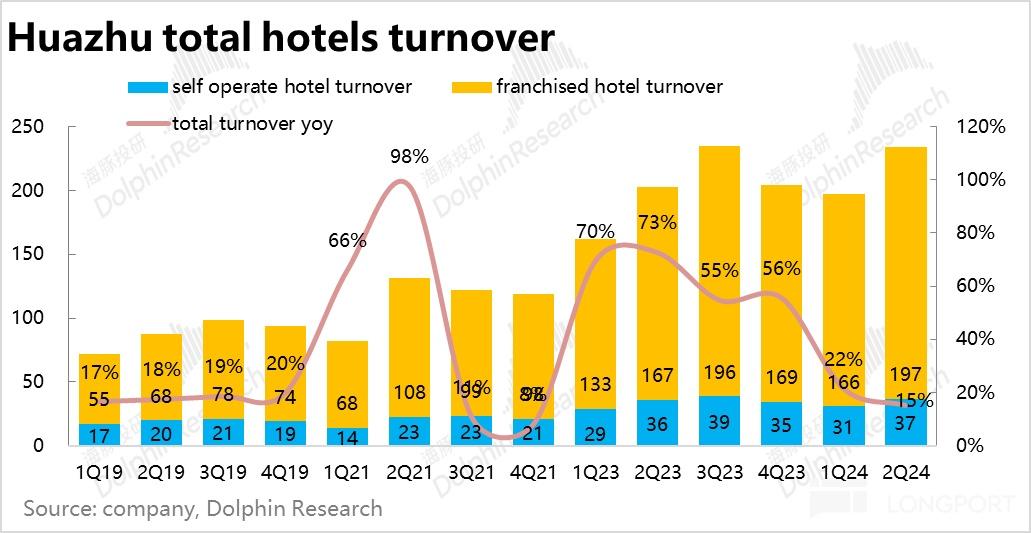

3、虽然本季国内平均 RevPAR 是同比略降的,但在高速的门店增长下,华住集团本季全部酒店的流水额仍同比增长了 15%,此指标能更准确地反映真实的经营状况。

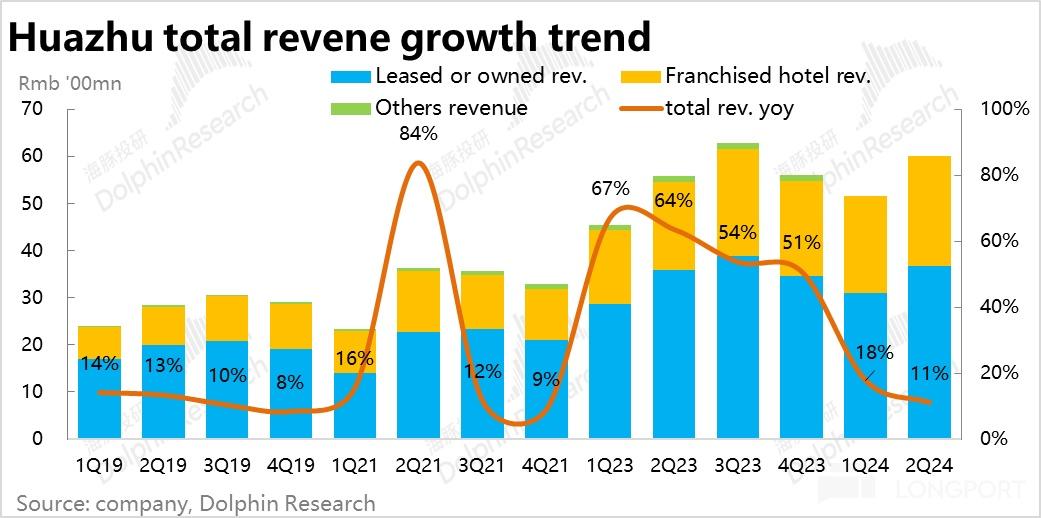

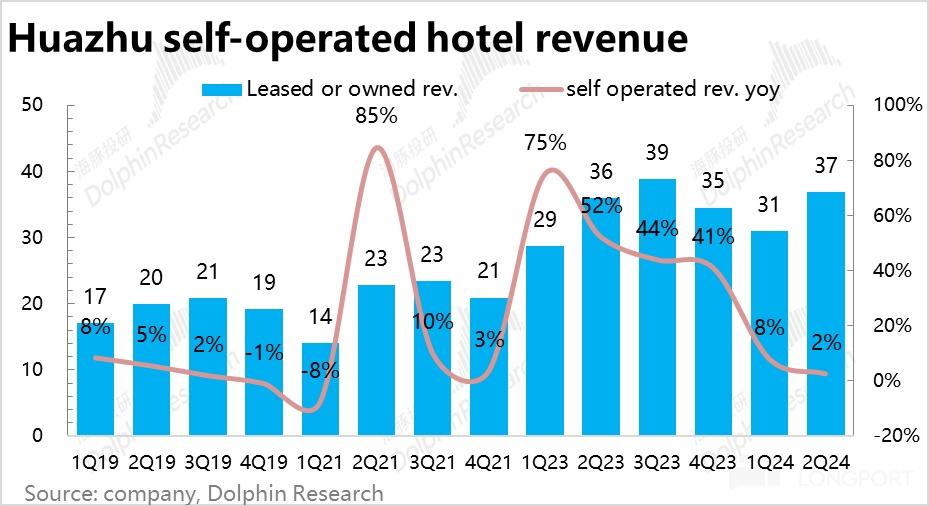

营收层面,本季度华住集团整体营业的增速继续放缓到了 11%,相比市场预期多出 1.1 亿。不过因为收入口径不同,门店数减少的自营业务收入的重要性被过于放大。

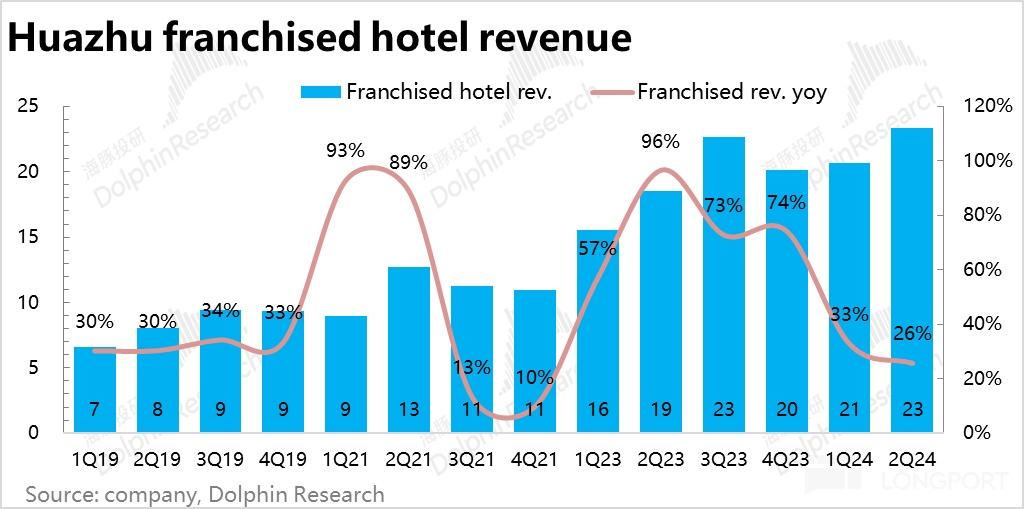

华住直营业务,因酒店数量净减,收入增速仅剩 2%。但加盟业务的营收仍保有同比 26% 的增速,虽也在环比降速但依旧不俗。且相比流水 18% 的增速更高,换言之,华住在加盟业务中变现率也是提升的。

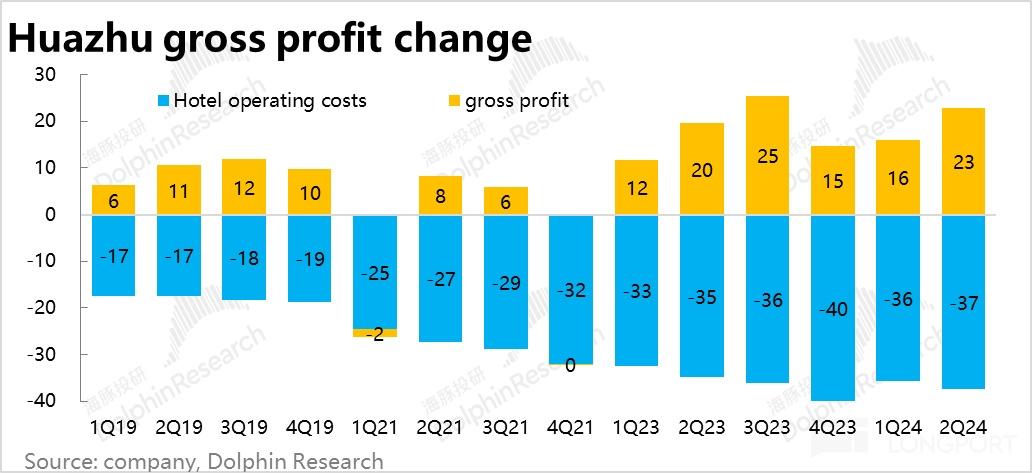

3、 由于加盟业务以净收入口径确认,成本端主要反映的是自营业务的成本,且相对刚性。本季华住整体的酒店运营成本同比/环比来看分别增加了 2/1 亿,而营收则同比增加近 6.2 亿。其中同比都略增的自营收入和成本大体相互对冲,而增量的加盟业务收入则大体转化为了增量的毛利。因此毛利润是同比增加了 3 亿多。毛利率同比提升 1.6pct,体现了公司逐步轻资产化、平台化的成果。

4、 不过,本季费用支出尚仍是有比较高的增长。其中销售费用同比增加了 21%(约 0.55 亿),一定程度上反映了门店数量增长需要更多的推广,以及获客难度可能的上升。另外,管理费用更是增长了 28%(约 1.2 亿),提升幅度更明显。据解释,管理费用的增长主要是公司开始扩张员工总数,并增加了股权激励的支出。

由于费用的增长,相比同比提升了 1.6pct 的毛利率,经营利润的同比提升幅度缩窄到了 0.6pct,本季度为 25.6%,不过相比更低的市场预期 25%,还是要好一些。

公司更关注的调整后 EBITDA 指标上,本季整体为 20.2 亿,比预期略多 0.9 亿。分部来看,华住国内的 EBITDA 是同比增长了 15%。海外则是由 1.1 亿增长到了 1.3 亿,虽然增长不错,但体量仍是太小。

海豚投研观点:

首先,从华住的业绩中,确实可以看到国内酒旅需求的景气度是处在平稳下行的状态当中,不过放缓的程度大体已在市场的预期内,各项关键指标的实际表现普遍比预期还稍好些。属于验证了景气度趋于平淡的情况,倒也并没带来增量坏消息的情况。

而展望三季度,公司指引总收入会同比增长 2%-5%,相比本季度 10% 出头的增速又进一步的明显下滑。虽然大概率还是受自营业务的拖累(不排除下季度自营营收会同比负增长),且去年暑期也正是解封后酒旅出游热度的最高峰,基数较高。在上述两个因素的影响下,增长放缓也属合理,但同时也表明今年暑期国内的休闲酒旅的需求并不算火热。

这么来看,解封后公司受益于出游需求修复的利好周期,基本上是盖棺定论的结束了。但行业 beta 红利结束后,华住也仍有加盟门店扩张,促进市占率提升的同时,也在把业务做轻(公司本身无需像自营业务承担租赁等高额成本,和可能的个体酒店经营失败的风险)。估值上,在明显回调后,目前市值对应税后经营利润的倍数也回落到 15x 左右,后续就看公司在开拓门店同时,能否继续保持不错利润增长的能力了。

以下为详细解读:

一、酒旅景气度平稳,不走强也不变弱

照理在解读财务数据前,我们先从更基石的经营数据层面,回顾下华住本季度的表现。

1.1 供需趋于平衡,RevPAR 平缓走低

二季度华住酒店平均单间收入为 296 元/夜,同比下降 2.4%。若都以 2019 年同期数据为基准,本季度 ADR相当于 19 年的 118%,低于去年同期的 121%。可见酒旅供需的景气度在近几个季度确实在平缓走低。

从价量驱动来看,本季度客单价虽相比 19 同期仍上涨了 25%,但相比去年下降了约 3%。本季度入住率为 82.6%,高于去年同期约 0.8pct。由此可见,今年对酒旅的需求实际仍是增长的(入住率在增长),但在更理性的消费选择(也可能有降级)和更均衡的供需下,价格的下滑是导致 RevPAR 走低的主要原因

1.2 欧洲杯&奥运会,双盛会下酒旅需求也大涨

相比之下,欧洲的酒旅需求因为欧洲杯和三季度内奥运会的带动效应下,出现了一波明显的拉升。平均单间收入(RevPAR)达到了 19 年同期水平的 115%,创下疫情以来的历史最高。不过毕竟有特殊活动的影响,并无法视作后续的常态。

具体来看,本季入住率和客单价都达到疫情以来的新高。其中客单价(ADR)达 19 年的 120%,相比上季度明显拉高。入住率相比去年同期也提升了 1.2pct,但较之 19 年同期仍是下滑了 2pct 以上的。

1.3 开店节奏继续提速

尽管近几个季度酒旅的供需景气度有所走低,华住的开店节奏依旧在提速。本季合计净新开酒店 469 家,相比上季度增长了 46 家。待开业酒店数量接近 3300 家,比上季增多 120 多家。同时,公司也将 24 年全年开业 1800 家新酒店的目标上调到了 2200 家,同样体现出公司要加速开店的意图。从结构来看,依旧是自营门店依净关店,加盟门店快速增加的情况,加盟门店数本季同比增加了 19%,集团经营逐步变轻。

相对逆周期的开店策略,虽逻辑上有助于公司的市占率,但短期内也可能对盈利产生压力。

1.4 门店增长下,流水仍有不俗表现

结合来看,虽然本季国内平均 RevPAR 是同比略降的,但在高速的门店增长下,华住集团本季全部酒店的流水额仍同比增长了 15%。且相比营收因确认口径的不同,会弱化 3P 类收入的重要性,此流水指标更准确的反映了真实的经营状况。

二、业务做轻,加盟业务托起增长

1.1 别看自营拖累,加盟业务仍有不错增长

随着酒旅景气度的走低,本季度华住集团整体营业的增速继续放缓到了 11%,相比市场预期多出 1.1 亿。不过因为收入口径不同,门店数减少的自营业务收入的重要性被过于放大。

具体来看,华住直营业务,因酒店数量继续净减,收入增速是已大幅下降到 2%,近乎归零。而加盟业务的营收仍保有同比 26% 的增速,虽也环比降速,但绝对角度看 26% 的增速显然还是不错的。营收相比流水 18% 的增速更高,换言之,华住在加盟业务中变现率也是提升的。

1.2 自营对冲成本,加盟用来赚钱

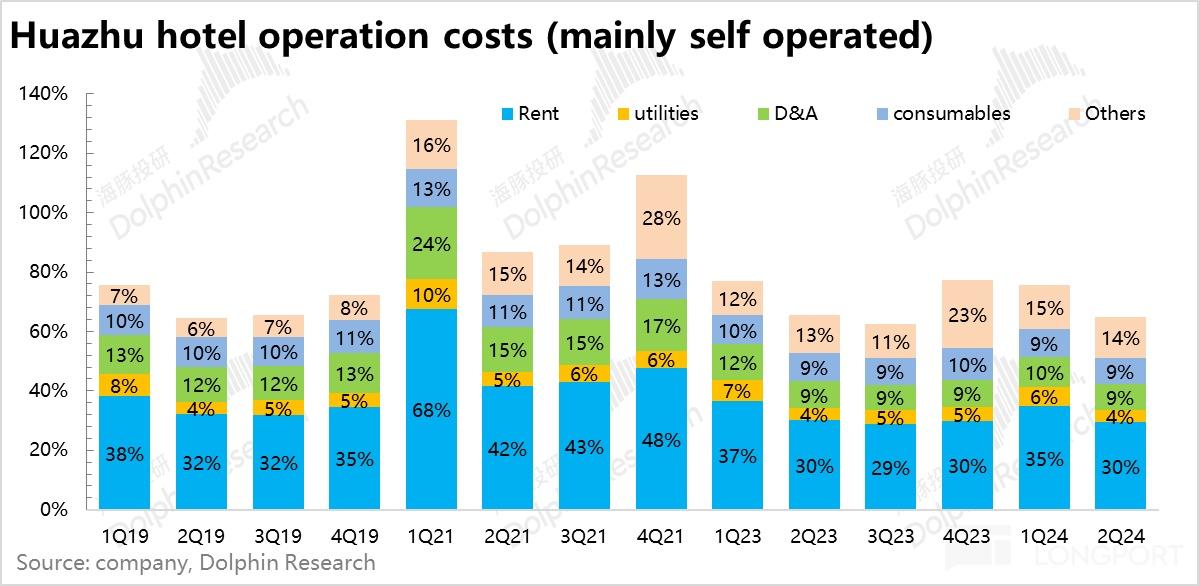

毛利层面,由于加盟业务是以净收入计入财报,因此财报中的成本主要反映的是自营业务的成本,且相对刚性。可以看到,在相对旺季的 2Q,华住整体的酒店运营成本同环比来看分别增加了 2/1 亿,而营收同比增加近 6.2 亿,因此毛利润是同比增加了 3 亿多。毛利率同比提升 1.6pct,体现了公司逐步平台化的成果,但相比预期提升幅度看起来偏低。

具体来看,各项成本支出占华住自营业务的比重基本都同比持平,换言之,都是同比略增的自营收入和成本大体相互对冲,增量的加盟业务收入则大体转化为了增量的毛利。

三、费用继续较高增长,利润还算可以

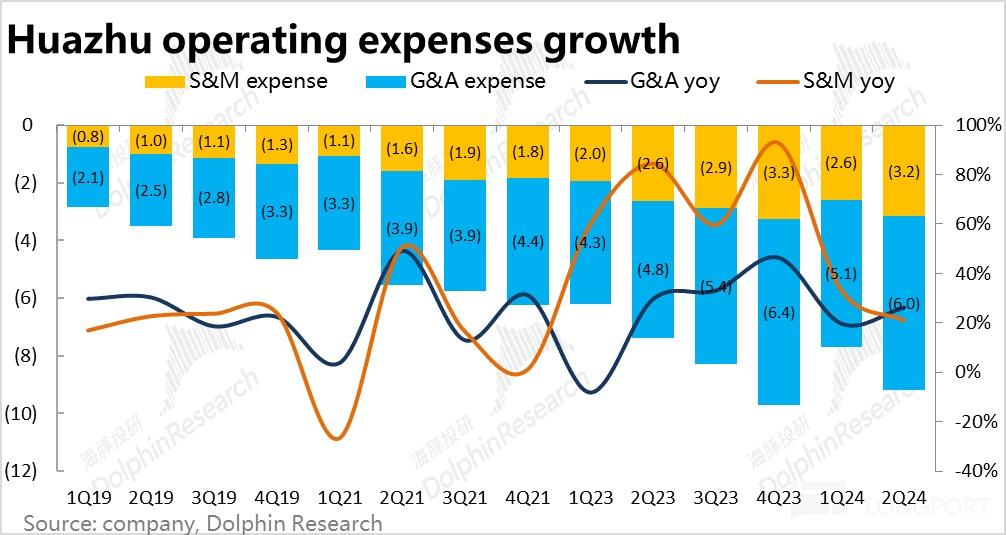

不过,本季费用支出尚仍是有比较高的增长。其中销售费用同比增加了 21%(约 0.55 亿),一定程度上反映了门店数量增长需要更多的推广,以及获客难度可能的上升。另外,管理费用更是增长了 28%(约 1.2 亿),提升幅度更明显。据解释,管理费用的增长主要是公司开始扩张员工总数,并增加了股权激励的支出。

由于费用的增长,相比同比提升了 1.6pct 的毛利率,经营利润同比提升的幅度缩窄到了 0.6pct,本季度为 25.6%,不过市场预期的经营利润率更低为 25% (即同比持平)。

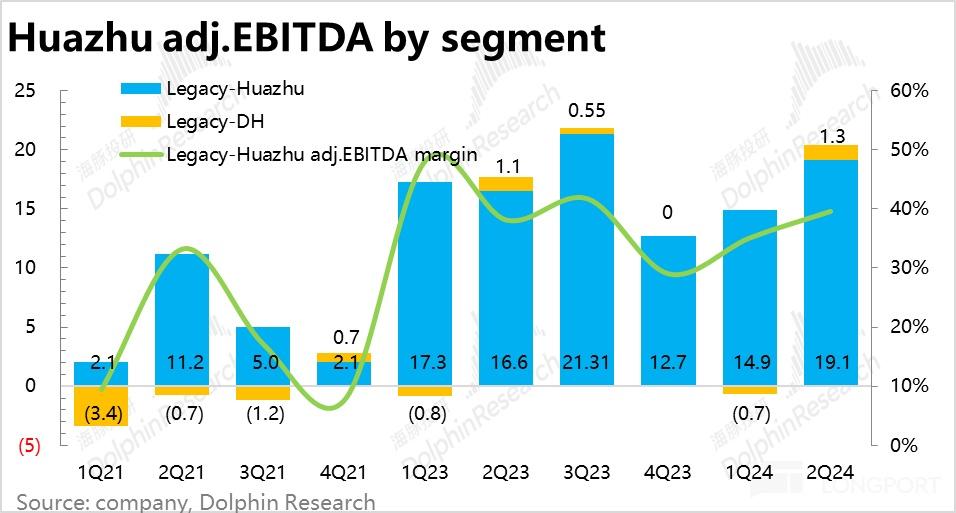

而公司更关注的调整后 EBITDA 指标上,本季整体为 20.2 亿,比预期略多 0.9 亿。分部来看,华住国内的 EBITDA 是同比增长了 15%。海外则是由 1.1 亿增长到了 1.3 亿,虽然增长不错,但体量仍是太小。

<正文完>

本文作者可以追加内容哦 !