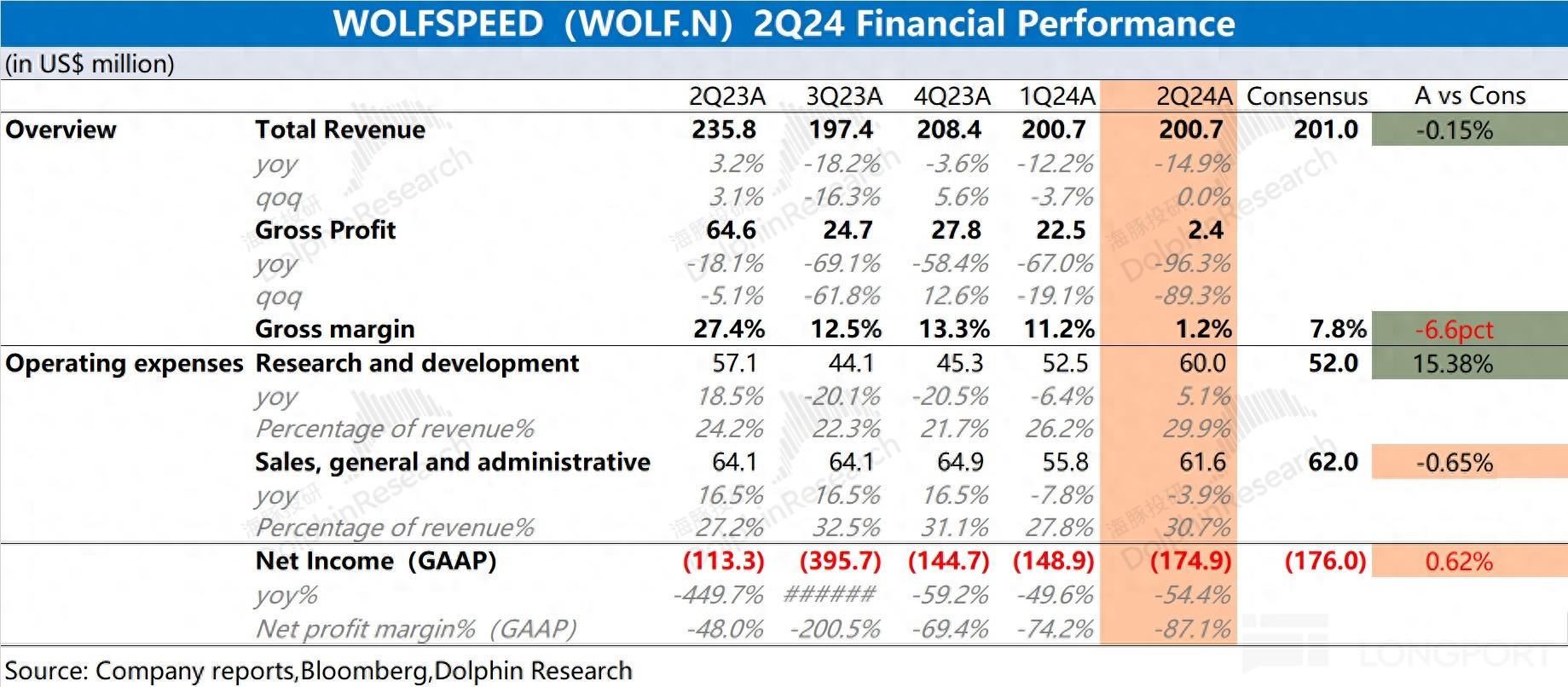

Wolfspeed(WOLF.N)于北京时间 2024 年 8 月 22 日凌晨的美股盘后发布了 2024 财年第四季度财报(截止 2024 年 6 月),要点如下:

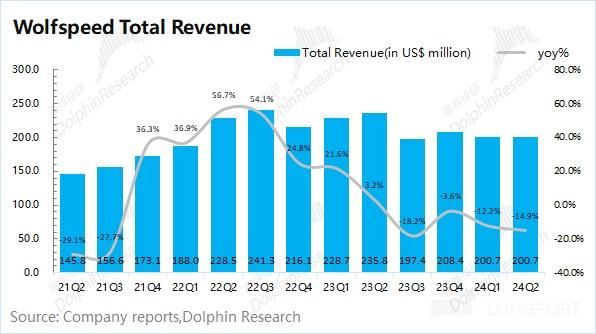

1、营收端:Wolfspeed 在 2024 财年第四季度(即 24Q2)实现营收 2 亿美元,同比下滑 14.9%,基本符合市场预期(2.01 亿美元)。收入下滑,主要是受行业面需求不足的影响。

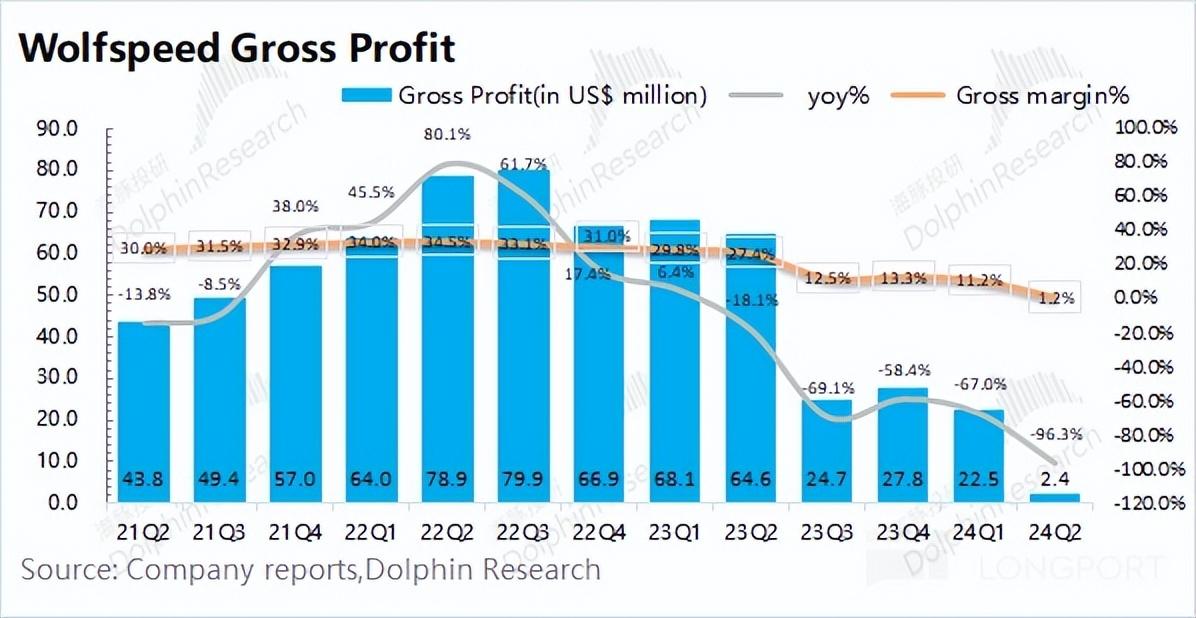

2、毛利端:Wolfspeed 在 2024 财年第四季度(即 24Q2)实现毛利 0.02 亿美元,同比下滑 96.3%,主要是受毛利率的影响。公司本季度毛利率仅为 1.2%,创历史新低,这主要受公司新工厂利用不足带来成本端的增加。

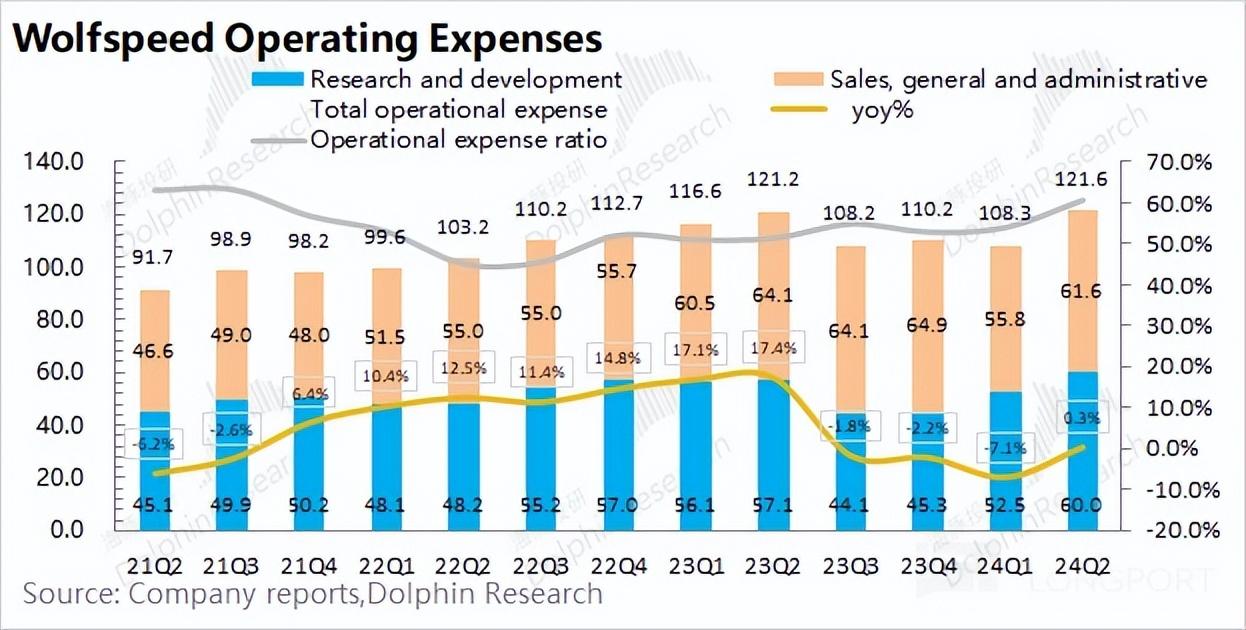

3、经营费用:Wolfspeed 在 2024 财年第四季度(即 24Q2)的经营费用达到 1.22 亿美元,同比增长 0.3%。虽然经营面承压,但公司在研发、销售等费用上的投入稳中有升。

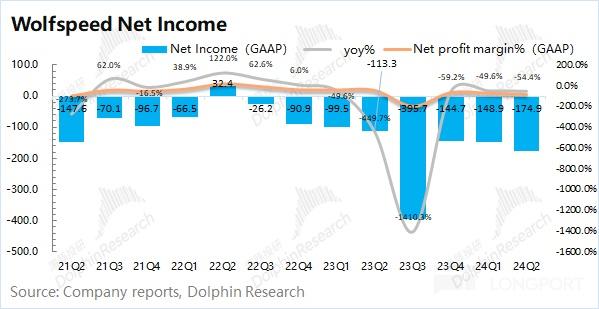

4、净利润:Wolfspeed 在 2024 财年第四季度(即 24Q2)的净利润(GAAP)净亏损再次扩大至 1.75 亿美元,接近于市场预期(-1.76 亿)。公司本季度利润端的下滑,主要是毛利率骤降的影响,新工厂利用率不足进一步扩大了亏损。

5、下季度指引:Wolfspeed 对 2025 财年第一季度(即 24Q3)收入指引为 1.85-2.15 亿美元,低于市场预期(2.2 亿美元)。而公司对净利润(GAAP)净亏损目标为 1.94-2.26 亿美元,不及市场预期(净亏损 1.45 亿美元)。

海豚君整体观点:

Wolfspeed 本季度财报相对一般。季度营收和利润,都与市场预期相近。公司毛利率的下滑,受产品市场需求以及产能利用率不足的影响。当前新能源车领域的价格战,直接影响了市场对 SiC 的需求情况,导致公司盈利能力迟迟不能好转。

结合公司下季度指引看:公司下季度收入指引为 1.85-2.15 亿美元,范围给得很宽泛,也低于市场预期(2.2 亿美元)。公司下季度净亏损(GAAP)目标为 1.94-2.26 亿美元,不及市场预期(净亏损 1.45 亿美元),亏损进一步扩大。

公司当前经营面仍然面临较大的压力,收入端不太增长,亏损幅度继续扩大。这主要是因为公司错判了整个 SiC 市场,新扩建的工厂不仅没有带来业绩的腾飞,还给公司带来了成本项的增加。在当前近 2 亿美元的季度亏损中,新工厂带来的亏损将近有 0.5 亿美元(2500 万美元工厂启动成本和 2400 万美元的利用不足成本)。

海豚君认为公司当前经营面仍然不好,但在本财报中也能看到转变的地方:本季度公司在莫霍克谷的利用率达到了 20%。随着新工厂产能利用率的提升,即使还不能扭亏为盈,也能在一定程度上减轻公司亏损的压力;在持续亏损的情况下,管理层决定调低 2025 财年的资本开支计划 2 亿美元。

当此前 SiC 的热潮褪去,公司的股价也持续下跌,也一度面临被收购的传言。公司经营面陷入了持续的亏损,直接影响了投资者的信心。当前公司的整体市值已经下跌至 17 亿美元,PB 也下降至 1.6 倍附近。毕竟公司仍然拥有相对领先的 SiC 晶圆厂,如果公司业务及相关市场出现明显好转,仍具有一定博弈弹性的价值。

以下是海豚君对$Wolfspeed.US 的具体数据情况:

<本篇完>

本文作者可以追加内容哦 !