提示:将军会从IPO公司的业务数据、行业数据、基本面风险点、历史财务数据,来综合分析解读IPO新股。

时间不充裕的读者,也可以直接阅读文末的打新投研总结。

标的新股:速达股份(001277)

顶格申购需:19 (万元)

一、IPO发行情况

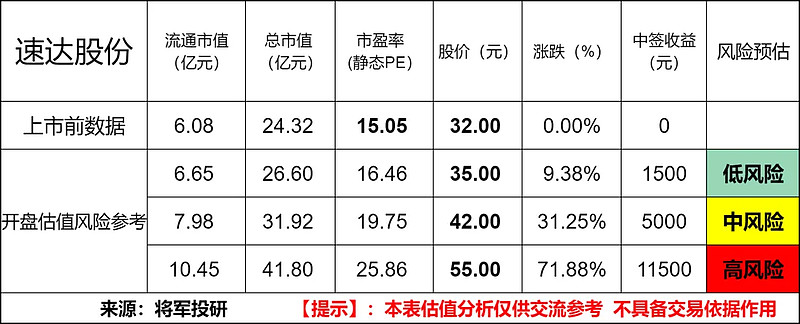

发行价为32.00元/股,对应市盈率为15.05倍。(发行价格除以每股收益,每股收益按 2023 年度经审计扣除非经常性损益前后孰低的净利润除以本次发行后总股本计算)

二、企业主营业务

速达股份是一家专注于机械设备全生命周期管理的专业化服务公司,致力于为工业客户提供优质的机械设备综合后市场服务。

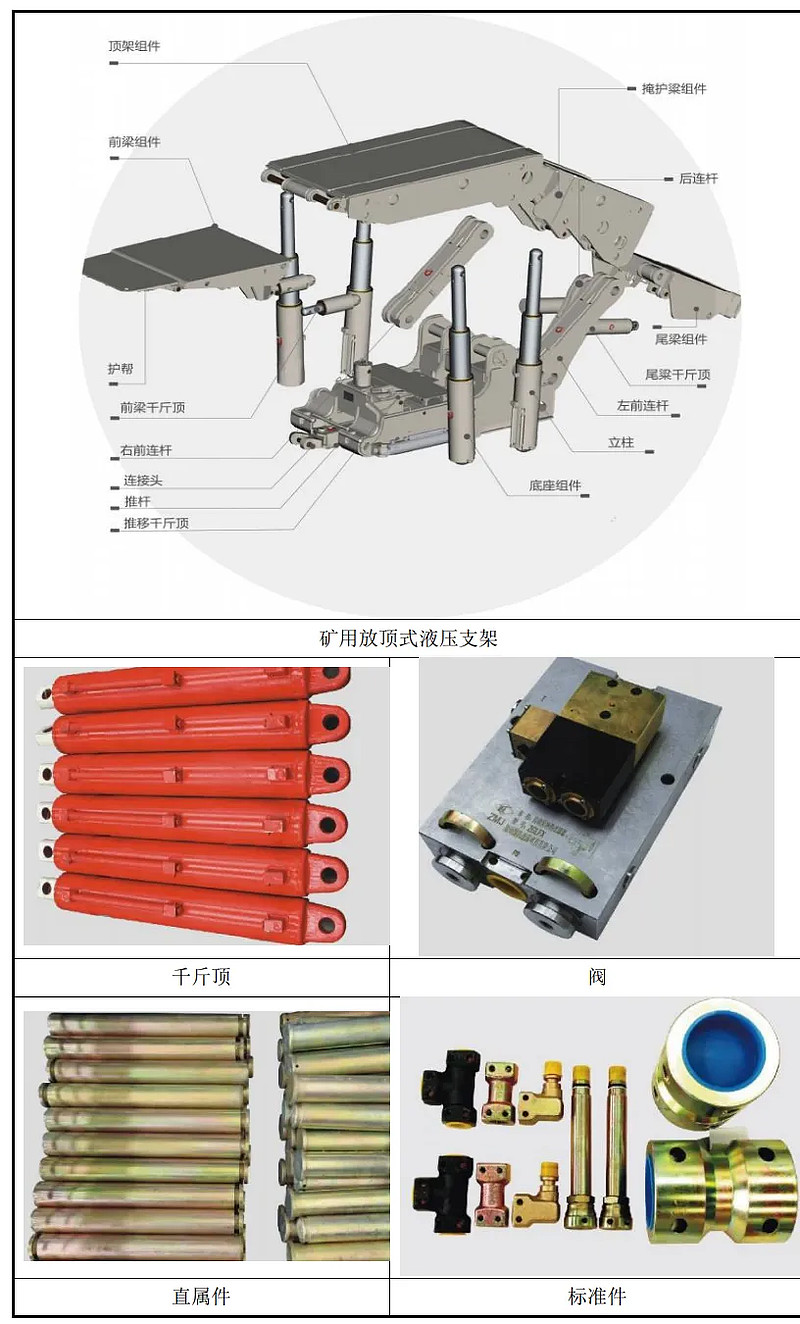

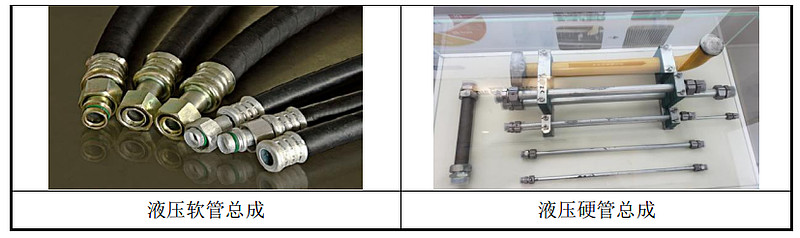

业务目前主要围绕煤炭综采设备液压支架开展,为煤炭生产企业提供维修与再制造、备品配件供应管理、二手设备租售等综合后市场服务,并为机械设备生产商提供流体连接件产品。

速达股份的产品涉足煤炭综采设备和工程机械两个领域,具有快速、专业、高效综合性强等特点,各个业务之间相互协同,互为补充。

三、节选财务数据及同业对比

报告期内,公司按照产品类别划分的主营业务收入构成情况如下:

报告期内,公司综合毛利率分别为27.34%、23.85%和27.16%。

近年的毛利率在24%~30%波动。

2023四季度毛利率为27.36%,2023四季度净利率为12.96%,可见公司在所处行业没有足够强的壁垒,虽然毛利率、净利率都处在历史较好水平,但不改企业所处行业竞争激烈的近况。

对比同业:耐普矿机、杰瑞股份等,处于基本均势,处于行业中游之间水平。

四、将军的投研总结:

从行业来判断,煤炭作为我国能源产业的重要支柱,其生产设备的维修与再制造需求持续增长。随着煤炭开采技术的不断进步和设备更新换代的加速,煤炭生产企业对高效、可靠的维修与再制造服务的需求日益增加。速达股份凭借其在煤炭综采设备后市场服务领域的深厚积淀和丰富经验,将能够满足这一市场需求。

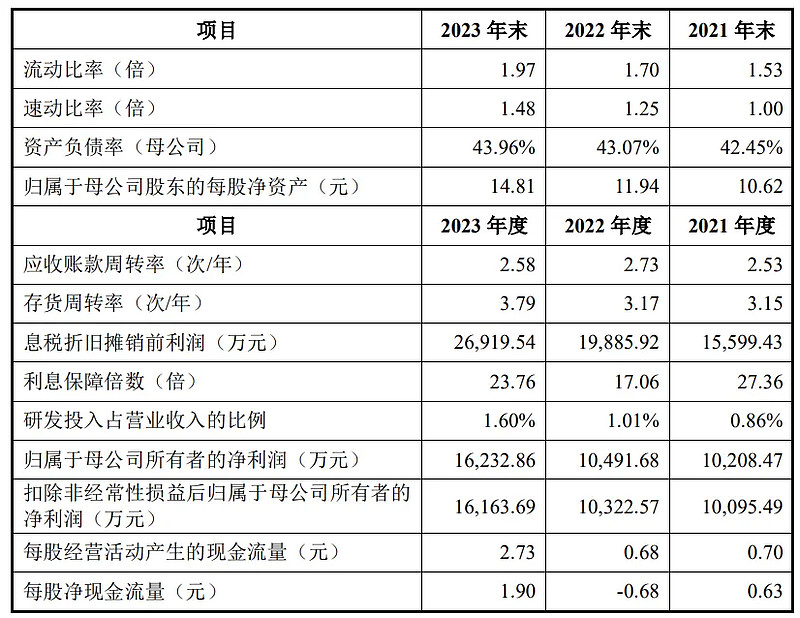

从财务业绩来看,2021年至2023年,公司分别实现营业收入8.22亿元、10.76亿元、12.53亿元,归母净利润分别为1.02亿元、1.05亿元、1.62亿元,营收年复合增长率达到23.46%。公司的营收和净利润均处于煤矿机械后市场服务行业的领先水平。

从发行价格和发行市盈率来看,与行业市盈率相当,显示出公司的估值在同行业中处于合理水平。

中签的阅读者在执行交易策略时应充分考虑以上因素。

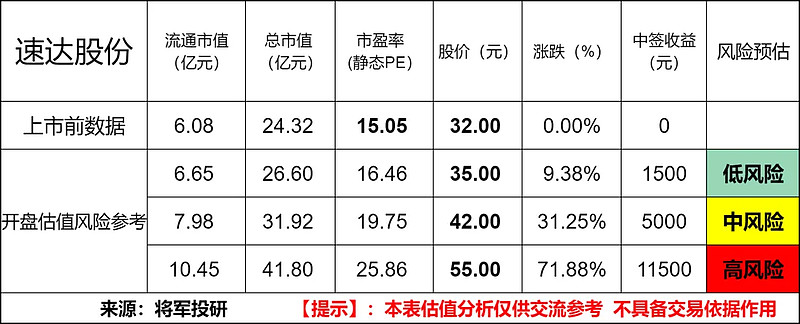

【注】预测表说明:低~中风险之间,是将军预测开盘股价的合理运行区间,中~高风险及以上,是将军预测开盘股价的炒作溢价区间。

特别说明:中风险作为预测新股的开盘锚定价格,上下浮动。

投研总结:速达股份在财务数据和同行业公司相比处于均势,从行业大,但近年来看竞争加剧,造成了毛利率波动变大,将来需要着重关注公司的营运效率。

打新评级:谨慎 我的选择:申购

评级建议说明:

乐观,破发风险较小。

谨慎,破发风险一般。

放弃,破发风险较大。

$速达股份(SZ001277)$

如果觉得我的文章有所帮助,可以帮我点赞、在看或转发吗?大家的认可,是我创作的动力。感谢大家对【将军投研】的持续支持和关注!

本文作者可以追加内容哦 !