作者 | 深水财经社 乌海

华辰装备(300809)于8月22日发布2024年半年度报告,报告显示公司在上半年面临较大经营压力,营收与净利润均出现下滑。$华辰装备(SZ300809)$

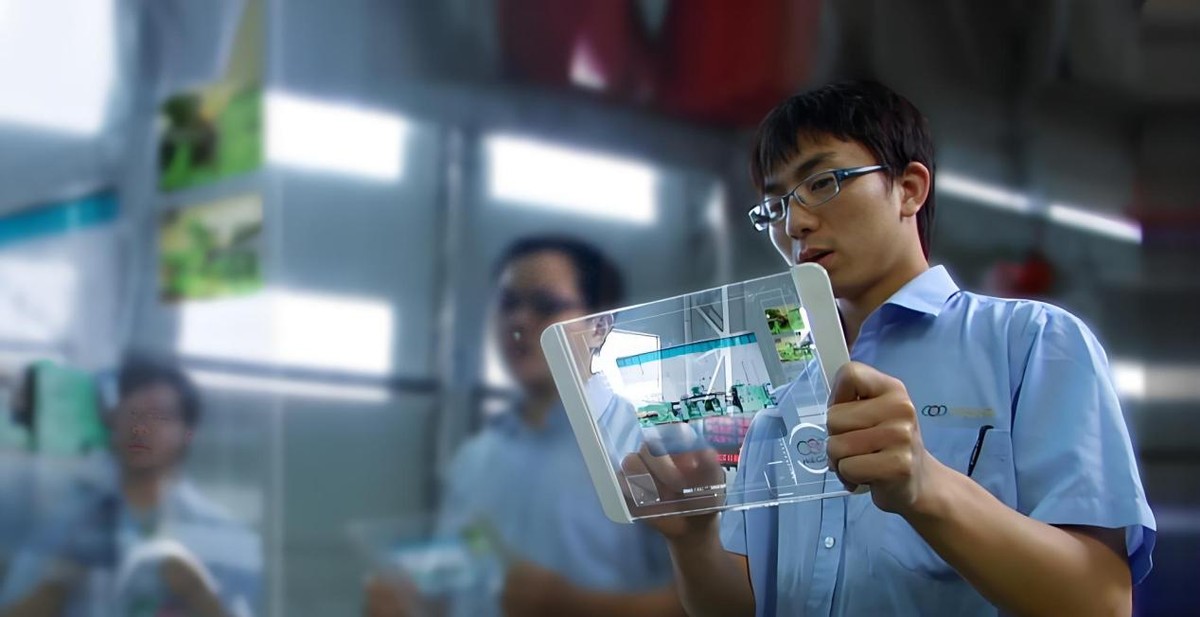

作为国内高端精密磨削装备领域的领先企业,华辰装备在保持核心业务发展稳定的同时,也在积极探索新业务领域,力求在复杂多变的市场环境中寻找新的增长点。

01

营收与净利润双降,核心产品仍具竞争力

华辰装备2024年上半年实现营业收入2.24亿元,同比下降9.52%,归母净利润4765.5万元,同比下降10.99%。这一数据反映出公司在上半年面临的市场环境较为严峻,营收与净利润增速均承受较大压力。

从单季度来看,第二季度实现营收9978.59万元,同比下降31.31%,环比下降19.94%;归母净利润2051.87万元,同比下降46.78%,环比下降24.39%。

上半年,华辰装备的毛利率为30.36%,同比下降5.86个百分点。毛利率的下降主要受到市场竞争加剧、原材料价格波动等因素的影响。

尽管如此,公司的经营现金流净额却有所改善,达到3104.56万元,上年同期为-3375.37万元。这表明公司在现金流管理方面取得了一定的成效,有助于缓解短期资金压力。

分业务板块来看,华辰装备的主营业务中,全自动数控轧辊磨床依然是公司的收入支柱,上半年实现收入1.95亿元,占营业收入的86.90%。尽管这一业务板块的绝对收入仍然可观,但其增速也受到了市场环境的影响,显示出一定的放缓趋势。

与此同时,公司的其他业务板块如维修改造业务、备件产品等收入占比较低,且增速表现不一。这种业务板块的分化现象表明,公司在保持核心产品竞争力的同时,还需进一步优化业务结构,提升多元化发展的能力。

02

新业务探索初见成效,但尚需时日

在研发方面,华辰装备持续加大投入力度,上半年研发费用同比增长21.3%,占营收比例有所提升。这表明公司对技术创新的高度重视和坚定决心。通过持续的技术研发和产品创新,公司不断提升产品性能和附加值,增强市场竞争力。

在新业务方面,华辰装备积极推动亚微米级高端复合磨削系列产品、精密螺纹磨床、数控直线导轨磨床、自主数控系统的开发及市场应用。然而,从半年报数据来看,新业务尚未成为公司收入的主要来源,其增长贡献度有限。

不过,公司在新业务领域的持续投入和探索,为未来业绩增长奠定了基础。随着市场需求的逐步释放和技术的不断成熟,新业务有望成为公司新的增长点。

从市场区域来看,华辰装备的国内业务占据主导地位,上半年国内业务收入占比较高。然而,受国内外经济环境及行业调整的影响,公司的国内和出口业务均出现不同程度的下滑。

出口业务方面,虽然公司积极拓展海外市场,但受国际贸易环境不确定性的影响,出口业务收入及增速均承受较大压力。公司需进一步加大市场开拓力度,提升产品国际竞争力。

(全球市值研究机构深水财经社独家发布,转载引用请注明出处)

本文作者可以追加内容哦 !