刚刚公布半年报,业绩稍微好转的浦发银行又摊上事了。

有自称浦银理财的员工公开发布举报信,称自己为了守护客户财产,结果被打击报复。除此之外还提到,浦银理财存在套路式收取管理费、长期持有大量地产债追高、欺压券商、骗取客户利益等行为。

浦银理财随即发布声明称,公司员工吴某某多次发布涉及公司的不实言论,经核实,公司不存在相关违法违规行为,也未侵害投资者、合作机构及员工的合法权益。为了维护公司声誉,已向公安机关报案。

就在几天前,浦发银行刚刚公布了半年报,上半年归母净利润大增了16.64%,一改过去几年浦发银行业绩“灰头土脸”的状况。

这些年,浦发银行有点走背字,不仅业绩连连下滑,还不断与员工之间发生冲突矛盾。

业绩三连降 高管换阵

去年9月份,浦发银行迎来新董事长,建设银行公司业务总监张为忠接替郑杨出任董事长。当时行长潘卫东也一同辞职,但是行长职位一直空缺。副行长、首席风险官刘以研被任命为浦发银行党委副书记,主持经营工作。

不过刘以研1964年出生,去年已经59岁,面临退休,只是过渡性角色。

行长职位空缺10个月后,今年7月浦发银行发布公告称,副行长、董事会秘书谢伟出任行长一职。

谢伟出生于1971年,典型的“70后”,而且曾经也在建设银行工作。

一二把手变更背后,是这些年浦发银行一蹶不振的业绩。

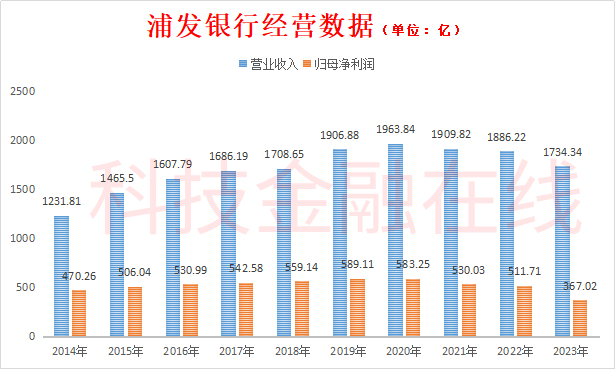

2021年至2023年,浦发银行营收、净利润连续三年出现下滑,也是国内唯一连续三年“双降”的上市银行。

2021年和2022年,浦发银行营收同比分别下滑2.75%、1.24%,归母净利润则分别下滑9.12%、3.46%。

2023年,浦发银行业绩降幅再次扩大,全年实现营业收入1734亿元,同比下降8%,净利润367亿元,同比下降28.28%。

浦发银行1992年8月成立,凭借“对公业务”一度在股份制银行中位居前三,业绩与招商银行、兴业银行不相上下。

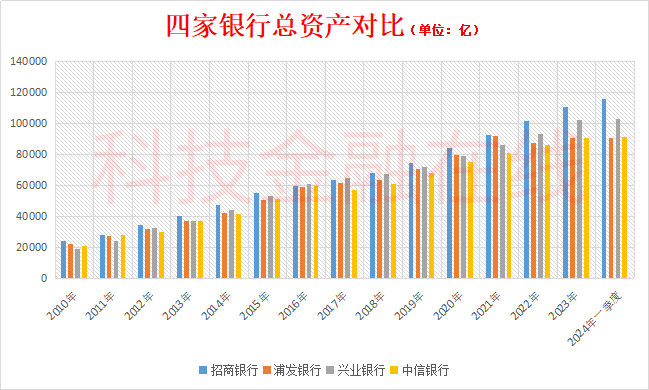

2017年时,招商银行、兴业银行、浦发银行总资产均在6万亿元左右,营收规模方面,浦发银行居于股份制银行第二位,净利润位于股份制银行阵营第三。

到2023年末,招商银行资产规模已突破11万亿元大关,兴业银行也突破10万亿元,而浦发银行的总资产刚过9万亿元,已被中信银行反超,跌出股份行前三的位置。

在2023年度业绩说明会上,新董事长张为忠对浦发银行未来发展方向定调,以“数智化战略”为发展路径,聚焦科技金融、供应链金融、普惠金融、跨境金融、财资金融“五大赛道”,构建数字基建、数字产品、数字运营、数字风控、数字生态“五数”经营新模式。

这些目标能否实现是一个漫长的过程。

信用减值计提减少 助推净利润上涨

今年上半年,浦发银行实现营业收入882.48亿,同比减少29.82亿,下降3.27%。归母净利润269.88亿,同比增加38.5亿,增长16.64%。

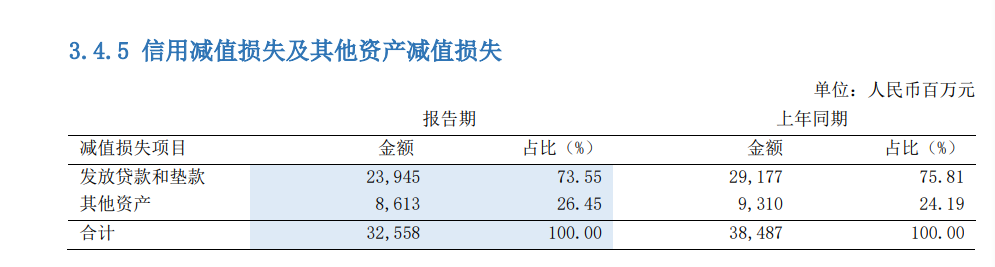

营收下降,净利润反增的一个重要因素是信用减值损失及其他减值损失同比少计提了59.29亿,这意味着利润总额一下子就猛增了将近60亿。

今年一季度,浦发银行归母净利润174.21亿元,同比增长10.04%,原因也是信用减值损失的计提大幅度减少。

从营收构成看,利息净收入580.46亿,减少了23.82亿,手续费及佣金净收入122.82亿,减少了16.8亿。其他净收入122.82亿,增长了10.8亿。

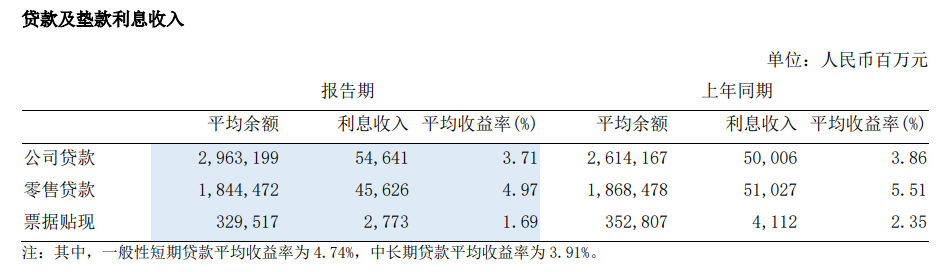

上半年贷款及垫款平均余额51271.88亿,同比增加了3017.36亿,但是利息收入反而减少了21亿,从去年同期的1051.45亿降到了1030.4亿。

公司贷款平均余额29631.99亿,同比增加了3490亿,利息收入546.41亿,去年同期为500.06亿。

零售贷款平均余额18444.72亿,同比减少了240亿,利息收入为456.26亿,去年同期为510.27亿。

浦发银行号称“对公之王”,一度将业务重心转向零售,现在又开始加大了对公贷款力度。

上半年,浦发银行净利息收益率1.48%,下降0.08个百分点。受存款定期化、新发生贷款利率普遍低于存量到期贷款利率等因素影响,下半年,净息差仍有一定下行压力。

非利息净收入中,手续费及佣金净收入122.82亿元,同比下降12.03%,其他非利息收益179.20亿元,同比上升6.41%。

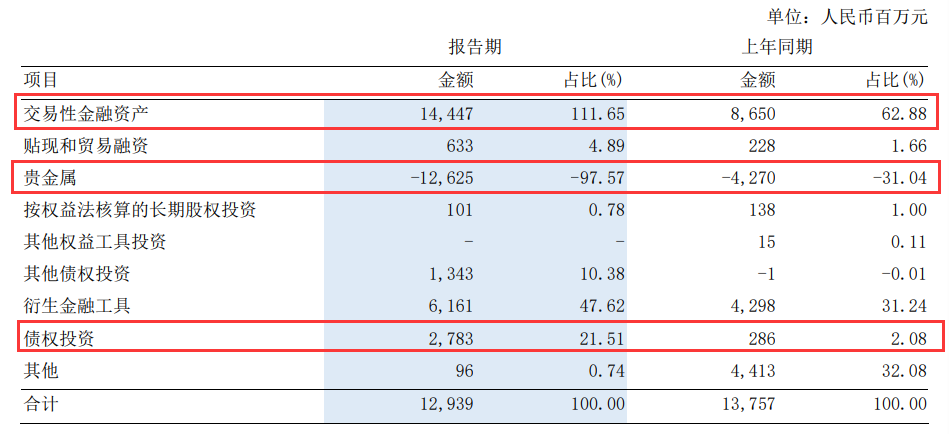

投资损益上半年为129.39亿元,同比下降5.95%。交易性金融资产上半年带来收入144.47亿,增加了57.97亿。债权投资收益27.83亿,增加了24.97亿。

造成投资损益下降的主要原因是贵金属投资亏损了126.25亿,比去年同期亏损增加了83.55亿。

此次被卷入舆论漩涡的浦银理财成立于2022年1月,截至6月底,浦银理财财产品规模为11991.56亿元,较上年末新增1807.52亿元,增幅17.75%。

上半年,浦银理财实现营业收入7.84亿元,同比增长95.02%,净利润5.25亿元,同比增长136.49%。

本文作者可以追加内容哦 !