近期,大西洋两岸、亚太地区市场同步震荡。美联储暗示降息将至,引发市场对于美国经济疲软的担心。亚太方面,日本央行宣布加息,由此带来的“日元套利交易”逆转加剧全球市场恐慌。人工智能热潮下,被“炒作”的科技股虽前期表现亮眼,但高处不胜寒。重重因素下,全球迎来夏日风暴,令投资者心绪难平。

在此背景下,德国资产管理巨头安联投资日前表示,夏日风暴中,人们不应该忘记低估值等因素营造的“避风港”,中国资产或将重获全球资金青睐。安联基金研究部总经理,安联中国精选混合拟任基金经理程彧表示,企业盈利增速转好将成为中国资产回暖的强力支撑,而外围环境的冷热切换则为行情转换提供催化剂。

安联投资为总部位于德国的资产管理机构,截至2024年二季度管理规模5550亿欧元,约合43748亿元人民币,在中国拥有安联基金等实体。

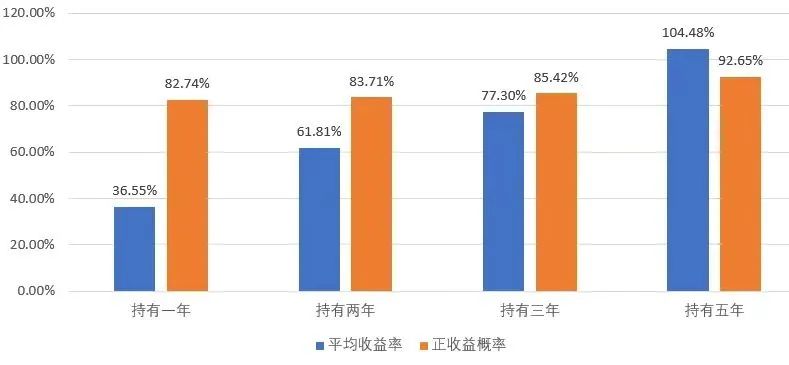

四万亿欧洲资管巨头出手加码中国,展现此时"逆向投资"的必要性。根据Wind数据统计,历史上上证指数2900点以下买入新发偏股混合型基金, 持有一年平均收益率超过35%,持有五年平均收益率翻倍;此外,不管是持有一年、两年或是三年,正收益概率均超过八成,若持有年期达到五年,正收益率甚至超过九成。1

2900点以下买入新发偏股型基金收益情况:

数据来源:Wind,数据统计区间自2002年9月13日(2002年9月13日融通新蓝筹证券投资基金成立,为上证2900点以下首只成立的偏股混合型基金)至2024年6月30日。平均收益率指所有符合条件的偏股混合型基金在相应区间内的累计净值收益率的算术平均值。

有关金融市场趋势的描述是基于当前市场状况和内部分析所做出,观点可能随着市场状况变化而改变,恕不另行通知。预测和估计存在固有局限性,不应视为任何投资建议。过往业绩和任何预测都不能预示未来的业绩。

中国资产提供风暴中的“避风港”

安联投资全球股票投资总监维珍妮·梅尚钮(Virginie Maisonneuve)日前表示2,尽管全球市场波动背后的直接原因显而易见,部分短期损失也将在数天或数周内获得修复,但是,全球秩序更深层次的转变不容忽视。

她所指的一个深层次的转变可能由美国大选带来。维珍妮.梅森努尔表示,若贺锦丽胜利,这可能意味着拜登政府政策的延续;若特朗普胜选,则美国的前景面临更多的不确定性,因为第二任特朗普政府可能与第一任截然不同。经济层面,特朗普1.0时期的特点是放宽管制、减税和增加财政支出。然而,美国现在所处的经济周期与2016年时大不相同。特朗普已对贸易与关税作出明确表态:一项关于关税的讨论将影响价值超过3万亿美元的进口商品,比特朗普第一任期内受影响的进口商品多约10倍。这无疑会对通胀产生影响。消息人士预计关税会令每户美国家庭的支出增加1700美元。关税还将“进口替代”相关企业和行业产生难以量化的影响。

美国以外,全球地缘政治局势正在发生巨大变化。欧洲和中东的冲突为全球局势增加了不确定性。与此同时,尽管中国正在应对国内经济结构转型等问题,但其在全球经济和政治舞台上的影响力和自信心不断增强。

夏日风暴中,中国资产或将吸引全球资金。

安联基金研究部总经理、安联中国精选混合拟任基金经理程彧表示,首先,中国股票估值位于其自身历史分位的低位;与环球其它市场相比,中国股票的估值亦更具吸引力。估值为全球资金配置中国提供了坚实的基础。

其次,目前,外资显著低配中国。绝对比例方面,目前全球主动管理基金对中国股票的配置比例为基金净资产的低个位数。相较于基准,这些基金亦显著低配中国股票。基金仓位水平显示,此外,国际投行主经纪商的数据显示,海外对冲基金A股的净头寸位于近20年的低位。仓位显示,后续全球资金对中国市场转多的概率较高。

那么,促使这一转变发生的催化剂是什么?

程彧认为,当前,拥挤的市场风险凸显,被相对冷落的市场吸引力显现,资金将进行冷热切换。

一方面,美国经济经济动能减弱,经过旷日持久的低息政策,日本货币政策转向在即。尽管在近期市场大幅波动之后,日本央行喊话表示不会贸然加息。不过,日本央行政策走向最终将取决于日本的通胀数据。日本股市过去两年已经吸引了大量资金配置,市场拥挤。

另一方面,四季度,预计中国宏观经济将全面转好,投资、消费、出口均已边际转好。二、三季度,因为天气原因,施工节奏放缓,四季度固定资产投资会加速。销售端,房地产方面明显改善。二手房交易的数量明显增加,一手房交易亦显示了改善的迹象。

土地拍卖方面:当大家仍沉浸在“房地产市场仍在调整周期”的感觉中,上海已经拍出楼面地价13.1万元/平方米的“地王”。8月7日下午,上海市浦东新区房地大厦举行今年第四批次集中供地活动,徐汇区斜土街道xh128D-07地块最终被绿城以总价约48亿元竞得,楼面地价13.1万元/平方米,溢价率触及最高限制,达到30%。这是时隔八年后,上海再次拍出中国内地最贵地王纪录。

房地产之外,程彧表示,本轮消费补贴政策“实在”、补贴力度大,或能显著提振消费。目前,美国正处于年尾补库存周期,预计四季度美国对中国商品的进口会加速。

他进一步表示,资金永远寻找更具吸引力的地方,四季度中国资产或将迎来布局良机。

以基于规则的主动管理打造卓越品质

在当下的时点,如何捕捉中国市场即将迎来的机遇?

与德国资产管理机构安联投资的文化一脉相承,安联基金希望在资产管理产品中打造德国工业品的质感,基于规则的主动管理,以创造可解释,可预见,可持续的投资流程和投资回报。

作为拥有超过130年历史的全球金融保险巨头安联集团旗下的资管公司,安联投资的多元资产管理团队在全球范围内管理大量资产,积累了丰富的跨市场投资经验。同时,风险实验室(risklab)通过成熟的风险管理和资产配置模型,为投资决策提供依据。

程彧表示,安联基金将借鉴海外市场经验,结合中国市场的特点,制定资产配置策略。

他进一步解释道,安联基金的股债大类资产配置模型主要关注三个核心变量:未来12个月的盈利增长、无风险利率水平和市场风险溢价水平。具体来看,公司首先对未来12个月的盈利增长进行前瞻性预测。其次,安联基金对未来的利率水平进行预测,A股主要对应国债利率、港股对应美债利率。此外,公司通过一套系统化的模型来评估市场风险溢价水平。“我们定期追踪影响市场风险偏好和投资者情绪的关键性指标,对其进行量化评估和打分。综合考虑盈利预测、利率水平和市场风险溢价,制定合理的资产配置策略。”程彧说。

股票盈利提升的动力来自哪里?

程彧认为来自三个方面。首先,收入端,尽管目前通胀水平仍处于低位,但进入下半年价格会进入回升的通道,明年价格回升趋势会更明显。其中的一个原因是,2024年、2025年,中美都将进入补库存周期。补库存带来的需求扩张对价格形成支撑,从而对企业的利润率形成支撑;其次,成本端。过去一年,中国利率下行了很多,所以对企业利息成本节约了很多;第三,前期耕耘的部分成效显现。前期企业出海的产能投放今年四季度到明年对盈利的贡献会显现。进入三季度、四季度,随着宏观经济在改善,企业盈利动能会改善。随着更多的数据出炉,业盈利上修会出现。

正在发行的安联中国精选混合的股票仓位占比60%-95%,采取“增强型GARP”3策略,一面配置传统的高股息行业,另一面捕捉成长股优势。高股息方面,进入股息2.0的时代,程彧认为,两类高股息资产非常具有吸引力。一是高股息资产中,现金流好的公司。新国九条强调了上市公司回馈股东,提升股息率。目前,越来越多的公司有意愿去分红,派息。有了意愿之后,决定实际派息率的很大程度上是企业的自由现金流能力。其次,A股之外,港股高股息资产丰富。港股市场资产估值端更多以美债收益率作为无风险利率的参照系。所以它的无风险利率水平更高,因此派息的水平也相对更高。

程彧认为,接下来,高股息资产会迎来两个有利条件。第一,新国九条之后,企业派息率提高。盈利增长不仅为企业派息提供了基础,同时也为股价提升提供了条件。第二,不少高股息股票也是顺周期资产。随着经济复苏加速,这类资产会受到更多关注。高股息资产优于债券。

程彧认为当前是非常好的布局时点,“尽管三季度可能面临一些波动和挑战,但我们相信四季度市场情绪和宏观经济环境都将有所改善。”他说。

程彧认为当前的低估值提供了良好的建仓基础。四季度的市场环境会更加积极,预计企业盈利增速无论是同比还是环比在四季度均将呈现改善势头。同时,宏观经济政策的支持也将提振市场信心。投资者可考虑在第三季度进场布局,尽早布局能够更好地把握市场的增长机会。

备注:

1.数据来源:Wind,数据统计区间自2002年9月13日(2002年9月13日融通新蓝筹证券投资基金成立,为上证2900点以下首只成立的偏股混合型基金)至2024年6月30日。

2.原文链接:https://www.allianzgi.com/en/insights/outlook-and-commentary/summer-storms-and-political-winds 文章标题为《Summer storms and political winds-what current market volatility tells us about shifts in the global order》

3.GARP:(Growth at a Reasonable Price )该策略是一个混合的股票投资策略,目标是寻找某种程度上被市场低估的股票,同时又有较强的持续稳定增长的潜力。

尊敬的投资者:基金有风险,投资须谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,安联基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、安联中国精选混合型证券投资基金(以下简称“本基金”)为混合型基金。本基金投资港股通标的股票的,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金投资港股的具体风险请参见《招募说明书》“风险揭示”部分。本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股或选择不将基金资产投资于港股,基金资产并非必然投资港股。

五、安联基金管理有限公司(以下简称“基金管理人”)承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。安联基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、本基金由基金管理人依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund】和基金管理人网站【https://www.allianzgi.com.cn】进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

七、安联投资是指作为Allianz SE 子公司并以安联投资品牌运营的公司。安联基金是由安联投资全资控股的外商独资公募基金管理公司。基金管理人与股东之间实行业务隔离,股东并不直接参与基金资产的投资运作,股东或股东关联公司的投资业绩不代表基金管理人的投资业绩,且不构成对基金管理人所管理基金业绩表现的保证。

八、投资人应当通过基金管理人或具有基金代销业务资格的其他机构购买和赎回基金,基金代销机构名单详见基金《招募说明书》以及相关公告。

九、有关金融市场趋势的描述是基于当前市场状况和内部分析所做出,观点可能随着市场状况变化而改变,恕不另行通知。预测和估计存在固有局限性,不应视为任何投资建议。过往业绩和任何预测都不能预示未来的业绩。(CIS)

“中国基金报:报道基金关注的一切

Chinafundnews

版权声明:

本文作者可以追加内容哦 !