欢迎加入交易理想国知识星球

文 | 周密 来源 | 混沌天成研究 编辑 | 杨兰 审核 | 浦电路交易员 观点概述

随着美联储明确转向,全球经济转向美国降息周期已经板上钉钉。虽然降息对经济是利好,但每当美联储转向时,往往代表着全球经济已经出现了导致衰退的结构性因素,降息未必会带来经济很快向好,甚至常常出现硬着陆,所以原油在降息周期中往往面临着较为复杂的局面。

本轮降息和前六次降息进程都有似曾相识之处,目前市场主要争论在于是1990年的迟来的衰退,还是1995年的软着陆。前者体现为担忧美联储落后于曲线、信贷收缩不可避免的导致失业率上升从而做空,后者体现为寻找美国经济重回扩张的证据从而做多。但笔者认为这些只是中期因素,而且大概率延续过去一年的不断钟摆的叙事,导致油价始终在70-90美元之间反复。

真正可能导致油价突破区间的因素除了脉冲式的地缘政治,更可能类似1997年或2007年的的情景。当前可能导致全球经济结构性衰退的因素来自全球贸易失衡,和不可持续的赤字财政。前者在特朗普上台的情景下可能迅速激化,若美国不愿意吸收大部分贸易赤字,且成功实行美国优先政策独自扩张,则非美国家制造业扩张将被迫转为收缩,从而诱发类似1997年亚洲危机的局面,原油也将因非美经济体衰退大跌。另一种情景中,若出现体量相当且比美国更有投资前景的非美经济体,则美国降息可能引发对美元和美元资产抛售的自我加强循环中,在美国出现衰退前,油价更容易出现2007-2008年那样的因美元走弱导致的大涨,而潜在金融风险也将大增。

从逻辑上讲,美国政府会全力阻止第二种情况发生,在欧洲经济和东亚经济不能摆脱低迷局面的情况下,即使美国降息,美元的走弱幅度也将有限,甚至可能重新走强,非美经济体仍将是衰退风险所在,尤其是在贸易战愈演愈烈的情况下,之后的重点应关注贸易冲突是否会引发全球制造业的衰退。

策略建议:

中期仍看区间震荡,跟踪主要矛盾

风险提示:

金融危机,地缘政治。

01

六次降息周期下的油价表现

随着美联储明确转向,全球经济转向美国降息周期已经板上钉钉。虽然降息对经济是利好,但每当美联储转向时,往往代表着全球经济已经出现了导致衰退的结构性因素,降息未必会带来经济很快向好,甚至常常出现硬着陆。所以原油在降息周期中往往面临着较为复杂的局面,复盘历次降息周期的差异有助于我们把握住眼前这波降息周期的主要矛盾。

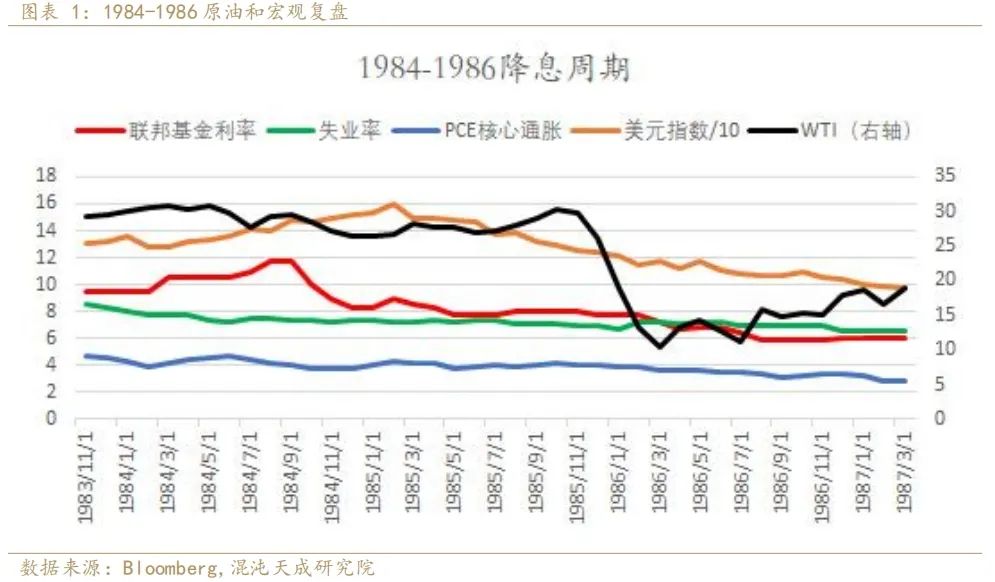

1、 1984-1986: 经济未恶化就降息,油价先随美元涨跌后被供应打压

1984年的降息发生在美国经济基本面没出现恶化的情况下,主要目的是预防性打压过于强势的美元。本轮降息从1984年10月开始到1986年8月结束,合计降息26次共562.5个bp,期间美国并未出现经济衰退。里根政府时期美国开启了财政贸易双赤字,全球资本源源不断流入美国,导致美元强势,非美国家需求被抑制。本轮周期可能导致衰退的结构性因素是强势美元助长投机泡沫和美国不断扩大的双赤字不可持续,美联储因此采取了预防性降息打压美元,但整个降息周期中并未发生衰退,真正的衰退发生在降息结束后的1987年。而降息之后美元仍然维持了一段时间的惯性走强,之后才走弱,油价在此过程中基本和美元指数负相关。在里根循环中,美元强势往往代表着非美经济的弱势,反过来亦然,这一负相关关系一直持续到1986年沙特突然大幅增产导致原油暴跌。

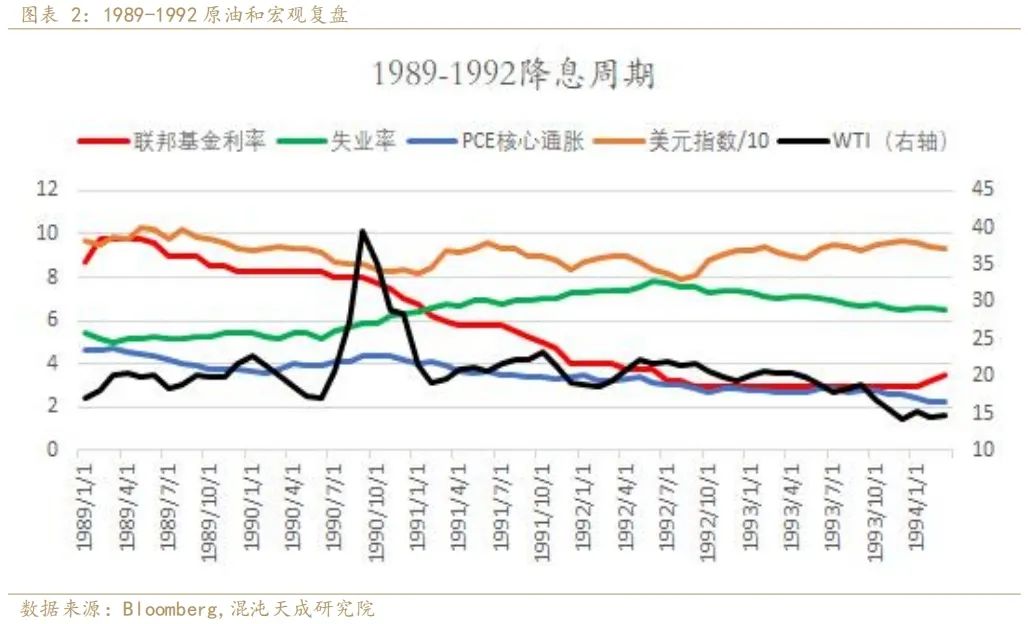

2、 1989-1992:降息一年后储贷危机导致衰退,原油先涨后跌

1989年降息的原因是1986油价崩盘后,美国能源州地产危机导致了美国储贷协会破产愈演愈烈,美联储采取了预防式降息。从1989年6月开始到1992年9月合计降息675个bp。降息初期,美元走弱,原油随之走强,但随着储贷危机深化,信贷收缩,原油跌去涨幅。直到海湾战争爆发,第三次石油危机叠加储贷危机使美国经济正式进入衰退,油价则受地缘脉冲经历了大起大落。本轮降息说明结构性衰退因素传导需要时间,降息半年后衰退因素在油价驱动上就压倒了降息弱美元的效果。同时,剧烈的地缘冲突即使在衰退期也可以促使油价大涨。

3、 1995-1998:美国经济软着陆,衰退发生在非美国家

1995年降息是经典的软着陆剧本,1995年7月,美联储在美国经济增速稍有放缓变采取了预防式降息25bp,随后又进行两次25bp降息后,美国经济重新走强,以至于美联储在1997年3月又进行了一次预防式加息。本轮衰退的结构性因素在海外,日本房地产泡沫破灭后,通过雁阵模式和大规模基建,在东南亚和本土推动了不可持续的债务扩张,最终在认识到债务不可持续后引爆了亚洲金融危机,美联储重新在1998年9月重新开启了3次降息25bp。本轮油价首先是在降息到第三次,美国经济真正开始复苏后开启了一轮大涨。但1997年日本的紧缩政策和随之而来的亚洲金融危机导致油价大跌。本轮降息说明当结构性衰退因素在美国之外时有利于美国经济软着陆,但油价一样会受到衰退影响。

4、 2001-2003:科网泡沫破灭,股市诱导型衰退

2000年降息主要是为了应对科网泡沫破灭,从2001年到2003月,降息共550bp。本轮经济的结构性衰退因素主要是股市泡沫破灭导致的负反馈。由于泡沫破灭开始在降息前,因此油价降息开始就已经处于跌势中,直到911后美国开启两场战争,油价重新上涨,随后中国成为了本轮需求扩张的主导因素。本轮降息周期是经典的金融诱导型衰退,而当前美国股市也处于高位,AI和当年的互联网有一定的异曲同工之处,区别在于有的投资者认为还只是1995年,有的投资者认为已经到了2000年。

5、 2007-2008:当美国挡不住资本外流,就是最严重危机

2007年降息主要是为了应对美国房地产次债危机,从2007年9月直接从5.25%降50bp,到雷曼危机前美联储将利率已经降至2%,危机爆发后更是开启量化宽松降至接近0,并一直维持到了2015年。油价在本轮降息周期中的特点是雷曼危机爆发前,尽管美国次债已经雷声阵阵,但油价持续走高,危机爆发后则出现了快速大跌。原油在前期随着美国经济风险不跌反涨的原因在于美元信用的削弱,中国入世后成为了增长率远高于其它经济体的存在,美国的弱美元政策也助长了产业资本源源不断流向中国而非带来美国出口竞争力的上升,因此美元信用被进一步削弱,中国则对高价大宗商品有很强的承受能力,最终导致了危机在美国本土而非美国以外爆发。本轮启示是美国经济最大风险是出现一个体量巨大更有前景的地区,会直接削弱美国资产吸引力和美元信用。

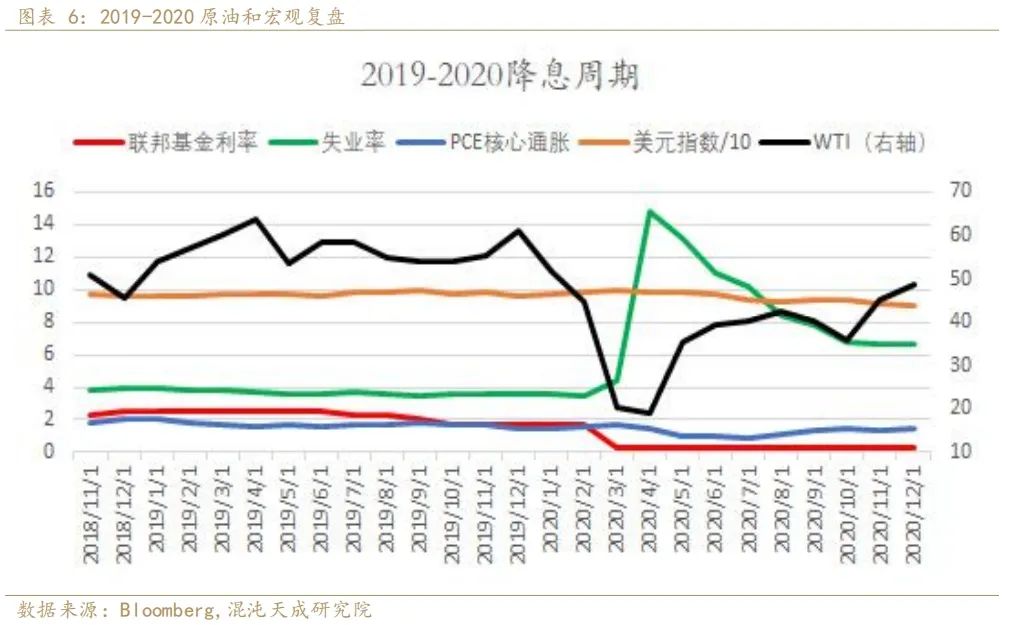

6、 2019-2020:特朗普经济学和新冠危机

2019年的降息周期来自于特朗普对美联储的直接干预,从2019年7月开始从并不高的2.5%开始降息以促进美国本土经济发展,到2019年10月降至1.75%,直到新冠疫情引发又一轮接近0利率的量化宽松。本轮降息的特点是,美国在低利率下出现了通胀和失业率双低的繁荣局面,油价也在2019年下半年走高直到疫情爆发。由于特朗普又有可能再次上台,因此2019年其实对于未来可能归来的特朗普经济学有一定参考意义:即高关税、减所得税、去监管、低利率的美国优先政策。从静态博弈看,确实有利于美国本土的产业投资,但问题在于世界并非静态而是博弈性的。若关税引发报复性关税,减税引发对美国国债的抛售,都有可能促发新的衰退。特朗普时代的结构性衰退因素在于各国不可持续的财政赤字和全球贸易失衡,若不能合作共赢就可能变成以邻为壑。

本轮降息周期,原油的主要矛盾

回到对本轮降息周期的思考,似乎和前几次都有似曾相识之处。目前市场主要争论在于是1990年的迟来的衰退,还是1995年的软着陆。前者体现为担忧美联储落后于曲线、信贷收缩不可避免的导致失业率上升从而做空,后者体现为寻找美国经济重回扩张的证据从而做多。但笔者认为这些只是中期因素,而且很可能延续过去一年的不断钟摆的叙事,导致油价始终在70-90美元之间反复。

真正可能导致油价突破区间的因素除了脉冲式的地缘政治,更可能类似1997年或2007年的的情景。当前可能导致全球经济结构性衰退的因素来自全球贸易失衡,和不可持续的赤字财政。前者在特朗普上台的情景下可能迅速激化,若美国不愿意吸收大部分贸易赤字,且成功实行美国优先政策独自扩张,则非美国家制造业扩张将被迫转为收缩,从而诱发类似1997年亚洲危机的局面,原油也将因非美经济体衰退大跌。另一种情景中,若出现体量相当比美国更有投资前景的非美经济体,则美国降息可能引发对美元和美元资产抛售的自我加强循环中,在美国出现衰退前,油价更容易出现2007-2008年那样的因美元走弱导致的大涨,而潜在金融风险也将大增。

从逻辑上讲,美国政府会全力阻止第二种情况发生,在欧洲经济和东亚经济不能摆脱低迷局面的情况下,即使美国降息,美元的走弱幅度也将有限,非美经济体仍将是衰退风险所在,尤其是在贸易战愈演愈烈的情况下,之后的重点应关注贸易冲突是否会引发全球制造业的衰退。

本文作者可以追加内容哦 !