文丨顾小白 编辑丨杜海

(本文约为3300字)

【正经社“科技前沿”观察之47】

在骂声中急速长大,市值一度震动马云等一干电商精英的拼多多,成长股的光环突然露出了暗淡一面。

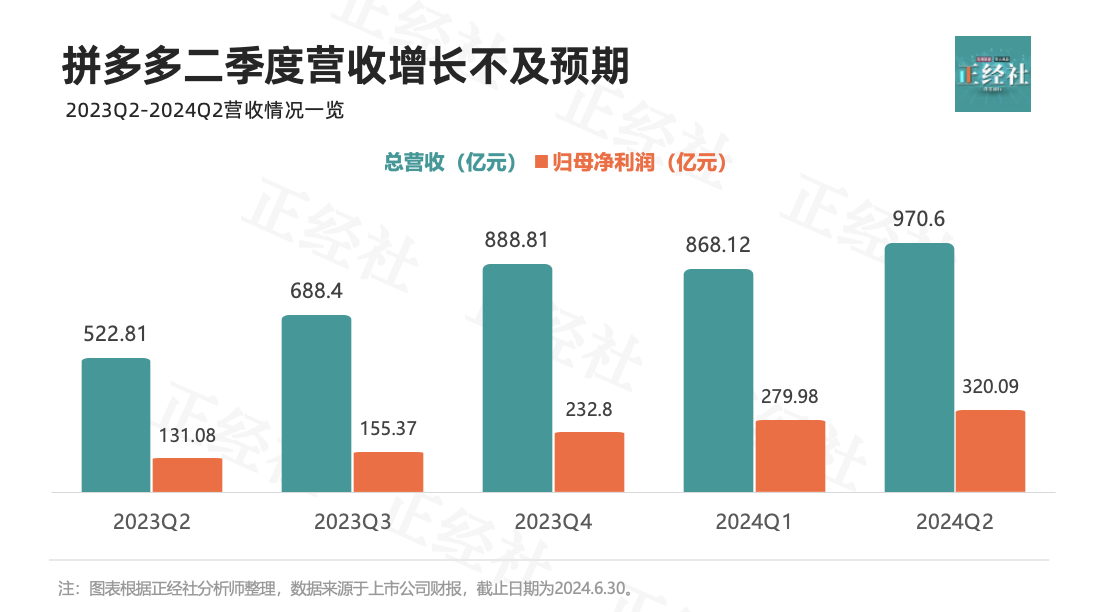

8月26日晚间揭晓的2024年Q2财报信显示,拼多多尽管总营收达到了970.60亿元,同比增长了86%,但这一成绩仍略低于市场预测的999.9亿元。与此同时,与第一季度相比,营收和净利润同比增长率均出现了下滑。

另一方面,归属于普通股股东的净利润却飙升至320.09亿元,同比大幅增长144%;若不计入美国通用会计准则的影响,净利润更是达到了344.321亿元,同比增长125%。

但美股市场对此的反应,却是拼多多股价在开盘后迅速跳水,盘中最大跌幅超过30%,最终报收在了100美元/股关口,下跌幅度高达28.51%。

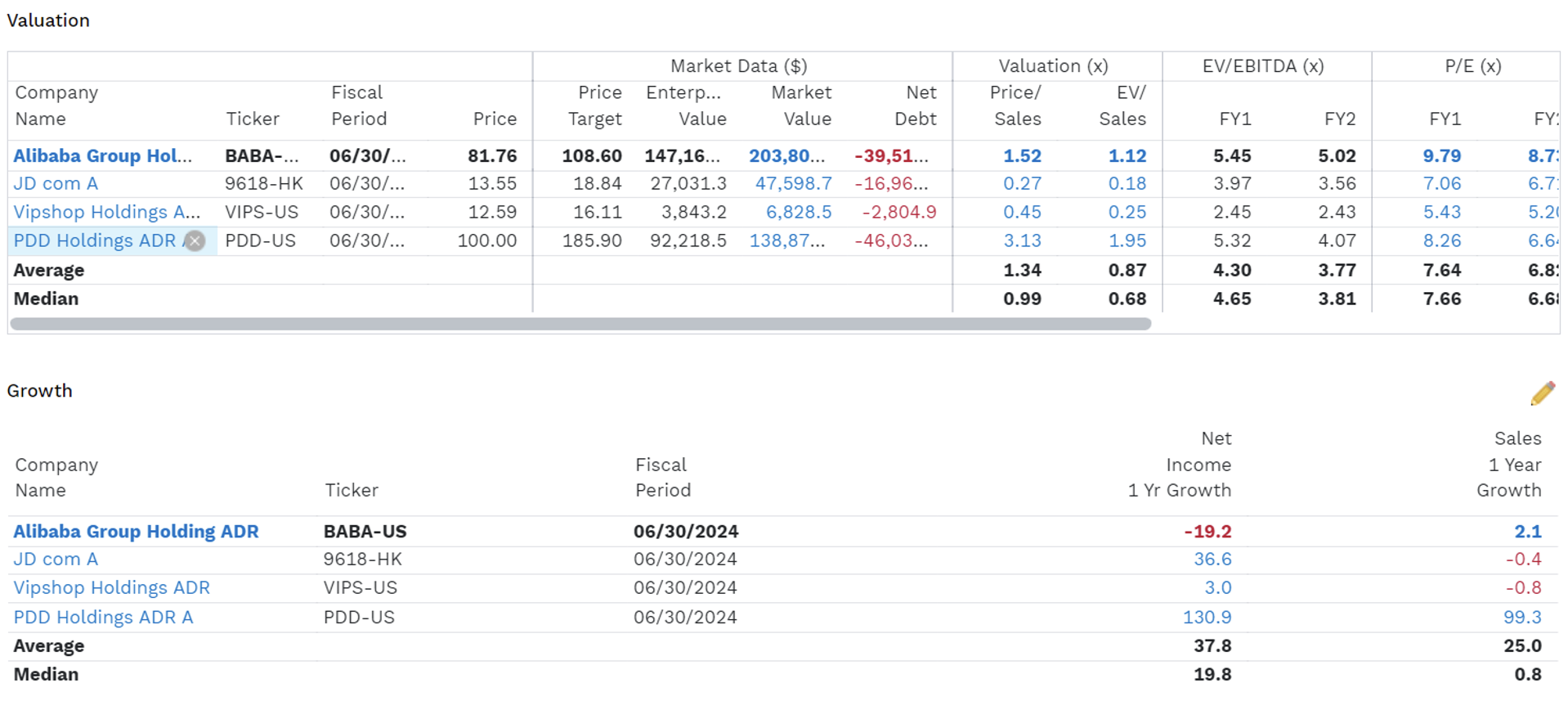

对比阿里巴巴的业绩表现与估值,你会发现阿里巴巴在过去一年的销售收入仅略增长2.1%,净利润更是下滑 19.2%,但根据金融终端Factset,阿里巴巴的PE倍数却接近10倍,略高于拼多多的估值。

究竟是市场高估了阿里,还是错杀了拼多多?

1

业绩与估值的反差

在最近几年的后疫情时代,拼多多业绩增长强劲,净利润增长更是亮眼,越来越靠近传统价值投资意义上用净利润与自由现金流来估值的成熟公司。

实际上如此之快的营收与净利润增速是很难持续下去的,所以公司管理层在Q2的财报电话会议上说,这是投入与收获之间的周期错配导致的,并且一再强调未来的盈利能力下降是不可避免的,必须要对公司进行长期投入,而这使得业绩必然会出现一些波动,同时公司认为还处在投入期,分红与回购都不必要。

其中,拼多多董事长、联席CEO陈磊说道:“平台的整体规模已经具备了相当的体量,完善生态建设并非一夕之功,管理层已达成一致共识,做好了牺牲短期利润,长期投入的准备。”

管理层严峻的措辞与语气及罕见的对未来业绩预期的大幅调低,显然使得华尔街的投资人变得顾虑重重,在不确信未来会怎样的情况下,一些资金选择了落袋为安。

“毕竟如果按管理层的说法,拼多多将失去成长股的光环,估值的大幅调低也在所难免”,一名投资人在社群里这样说道。

根据金融终端Factset,阿里巴巴、京东、唯品会在过去一年的销售额增速分别为2.1%、-0.4%、-0.8%,净利润增速则分别为-19.2%、36.6%、3%,都远远逊色于拼多多,但阿里巴巴的2024年的预期PE倍数却接近10倍,却是高于拼多多。

对于京东而言,虽然净利润增速不错,但收入停滞,全靠苦练内功来提升净利润率,而估值也与拼多多相近。

华尔街的投资大师格雷厄姆曾在他的书中提到过,一个收入与净利润陷入停滞的成熟公司差不多可以给予8倍的PE,而此时的拼多多,市场给它的这个估值就意味着假设是它将不再增长。

从净利润同比增长超过百分之百,到预期中的净利润增长停滞,这中间的概率会有多大呢?市场现在的担心是被管理层的表态所影响,毕竟资本支出与投入到底会是怎样的水平?对净利润的影响会有多大?并没有更多的详细解释,以至于当晚的分析师没有心理准备未进行过多的追问。

正经社分析师注意到,互联网上因此还流传着一些对黄峥个人意图的揣摩与猜测,但这些猜测显然是很可笑的,其实管理层如此严峻地打压华尔街的预期,一方面是务实的做法,即避免高预期带来的不必要的压力与困扰,另一方面,确实也因为国内的电商竞争环境异常激烈,拼多多还面临着大量的挑战与问题。

管理层对业绩的解读其实是很明确的表态,今天的亮眼业绩是过去大量投入与经营的成果,是一个滞后的结果,而要想长期良好发展,需要再进入投入期,而这将使得业绩波动甚至难以预期。

2

激烈的竞争环境

国内的电商是一个高强度竞争的环境,除了传统的淘宝、京东等平台,抖音平台在过去几年也成为拼多多的强大竞争对手。

有消息显示,经过多年高速扩张后,抖音电商2023年的销售额单月增速基本维持在50%到70%之间,2024年一季度的销售额超过了7000亿元,同比增长超50%。其中,1、2月累计同比增速超60%,3月同比增速则下滑到40%以下,4月同比增速与3月区别不大。

根据国泰君安的报告预计,拼多多在本年度的GMV增速估计接近25%,而这一数据在过去几年曾保持在 40%+,在GMV增速上已经被抖音甩下,今年抖音电商的GMV目标是达到4万亿,而这一金额已经快接近拼多多的体量。

“过去一年我买什么都是在抖音上搜索再购买”,一名00后的年轻人这样对正经社分析师说道。

由于人们在短视频上停留的时间越来越多,在抖音上购物的转化也显而易见地会提高。作为一个利用碎片化时间使人们得到短暂的娱乐和轻松的短视频平台,其对用户的粘性变得如此之强。与此同时,其在直播带货的大浪下也花大力气发展了电商店铺,甚至现在又推出“小时达”等外送业务,想要尽力覆盖各个消费场景。

这背后,自然是各平台之间对于用户的时间与购物场景格外激烈的争夺。

在此竞争环境下,拼多多的GMV增速快速下降,但相反的是最近一年的净利润大幅上升,背后对应的是拼多多对于商家的take rate也水涨船高,所以有许多商家抱怨在平台上赚钱难。

而据正经社分析师了解,即使如此,拼多多对商家的粘性主要体现在同样的单品走的量大,即薄利多销,而在淘宝上则比较难实现如此大的量。

这也是拼多多作为一个独特的平台所形成的网络效应,是其现阶段的核心竞争优势之一。

即使如此,为应对国内的激烈竞争,拼多多最近几年在海外推出TEMU平台业务,希望在海外开辟出一片蓝海。事实上最近几个季度的交易服务收入大增,TEMU被业内普遍认为是其重要增长引擎,根据媒体估计,TEMU今年上半年的GMV应该超过200亿美元,达到去年全年的交易金额。

但正如《黄峥做对了还是做错了?拼多多一边挨骂一边快速增长丨深度》一文的解读与研判,在海外,Temu也面临着来自竞争对手的激烈竞争,其业务亦可能受到海外监管环境的影响。首先,亚马逊正计划推出“低价商店”项目,以此与Temu展开竞争。该项目着重于销售无品牌商品,主要针对时尚、家居及生活用品类别,且其售价将低于20美元;其次,应用程序的监管和清关政策正趋于严格。

在如此环境下,在已经上市的同业公司中,拼多多尽管过去一年多的财务业绩表现算是佼佼者,但所面临的问题与风险却比以往时候更多。

3

拼多多的隐忧

拼多多在最初崛起时就充分利用了国内“白牌”产品产能充沛、成本低的现状,从而给了他们机会与消费者进行了链接,但由此也带来了产品质量、假货等问题。这样的“售假基因”,可以说是非常影响平台后续长期发展的重要因素。

最近几年国内,带给了拼多多非常好的机会去扩大受众并在人们心中形成低价定位的心智——许多人以低价为购物的首要考虑因素。

一方面也是目前国内国情所致,三、四、五线城市的人们对于质量的容忍度比较强,以至于你可能在一个许多好评的商品买到手后不禁感概人们对于产品何谓“好”这件事的理解差异有多大。

不过,正经社分析师认为,尽管当下许多人群对质量还有比较高的容忍度,但假如这些产品质量与假货问题在长期内得不到有效的治理,则可能导致劣币驱逐良币,这显然不是有识之士所乐意见到的糟糕局面。另一方面,待这一轮经济周期恢复,人们的收入普遍改善后,则更可能愿意去购买质量稍好、价格适中的产品,而不仅仅是以低价为考虑,到那时,平台对人们的粘性与吸引力还是否能保持则要打一个大大的问号。

同样重要的是,随着体量变成巨无霸,流量红利的枯竭,拼多多对于商家的高抽成与一些管理上的严厉惩处,都带来了商家的反弹,今年以来商家多次聚集抗议平台就是一个信号。

公开信息显示,截至目前,拼多多在法院的各种诉讼达到 13.1225万 条,根据拼多多只有 8295 名员工推算,如果进行平摊,每个员工对应的案子就高达 15.8 个。

拼多多模式的争议之大,由此可见一斑。如何构建一个健康发展的商业平台生态、如何处理各方的矛盾与问题,以使得平台能长期成长与发展,对于管理层的智慧与能力是持久的挑战。

至于市场是否高估了阿里巴巴或错杀了拼多多,一方面这本身就是一个动态变化的过程,随着市场环境、竞争格局以及企业自身发展的不断变化,估值也会相应调整;另一方面也考验着投资者对于公司价值与价格是否匹配的判断能力。

而且对于投资者而言,更重要的是关注企业的基本面、竞争优势、未来发展潜力,以及长期持有是否能有良好的回报,而不只是盯着短期股价。

正经社分析师坚持认为,在电商这个日新月异的行业中,谁能笑到最后,尽管现在下断言仍然为时尚早,但拼多多在骂声中急速长大的模式,如不进行触及灵魂的变革,真正提高商家的素质,彻底摆脱“假货大卖场”的市场形象,注定难以基业长青。对此你有什么看法?欢迎评论区留言参与讨论。【《正经社》出品】

参考阅读

1、黄峥做对了还是做错了?拼多多一边挨骂一边快速增长丨深度

2、你在薅拼多多的羊毛,拼多多在割白牌的肉

3、难倒英雄汉的,不是拼多多,而是拼一分

CEO·首席研究员|曹甲清·责编|唐卫平·编辑|杜海·百进·编务|安安·校对|然然

声明:文中观点仅供参考,勿作投资建议。投资有风险,入市需谨慎

喜欢文章的朋友请关注正经社,我们将持续进行价值发现与风险警示

转载正经社任一原创文章,均须获得授权并完整保留文首和文尾的版权信息,否则视为侵权

$拼多多(NASDAQ|PDD)$

本文作者可以追加内容哦 !