编者按:为深入贯彻落实中央金融工作会议精神和《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》,扎实推进证券行业高质量发展,中证报价投教基地推出“防风险 促发展”专题,分享场外衍生品在强化证券行业风险防控能力,做好五篇大文章,为经济社会发展提供高质量服务方面的探索与实践成果。

作者:申万宏源FICC 张伟

在全球气候变化的大背景下,低碳经济逐渐成为全球经济发展的主流趋势。碳排放权交易市场的建立旨在形成合理的碳定价,促进碳排放的有效资源配置,从而达到促进碳排放减少的效果。在碳排放权交易市场建设方面,我国现今处于建设初期,相较于国外碳排放权交易市场仍面临许多问题,如交易品种比较单一、碳价波动相对频繁、市场参与者结构欠合理等。随着温室气体自愿减排(CCER)市场重启、碳排放权交易市场扩容、基础设施建设持续跟进,我国碳排放权交易市场将不断发展完善。本文将详细介绍中国碳排放权交易市场情况、境外碳排放权交易市场实践,以期为公众提供更深入的了解。

我国碳排放权交易市场的发展现状

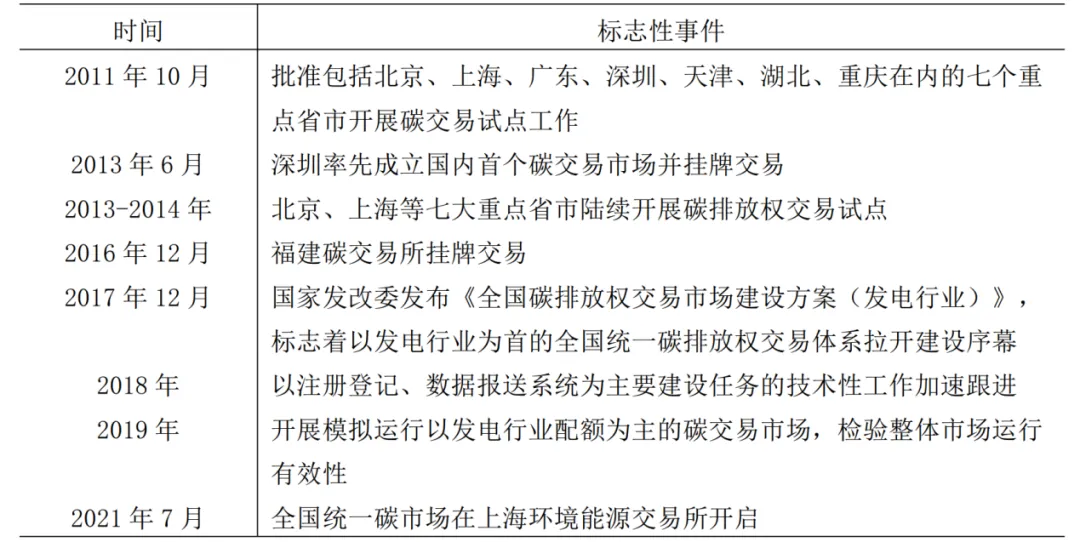

国内碳排放权交易市场的发展在经历了参与国际清洁发展机制(CDM)以及设立区域碳排放权交易市场试点两个阶段后,开始探索全国统一碳排放权交易市场的建立与完善。

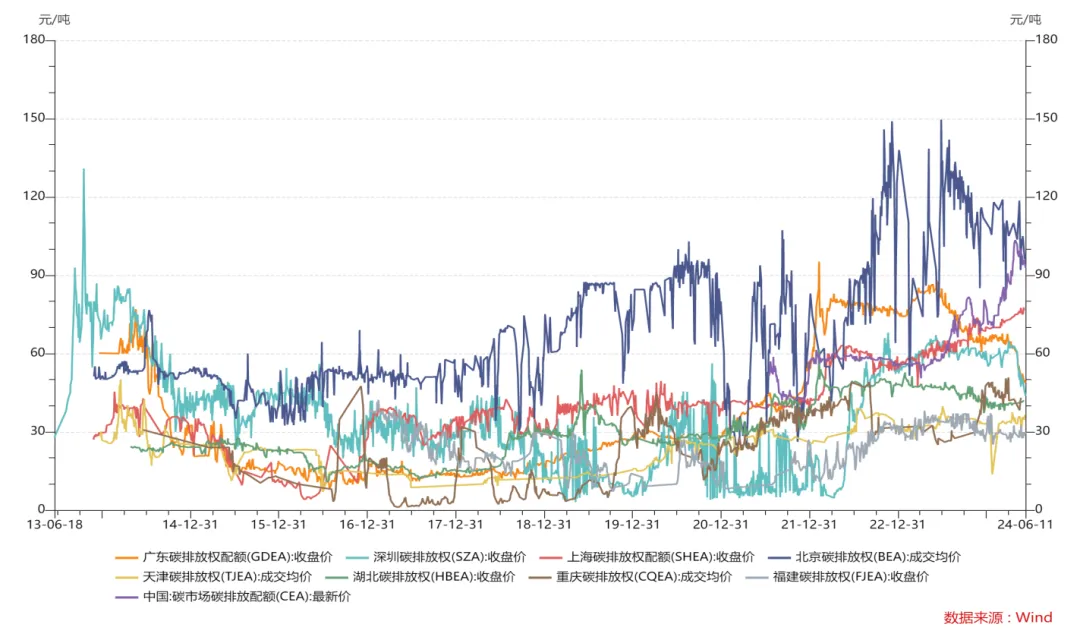

各区域碳排放权交易市场由试点地方自行设立,独立运行,从2013年开始,我国设立了七个碳排放权交易市场试点,各试点地区根据自身区域经济结构特点覆盖高碳排放行业,如电力、钢铁和石化行业,每个试点所纳入的行业不尽相同。各市场根据自身需求制定符合经济发展和环境要求的碳排放权配额(以下简称碳配额)总量,以不同的分配方法分配给控排履约企业。企业获得相应碳配额后,根据其碳配额量调节生产实际排放量。当企业的碳配额不够用时,可以在本区域的碳排放权交易市场上向还有多余碳配额的其他企业购买,相反当自身碳配额盈余时,可将剩余的碳配额出售给其他有需求的企业,从而实现收益,即碳排放权配额和实际碳排放量之间的缺口和盈余可以交易。各区域试点碳排放权交易市场总体制度框架基本相似,但其中具体的碳配额分配方式和方法略有不同,在这个阶段中,各区域碳排放权交易市场进行了多种多样的尝试和许多有益的制度以及模式上的创新,为全国碳排放权交易市场的建设积累了许多宝贵的经验。

在经历了长达7年的地区碳排放权交易市场试点运行之后,我国开始统筹规划建设全国统一碳排放权交易市场。2020年12月,《碳排放权交易管理办法》由生态环境部发布,明确相关市场细则。2021年7月16日,我国全国碳排放权交易市场正式开市交易,初期参与主体为发电行业的2257家重点排放单位,启动时市场二氧化碳年排放规模约45亿吨,至2023年末全国碳排放权交易市场已经完成了两个完整的履约周期,覆盖碳排放规模扩展到约51亿吨,规模居全球第一,后续更多的行业如水泥、钢铁、电解铝等将陆续纳入全国碳排放权交易市场管理,视市场发展情况,投资机构等非控排企业主体也将被允许直接参与市场交易。在全国碳排放权交易体系下,碳排放权成为可交易的商品,通过市场机制帮助中国实现更为环保和可持续的经济发展。至此,我国碳排放权交易市场正式进入区域碳排放权交易市场和全国碳排放权交易市场并行阶段。

我国碳排放权交易市场发展历程

国外碳排放权交易市场发展

自2005年初开市以来,欧盟碳排放权交易市场交易体系(EU-ETS)已经纳入了超过1万家重点碳排放企业,这些企业占据欧盟碳排放总量的2/5,是至今为止世界上最大的碳交易体系。其运行机制为体系监管层设定排放上限目标,然后将总量以分配和拍卖的形式划分给各成员国家的控排企业,企业可在相应碳排放权交易市场中交易碳配额,从而实现欧盟促排减排的长远目标。

欧盟碳交易体系发展至今,已经过18年。经过不断地更迭与淘汰,目前欧盟碳交易体系的主要交易场所为两个,一个是成立于2002年并在2005年开始交易碳配额的欧洲能源交易所(EEX),另一个是洲际交易所(ICE)。

EU-ETS的发展历程主要由四个阶段所组成:

2005年至2007年为第一阶段。此阶段主要是EU-ETS的试运行测试阶段。阶段重点是积累市场设计经验,以及获取可靠的排放数据。这一时期该体系只覆盖了二氧化碳一种温室气体。由于免费分配的碳排放权配额在没有实际的碳排放统计数据作参考的前提下发放过度,大大降低碳配额的稀缺性,导致市场供过于求,碳价持续下跌,同时政策禁止碳配额结转至下一阶段继续使用,价格最终于2007年9月一度跌至零,出现阶段性问题。

2008年至2012年为第二阶段。阶段目标是完善碳配额市场,减少配额总量,维持碳价。彼时的欧盟碳交易体系发展处于上升期。通过总结和吸取试运行阶段的经验教训,欧盟特地另设了市场稳定基金机制,实行大规模的数据实证研究,从而确保碳配额作为商品的稀缺性,严格设定年碳排放配额总量,以防碳价出现大幅度跳动。从2008年1月开始,碳价开始回暖,达到了每吨22欧元。与此同时,该阶段EU-ETS开始采用免费分配与拍卖相结合的方式发放碳配额。然而2008年的金融危机打破了EU-ETS快速发展的势头。这次的金融危机致使市场中高能耗企业的产量大幅下降,产能下降导致企业的实际碳排放量比预期要低,从而重新出现碳配额供过于求的尴尬场景,致使碳价一度从最高每吨30欧元跌至每吨13欧元。

2013年至2020年为第三阶段,EU-ETS迎来繁荣时期,阶段重点是处理过剩的碳配额,形成碳配额灵活调节机制。此阶段该体系慢慢从金融危机的阴霾中走出,由原先的免费分配与拍卖相结合的方式逐步转为以拍卖分配为主,碳配额总量中以拍卖方式分配的比重高达57%,其中发电行业已经实现了100%的通过拍卖分配。与此同时,EU-ETS还建立了市场稳定储备机制(MSR),当碳配额供大于求时,即时改变碳配额拍卖数量,使供求关系重新趋于平衡,从而长期推动碳价上涨。此外,碳期货市场的金融属性得到增强,吸引了多元化的投资主体,个体投资者也可参与欧盟碳期货市场进行交易投资,交易规模高速增长。

2021年起进入第四阶段,该阶段主要是EU-ETS的深化与提升阶段,该阶段设定了更高减排目标,到2030年与1990年相比减少至少55%的温室气体排放。进一步减少免费碳配额,提高拍卖比例,鼓励企业加快低碳转型。在已有经验基础上进一步加强市场稳定储备(MSR)功能,调整碳配额供应应对市场变化。通过创新基金和现代化基金,支持低碳技术研发和高排放行业的绿色转型。筹备纳入更多行业和新的温室气体,进一步扩大ETS的影响力。

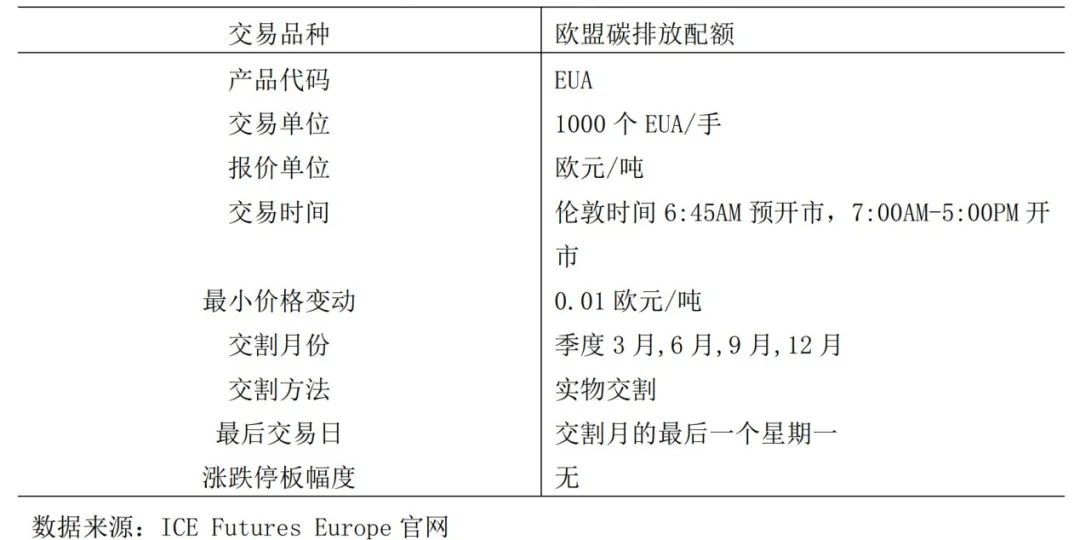

目前,国外碳金融产品已呈现规模化,碳金融市场发展相对成熟。欧盟碳排放权金融衍生产品的市场交易量占整个欧盟碳交易的95%以上,其中碳期货交易规模远高于现货交易。欧盟碳期货的交易主要在欧洲能源交易所(EEX)与洲际交易所(ICE)两大交易所中进行。洲际交易所(ICE)是迄今为止欧洲最大的能源期货交易所,位于英国伦敦,为欧洲与北美的碳现货与期货交易提供服务。其主要交易的碳期货合约为欧洲碳配额(EUA)期货以及欧洲航空碳排放配额(EUAA)期货等衍生品。而欧洲能源交易所(EEX)主要以欧洲碳配额现货作为主要交易对象,但也为EUA期货、EUAA期货等衍生品提供交易服务平台。下表列举洲际交易所中EUA期货合约的具体内容。

ICE EUA期货合约

我国碳排放权交易市场特征与发展展望

相比来看,欧盟碳排放权交易市场已经运行了18年,而我国全国碳排放权交易市场从开始交易到现在只有3年。从近几年实际运行情况来看,我国全国碳排放权交易市场总体运行平稳,已经建立了较为完备的基本制度框架体系,建成了基础设施支撑体系,碳排放数据质量全面改善,碳排放管理能力明显提升,价格发现机制作用也日益显现,其表现是优于同期的欧盟碳排放权交易市场的,尤其是同比与2005-2008年欧盟碳排放权交易市场第一阶段,这归功于生态环境部对碳排放权交易市场建设的有力推动。

当然,从整体上看我国碳排放权交易市场仍处在全面推进初期,一个新事物一个新市场运行初期必然会遇到各种问题,也会向更成熟的方向发展,当前国内碳排放权交易市场存在以下特征:

(一)交易主体、方式和产品较为单一

全国碳排放权交易市场在第二个履约周期并未纳入除发电以外的其他行业,且仅允许控排企业参与交易,缺乏履约主体之外的其他第三方交易机构;目前全国碳排放权交易市场交易品种仅为碳配额和核证自愿减排量现货,暂未涉及碳金融衍生品交易。交易主体、产品和方式的单一导致目前全国碳排放权交易市场仅在发电行业控排企业间开展碳排放配额现货交易,市场交易情况随碳配额清缴相关工作的进行而呈现明显波动,长期流动性缺乏有力支撑,使得当前中国碳排放权交易市场交易的广度和深度仍有较大提升空间。

(二)交易呈现履约驱动特征

根据各试点碳排放权交易市场报告的履约率数据,北上广等多地碳排放权交易市场多个履约周期均实现100%履约,呈现良好的履约效果。就刚开市不久的全国碳排放权交易市场运行表现而言,第一个履约周期(2019-2020年度)实现99.5%的履约率。第二个履约周期(2021-2022年度)覆盖碳排放量上涨至超过50亿吨,2021、2022 年度配额清缴完成率分别为 99.61%、99.88%,较第一个履约周期进一步提升。但从中我们也不难发现,存在着明显的、以履约为目的的集中交易现象:在履约期期间,碳排放权交易市场交易量和碳价迅速上涨,价格波动剧烈,而非履约期期间,部分日交易量甚至不足百吨,碳价代表性不强,不能体现真实的边际减排成本。这反映出全国碳排放权交易市场交易趋势的不稳定性,履约期与非履约期的交易量差异巨大,变化呈现明显潮汐现象,不利于形成公允碳价,不利于碳排放权交易市场资源配置功能的有效发挥。

(三)大宗交易占比高、换手率低

自2021年7月16日开市至2023年12月22日,中国全国碳排放权交易市场碳配额累计成交量4.28亿吨,其中大宗协议交易占比83.92%,挂牌协议交易占比16.08%。换手率(即全年总交易量/全年碳配额总量)约为2%,低于试点碳排放权交易市场的平均换手率5%,远低于欧盟碳排放权交易市场约80%的现货成交换手率和约400%的期货成交换手率。

全国及各区域碳排放权交易市场碳配额价格图

欧盟在碳排放权市场的建设方面不断探索,为我国碳排放权交易市场的建设提供了许多宝贵经验,可以概括为:一是价格形成机制已能够形成准确的价格信号,有效反映碳排放权交易市场的供需状况,交易主体能够利用价格信号权衡自身经营决策。二是形成了稳定的价格运行及调节机制,结合多年的运行经验,通过多种政策手段使价格机制稳定运行。三是形成了完善的价格监管机制,EU-ETS建立了完善的信息披露规则、交易规则、履约机制等,规避市场风险,监管体制日益健全。同时,欧盟及其他境外经验表明,碳排放权市场建设需要立足于本国实际情况,我国碳排放权交易市场建设的规划应以我国自身的经济发展情况以及环境状况为出发点。展望未来,我国碳排放权交易市场将继续扩容。目前全国碳排放权交易市场仅纳入电力行业,共约2300家控排企业,未来将逐渐纳入水泥、钢铁、有色、造纸、石化、化工和航空七大控排行业,企业总量有望超10000家,碳配额总量有望扩展至约100亿吨。

结语

碳排放权交易市场的建立和发展,对于推动全球低碳经济的发展具有重要意义。中国作为世界上最大的发展中国家,有责任也有能力在全球减排行动中发挥重要作用。通过发展碳排放权交易市场,中国不仅能够促进国内经济的绿色转型,还能为全球减排目标的实现做出贡献。

【免责声明】本文信息仅用于投资者教育之目的,不构成对投资者的任何投资建议,投资者不应当以该等信息取代其独立判断或仅根据该等信息作出决策。本文信息力求准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

本文作者可以追加内容哦 !