文 | 田大伟 来源 | 混沌天成研究 编辑 | 杨兰 审核 | 浦电路交易员 观点概述

1、海外产能的关停潮,其核心还是成本利润问题,典型的如欧洲一是地缘(持续的俄乌战争、中东战争带来的航运成本)在欧洲的持续发生,除了带来成本抬升,不稳定的环境也加速了全球性化工企业的战略性退出。二是化工是集群性质的产业,随着化工产能退出增多,产业集群会更加劣势从而继续加速退出。

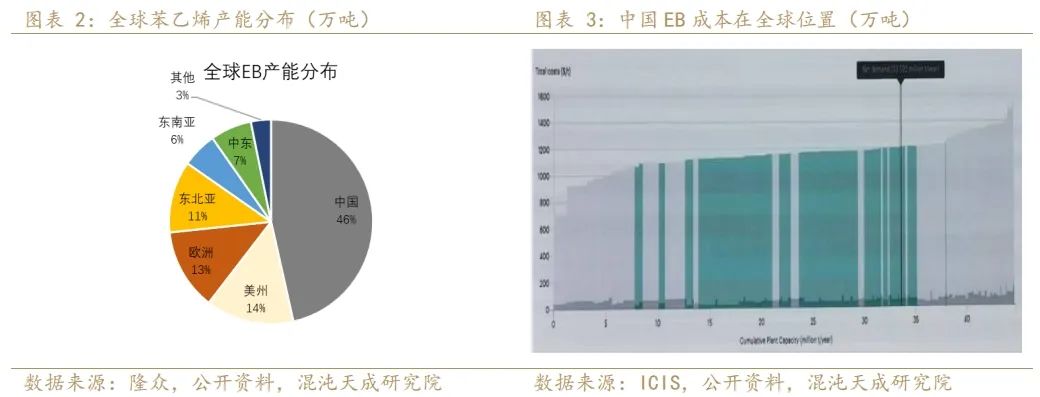

2、而如果从绝对量上来分析,以EB为例,中国范围内的过剩量至少在300-400万体量,这还不包括未来三年仍有500万吨以上的新增预期。而随着中国的供给侧完成(2016年供给侧,2020年能耗双控),装置成本进入左侧,产品竞争力上升。因此倒逼海外化工的产能退出完成全球平衡,将是大势所趋。从这个角度要淘汰掉欧洲(560万吨,已停115万吨)、日韩(510万吨,已停145万吨)的绝大多数产能,全球范围才能进入新的平衡。因此海外关停才开始。

3、通过供应端利润水平、当前供应弹性和未来投产增速三方面的分析,来探究多数化工品种的潜在机会:利润水平代表了潜在空间,供应弹性和未来增速代表潜在机会。从供应端我们可以明显区分出:供应潜在矛盾大的品种如烧碱;低估值、低增速、过剩不明显的潜在慢牛品种如甲醇、PX、PTA;高估值、紧平衡、低增速的牛势品种如纯苯;高估值、宽平衡、高增速的潜在去利润品种如丁二烯。

01

洲化工产能退出的启示

1、 欧洲、日韩能化关停潮在加速

由于近几年全球的化工品需求增速下滑,叠加上中国产能的快速扩张,导致的结果就是全球范围内的化工行业竞争压力上升。在这个过程中资源优势和新进产能相对更有抵抗性,而典型的如欧洲因俄乌战争后的能源成本上升,叠加装置老化,是欧美区域的边际产能,其产能退出明显;而像亚洲中国的高投产后带来的净进口大幅下降,同时产品竞争力提高,也给日韩装置带来退出压力。

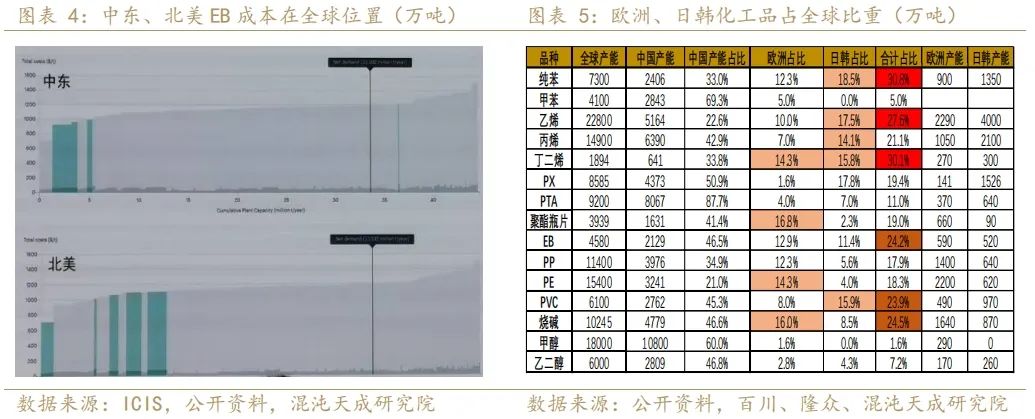

分品种看而这其中以EB产能退出最多,其次是PTA、乙烯。而地域来看主要是日韩及欧洲。那么在海外近两年出现的关停潮结束了么?

从历史和产业角度看,其实在2022年俄乌战争之际,因为能源问题欧洲化工出现价格大涨,与全球范围内的价差打开,开工下行。但随着能源危机解除后,开工率并未企稳反而继续下降。其核心一是地缘问题(持续的俄乌战争、中东战争带来的航运成本)在欧洲的持续发生,除了带来成本抬升,不稳定的环境也加速了全球性化工企业的战略性退出。二是化工是集群性质的产业,随着化工产能退出增多,产业集群会更加劣势从而继续加速退出。同时化工产业对能源、电力等要求较高,全球范围能适应扩张的只有中国和美国。因此预计新变化就是产能转移(如巴斯夫、埃克森美孚在中、美的继续扩张),以及欧洲、日韩等高成本产能继续退出。

2、去产能仍要继续,挤出海外产能是大趋势

如果我们从绝对量上来分析,以EB为例,截止2023年底全球产能在4580万吨,其中欧洲产能大致在590万吨(已关停115万吨),占比13%;日本产能200万吨(已关停37万吨),占比4%;韩国产能310万吨(已关停108万吨),占比6.7%;全球合计关停产能303,占比6%。

而我国产能2129万吨,全球占比46%,以当前开工70%即可满足下游需求的情况来看,仅中国产能过剩近640万吨。哪怕以2020年之前80%-85%左右开工率来评估,也还近320万吨的过剩产能,这还不排除中国的投产还在继续(近几年的全球投产基本也都在中国),未来三年仍有580万吨苯乙烯待投。

而从全球成本角度来看,低成本主要在中东、北美有资源优势的地区;其次是中国有产业链及价格优势,属于中等成本区域;而其他区域如欧洲、日韩、东南亚基本就是高成本区。也就是说以目前的需求水平来看,也要把这些高成本区域的产能基本全部淘汰才能使全球供需重新回至平衡。

因此去产能仍未结束,虽然欧洲及东北亚部分装置关停,一定程度缓解了全球的供应压力,但在产能大幅过剩的情况下,出清仍在继续远未结束。

而且这也将是本轮化工供应端的新特点:不再是通过中国供给侧来推动(中国2016年的供给侧改革,2020年的能耗双控,也使得中国装置完成了淘汰落后和技术升级,中国装置的成本也开始处于左侧曲线,同时产品出口竞争力也在提升),而是在通过挤出海外产能,来完成化工端新的供给侧调整。

同时纵观欧洲及日韩在全球化工的产能占比来看,欧洲占比大的有瓶片、烧碱、PE、丁二烯,日韩化工占比大的有纯苯、乙烯、丙烯、丁二烯及PVC。欧洲、日韩合计占比大的有纯苯、乙烯、丁二烯;及苯乙烯、PVC和烧碱。这些品种是可以通过挤出海外产能来达到新的平衡的。这些品种的海外停产值得重点关注。

02

对化工品潜在机会的思考

1、基础化工的产能周期分析

关停潮的背后也是产能过剩的体现,是供给自然出清的过程。那么当前的出清有效性如何,对哪些品种可能会有影响,这些需要从供应端削减情况、投产周期的角度来评估出清的力度,探讨潜在转变和机会?

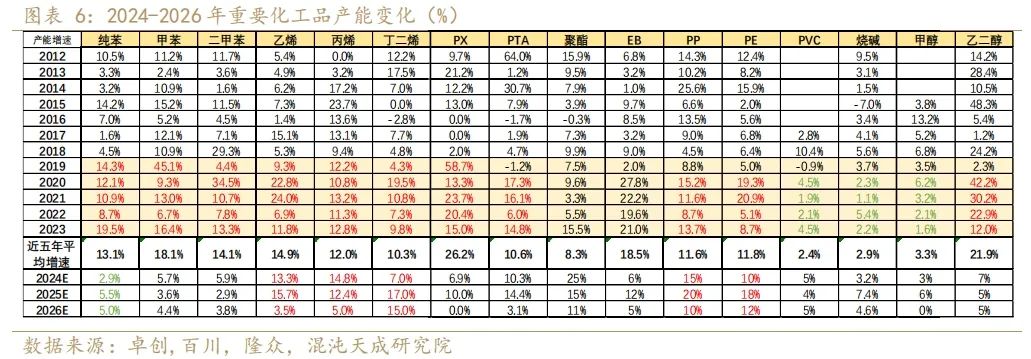

先看一组化工近几年的投产情况:

结合历史产能增速,和未来计划投产情况,大致可以看出:

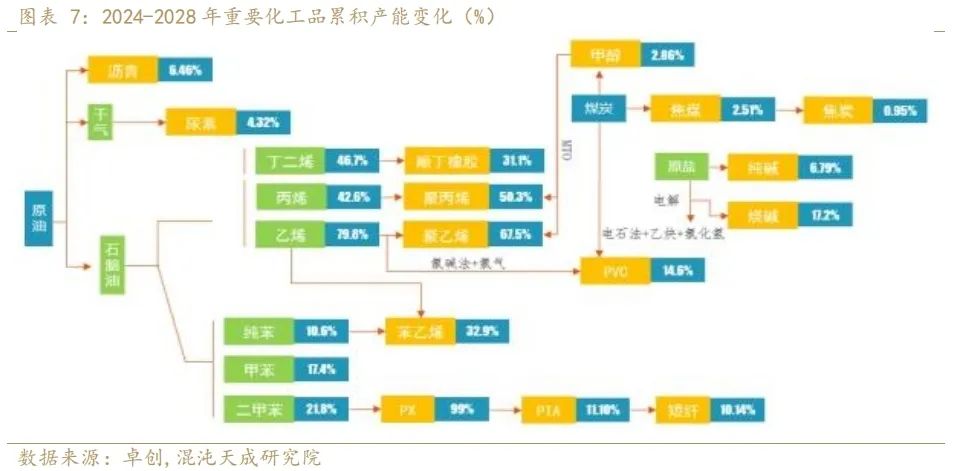

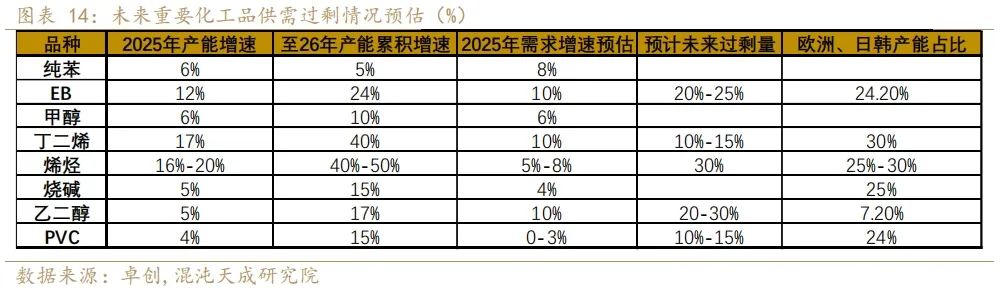

1、仍处于高投产期是烯烃产业链,包括其配套延伸的PP、PE(据了解乙烯、丙烯未来3年的总规划都在2000-3000万吨级别,未来三年基本产能增长在30-40%,其配套下游同样如此。而这个增速还不包括海外,海外乙烯链的扩张同样体量大,丙烯相对偏小(国内因PDH装置仍较多)。

2、近几年是高扩张而即将进入扩张低速期的是芳烃产业链,但主要是上端,其下端的聚酯产业未来两年仍在扩张周期中,随后才会进入扩张低速期。这其中属纯苯产能增速最低。

3、已经长期处于低扩张的是氯碱产业,未来增速小幅上升,但整体仍较低,这主要和行业性质有关,属于双高行业,不符合节能降碳的趋势。

而我们看供给端,除了关注产能周期,应该也要看其是否过剩,开工弹性如何,以此来判断未来是否存在供应受限的情况。

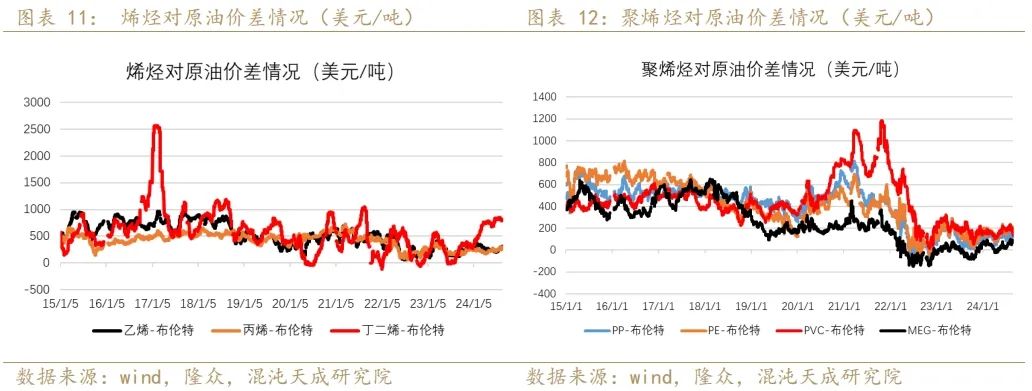

能化产能利用率的绝对值常以75% 为分水岭(以此看过剩产能主要为甲苯、二甲苯、丁二烯、EB和乙二醇);但这不能很好的表达过剩情况,且是一个静态值(很多品种的开工有联合特性如三苯、三烯,以历史高位值和均值同时看更准确),而如果叠加近几年的产能利用率趋势就可以看出,过剩明显的是丙烯、PX、PTA、苯乙烯、PP、乙二醇。相反三苯、丁二烯、甲醇近两年产能利用率还在提升,显示还有缺口(特别是纯苯);

从当前利润/价差水平来看,当前高利润水平的有纯苯、丁二烯;正常利润水平的石脑油、PX以及甲苯、二甲苯;而正处于利润挤出的主要是乙烯丙烯;已经长期挤出利润/亏损的有PP、PE、PVC,PTA、EB,乙二醇。

2、从供应端看化工品潜在机会

通过前面对供应端三方面的分析,我们可以通过利润水平、当前供应弹性和未来投产增速来探究品种的潜在机会:利润水平代表了潜在空间,供应弹性和未来增速代表潜在机会。

比如当前化工多数处于低利润状态,我们重点可以关注有没有潜在供应矛盾、上升驱动;因此主要关注两头低情况(低利润,未来投产增速低),其下端需求若能回至一定水平就有供需趋于紧的可能性(典型的如当前供应偏宽松的甲醇、PX、PTA、PVC,若下端仍在高速投产,存在潜在供需改善可能-慢牛特质,但像PVC这种需求有重大问题的除外;而其他特殊品种如烧碱属于当前也供需偏紧的品种,其潜在供应矛盾极大;而另一个乙二醇,当前供需十分宽松,哪怕未来投产增速低行情爆发的潜力也低)。

而中、高利润的品种,我们主要看有没有杀估值去利润的驱动,因此可特别关注两头高如丁二烯,未来大概率要持续去利润。

以典型品种具体分析:

1、 纯苯,作为牛市潜力代表。虽利润高,但未来国内外投产增速低(只有5%左右的产能增速),而需求端近几年的增速在13%(通过开工率增幅和产能增速倒推),未来下端产能增速也在8%左右,因此未来牛势大概率将维持。不过因其装置欧洲、日韩占比高(31%),如果因终端差倒逼需求大幅走弱(如EB和其下游3S)带来产能清除,那么也能通过挤出海外装置来实现产能出清,也就说如果转出清,预计会是较漫长的挤利润。不过也不用太过担心需求,因像纯苯、甲醇有基础化工属性,下游中间品多,终端涉及面极广,而且涉及终端板块差别大,因而在近两年的需求衰退下,其自身的需求增速也没有明显下降。

2、 甲醇,作为慢牛潜力代表。近几年供应增速在3%,开工率提升了4%,需求增速倒推在6%-7%水平;未来产能增速仍在3%水平,以当前的供需继续延伸,边际改善将持续(而据了解甲醇是进入低增速期,但下游的产能增速仍在上升)。但需要注意的是,甲醇欧洲、日韩的产能占比极低,也就是说,如果真实需求大幅下降,中国将和中东、美国等优势区域直接竞争,国内产能出清的概率较大。同样类似慢牛潜力的如PX、PTA等如果需求端能发力也能有改善预期。

3、 丁二烯,作为熊市潜力代表。高利润,近几年供应增速在10%水平,未来增速在15%,而需求近几年的增速也大致只有10%水平,其实是一个偏平衡的品种,在未来高投产压力下,去利润将是大势所趋。同时考虑到作为乙烯裂解副产的特性,预计开工主要跟随乙烯,在乙烯未见底降负荷之前,供应都很难收缩。不过其产能欧洲、日韩占比高,存在提前挤出海外产能的可能性。

4、 像烯烃链,慢熊代表。属于低利润、高投产。因乙烯、丙烯及配套下游PP、PE的大量投产,虽然处于低利润,但仍需要通过深度亏损出清的产能【乙烯近年需求增速10%,未来供应增速15%;丙烯近年需求增速7%,未来供应增速13%;PP近年需求增速在5%,未来投产增速在15%;PE近年需求在8%,未来投产在13%】,可以看出供需差都在5%以上,甚至如PP接近10%。但也因为其利润水平近几年也在持续下降,因此从行情的角度预计会很纠结。同时我们可以看到欧洲和日韩的烯烃产能也较多,乙烯丙烯在25%,PP、PE也有近20%,是潜在可以挤出的产能,未来全球范围内的产能出清也会在这些需求上演。

5、 需要特别提的还有烧碱,属于潜在矛盾极大品种。需求增速3-4%,未来供应增速也在4-5%,虽然供需增速均低且平衡。但需要注意的是其近85%的高开工特性-供应弹性低,同时伴随着双高问题(据了解烧碱的能耗水平有20%不达标存在清退/改造升级需求;其他化工品绝大多数已达标,真实未达标产能不超过5%),因此如果兑现能耗要求,潜在矛盾将极大。

6、 其他如乙二醇供应过剩幅度过大(开工率不到60%,虽然需求预估在10%左右增速,但近两年供应仍十分充足);PVC需求增速太差(负增速,且仍将受房地产拖累);也只能通过压缩利润调节产能,长期区间化波动。

当然本文目前只梳理总结了化工品供应端的情况,也有疏漏之处:1、未细化对每个品种分工艺的利润分析(因化工品生产工艺较多,原料来源也多);2、未细化不同区域的生产利润对比。3、未来投产分析以国内视角为主要,主因海外近几年的投产少,全球增速主要看国内情况,除了乙烯和部分丙烯装置在海外也有较大的投产预期外,其他链海外投产仍将很少。另因为化工的库存特别是中上端的产业库存因库容等问题,很难通过库存周期来分析化工,因此本文未在供应端考虑库存周期。

同时而对供需平衡来说,供应也只是一端。需求的变化对品种也有巨大影响(比如PVC虽供应增速不高,但开工仍在持续下降,代表其需求在持续下行),下篇我们将从需求及终端、出口依赖等角度来分析,以期从需求端我们还能看到一些新的变化和潜在机会。

03

总结和展望

1、海外产能的关停潮,其核心还是成本利润问题,典型的如欧洲一是地缘(持续的俄乌战争、中东战争带来的航运成本)在欧洲的持续发生,除了带来成本抬升,不稳定的环境也加速了全球性化工企业的战略性退出。二是化工是集群性质的产业,随着化工产能退出增多,产业集群会更加劣势从而继续加速退出。

2、而如果从绝对量上来分析,以EB为例,中国范围内的过剩量至少在300-400万体量,这还不包括未来三年仍有500万吨以上的新增预期。而随着中国的供给侧完成(2016年供给侧,2020年能耗双控),装置成本进入左侧,产品竞争力上升。因此倒逼海外化工的产能退出完成全球平衡,将是大势所趋。从这个角度要淘汰掉欧洲(560万吨,已停115万吨)、日韩(510万吨,已停145万吨)的绝大多数产能,全球范围才能进入新的平衡。因此海外关停才开始。

3、通过供应端利润水平、当前供应弹性和未来投产增速三方面的分析,来探究多数化工品种的潜在机会:利润水平代表了潜在空间,供应弹性和未来增速代表潜在机会。从供应端我们可以明显区分出:供应潜在矛盾大的品种如烧碱;低估值、低增速、过剩不明显的潜在慢牛品种如甲醇、PX、PTA;高估值、紧平衡、低增速的牛势品种如纯苯;高估值、宽平衡、高增速的潜在去利润品种如丁二烯。

END

END

本文作者可以追加内容哦 !