随着今年上半年各大国内美妆上市公司的财报陆续出炉,国内美妆十强的排名也浮出水面。

众所周知,当下国内美妆市场处于艰难时刻。国家统计局公布数据显示,今年1-6月的化妆品零售额为2168亿元,同比增长1%;而6月单月化妆品零售数据为405亿,同比大幅下滑14.6%,被业界感慨“618也难救美妆疲态”。

在这样的市场背景下,头部国货企业们的排位情况发生了哪些变化?哪些企业抗住了压力逆势增长?他们的经营方针又能带给行业哪些启示?

仅四家企业实现排位上升,珀莱雅稳坐头把交椅

《FBeauty未来迹》梳理发现,今年上半年,国内美妆上市公司前十名的总体营业收入约为249.5亿元,同比增长约20%。这其中仅3家企业出现营业收入的下滑,其余7家均实现增长,可以说头部美妆国货企业的总体规模还在持续扩大中。

聚焦到排名上,尽管上榜企业没有发生较大变化,但企业排名却产生了一定变动。这其中有四家企业实现了排名的跃升,分别是珀莱雅、上美股份、巨子生物和丸美股份。

去年成功登顶的珀莱雅集团,今年涨势依旧迅猛,上半年营业收入达50.01亿元,同比增长37.90%,归属于上市公司股东的净利润达7.02亿元,同比增长40.48%。

如果要问哪个品牌在上半年的涨势最为迅猛,那非韩束莫属。而韩束所属的上美股份也成为了涨势最猛的化妆品企业。

上美股份财报显示,今年上半年,上美股份实现营收35.02亿元,同比大涨120.70%;净利润更是同比大涨308.70%至4.12亿元,成为前十榜单中唯一一个营收利润均实现三位数增长的企业,其排名也直接从去年同期的第8名跃升至第2名。

巨子生物则是上半年“最挣钱”的国货美妆企业。财报显示,巨子生物今年上半年营收同比增长58.20%至25.40亿元,净利润同比增长47.40%至9.83亿元。其净利润超过了珀莱雅的7.02亿元,成为前十中净利润最高的企业,排名也从去年同期的第七名上升至第5名。

丸美股份上半年的表现也可圈可点,营业收入同比增长27.65%至13.52亿元,净利润同比增长35.09%至1.77亿元,排名从去年同期的第10名上升至第9名。

此外,贝泰妮营收实现18.45%的增长,达28.05亿元,但因上美股份以强势增长的态势冲到第2的席位,贝泰妮因此跌出前三,可见头部国货企业竞争之激烈。

那么,这四家企业在大盘增速并不理想的状态下,依旧能取得排位上升的原因是什么呢?

组织、渠道、研发,“优等生”的三大共性

梳理珀莱雅、上美股份、巨子生物和丸美股份的半年报情况,不难发现,这些“优等生”的打法还是有一些共性存在的:

第一,持续增强组织架构驱动力。

组织架构调整成为今年上半年国内企业最热议的话题之一,本土企业的灵活性一直是与外资企业匹敌的关键,这都需要通过组织架构的及时调整来实现,许多企业开始认识到这一点。

那么,如何打造高度弹性、效率性的组织架构?《FBeauty未来迹》发现, 打破常规化固定化的组织体系,保持团队的流动性和活力是这些高增长公司的共性原则。

珀莱雅联合创始人兼CEO方玉友最近公开表示:“组织体系成就软实力,组织体系很重要,很多公司大了以后就乱了,不成体系化,所以我们在组织体系建设上,这两年取得了很多成就。”

他表示,目前大部分公司都是垂直型的,矩阵型很少。而珀莱雅已经打造属于自己的矩阵式架构,就是以做事为主,而不是以领导汇报的上下关系为主,例如产品开发、内容投放和研发是“咬合”在一起的,从而达到高效的做事方式。

珀莱雅在最新财报中指出,将继续深化“高投入、高绩效、高回报”的“三高”价值回报理念,强化结果导向的绩效文化,形成以绩效奖金/项目奖金为代表的短期激励、超额激励为代表的中期激励,以及长期激励的组合拳,建立业务导向的多元激励体系;完成人力资源管理系统升级建设,通过工具赋能提升工作效率。

上美股份也在财报中指出,公司将对雇员实行轮岗轮值,以推行全能型雇员模式,防止职级固化。通过运用扁平、有效的管理体系,鼓励基层员工发挥创造力,保持管理和技术人员的积极性和稳定性。

第二,多渠道精细化运营。

众所周知,当下的销售渠道呈现出碎片化、多极化的趋势,需要针对各个渠道的不同特征采取差异化的应对举措。“多渠道协同发展和精细化管理的销售体系”正在成为当下各大企业的主流渠道布局方式。

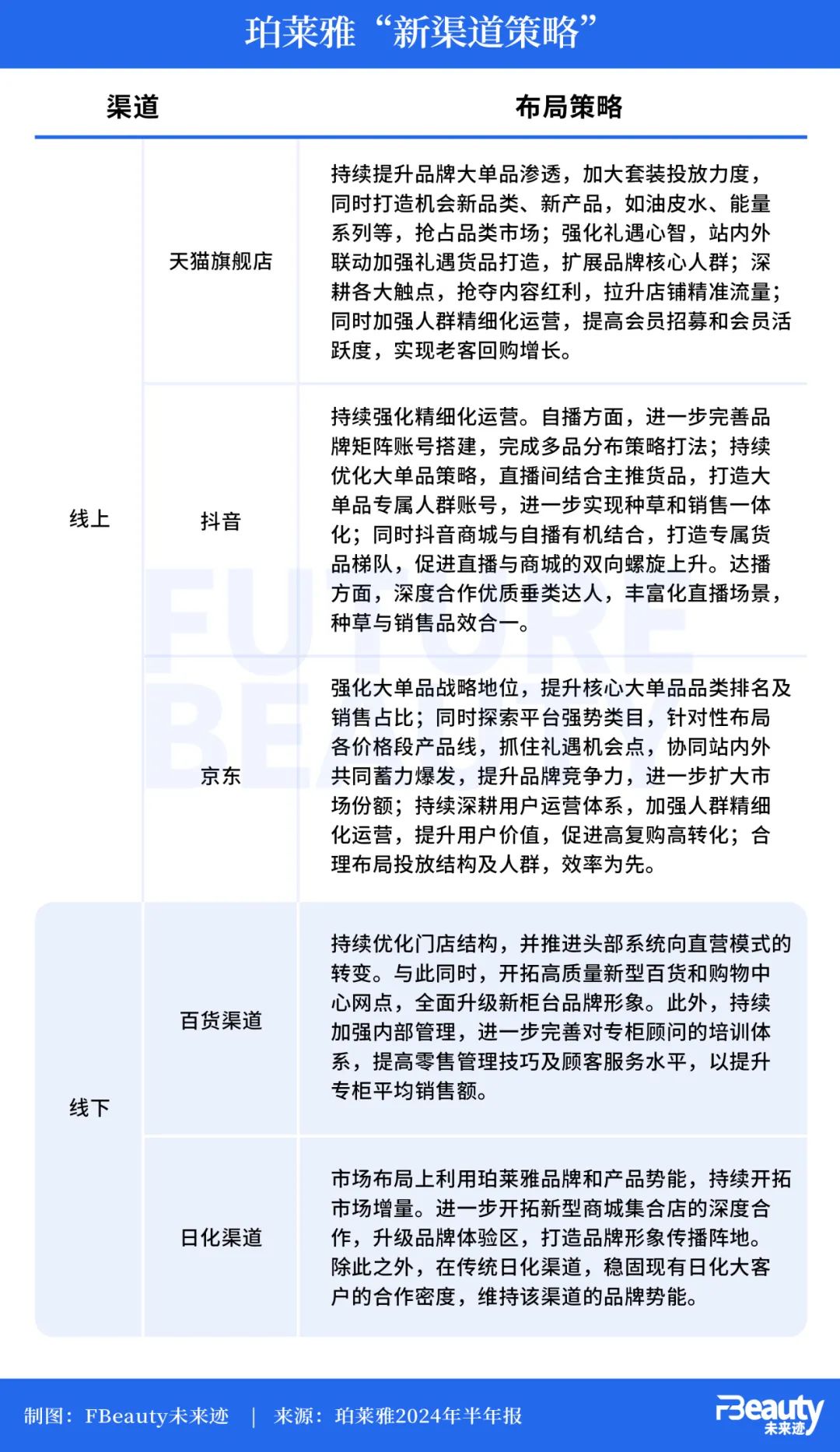

珀莱雅就在财报中列出了集团“新渠道策略”的详细布局,例如针对天猫旗舰店持续提升品牌大单品渗透,加大套装投放力度;针对抖音强化精细化运营,打造品牌自播矩阵、丰富化直播场景,实现种草与销售品效合一;针对京东强化大单品战略地位、持续深耕用户运营体系等。

巨子生物继续坚持线上+线下,专业+大众的全域渠道布局。线下深耕专业渠道,巩固在公立医院及私立医院和诊所的领先地位,同时在药店和CS/KA门店加强组货和优化运营。

线上则针对不同平台采取针对性策略,如在天猫重点打造战略新品,依托品牌人群资产带动新品,提升运营效能;在抖音,一方面调整达播策略,控制稳定客单价拉新,另一方面优化直播间运营结构,回归内容创新,通过差异化的组品逻辑持续提升转化效率;在京东顺利完成双类目切换,在健康和美妆类目同步运营等。

丸美股份也在财报中指出,公司对线上采取多平台并举的方式,同步推进,进一步深化平台精细化运营和协同联动,充分运用各平台属性及资源,积极匹配并策划平台活动安排;线下则坚定深化分渠分品策略,上半年推出的全新升级的弹力蛋白系列新品作为线下又一系列,成功实现线下产品金字塔的构建,标志着公司历时三年的线上与线下分渠分品策略全面完成。

第三,研发投入更具“章法”。

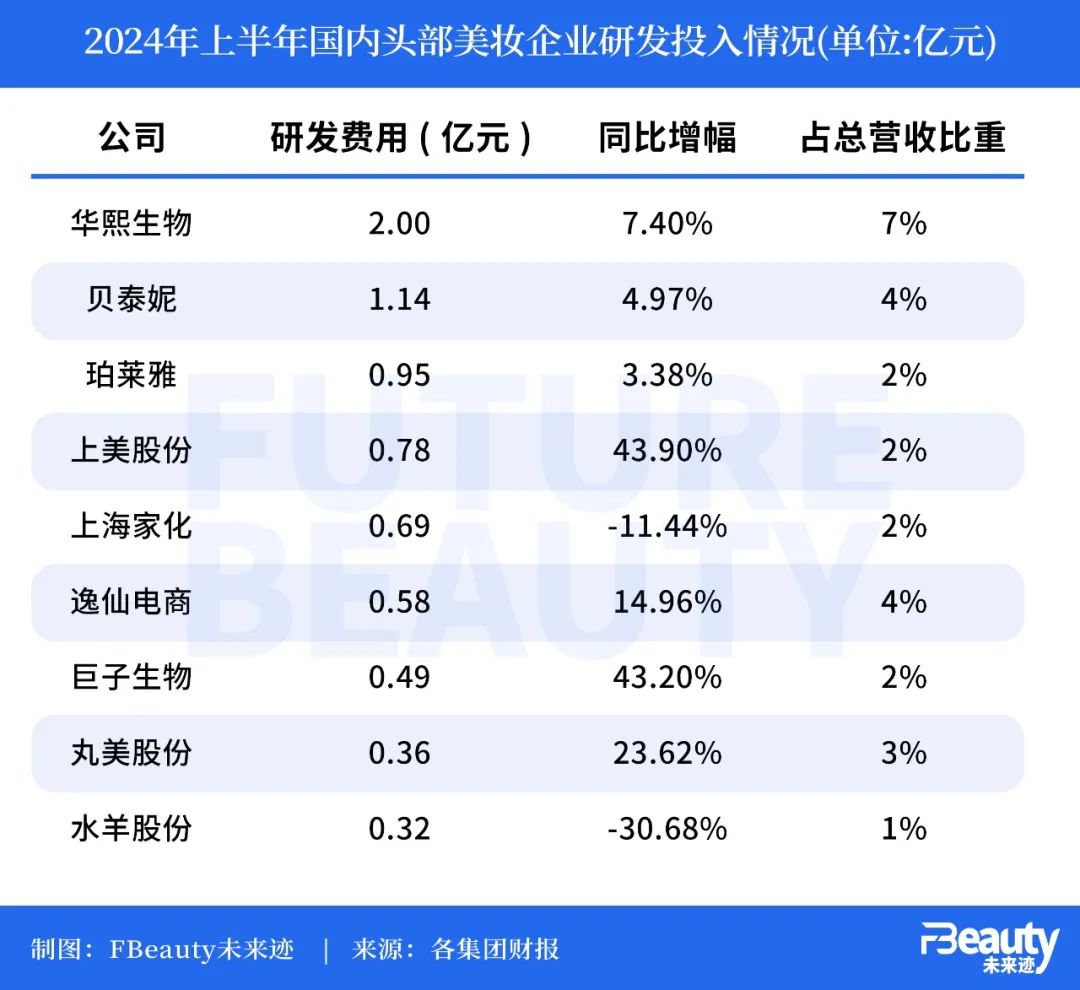

梳理上半年国内头部美妆企业的研发投入情况,不难发现,大部分企业都在继续增大研发费用的投入。珀莱雅的研发费用仅次于华熙生物和贝泰妮,而上美股份、巨子生物和丸美股份研发费用的同比增幅均超过两位数,分别为43.90%、43.20%、23.62%。

跳出数字这一维度,企业们的研发投入各有重点。

珀莱雅持续完善从原料端到成品端所有关键环节的研发布局,包含基础研究、配方开发、功效评估等。持续专注皮肤机理研究、活性物设计及功效验证,以及护肤、彩妆、洗护新品的研究和开发。

上美股份则利用其在中国及海外的先进研发及生产能力,增加对护肤领域热点核心成分的基础研究项目的投入,例如抗衰老技术、皮肤屏障修复技术,包括开发新原材料、新技术及新配方;以及对应用科学项目的投资,包括原料及配方的应用。

巨子生物继续推进重组胶原蛋白肌肤焕活产品的临床申报工作。巨子生物在财报中披露,中国石油和化学工业联合会主持召开了由西北大学、西安巨子生物基因技术股份有限公司等共同完成的“酵母制造低免疫重组胶原蛋白及其应用”科技成果鉴定会,鉴定委员会一致认为:“酵母制造低免疫重组胶原蛋白及其应用”整体达到国际领先水平。

丸美股份完善了重组功能蛋白规模化产线建设,实现包括重组双胶原2.0和重组弹性蛋白等核心活性蛋白原料的高效表达和产品应用。持续深化基于生物发酵技术的创新原料开发,实现核心自研的舒缓成分SPG裂褶多糖等在核心新品小红笔3.0中的转化应用。不久前,丸美股份还成立了全国重组功能蛋白技术研究中心。

可以看出,各家企业都在针对其优势领域加大研发力度,总体投入方向相较往年更具章法,呈现出更加细分化、专业化的趋势,并力争在其优势研发领域做到行业领先,而这也是企业能实现持续增长的基础。

而研发升级之后也将助力产品的迭代升级,方玉友公开表示:“现在珀莱雅的很多新品原料都是独家的,要么就是配方专利、要么就是原料独家,再加上自己开发的原料相对成本比较低,也有壁垒、门槛。”

行业步入深度调整期,没有谁能“稳操胜券”

不难发现,尽管当下国内化妆品市场的红利期正在过去,总体增长也正式步入微增长甚至零增长阶段,但头部国货企业依旧势不可挡。

在规模效应之下,当下头部国货企业正在考虑的问题实际也在升维,从当初的“如何活下去”升级为“如何活得更好、更久”,在这其中组织架构、渠道布局、研发投入都是必须要思考的问题,这些维度看似与业绩销售相隔较远,实际构成了带动增长的每一环。

那么,这些“优等生”的表现又能带给行业哪些启发呢?

首先,组织架构将会是国内企业在中外竞争中的关键性竞争优势。

近段时间以来,大量外资企业在裁员,根本原因还是降本增效,通过调整人事架构,打造一个更适应中国本土的灵活组织。而中国本土企业在规模不断扩大之后,实际上也要面临这一难题,想要保持中国本土企业的灵活性,就必须建立一个更加简洁、高效的管理架构。这不论对头部企业还是中小企业而言,都是“必修课”。

其次,渠道运营深度精细化。

在多渠道运营成为必然的当下,头部企业的渠道运营方式都在往更加精细化的方向发展,这种精细化不单只针对渠道特色进行销售方式的布局,更考验不同产品及产品组合等在各个渠道的适应性。面对理性精明消费者普遍存在的多渠道比价行为,品牌需要结合渠道采取针对性的产品组合及销售方式,才能1+1大于2的效果。

最后,研发的头部聚集效应也在增强。

近段时间以来,国内美妆企业的研发布局正呈现出多点化趋势,例如今年8月底,欧诗漫(杭州)研发创新中心正式开幕,至此,欧诗漫“双研发中心”科研模式正式形成;珀莱雅在国内则有四大研发中心,每个研发中心职能各异但在协同中构成一个体系化的科研网络。

多个研发中心的建立既是头部企业持续扩大研发规模的手段,也是其通过研发投入将原有技术优势放大的必经之路。在细分化、专业化趋势之下,可以预见,许多企业将在某个原料或细分品类做到行业领先地位,这对于中小企业而言是要跟着“卷”还是开拓新的方向,是值得思考的。

事实上,在行业日益复杂化的形势之下,韩束的猛增与上海家化、华熙生物的深度调整,都在说明国内美妆企业TOP10的席位依旧尚未稳定,还存在较大的变动可能。

正如珀莱雅在最新财报中指出的两点行业竞争风险:行业各品牌竞争加剧,公司品牌策略、渠道策略不达预期;营销投放竞争加剧,数字化、精细化投放费用管控不达预期。

对国内企业而言,当下没有谁能“稳操胜券”,如何通过组织、渠道、研发、营销等关键环节形成高效增长的闭环,依旧还有较大的想象与发挥空间。而对于其它中小企业而言,这些头部企业的做法背后暗藏的趋势与策略,值得进一步思考与借鉴。

作者/巫婉卿

编辑/吴思馨

校对/阳艳

本文作者可以追加内容哦 !