一、全球债券市场

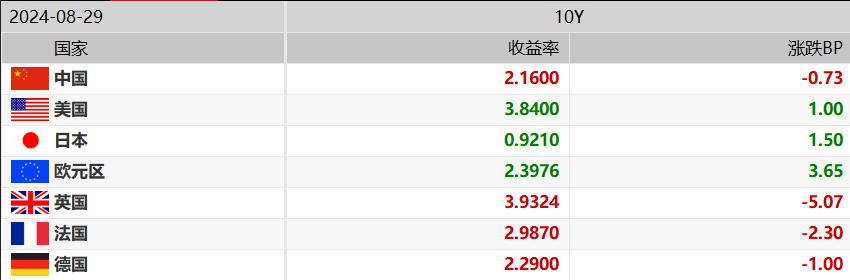

全球国债表现:中国10年期国债收益率微跌0.73bp,报2.160%,债市微涨。美国10年期国债收益率上涨1bp,报3.840%,美元债小幅下跌。欧债收益率多数收跌英国10年期国债收益率下行5.07bp。

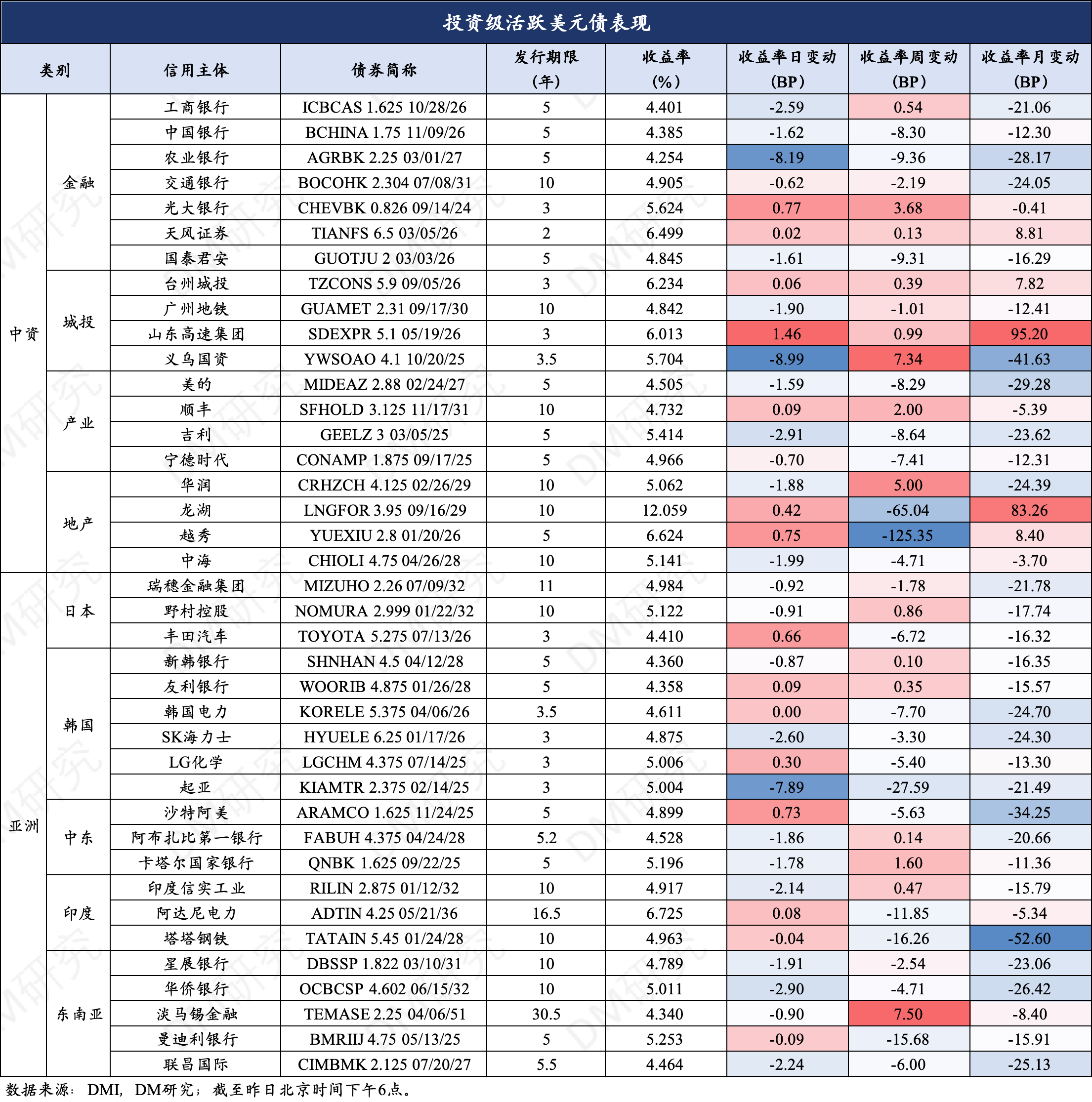

中资美元债活跃券表现:中资投资级各板块整体普遍上涨。银行板块的农业银行活跃券收益率单日下行8.19bp表现最好;海外投资级债券板块同样普涨。其中,韩国板块的起亚活跃券收益率单日变动-7.89bp,涨幅最高。

二、债市要闻及策略

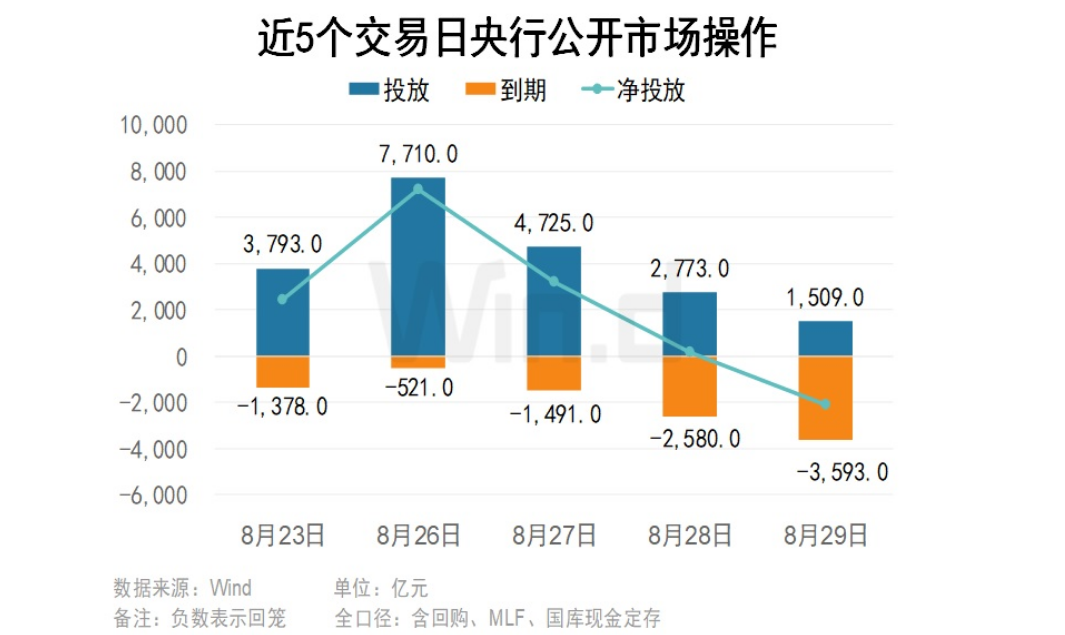

1、央行公开市场操作。为维护月末银行体系流动性合理充裕,8月29日以固定利率、数量招标方式开展了1509亿元7天期逆回购操作,操作利率1.70%。Wind数据显示,当日3593亿元逆回购到期。

2、中证转债指数收盘跌0.04%,万得可转债等权指数收盘涨0.21%。截至8月28日,全市场共计528只可转债,平均价格为108.138元,中位数价格105.469元,平均溢价率73.63%,价格低于100元转债数量为162只,价格低于110元的转债数量为263只。

3、万亿美元可能回流中国,人民币升值预期加强。曾担任摩根士丹利全球货币研究主管,知名的“美元微笑理论”提出者,英国对冲基金Eurizon SLJ Capital的首席执行官Stephen Jen表示,近年来,中国企业可能已经在海外投资中积累了超过2万亿美元的资金,因为这些资产的利率高于人民币计价资产。当美联储降息时,美元资产的吸引力将受到侵蚀,并可能刺激1万亿美元的“保守”资金回流,因为中国与美国的利率差距正在缩小。此举可能会使人民币升值10%。但该叙事也存在逻辑漏洞,比如即使美元降息,但相比人民币利率二者仍有较大利差空间,在利差未缩小到一定区间之前,美元利率仍具备更高的吸引力,并不会马上促使海外资金回流。所以,美元降息就会促使海外资金回流中国的逻辑,并非强关系,可能在中美利差缩小到一定程度后才会实现。

4、据日经新闻报道,日本投资者积极买入中美债券,两国货币宽松路线愈加明显。8月11日至17日一周,日本投资者净买入海外中长期债券1.854万亿日元,为三个月新高。日本国内投资者的资金正流向美国和中国的债券。市场普遍认为美国9月开始降息,而中国也积极降息,预计两国债券价格将上涨。

5、日本央行副行长:如预期得以实现,日本央行将继续加息。日本央行副行长在一次活动中表示,日本央行将研究市场发展和7月加息的影响。如果央行越来越有信心实现其经济活动和通胀预期,央行将调整货币政策。这表明尽管上次加息引发全球金融市场巨震,但该货币当局的立场基本没有改变。

6、债市策略

国内债:近期在强监管信号的影响下,债市有所调整。但中长期看,经济面依旧承压,对债市行情有所支撑。另外货币环境持续偏宽松,政策利率仍有下行空间,债市格局可能延续。短期债市的回调可能是上车机会,但考虑监管引导与当前债市所处位置,需放低收益预期。

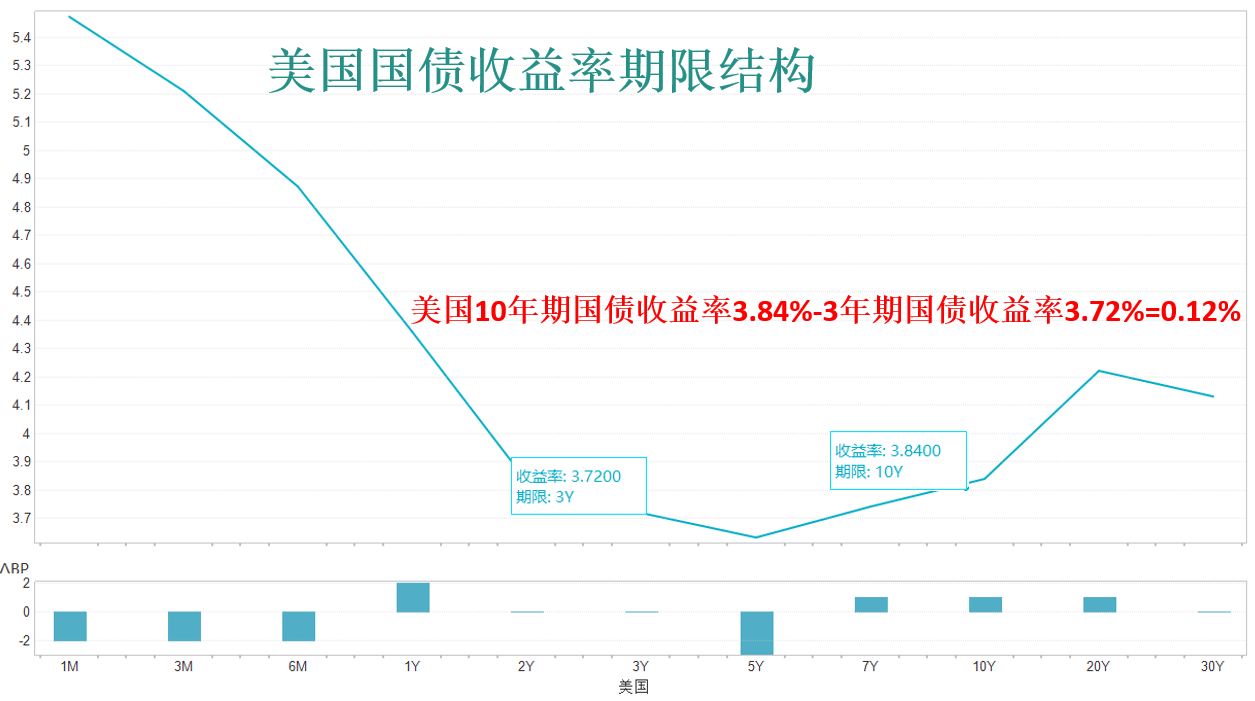

海外债:近两周美债利率延续弱势,10Y-3Y已解除倒挂,利差恢复至+12bp。长短利率倒挂解除是一个结果,其根本原因在于市场认为美联储降息板上钉钉,对未来经济增长的悲观预期有所缓解。

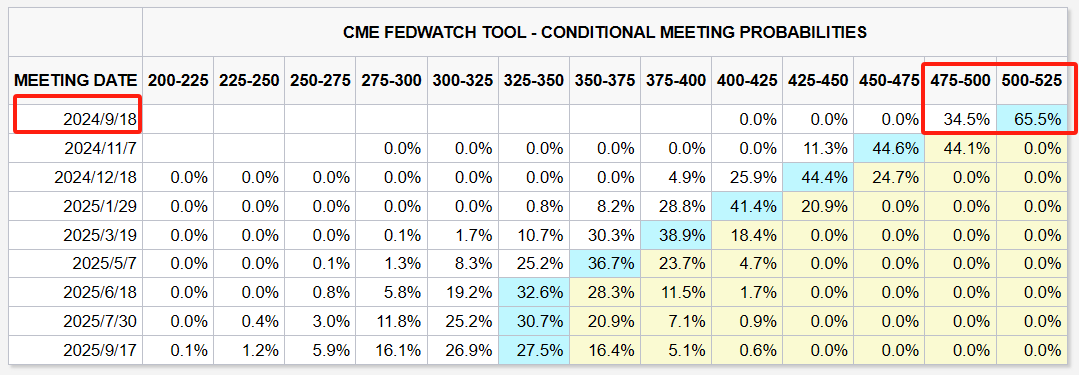

当前市场充分预期美联储即将降息,FedWatch工具数据显示,9月份降息25个基点的概率为65.5%,而降息50个基点的概率则为34.5%。美联储降息周期下,美元债资产确定性高,继续关注。

特别提示:市场有风险 投资需谨慎

#收盘点评##投资干货#

$长信全球债券人民币(OTCFUND|004998)$$大成纳斯达克100ETF联接(QDII)A(OTCFUND|000834)$

本文作者可以追加内容哦 !