要说目前真正的价值洼地,医药行业绝对算一个。

截至今年8月底,国内上市医药企业的平均市盈率已经接近PE-band的25%等分线处,估值处在历史低位。

而在医药行业中却不乏好企业,恩华药业便是其中之一,可以说是一家兼具确定性和成长性的企业,截止2023年底,已有471家机构选择加仓。

恩华药业的确定性主要来自于集采风险的出清。

公司的主要大产品都已进入集采,其他还没有被集采过的产品大多市场规模都小于5亿元,中短期来看,集采的风险较小。

此外,公司的产品也具备一定的产品特性,使其降低了集采的风险。

像咪达唑仑原料药和注射剂,今年5月被纳入第一类精神药品,而第一类精神药品是不纳入集采目录的,从而减弱了集采风险。

此外,目前咪达唑仑仅有恩华药业、人福、国药和福安4家药企过评,竞争格局相对稳定,也具备一定的确定性。

公司另一个未被集采的产品——依托咪酯,原研厂商贝朗的产品和在研的仿制药均为中长链剂型,而公司产品为独家长链剂型,相比中长链剂型,集采风险还是要小一些的。

至此,公司产品集采的风险已基本出清,继而有利于提升公司业绩的稳定性。

但是,光有确定性是不够的。

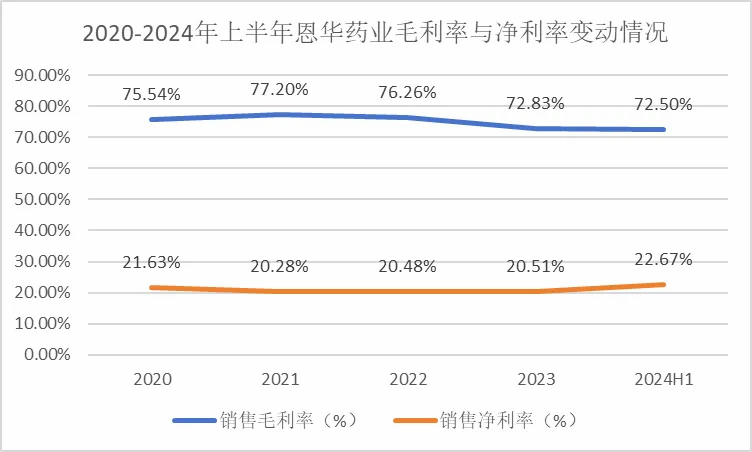

可以看到,受前期集采影响及连锁零售业务占比增加的影响,恩华药业的近几年的毛利率呈下降趋势。2024年上半年公司毛利率为72.5%,同比下降1.25个百分点。

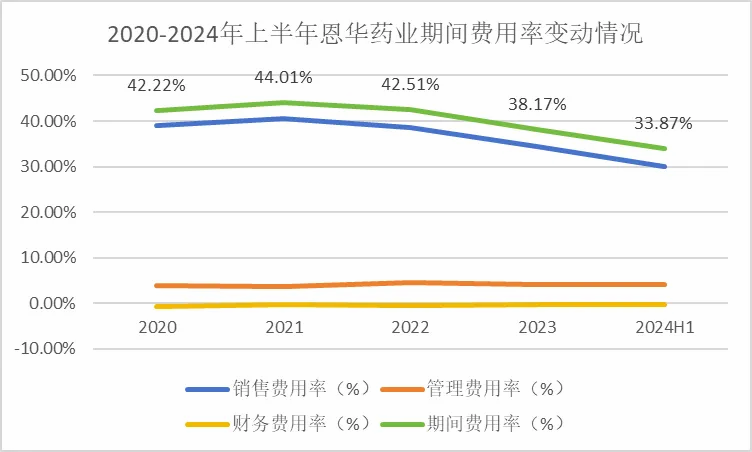

虽然公司通过控制费用支出的方式使期间费用率从2020年的42.2%下降到2024年上半年的33.9%,从而使公司的净利率近几年都维持在20%左右。

但决定一家公司的成长性如何,能够走多远,还是要看他的产品竞争力怎么样。

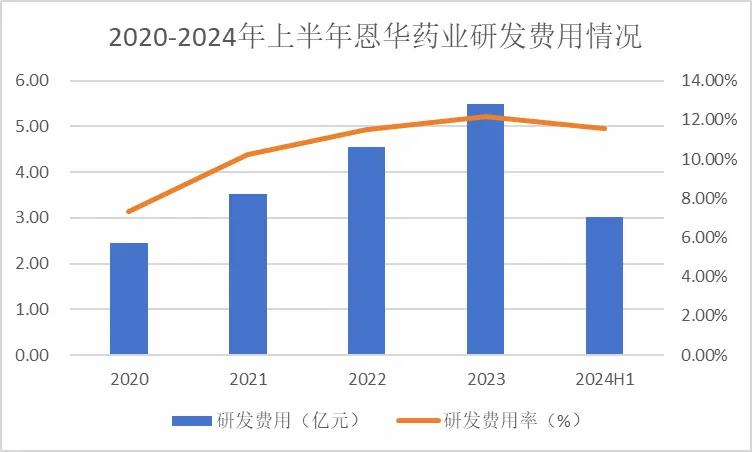

近些年,恩华药业持续加大了研发费用的投入力度。研发费用从2020年的2.5亿元增长至2023年的5.5亿元,2023年研发费用率来到了12.18%,目前来看还在增长。

这显示了公司对于新产品研发的决心。

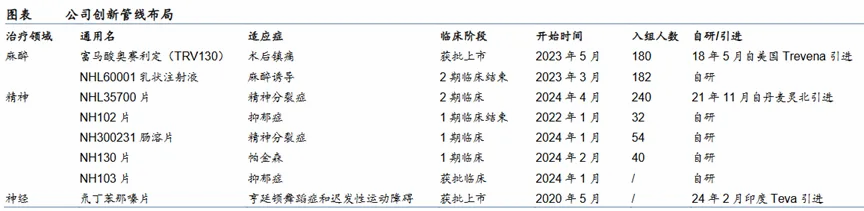

目前公司在麻醉、精神和神经这三个领域均有布局新产品,正陆续步入收获期。

像麻醉领域的富马酸奥赛利定(TRV130)已于2023年5月获批上市,NHL60001(静脉麻醉用药)在今年步入3期临床阶段,有望在2026年获批上市。

精神领域中有NHL35700(抗精分用药)已进入2期临床,有望在2027年获批上市。

并且今年院端新药准入的速度在加快,叠加近几年公司有多款产品已经获批的影响,公司业绩有望得到快速提升。

接下来,我们具体看看恩华药业的产品优势体现在哪。

1、麻醉类产品

麻醉类产品目前公司的第一大收入来源,2024年上半年实现营收15.2亿元,同比增长19.7%,占到总营收的55%。

当前市场上的静脉麻醉用药以镇静和镇痛产品为主,但大多是超过20年的老品种,面临着专利过期、成瘾性强等问题。

同时这些老品种几乎都进入了集采,集采后销售额及市占率均有所下降,产品竞争力进一步被削弱,所以对麻醉新产品的需求日益旺盛。

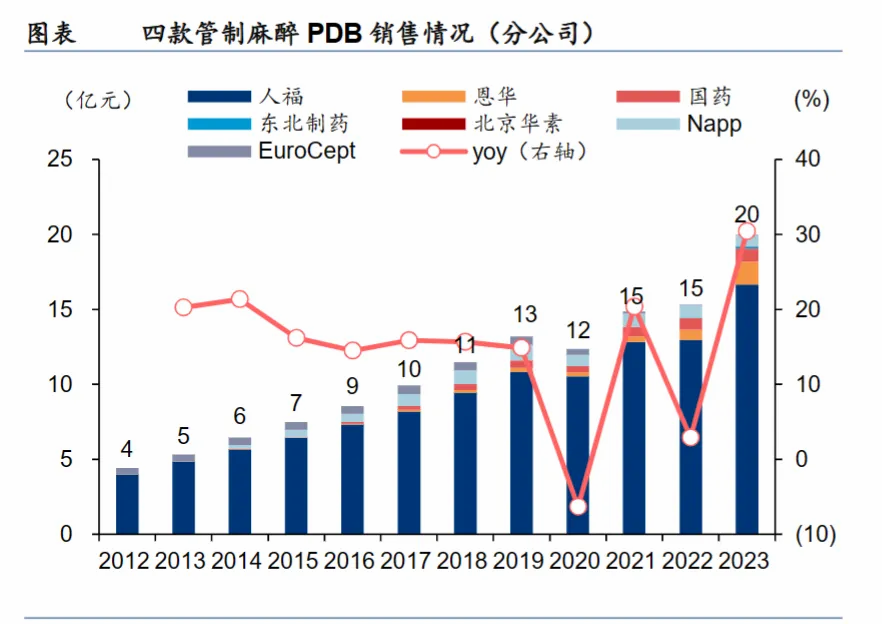

2020年之前,恩华药业的管制镇痛产品只有瑞芬太尼一款,且2020年该产品在PDB样本医院的销售额仅有2700万元,相比于人福、恒瑞的体量还是要小得多。

但在2020-2021这两年间,公司陆续有三款管制麻醉产品获批上市(羟考酮、舒芬太尼、阿芬太尼)。

加上瑞芬太尼,2020-2023年公司四大管制麻醉产品销售额的复合年均增速达到了17.3%,发展速度可以说是相当快了。

这也成功使得恩华药业在管制麻醉领域的市占率从2020年的2.2%上升到2023年的7.6%,正缩小与头部厂商的差距。

此外,公司还引进了阿片镇痛药——富马酸奥赛利定(TRV130),此款产品相比于传统的阿片类镇痛药来说具有镇痛更强、成瘾性更弱的优势,也是国内首款上市的镇痛创新药。

目前国内仅有两款阿片新药获批上市,一个是恒瑞医药的SHR8554,另一个就是恩华药业的TRV130,其他产品仍在临床阶段,所以恩华药业竞争优势是相当强的。

预计TRV130有望在2024年实现入院1000家左右,贡献利润超1亿元,四大管制麻醉产品销售额今年有望增长至12亿元。

2、精神及神经类产品

和麻醉产品类似,精神类用药目前也需要新药来解决传统品种副作用较大的问题。

但目前国内抗精分药物研发还处于起步阶段,仅有绿叶制药的利培酮微球(改良新药)在2021年上市,其余产品均处在研发阶段。

在此基础上,公司引进丹麦灵北的抗精分用药——NHL35700,并拥有其在大中华区的独家开发权益,该药有望在2027年获批上市。

精神分裂症具有复发率高,患者需长期服药的特点,这就给NHL35700创造了较大的市场空间,预计未来NHL35700的销售峰值可达10亿元。

神经类产品中,公司引进了1类新药安泰坦,为国内首款用于治疗迟发性运动障碍的产品,已于2020年获批上市并纳入医保,预计2024年销售额可超1亿元,销售峰值有望超过10亿元。

除了在产品上奋起直追,恩华药业还一直保留着全产业链优势。

目前公司能够生产自供的原料药有近30种,从而提高了公司的毛利率水平,像公司的麻醉药品毛利率可达87.2%,超过恒瑞、人福等头部厂商。

此外从2020年开始,公司的经营效率得到明显修复,固定资产周转率从2020年的3.6增长至2023年的4.4,净现比2023年同比增长了1.65个百分点达97.24%,利润转化能力逐步提升。

公司的自由现金流也在逐渐积累,从2020年的0.18亿元增长到2024年上半年的2.98亿元,为后续的研发投入提供稳定基础。

总结一下,目前医药公司的业绩已经经受住了考验,恩华药业便是其中之一,近几年加快了新药的研发及引进,慢慢缩小了与头部厂商的差距,兼具了确定性及成长性,前景良好。

本文作者可以追加内容哦 !