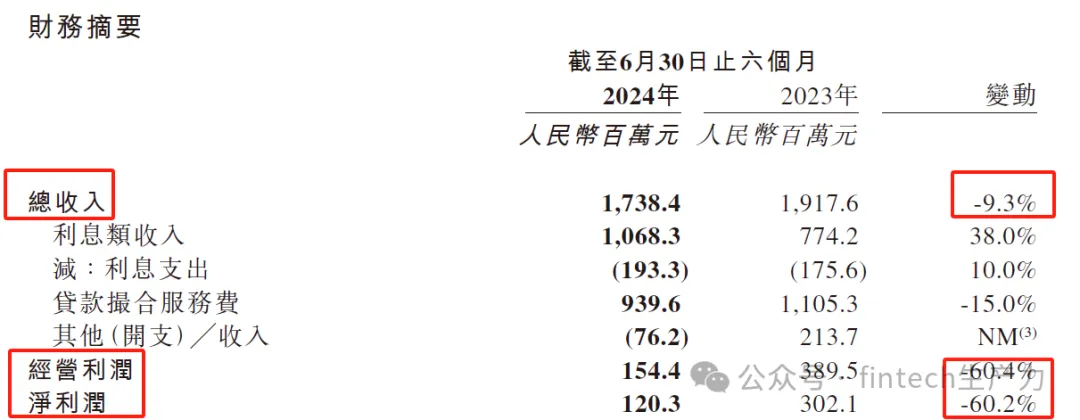

近日,港股上市fintech公司$维信金科(HK|02003)$发布2024年中期业绩报告,各项主要指标全线下滑:

值得关注的是,此次维信金科在业绩披露报告中依旧强调“轻资本”模式,但根据上周五由国家金融监督管理总局出台的小贷新规,“轻资本”模式或将受限。本篇文章,我们将根据维信金科披露的半年报业绩开展解读。

上市金融科技公司的业务模式,虽然“外包装”存在一些差异,但“内核”万变不离其宗,就是针对传统融资需求未获满足的这部分客群,开展授信并发放贷款。

发放贷款需要资金,因此贷款既有自己发放的,也有合作机构发放的。由于政策、市场等因素,这些上市金融科技公司的纯自营业务始终占据少数,而大头则为联合贷(共同放贷)以及助贷(不出资,即“轻资本”)。

1、融资端业务划分

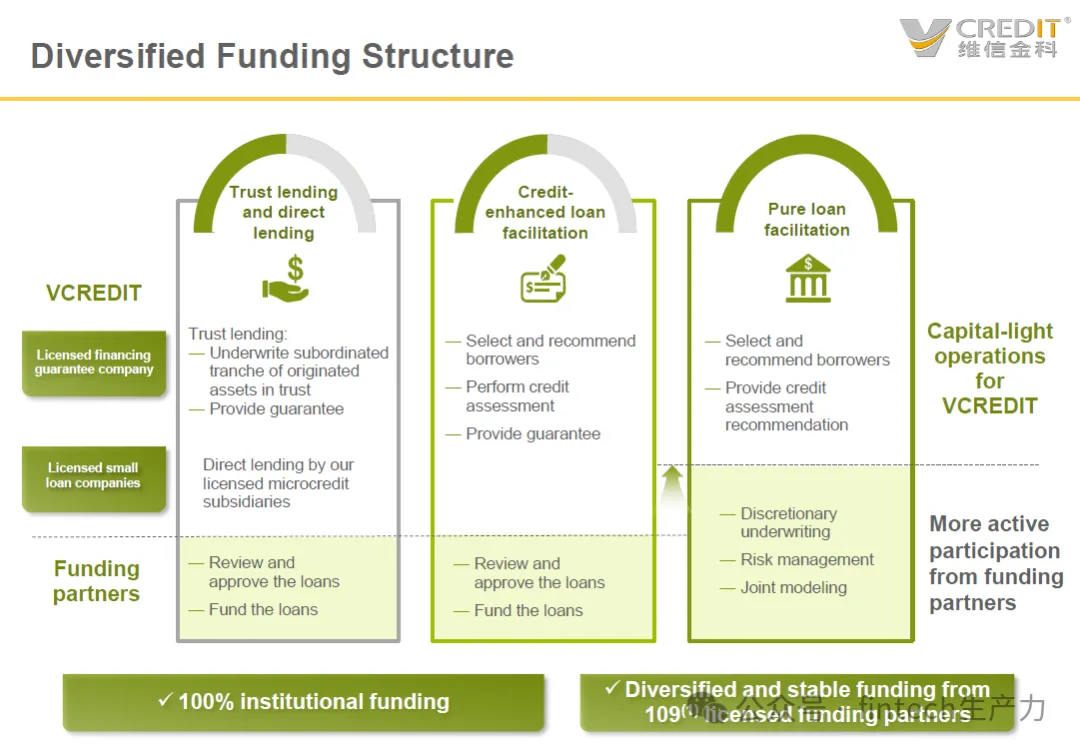

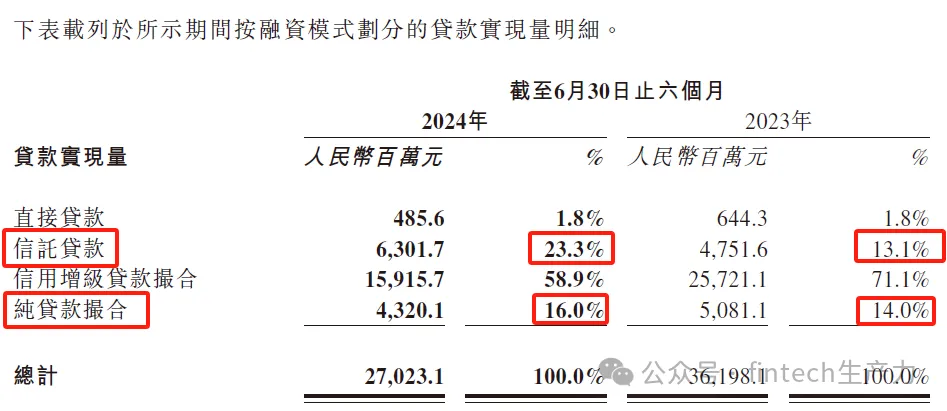

在“内核”不变的基础上,维信金科融资端衍生出了四类贷款模式,先来看对应资料:

(备注:本文PPT均来源于维信金科官方,部分采用辅助翻译)

最左边的一种模式,指的是信托贷款及直接贷款。信托贷款主要是指与信托公司合作成立信托计划,而直接贷款则是,由维信金科旗下的持牌小贷进行直接放贷。

中间一种模式,指的是信用增级贷款撮合。所谓“信用增级”,需要融资担保公司介入并提供担保,是互联网贷款业务领域中常见的一种兜底方式。

而右边则是指“纯助贷撮合”,维信金科在PPT右侧标注的“Capital-light operations”,即是指的轻资本运营模式,并指出这种模式下的机构资金“更加活跃”。截至2024年6月30日,维信金科已经与109家持牌金融机构达成贷款合作。

2、借款端业务划分

在借款端,维信金科主要业务为纯线上贷款,拥有两类产品:一是信用卡余额代偿产品,二是消费信贷产品,二者均为分期付款方式,对客利率为8%-35.95%。

产品属性方面,维信金科平均期限约为10.1个月,平均贷款规模约为11936元。

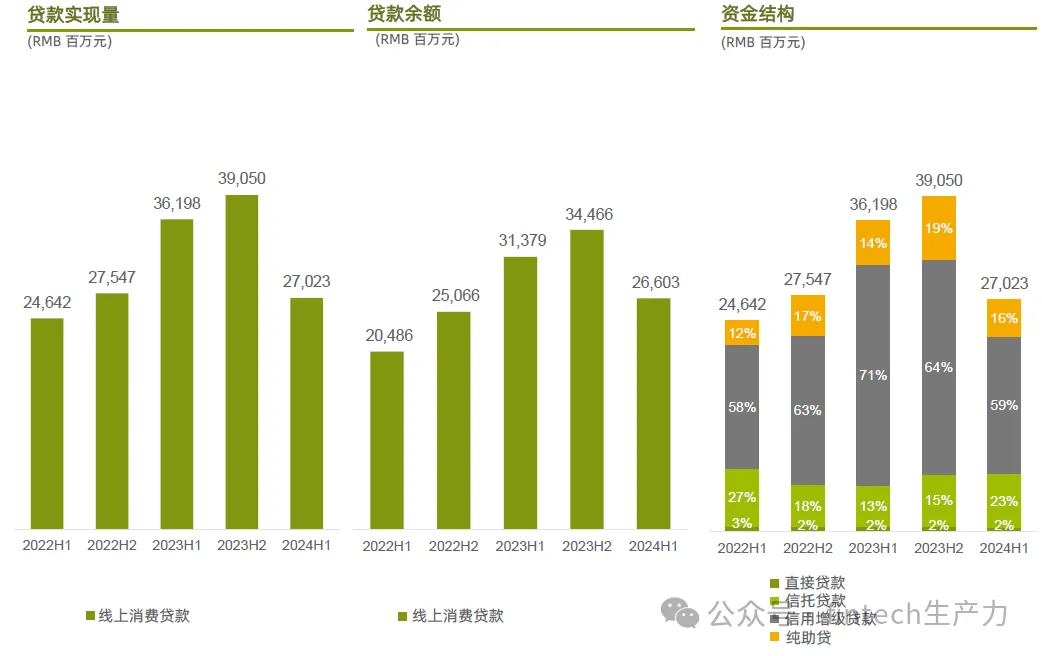

2024H1,维信金科贷款实现量规模为270.2亿元人民币,为2022H1以来贷款规模的低点。而贷款余额亦是如此,2024H1余额规模为266亿元人民币,水平已回落至1年前:

实际上,不仅维信金科,2024年以来多家上市金融科技公司缩量明显。维信金科在财报中表示,宏观经济局势持续低迷,消费及信贷需求下降,由此及时调整策略,加强风险控制,降低借款人信贷风险。

而在融资端的四类贷款模式中,维信金科占比最重的为信用增级贷款撮合类,达58.9%,比例相较2023年有所下降,不过,信托贷款与纯助贷撮合的比重却有对应上升:

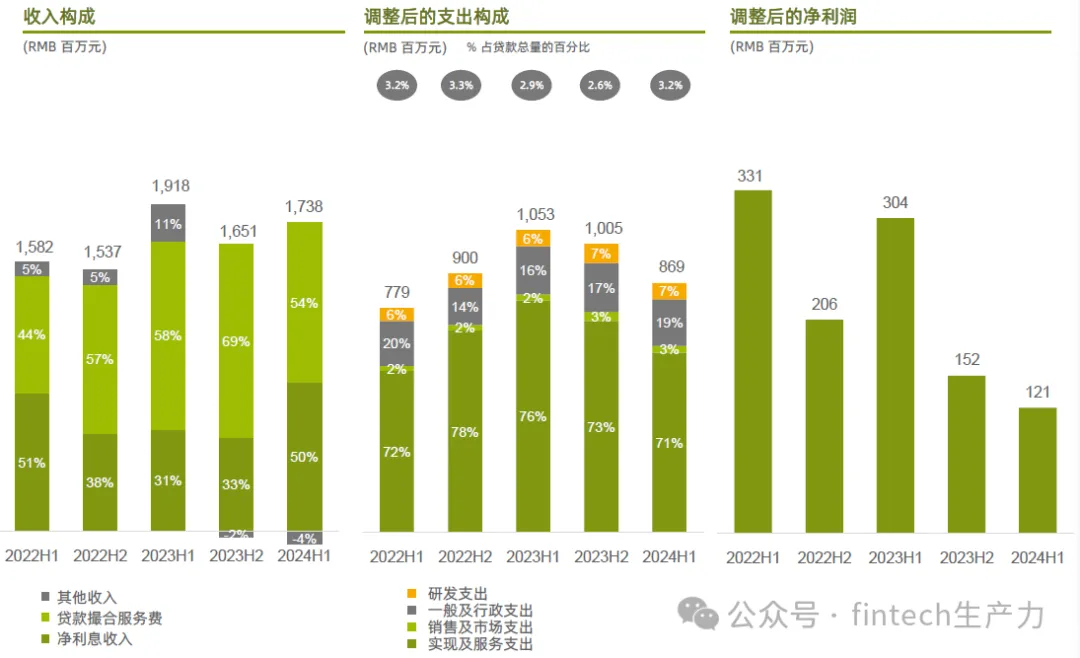

收入方面,维信金科2024H1实现总收入17.38亿元,相比2023H1而言,同比下降了9.3%。具体看,收入由三部分构成净利息收入贷款撮合服务费其他收入,维信金科在财报中表示收入下降主要由信用增级与纯助贷业务规模缩量所致:

费用方面,维信金科的费用构成以“实现及服务支出”为主,占比超过7成。其金额从2023年的8亿元,同比降低22.5%至本期的6.26亿元,主要是由于业务规模缩小导致获客成本下降等。

净利润方面,维信金科半年度净利润为1.21亿元,创下2022年以来新低。

渠道方面,维信金科2024H1与头部外卖平台达成协作,并强化了小程序获客比例。

存量用户运营方面,维信金科2024上半年复贷用户贡献贷款量占比89.5%。

维信金科在财报中表示,报告期内整体环境仍然波动及不明朗,在此背景下对风险模型进行了迭代升级,同时作出重大政策调整,以全面降低个别客户的风险敞口。

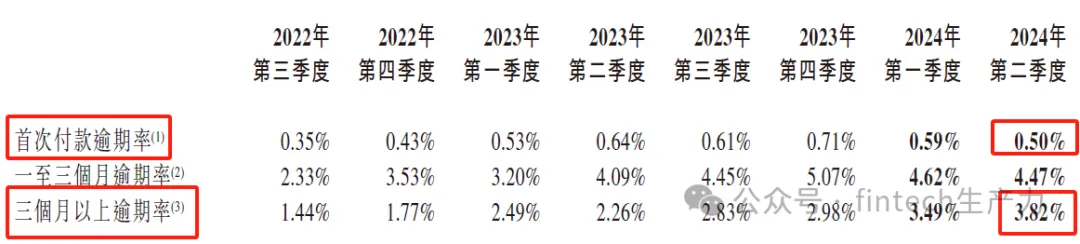

从具体指标来看,$维信金科(HK|02003)$首逾率指标在2024Q2出现改善,0.5%的水平已降至2023年以来的阶段性低点;而M3+则逐步承压,从2023Q3以来逐步抬升,至2024Q2达到3.82%的阶段性高点:

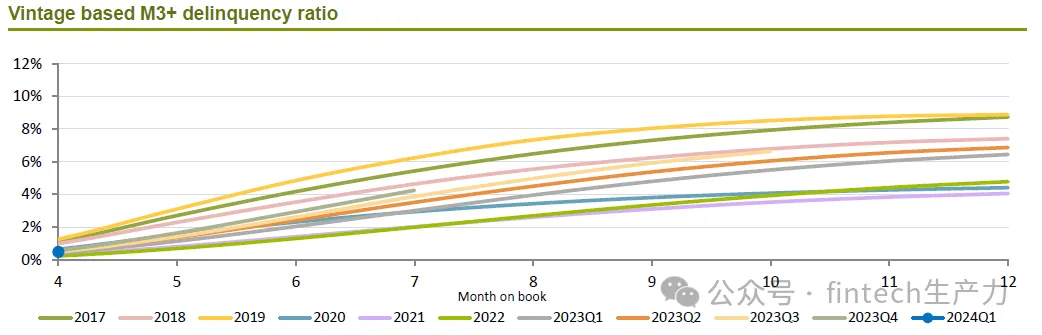

对应的账龄图如下所示:

此外,维信金科还在财报中披露了其AI相关进展。一是在2024年上半年推出“金鸟大模型”,该模型能够总结大量对话文本,大幅提升客服工作质效,还能够协助生成代码。

二是办公场景方面,“维小智2.0”已投入使用。除了原有对话功能外,还能帮员工创建内容,提升工作效率。

本文作者可以追加内容哦 !