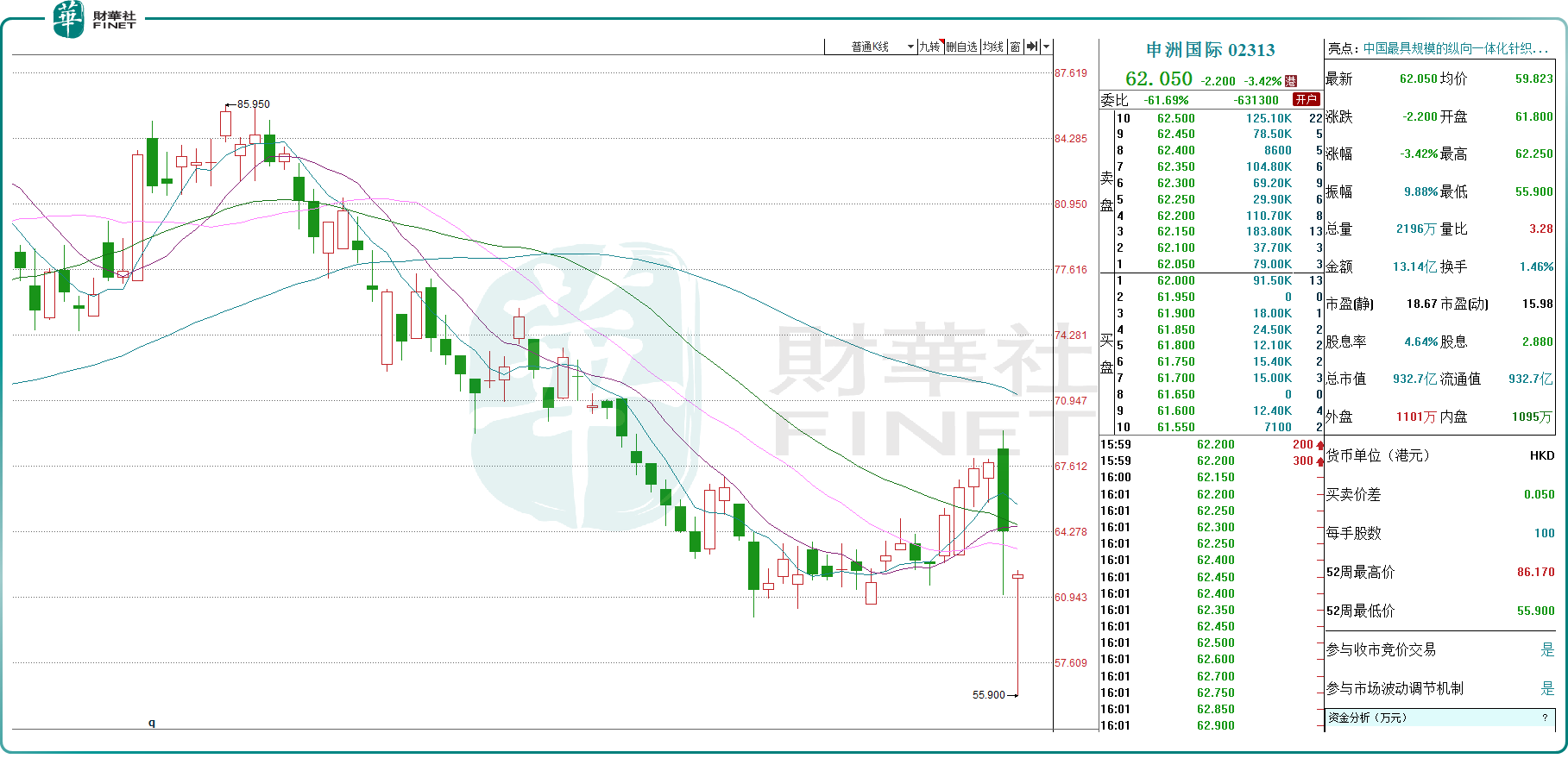

8月29日,号称“纺织业台积电”的申洲国际(02313.HK)股价继续下挫,早盘一度重挫13%,创出近两年新低。但好在随后股价开始震荡回升收复失地,收盘跌幅收窄至3.42%。短短2个交易日内跌8.41%,目前公司报62.05港元/股,市值932.7亿港元,跌破千亿大关。

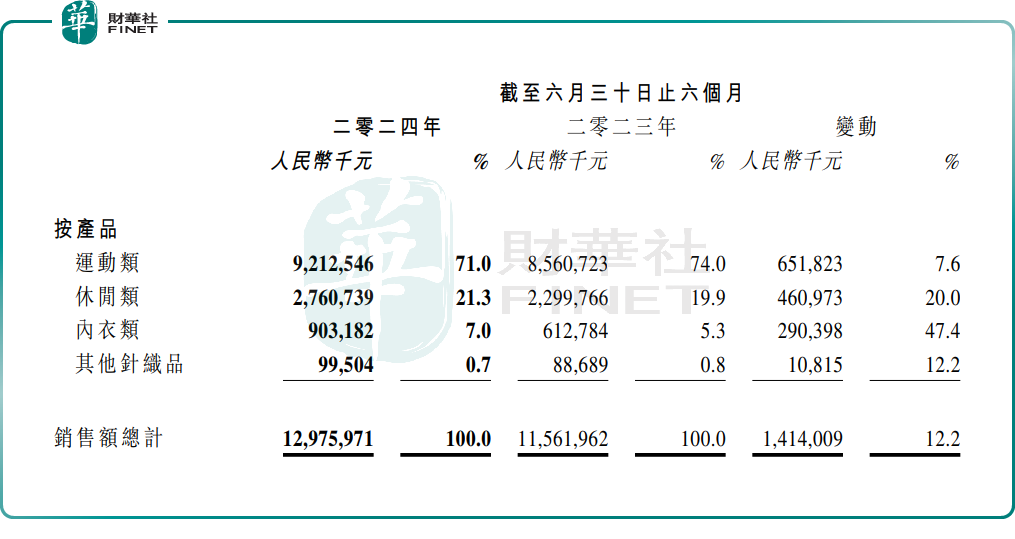

消息面,公司昨日发布2024年中期业绩,上半年公司实现营收129.76亿元,同比增加12.2%。

业务占比上看,运动类产品销售额占比为71.0%,同比增长约7.6%,这是公司的基本盘;休闲类产品销售额占比为21.3%,同比增长20.0%,内衣类产品销售额占比为7.0%,同比增长47.4%,成为公司新的增长引擎。

资料显示,申洲国际是知名运动鞋服代工龙头,公司下游客户包括耐克(NKE.US)、优衣库、阿迪达斯及Puma等巨头。申洲国际的业绩增长,或与全球运动鞋服行业的去库周期基本结束、公司订单回暖有关。

上半年,申洲国际实现净利润29.31亿元,同比增加37.8%,创半年度业绩的新高。公司毛利率约29.0%,较去年同期也明显上升6.6个百分点。该盈利能力让同行“羡慕嫉妒恨”,相比之下,一般服装代工厂的毛利率可能仅有个位数。

业绩公布之余,公司董事会宣布派发中期股息,每股1.25港元,比去年同期已派发的中期股息每股0.95港元明显上升约31.6%。

在去年低基数的背景下,申洲国际的业绩看起来似乎可圈可点,但不少机构则认为不及预期。

其中,野村发布报告指出,申洲国际业绩好坏参半,毛利率有所改善,但上半年收入增长低于市场预期近5%,公司产品销量稳健增长逾20%,但平均售价下跌约7%。

高盛亦指出,申洲国际收入同比增长较该行预期低6%,公司宣布的中期每股派息为1.25港元,派息率为58%,较去年同期的0.95港元和62%的派息率有所调整。

国际投行的观点,或许是申洲国际近日股价跳水的重要原因之一。

展望后市,申洲国际公告表示,品牌客户新的库存补充带动了纺织服装行业的订单恢复,而全球消费需求持续疲弱,贸易环境仍存在不确定性,也给行业带来诸多挑战。

富瑞认为,申洲国际面对结构性挑战,成本优势转弱,叠加下游消费品牌控制成本,以及2024年下半年人民币升值等因素,公司毛利率难以持久,因此将公司目标价调低至56港元。

不过大摩则比较乐观,其认为,目前较为关注申洲国际管理层对今年下半年订单表现的指引及毛利率未来趋势,给予公司“增持”评级,目标价为95港元。

作者:飞鱼

本文作者可以追加内容哦 !