本周,全球市场都在屏息等待同一件大事发生:“宇宙第一股”英伟达发布2025财年第2季度财报。(英伟达的财年通常提前命名,以反映它结束时的年份,因此2025财年对应时间段为2024年2月到2025年1月。)

好消息是,黄教主再一次顶住了压力,”世界末日“暂时不会到来了!

坏消息是,财报电话会后,英伟达股价反而大幅跳水。一连串的漂亮数字加上豪言壮语,虽然点燃了社区激情,却并未满足华尔街的胃口,股价一度跌超8%,并带垮了整个美股科技股。

一

当地时间周三美股盘后,英伟达报告了远超华尔街预期的业绩表现。财报季度总收入创下历史新高,同比增长122%飙至300.4亿美元,高于预期的287亿美元。净利润翻倍达166亿美元,调整后每股收益0.68美元,比去年同期增长152%,高于预期的0.64美元。

在Hopper GPU计算和网络平台的强劲需求推动下,数据中心业务收入再次创下纪录,同比增长154%,达到263亿美元,占总销售额的88%。游戏收入同比增长16%,达到29亿美元,而图形、汽车和机器人等较小业务部门的总收入为11.45亿美元,所有领域表现均碾压预期。

这样的逆天业绩,让狂欢至少在今天看来仍在继续。

要知道,这家芯片巨头最近才刚经历了一场行情“过山车”:

过去三个季度盈利增长平均高达500%,两年间股票从低点飙升1202%,并在今年6月首次超越微软,成为全球市值最高的公司;7月却因内部大量抛售、下一代Blackwell芯片量产延迟、反垄断调查和对华出口限制而股价受挫;再加上巴菲特减持苹果、美联储维持高利率、全球经济疲软等各种因素,导致美股在8月5日遭遇至暗的“黑色星期一”。“科技七巨头”集体暴跌,一夜蒸发五万亿,投资者哀鸿遍野,让AI泡沫论的声音甚嚣尘上。

于是这次财报被视为今天AI市场健康状况的风向标。

Wedbush知名分析师Dan Ives把它称作“多年来最重要的科技营收”,华尔街待之为”纳斯达克的超级碗“,一早纷纷进入”英伟达时间“,以判断AI热潮是否会持续,投资是否已达顶峰。

作为半导体和AI领域的领头羊,英伟达的表现直接影响着整个AI行业的信心,已经到了稍有差池就引发世界崩坏的程度。

此次电话会议上,英伟达对关注度最高的几个问题做出解答。

首先是下一代Blackwell GPU的延迟出厂,和芯片的总体供应情况:

英伟达首席财务官(CFO)Colette Kress承认了此前传出的Blackwell设计问题,但变更已经完成,功能未受影响。眼下正在向生态系统合作伙伴提供样品,预计今年四季度开始量产出货,并将交付数十亿美元的Blackwell收入。目前看来它的需求非常强劲,远高于供应,这一情况可能持续到明年。

在刚刚过去的Hot Chips 2024大会上,英伟达公布了Blackwell的更多细节。这一架构被设计为通用计算全栈矩阵的终极解决方案,是一个包括Blackwell GPU、Grace CPU、BlueField数据处理单元等的多芯片平台,支持大规模语言模型推理。其创新的第二代Transformer引擎、第五代NVLink和Quasar量化系统,将显著提升AI计算性能和效率。不过英伟达并不直接销售整个机架,而是分解为模块化组件形式出售,目标是提供技术而非做集成商。

需要注意的是,在业绩电话会上,Bernstein分析师询问了有关Blackwell收入和毛利率的问题。但Kress并没有回答第四季度Blackwell带来的数十亿美元收入是否是增量。

提到Hooper架构芯片,黄仁勋说,“全球云服务提供商几乎没有多余的GPU容量,而英伟达的GPU是唯一能够处理和加速SQL数据、Pandas数据、Pandas和Polars数据科学工具包的加速器”。所以为了争夺下一个技术高地,即便在等待Blackwell期间,Hooper仍然是最佳选择。

“H100订单量在显著增加,大家都在努力将现有的基础设施升级到最先进的水平”,黄仁勋表示。同时,英伟达还为Hopper推出了许多新产品,也将在未来几个季度继续扩展。黄仁勋预计这两种芯片的需求会在一段时间内共存,反映了市场对不同性能和价位GPU的多样化需求。

第二是针对客户投资回报率和资本支出可持续性的争论:

一些科技巨头如谷歌和Meta曾坦言,自己在AI上的巨大投入短时间内无法获得显著回报。微软首席财务官Amy Hood也说过,公司在云计算和AI相关的基础设施投资需要至少15年才能回本。

对此黄仁勋坚定地表示,英伟达的加速计算技术绝对是今天最明智的投资选择。继续在通用计算设施上花钱意义不大且回报率低,而“如果你投资于Hopper或Blackwell这类加速计算基础设施,不仅能节省大量数据处理成本,还可以迅速将这些设施租赁出去,带来快速回报。”生成式AI的发展需要更大模型和更高算力,这将为英伟达带来持续不断的增长机会。

黄教主的自信是有足够底气:根据摩根大通分析,亚马逊、谷歌、Meta和微软将在年底前在AI领域投入1850亿美元,其中大部分资金将用于购买英伟达的GPU。这些首席执行官们在本季度明确表示,他们不会等到AI获利才继续投资于这项技术的基础设施。

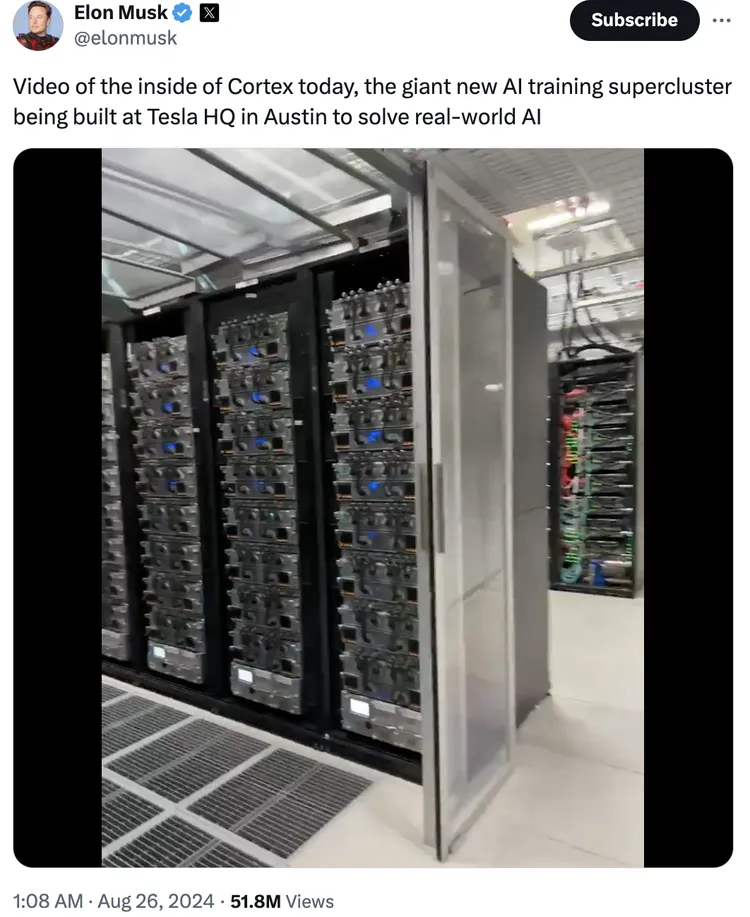

马斯克近日也分享了一段全新「Cortex」AI超级集群的视频。它位于特斯拉奥斯汀总部,包含50,000个英伟达H100和20,000台特斯拉硬件,是“世界上最强大的 AI 训练集群”,旨在支持特斯拉的汽车自动驾驶和Optimus人形机器人。

此外,马斯克还曾宣布在孟菲斯建立超级数据中心,支持xAI的Grok聊天机器人和其他AI开发的训练,预计由100,000个H100 GPU提供动力。

第三个关注点是面向中国市场的销售挑战。

英伟达今年开始向中国客户销售符合美国出口管制的改良版AI芯片H20。Q2财报显示,数据中心版块对华收入同比增长33.8%达到37亿美元。虽然是重要贡献者,但所占比例仍“低于出口管制实施前的水平”。此外,游戏和汽车等方面的中国订单量也有所增加。“我们预计中国市场未来将继续保持竞争力”,是首席财务官Colette Kress在电话会议上对这个问题的简短回应。

提到AI主权,黄仁勋认为,随着生成式AI迅猛发展,各国都开始意识到拥有自主AI技术的重要性。希望拥有能够融入自身语言、文化和数据的专属AI模型,以保障其数据安全。因此,AI主权也成为为一个独特且正在增长的市场机会。英伟达的策略是在这一领域积极参与,通过提供先进的AI平台和基础设施,帮助这些国家发展其专属的AI能力,并满足其独特需求。

最后,黄仁勋再次强调加速计算已成趋势,Blackwell是重大性能升级,以及CUDA平台的巨大潜力,他预计英伟达的软件市场规模将在年底达到20亿美元。

二

不过,即使各项业绩都打败了市场预期,英伟达股价仍在财报发布后跳水,并在电话会议过程中跌破9%。投资者集体抛售科技股、芯片股、AI股,“Magnificent 7”全军覆没,美股全线下跌。

英伟达为表示对自身长期价值的信心,在财报中也乐观地给出325亿美元的Q3收入指引,同时批准了500亿美元的股票回购计划。然而这些却正是股价下跌的原因。

分析人士指出,股价下跌的原因,一方面,来自英伟达对于本季度的指引未能达到华尔街最乐观的预期水平。

以指引区间计算,英伟达预计3季度料将同比增长75.8%至82.9%,摩根大通预计营收处于区间中值325亿美元、增长81.8%,而分析师预期的最高营收意味着将增长109.2%。过往近6个季度,英伟达的确也保持了恐怖的三位数的增长,这也意味着此次营收增长指引,首次放缓至两位数。

于是依旧期待三位数增长的华尔街,失望了。

这个要求对任何一家公司来说都显得有点“过分”了,但谁让你是华尔街一起捧起来的3万亿领头羊。

而英伟达也紧接着宣布了新的500亿美元回购计划,这也是它试图安抚投资者的举动。

另外,因为今天几乎所有的AI需求都会一定程度上转化为英伟达能看到的订单数据,于是华尔街一直把英伟达当做了某个能预测未来的水晶球。过去的几个季度它给出的指引也像是在扮演预告狂欢会继续的预言家。然而,这个季度不同了。

对于曾传出将延迟发货消息而备受关注的先进芯片Blackwell架构芯片,英伟达乐观预计本财年最后一个季度将带来数十亿美元收入。但在业绩电话会上,英伟达高管并未回答这数十亿美元收入是否是新增收入的问题。

一位网友无奈地说:“我现在盯着一个损失4000美元的账户,而公司的收入增长了122%,还进行了500亿美元的股票回购。”

今天很好,后天也很好,但明天不清楚。这个熟悉的说法也出现在了英伟达的口中。看来连黄仁勋也说不清楚这波AI狂欢里,哪怕是下一个季度的短期未来的模样了。

$英伟达(NASDAQ|NVDA)$$标普500ETF(SH513500)$$纳指100ETF(SH513390)$

来源 | 硅星人Pro

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !