一、全球资产表现

股市:8月29日,全球主要市场指数涨跌不一。欧美方面,仅美股微跌0.23%,欧洲三国均上涨,其中法国CAC40表现最好,上涨0.84%;亚太方面,印度上涨0.43%表现最好,越南微涨,日、韩股市均下跌;上证指数继续调整,下跌0.5%,但A股整体情绪有所回暖,两市成交额时隔14个交易日突破6000亿元,全市场仍有超过4100家公司上涨;恒生指数在互联网、科技公司的反弹带动下,上涨0.53%。

今年以来,越南VN30指数上涨17.25%,排名主要指数第一。

债市:中国10年期国债收益率下跌0.58bp,报2.1761%,债市小幅上涨;美国公布强于预期的GDP数据,初请失业金人数基本持平,先前的续请失业金人数被下修,表明降息的紧迫性有所降低。美国10年期国债收益率上涨3bp,报3.87%,美债价格小幅下跌;英国10年期国债收益率继续上行6.13bp,债市走低。

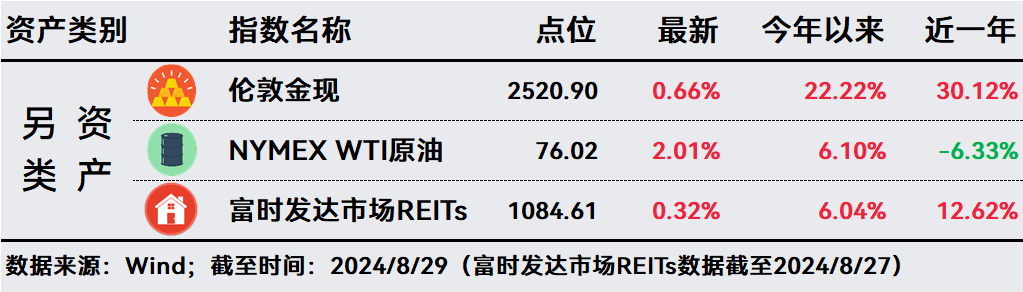

另类资产:黄金价格继续高位运行,伦敦金上涨0.66%;沙特原油供应量意外下降,WTI原油上涨2.01%;8月27日,富时发达市场REITs指数上涨0.32%,8月以来上涨5.69%。

二、投资策略

1、央行开始在二级市场买卖国债。8月29日,央行公告称,以数量招标方式进行了公开市场业务现券买断交易,从公开市场业务一级交易商买入4000亿元特别国债。中长期看,央行买卖国债可以成为纠偏机制,较之投放流动性等可能更直接地影响市场供求,稳定市场。此举并非坊间传言的“天朝版QE”。这次央行买入的4000亿分别为3000亿元10年期“24续作特别国债01”和1000亿元15年期“24续作特别国债02”,交易为续作并与之前等额,仅延长期限,没有额外增加流动性。

2、日本失业率与通胀数据公布。数据显示,日本7月失业率2.7%,创2023年3月以来新高,预期2.5%,前值2.5%;8月东京CPI同比升2.6%,预期升2.3%,前值升2.2%,环比升0.5%,前值升0.3%;8月东京核心CPI同比升2.4%,预期升2.2%,前值升2.2%。尽管央行行长上田一夫表示将审慎评估市场对通胀的影响,不急于加息,但东京通胀加速,市场普遍预测下一次加息将在10月至1月间。

3、美国抵押贷款利率连续两周下降。房地美数据显示,30年期固定贷款利率降至6.35%,为2023年5月以来最低。利率下降受美联储可能在9月会议下调基准利率的预期影响。专家预计2024年底抵押贷款利率在6.3%左右。尽管借贷成本降低,但因房价接近历史高点且库存水平低,购房市场依然严峻。

4、穆迪预测越南2025年经济增长达6.5%。据美国穆迪分析公司的分析结果显示,2025年亚太地区经济前景依然乐观,其中东南亚增长加速,而越南是从这一趋势中受益最多的国家之一。越南将从全球商品需求增加中受益,从而实现国内生产总值稳定增长,到2025年预计达到6.5%(2024年预计为5.0%)。

5、投资策略

A股:在连续14个交易日成交量不足6000亿元后,8月29日,两市成交额终于突破6000亿元,超过4100家公司上涨。后市如果持续回暖,市场有望走出低迷氛围,行情逐步企稳回升。截至8月29日,万得全A市净率为1.33倍,处于有史以来0.08%分位点,当前A股处于历史性低位,可加大关注力度。

黄金:鲍威尔在杰克逊霍尔会议上也释放了明确的降息信号,明确表示政策调整的时机已成熟,9月开启降息基本已成定局。叠加美国大选的不确定性再度升温、近期俄乌冲突有所升级、加沙地区停火谈判仍未能达成协议,中东的紧张局势仍在加剧避险需求。共同支撑国际金价保持在2500美元/盎司以上盘整。当前黄金价格处于历史高位,继续大幅上涨的可能性较低,投资性价比稍弱。

可转债:截至8月28日,当前全市场共528只可转债,到期收益率超过6%的转债数量为107只,其中AA评级以上的有33只;到期收益率超过8%的有60只,其中AA评级以上的有18只;到期收益率超过10%的有28只,其中AA评级以上的有10只。AA级别以上可转债的到期收益率处于历史高位。

特别提示:市场有风险 投资需谨慎

#复盘记录##投资干货#$长信全球债券人民币(OTCFUND|004998)$$大成纳斯达克100ETF联接(QDII)A(OTCFUND|000834)$

本文作者可以追加内容哦 !