2024上半年,由于新车销售亏损加剧,超半数中国汽车经销商深陷亏损漩涡,这个影响数百万人就业的行业,到了危急关头!

“我们现在卖新车几乎不赚钱,甚至会亏一点,只为回笼资金!”一家经营多品牌的汽车经销商投资人日前对《汽车K线》如是说。

8月28日,是中国汽车流通行业的“至暗时刻”,原“宇宙第一大汽车经销商”——广汇汽车正式终止上市并摘牌。

就在数年前,该集团全年销量(含二手车)一度曾直逼100万辆,甚至超过部分主流车企的全年销量。

这距离中国汽车经销商第一股——庞大汽车退市,仅一年。

广汇汽车退市期间,恰逢各家经销商集中发布2024上半年经营业绩。

财报一出,可谓哀鸿遍野。日前中国汽车流通协会(以下简称“流通协会”)发布的国内汽车经销商生存状况调查报告,更是让人心里一紧。

8月30日,成都车展媒体日,严阵以待的销售比到场媒体还多,一个展示品牌、释放重要信息的国内顶级车展,也就此沦为各大汽车品牌经销商硝烟弥漫的战场。

就像有媒体戏谑之言,“这大热天,有多少人会来买车?媒体能买吗?感觉有些人做直播,把车展搞得就像菜市场。但汽车不是几块钱一颗的大白菜!”

1)业绩惨淡,股价低迷

截至8月30日,《汽车K线》统计在册的7家上市汽车经销商集团,除中升控股营收同比微涨0.63%外,其余6家营收全部下滑。

其中,下滑幅度最小的和谐汽车,降幅也达7.93%;而下滑幅度最高的美东汽车,降幅达24.37%。

今年上半年,上市汽车经销商归母净利润方面,仅国机汽车实现同比增长26.16%,达到2.48亿元;中升控股和永达汽车分别同比减少47.5%、72.59%,为15.8亿元、1.11亿元;美东汽车、广汇宝信、和谐汽车由盈转亏,分别亏损0.27亿元、0.63亿元和0.76亿元;而正通汽车的情况更加糟糕,增亏80.86%,亏损额已经高达7.12亿元。$中升控股(HK|00881)$$美东汽车(HK|01268)$

毛利率方面,国机汽车较去年同期上升1.57个百分点,达到8.06%;永达汽车和美东汽车毛利率分别上升0.87和0.46个百分点,为8.33%和7.57%;其余4家较去年同期均明显下降。

其中,广汇宝信下降5.22个百分点,降幅最高,毛利率仅为0.46%。$广汇宝信(HK|01293)$

经营业绩惨淡,也使各家上市汽车经销商集团股价一路走低。

2024年以来,7家上市经销商中,除国机汽车与和谐汽车外,其余5家股价跌幅均超50%,正通汽车跌幅已超65%。

此外,3家汽车经销商股价已长期不足1港元,不免让人对这个行业产生深深的忧虑。

2)亏本卖车,半数经销商亏损经营

多家大型上市汽车经销商集团惨淡经营的业绩和股价走势,成为2024年中国汽车经销商艰难处境的真实写照。

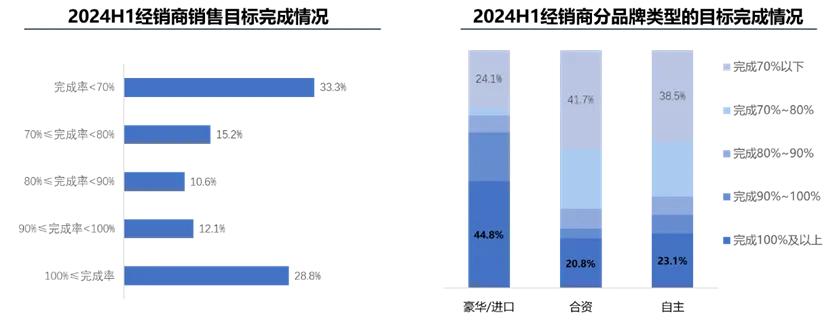

流通协会的调查报告显示,今年上半年,中国汽车市场仅有28.8%的经销商,完成半年度销售目标,另有33.3%的经销商,目标完成率不足70%。

其中,豪华/进口品牌经销商表现相对较好,完成半年目标比例达到44.8%;完成率不足70%的比例为24.1%,好于合资与自主品牌。

合资品牌经销商状况最为惨淡,仅20.8%的经销商完成半年目标,超四成经销商完成率不足70%。

就连近两年在市场上风生水起的中国品牌,其经销商完成半年目标的比例也不过23.1%,有38.5%的经销商完成率不到70%,仅稍好于合资品牌。

不仅销售目标完成困难成为普遍现象,在无休止的“价格战”中,随着车企降价大旗一挥,令经销商新车利润骤减,甚至被逼无奈选择亏本销售。

《汽车K线》在对北京多家经销商实地走访中发现,新车以指导价五折、六折的价格销售,甚至二次降价的情况比比皆是。

更有某豪华品牌经销商透露,原本走量的入门级车型,如今每售出一辆,亏损达6位数。

这样的状况,在流通协会的调查报告中也被重点提及。

在经销商利润结构中,新车销售竟为负值(-26.5%),且较去年显著增加。

2024上半年,经销商平均单店毛利总额,较2023年出现较大幅度缩减,新车业务平均单店亏损达178万元!

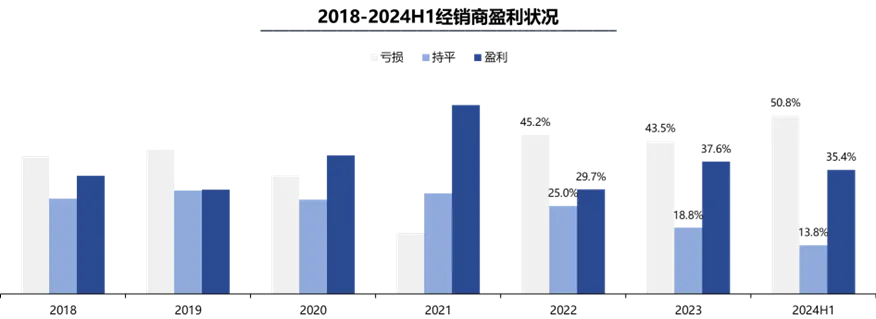

这直接导致,今年上半年有超半数经销商处于亏损状态,能够实现盈利的经销商,仅占比35.4%。与去年相比,亏损比例明显扩大。

曾经加价卖车的“盛况”,成为历史。

3)车企强压库存,经销商再度“逼宫”

从上市经销商财报和流通协会调查报告来看,今年年初,人们期待的汽车流通行业春天,并没有在疫情结束后的第二年到来,反倒是步入更冷的寒冬,甚至相当一部分经销商已滑落至“生死边缘”。

中国车企在拥抱新能源的过程中,为争夺市场份额,让“内卷式”恶性竞争、“价格战”成为中国汽车行业的主旋律。

部分车企近乎疯狂地追逐销量增长和资本市场的数据,将销售目标越定越高。

为了让销量数据更加好看,向经销商强压库存,成为普遍现象。这也直接加重了经销商的经营负担。

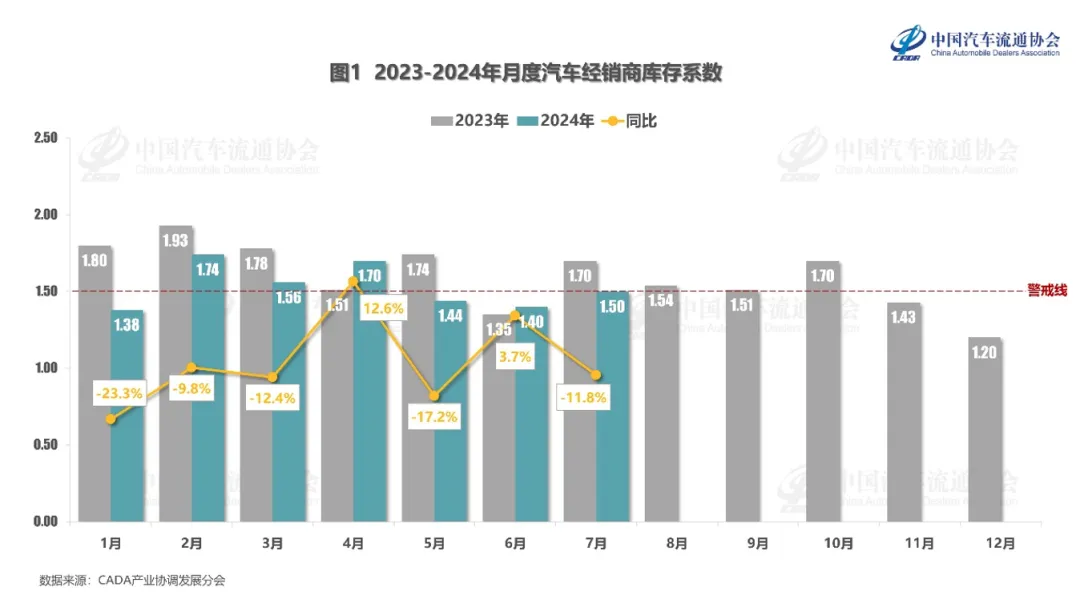

一组数据引人关注,今年以来,仅有1月、5月、6月库存系数位于警戒线1.5以下。6月半年时点刚过,7月库存系数即重返1.5,豪华/进口品牌和合资品牌环比分别上涨34%和14.8%,再使经销商库存压力陡增。

在与车企博弈过程中,本就缺少话语权的经销商,为了维系双方关系,往往选择默默承受。

可一旦到了生死存亡之际,经销商就不得不向车企的“权威”发起挑战。

就像今年5月,保时捷中国经销商“逼宫”德国总部。8月初,又有9家湖南经销商联手施压北京现代。

从各家上市车企发布的7月销量数据看,被“逼宫”或许只是个开始。

4)合资豪华销量走低,汽车消费仍然低迷

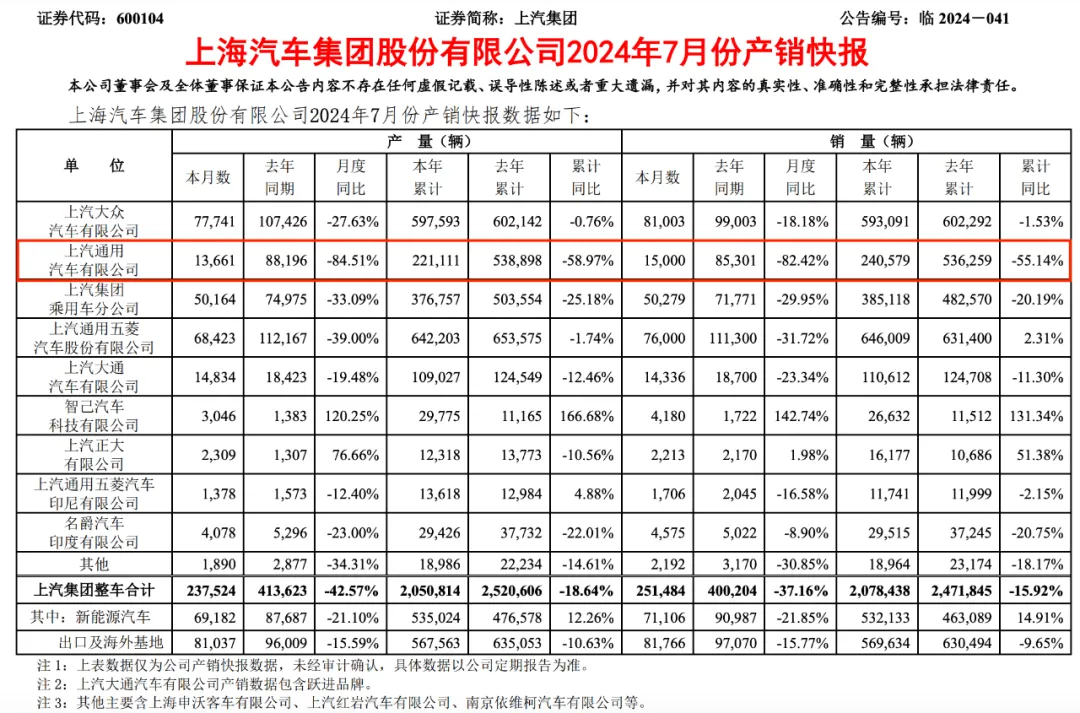

根据原中国最大汽车集团——上汽集团(已被比亚迪超越)公告,其合资品牌上汽通用,7月销量仅为1.5万辆,同比大减82.42%;年累计销量勉强突破24万辆,与去年同期相比,销量直接“腰斩”。

另一家国有大型汽车集团——广汽集团,广汽本田、广汽丰田曾风光无限。可如今,月销量分别只有3.33万辆和5.36万辆,同比降幅均超20%;年累计销量降幅甚至已向30%靠近。

曾经的“二汽”——东风集团股份,今年6月已将旗下合资品牌东风日产的过剩产能转向生产自主品牌东风岚图;7月,东风日产销量也不过3.78万辆。

……

可就是这些曾叱咤风云,动辄月销10万、20万辆汽车的合资车企,主要依靠的正是汽车经销商,这种模式,也是它们引入中国并创立的。

如今,从市场环境来看,合资品牌在中国市场走上了一条似乎很难回头的下坡路,豪华品牌也定在怀念曾经那个“好时代”。

被逼宫的保时捷,今年上半年在华销售不足3万辆,同比降幅高达33%;同期,宝马和MINI品牌在华合计销售37.6万辆,同比下滑4.2%。

诚然中国品牌的高端车型抢走了外资豪华品牌市场,但也要看到国内消费力水平下降造成的影响。

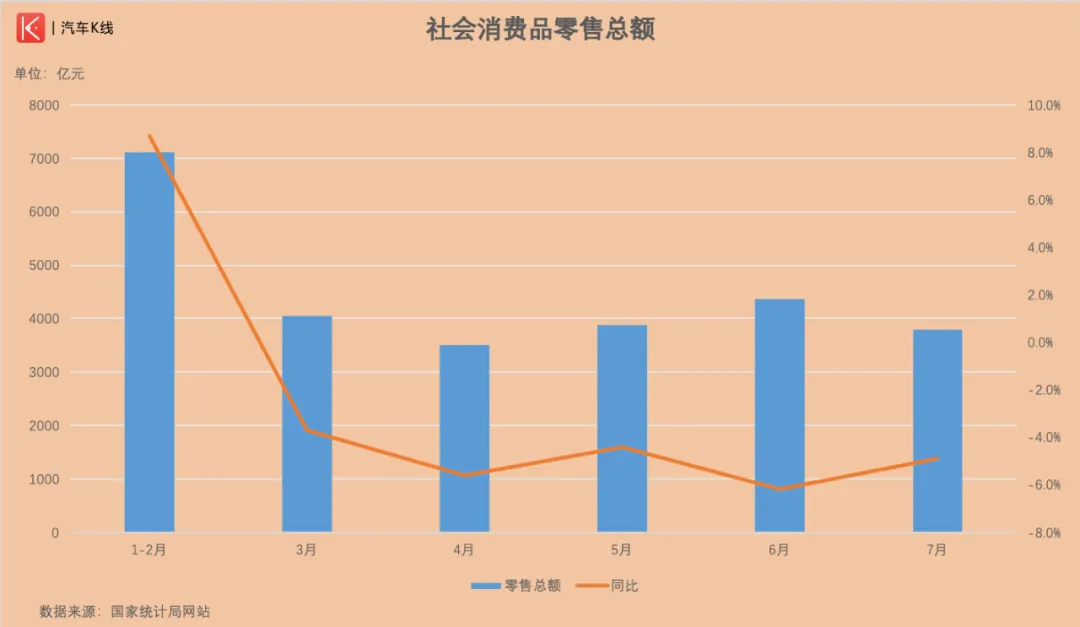

国家统计局统计数据显示,2024上半年,汽车类商品零售额约为2.3万亿元,较去年同期下降1.1%。

到了7月,这一数字为2.67万亿元,同比下降1.7%;仅仅一个月,降幅便扩大了0.6个百分点。而且单月汽车类商品零售额,从3月开始,已连续5个月同比下降(1月、2月合并统计)。

该情况似乎与乘联会公布1~7月乘用车零售1155.6万辆、同比增长2.3%的数据形成鲜明反差。

一边是零售销量仍处在总体上涨阶段,另一边则是零售总额的持续下滑。

这当然有受“价格战”影响,汽车成交价格下降的原因,但另一方面也能够说明,单车售价较高的豪华品牌,已不再像以往那样受到消费者的追捧。

品牌与产品吸引力大不如前,加之市场环境改变,豪华与合资品牌经销商的生存状况,难过以往任何时候。

5)经销商模式受到挑战

随着中国品牌市占率大幅提升,其经销商境况理应更好。可从上文提到的流通协会数据看,事实并非如此。

除库存压力和新车销售利润偏低甚至亏损,传统经销商模式也在经受挑战。

特斯拉之后,不少中国品牌(新能源品牌为主),开始尝试直营。

但时间不长,便发觉相比于传统模式,直营在成本与管理方面,牵扯了车企太多精力,而且还很难达到经销商的门店覆盖范围,也没有了经销商一同承担市场风险。

这样的客观事实,导致一部分车企重回经销商模式的老路。但更多的是像小鹏、方程豹、腾势那样,采取“直营+经销商”的并行模式。

但并行模式下,车企的销售政策,终归会更加偏向直营,造成同品牌经销商的利益“理所应当”的受损。

Views of AutosKline:

大风大浪之中,谁能想到,2024才是中国经销商真正的“生死存亡之年”。

据流通协会统计,截至2023年底,全国4S店数量为3.38万家。由此大致估算,中国汽车经销商从业人数超百万人。

如再包含与经销商运营息息相关的周边产业(如金融保险、物流、汽车租赁、汽车用品等),中国汽车经销商的生存状况,或直接关系到数百万人的就业。

国家政策层面,如“以旧换新”政策加码、多个限购城市的政策调整,旨在拉动消费同时,对汽车经销商而言亦是利好。

可问题是,这几万家汽车经销商,至少要能挺到行业环境回暖的时候。

本文作者可以追加内容哦 !