文/李若宾

在金融市场的风云变幻中,交通银行(以下简称“交行”)近期的一系列重大事件引起了业界的广泛关注。从高层人事的频繁变动到核心业务策略的深刻调整,再到监管层面的严厉处罚,交行正经历着一场前所未有的变革。尤为引人注目的是,该行宣布终止备受市场关注的双利存款业务,这一决定不仅标志着其业务布局的重大转变,也预示着未来发展战略的新方向。而随之而来的,是2023年和2024年的经营业绩,为交通银行的未来发展蒙上了一层阴影。

交行高层人事变动,双利存款业务终止

自2024年以来,交行经历了高层人事的频繁变动。例如,2024年5月14日,交行公告称,因工作调整,刘珺辞去该行副董事长、行长等职务。随后,在6月26日,该行股东大会通过《关于选举张宝江先生为执行董事的议案》,并收到监管批复,张宝江任该行行长的任职资格获国家金融监督管理总局核准生效。而就在近日,交行于8月23日召开了内部会议,正式宣布顾斌出任该行党委委员。

据公开资料显示,顾斌出生于1971年,拥有清华大学经济管理学院硕士学位,是一位在金融领域深耕多年的资深专家。自1997年加入中国工商银行(以下简称“工行”)以来,顾斌在多个关键岗位上任职,包括在总行公交信贷部、工商信贷部、办公室及信贷管理部等部门的工作。

除了顾斌的任命外,交行在近期还迎来了一系列高层人事变动。例如,国家金融监督管理总局已分别核准殷久勇和周万阜任交行董事的任职资格,二人已正式就任公司执行董事。此外,交行体系内母行与子公司之间的关键岗位变动也在持续进行。例如,交银理财总裁金旗或将回归总行,担任私人银行部总经理。然而,高层人事的频繁变动可能带来管理策略的不稳定,对银行的长期发展构成一定挑战。同时,也可能对交通银行的战略规划和业务运营产生一定影响。

在业务调整方面,由于监管部门对银行存款利率进行了多次调整,以引导市场利率下行、降低实体经济融资成本。在此背景下,交行对智能通知存款等利率较高的存款产品进行了调整或下架。2024年5月10日,交行宣布将于5月15日终止双利存款(普通版/超享版)业务。也就是说,根据业务协议的相关条款,自公告执行日起,客户与交行签署的双利存款业务协议自动终止。协议终止后,交行将不再提供开立双利存款子账户、转存资金存入等服务。双利存款是交行的通知存款产品,客户与交行签约后,由系统根据协议内容自动开立通知存款子账户,将借记卡活期结算账户资金转存通知存款,并按照相关规则计息。

终止双利存款业务的决策标志着银行在业务布局上的重要调整。然而,双利存款业务曾是交行吸引客户的重要手段之一,其终止无疑会对银行的存款规模和资金成本产生影响。交行需要寻找新的业务增长点以弥补这一损失,并在激烈的市场竞争中保持竞争力。

交通银行湖北省分行被重罚490万,多地分行相继被罚

交行在监管方面也面临严峻挑战。2024年以来,该行多个分行因贷款业务违规,包括但不限于贷款被挪用、贷后管理不到位、个人贷款资金违规流入限制性领域等违规行为,被罚金额高达数百万元。例如,2024年6月27日,交行泉州分行因员工异常行为管理不到位、贷款被挪用等问题被罚款100万元;此外,交行深圳分行因个人经营性贷款“三查”不到位被罚款25万元;交行延边分行因贷后管理不到位被罚款35万元。

更为严重的是,2024年8月2日,国家金融监督管理总局湖北监管局对交行湖北省分行开出了一张巨额罚单,罚款金额高达490万元。此次处罚的主要原因包括:线上抵押贷管理不尽职,导致不良贷款形成;按揭贷款风险管理不力;房地产开发贷款贷后管理不到位;贷款“三查”(贷前调查、贷时审查、贷后检查)不尽职,造成重大损失;经营性物业贷风险管理不尽职;违规发放并购贷款用于股本权益性投资;以及内控管理严重违反审慎经营规则。同时,该行包括行长、副行长、业务处理中心总经理、风险管理部总经理等在内的11名相关责任人也被警告或罚款,显示出监管机构对交通银行内部管理问题的严肃态度。这是近期交行面临的最大单笔罚款。

交行在安全管理方面也存在漏洞,如安全测试存在薄弱环节、运行管理存在漏洞、数据安全管理不足、灾备管理不足等。这些问题直接威胁到银行系统的稳定性和客户资金的安全。2024年6月,交行总行因此类问题被罚款160万元。

利息净收入与手续费佣金收入双降,资产质量压力犹存,资本充足率相对较低

交行在经营方面,尽管整体而言,在多个方面取得了稳健增长,但通过仔细观察其2023年的财报,仍不乏一些值得注意的地方。

首先,交行2023年的营业收入和净利润增长显得尤为乏力。财报显示,该行实现营业收入约2576亿元人民币,同比增长0.31%,而归属于母公司股东的净利润为927.28亿元人民币,同比增长0.68%。这一增长率与近年来银行业的平均水平相比,显得较为低迷。尤其是净利润的增长率,几乎处于停滞状态,均低于市场预期。在收入构成方面,交通银行2023年的利息净收入和手续费佣金收入均出现同比下降。其中,交行利息净收入同比减少57.59亿元,同比下降3.39%;手续费佣金收入同比减少4.13%。

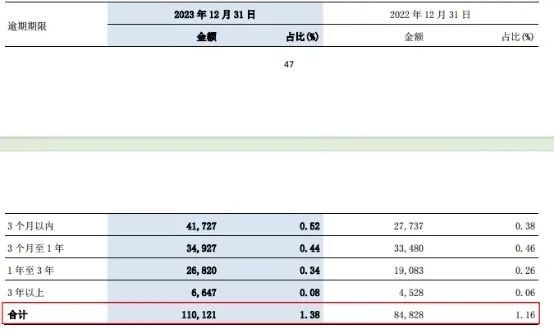

截至2023年末,该行的不良贷款率为1.33%,较上年末下降了0.02个百分点,虽然交行的不良贷款率有所下降,但资产质量仍面临一定压力。同时,逾期率和重组贷款占比等指标却有所上升,在报告期内,逾期率为1.38%,而2022年的逾期率为1.16%,今年比去年末上涨了0.22个百分点。

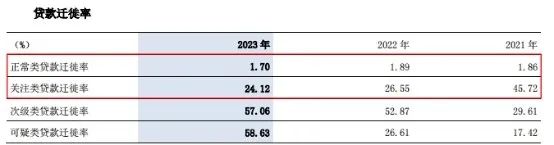

此外,从贷款质量的迁移率来看,正常类贷款迁移率同比上年减少了0.19个百分点,而关注类贷款迁移率也呈现下降趋势,同比下降了2.43个百分点。然而,新生不良率和逾期率的波动仍需引起关注。特别是房地产不良率的上升,对银行的整体资产质量构成潜在威胁。

交行的资本充足率相对较低。2023年交行的核心一级资本充足率为10.23%,虽然符合监管要求,但相对于四大行和招商银行等竞争对手而言,仍处于较低水平。

本文作者可以追加内容哦 !