1、公司业务介绍

公司专注于香精香料的研发、生产和销售。公司的主要产品包括凉味剂、合成香料和天然香料。其中凉味剂产品主要包括WS-23、WS-3、乳酸薄荷酯等,合成香料主要包括双丁酯、丁酸乙酯等,天然香料主要包括留兰香油、大蒜油、生姜油、红橘油等。公司产品可应用于食品饮料、日化、烟草、医药等行业,具有广泛的下游应用领域和发展空间。

公司始终重视产品质量及品牌声誉,严格实施产品质量和环境管理控制,经过十余年的技术积累和市场开拓,已积累了优质、稳定的客户渠道和资源,与德之馨、奇华顿等全球十大香精香料公司建立了稳定的合作关系。

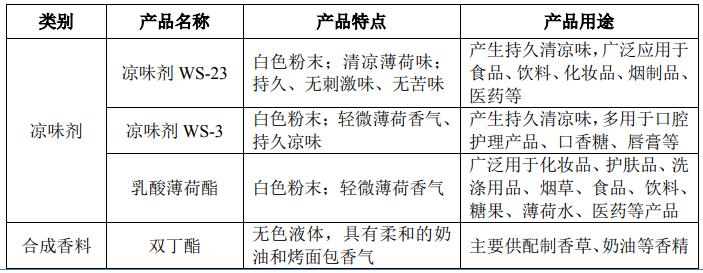

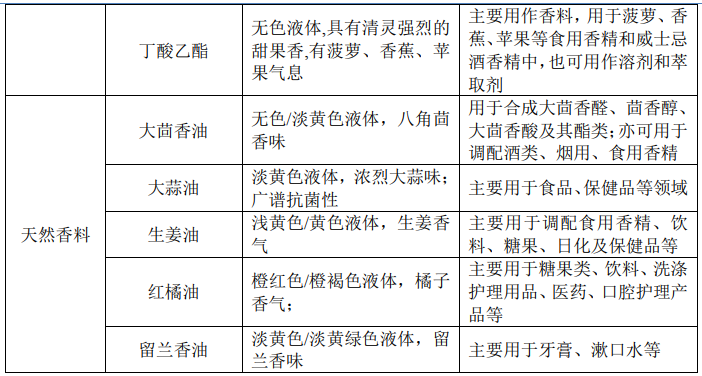

公司主要产品特点及用途简介如下:

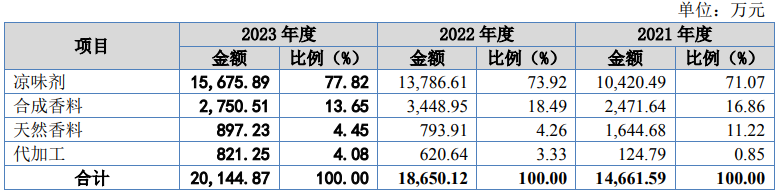

报告期内,公司主营业务收入构成如下:

2、公司业绩情况

2019-2023年,公司成长性及盈利能力表现如下:

截至2024年6月30日,公司营收、归属净利润、扣非净利润分别为9581万、2568万、1596万,同比分别增长9.58%、36.05%、2.08%。

3、发行情况及与可比公司的对比

公司发行价7.5元,发行股份1495万股,其中网上发行1420.2万股。主承销商:民生证券,上市地点:北交所,申购日期:2024年9月3日(星期二)。发行后市值5.63亿元,发行后流通市值1.88亿元。公司动态市盈率为11.04,静态市盈率为13.73。可比公司市值、市盈率及营收情况如下:

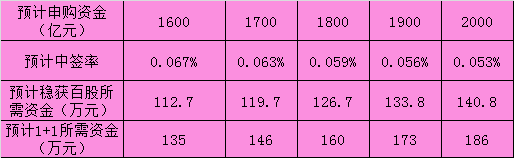

预计中签率及每或百股所需资金情况如下:

4、总结

公司最主要产品是凉味剂(香料的一种),近三年均占营收的七成以上并且比例还有增加的趋势,其WS系列凉味剂是传统凉味剂薄荷醇的升级替代品,并在未来大有取而代之的趋势。香精香料行业下游的市场应用还比较广泛,数据显示,2021年全球香精香料行业市场规模约299亿美元,2022年我国香精香料行业市场规模约424元人民币,但香料种类繁多,行业集中度低,具体到各细分种类的规模并不算很大,。

可比公司中爱普股份和亚香股份都有ws凉味剂及天然或合成香料业务,并与发行人有直接的竞争关系,但爱普股份的相关业务只占总营收的20%以上,而亚香股份业务与发行人高度相似,因此具有较高的可比性。

本次公司拟募集资金约1.5亿,实际募资约1.12亿元,募投项目为年产2600吨凉味剂及香原料项目(一期),其中自用630吨,实际新增产能2010吨。公司2023年产能为933.33吨,产能利用率仅为72.24%,在下十分怀疑发行人未来是否有能力消化掉新增的产能。

最近五年,公司盈利能力尚可,前期成长较猛,但2023年业绩增长放缓严重,2024年看样子也没有明显好转。公司估值不高,但在北交所优势并不明显,好在发行单价低,发行市值也还不到6亿,还是可以参与的。本次申购门槛比前两期的太湖远大、成电光信小了不少,个人认为申购资金应该不会低于1600亿,打算参与的小伙伴要做好准备。

打新评级:谨慎。本人打新计划:参与。

打新须知:新股首日表现与许多因素有关,本文只是对公司业务、主要财务指标及估值等做简要分析。投资者打新时需独立思考,并做出决定。文中若有结论性的陈述,也是个人看法。望投资者理性投资。

本文作者可以追加内容哦 !