随着2024年半年报的发布,兴业银行并未迎来自己的高光时刻。多项数据指标都表现平平,其中经营活动现金流量净额同比下降逾200%、重组贷款同比增长逾700%。如此怪诞的数据增长,引发行业侧目。

截至今年8月26日收盘,兴业银行总市值3631亿元,在12家全国股份行中仅次于招商银行。在国内58家上市银行中,市值总量也名列前茅,排在第8位。

然而,即使作为头部股份行,兴业银行的业绩压力也不小。

营收受非利息净收入拖累下滑

整体上看,兴业银行2024年上半年的业绩情况并不好。上半年兴业银行实现营业收入1130.43亿元,较去年同期增长1.80%;实现归母净利润430.49亿元,较去年同期增长0.75%。

拆开来看,上半年兴业银行的营业收入受非利息净收入拖累明显。

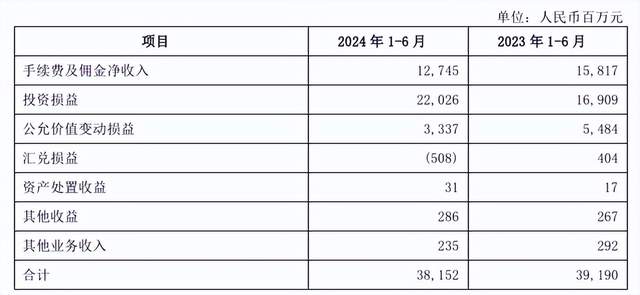

上半年兴业银行实现非利息净收入381.52亿元,较上年同期减少2.65%。具体而言,非利息净收入中的手续费及佣金收入下滑明显,只有127.45亿元,同比减少30.72亿元,降幅达到19.42%。在手续费及佣金收入之外,非利息净收入中,存在高度关联的投资损益、公允价值变动损益、汇兑损益等项目合并后整体损益248.55亿元,同比增长9.03%。

2024年兴业银行的手续费与佣金收入,主要由银行卡手续费收入、代理业务手续费收入、咨询顾问手续费收入构成,三项收入占比超过50%。但上半年这三项细分业务收入均出现大幅下滑。其中,银行卡手续费收入、代理业务手续费收入、咨询顾问业务手续费收入分别为52.78亿元、27.01亿元、22.56亿元,分别较上年同期减少7.65亿元、1.56亿元、18.59亿元,同比降幅分别达到12.66%、5.46%、45.18%。

然而,兴业银行在半年报中解释称,受监管降费政策、资本市场波动等影响,手续费及佣金收入呈结构性亮点。

在主要财务指标中,上半年兴业银行的经营活动产生的现金流量净额出现“大跳水”,这属实不太常见。上半年经营活动产生的现金流量净额为-2884.40亿元,同比下滑219.09%。

对此,兴业银行表示,主要原因是向中央银行借款、客户存款和同业存放款项、拆入资金及卖出回购金融资产款等项目收到的现金同比减少。

此外,在行业息差承压的当下,兴业银行也没有幸免。上半年兴业银行净息差1.86%,较上年同期下降0.09个百分点。

广东成为唯一营业利润亏损地区

在整体业绩微增的大背景下,兴业银行各地区的营收、营业利润增长不平衡加剧。

在经济较好的几个大省,兴业银行的业绩均不理想。上半年兴业银行在福建、江苏两省的营收均出现下滑。从营业利润指标来看,颓势则更加明显,兴业银行广东分部、福建分部、上海分部、江苏分部的营业利润增长均出现不同幅度下滑。

其中,兴业银行广东分部,是全国唯一一个出现营业利润亏损的地区。上半年尽管广东分部实现营收55.38亿元,同比增长6.11%。然而,从营业利润来看,广东分部增收不增利明显——实现营业利润-15.01亿元,同比下滑158.56%。

从发放贷款和垫款(未含应计利息)情况来看,广东地区是兴业银行的主要“粮仓”。上半年末兴业银行发放贷款和垫款账面余额0.69万亿元,占兴业银行发放贷款和垫款总额的12.18%,是兴业银行包括总行在内的所有区域分部中,唯一占比超过12%的地域。

在消费者投诉方面,广东省也是“名列前茅”。上半年兴业银行投诉量排名前五省份/直辖市,分别为广东省、山东省、福建省、上海市、北京市,投诉件数分别为1.16万件、1.07万件、0.92万件、0.57万件、0.57万件,投诉件数占比分别为9.82%、9.06%、7.82%、4.86%、4.86%。

信贷比重高而利润“拉胯”、客户服务体验不佳,今年8月兴业银行广东地区还陷入裁员漩涡。据相关报道,兴业银行广州分行多家支行裁撤外包大堂经理且未给予补偿。

对此,兴业银行回应称,为适应市场变化、提升客户服务体验,广州分行调整优化厅堂服务,但并未如网传因此裁员。

房地产业不良贷款率居首

尽管兴业银行在半年报中强调资产质量稳定,然而从报表上看,其实并不如其说的那么乐观。

截至2024年上半年末,兴业银行不良贷款余额为610.18亿元,较上年末增加25.27亿元;不良贷款率1.08%,较上年末上升0.01个百分点。报告期内,兴业银行共计提资产减值损失343.04亿元,期末拨贷比为2.56%,较上年末下降0.07个百分点;拨备覆盖率为237.82%,较上年末下降7.39个百分点。

从个人贷款和公司贷款情况来看,个贷方面,上半年末兴业银行的个人住房及商用房贷款不良余额为69.21亿元、个人经营贷不良余额为27.6亿元,较2023年末均有小幅增长。

在公司贷款方面,上半年兴业银行公司不良贷款率为1.08%,较上年末上升0.01个百分点。然而即使公司不良贷款率仍在增长,也可能是修饰过的数据。有媒体从上半年兴业银行重组贷款暴增796.7%推测,该行是在通过重组贷款拖延对公贷款不良的爆发。

对此,兴业银行风险部总经理赖世荣对外解释称,半年报中重组贷款余额277亿元,较年初增长较多,主要原因是兴业银行根据国家金融监督管理总局要求,对重组贷款指标口径进行了调整,将重组后风险分类关注类的贷款也纳入统计口径,导致业务规模呈现增长。

从贷款五级分类情况来看,上半年末兴业银行正常类贷款占比下降,而关注类和次级类贷款占比上升。其中,关注类、次级类贷款余额分别为979.72亿元、285.99亿元,分别较上年末增长16.01%、23.53%。

对此,兴业银行表示,报告期内,受宏观经济放缓、房地产市场低位运行、“供强需弱”等因素影响,同时公司主动加大暴露部分潜在风险项目,上半年关注率、逾期率等风险指标有小幅波动。

具体从不同行业来看,上半年兴业银行在批发和零售业、租赁和商务服务业、制造业、房地产业的不良贷款余额较高,分别达到94.95亿元、63.73亿元、59.93亿元、51.51亿元。在几个头部行业中,只有房地产业的不良贷款率超过1%,较上年末增长0.24个百分点。

不过,兴业银行表示,房地产风险整体可控,公司对公房地产融资主要投向城市更新、产业园区、住房租 赁等新领域。不良资产率3.65%,较上年末上升0.62个百分点。主要是公司结合城市房地产融资协调机制“白名单”条件,加强对存量项目的风险评估,对部分短期内较难满足保交房条件的房地产项目,及时下调风险分类等级、计提充足减值损失,推动经营机构加快风险化解。

本文作者可以追加内容哦 !