交易是一个道术结合的过程,交易更是一场修行,技术和修为缺一不可!价值有界,成长有轨,周期有道,题材无边!股道,顺势而为,道术结合,仓位管理,价值投资,知行合一!高成长、低估值、好买点,悟对道、用对术,这个世界终有一天属于我们!

2023-12-22【周期量化】制冷剂周期,十年轮回,未来已来!

2023-12-25【周期量化】制冷剂配额方案征求意见稿核心观点解读!

2024-01-15【周期量化】制冷剂配额已核发,配额集中度略高于预期!

2024-01-15【周期量化】巨化股份控股飞源化工,400亿市值被低估!

2024-03-20【周期量化】2024年制冷剂有望成为最强的矛!

$巨化股份(SH600160)$ $三美股份(SH603379)$ $东岳集团(HK|00189)$

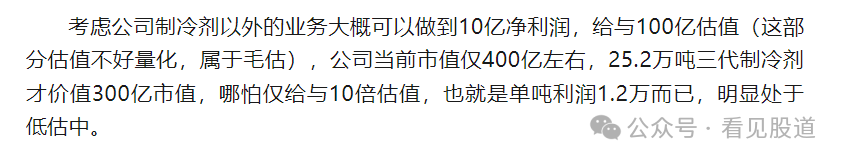

今年1月23日,也是今年巨化股份最低点的时候,曾经发文【周期量化】巨化股份控股飞源化工,400亿市值被低估!当时掐指一算给与传统化工业务10亿利润,100亿市值,25.21万吨三代制冷剂单吨利润1.2万,10倍估值,300亿市值,因此就“巧合”的预测到了最低点。

如今半年时间过去了,制冷剂相关产品虽然价格同比涨幅不错,但是处于结构性不均衡的状态,按照华创证券的测算,截止8月23日按照国内市场报价,巨化股份制冷剂业务日度年化业绩测算是35.12亿,三美股份是14.34亿,永和豆浆是5.86亿,东岳集团是12.6亿,中化蓝天是10.13亿。 如果按照国内价格定年化利润,相关公司估值都不高,这还不包括企业其他业务估值。考虑国内和外贸价格的差距,当前巨化股份制冷剂加成单吨净利润均值是0.79万/吨,三美是0.7万/吨,豆浆是0.3万/吨,东岳是1.12万/吨,中化是0.42万/吨。相关企业单吨利润的差异主要是配额结构的不一样导致,至于产业链一体化带来的原材料的利润并没包含在内。

目前巨化股份415亿市值,三代权益配额25.21万吨,二代配额4.75万吨,考虑2025年二代削减,可能明年二代配额是3.7万吨,这里不包括明年R32预期增加几万吨配额的情况下,单吨市值为14亿,按照十倍估值,也就是隐含市值的单吨利润为1.4万/吨。注意这里没包括传统化工的估值,如果给与传统化工哪怕按照下行周期0.5倍市销率计算,给与50亿市值,制冷剂市值为365亿,单吨市值为12.6亿,单吨利润为1.26万/吨。

虽然1.26亿的单吨利润跟目前实际加成盈利0.79万存在一定的差距,但是随着国内外库存的消耗,相关产品的价格逐步跟上,公司的基本面盈利能力是持续改善的,特别是四代的成本和性能问题,未来三代制冷剂价格持续向上的预期还很大,因此400亿左右的巨化个人依旧认为处于低估区域。

风险点,2025年配额政策大幅变化,配额发放超预期,需求低于预期,产品价格低于预期,以及指数持续下跌。

更多交流,关注自留地,周一和周三两更!

本文作者可以追加内容哦 !