这是 上市公司价值分析的第291篇原创文章

前言:百胜中国吸引我的是它的品牌和成长性,品牌来自于家喻户晓的肯德基,成长性来自于下沉市场,下沉市场来自于四五线城市依然有很多人没有吃过麦当劳和肯德基,由于标准化餐饮,其复制扩张较快,可以带来市占率提升,从而使得成长性可以维持一段时间。

01valuefirm

当前百胜中国的股价

百胜中国的基本介绍:

百胜中国控股有限公司(NYSE:YUMC及HKEX:9987)是中国连锁餐饮龙头企业:公司在中国市场拥有肯德基、必胜客和塔可钟三个品牌的独家运营和授权经营权,并完全拥有小肥羊和黄记煌连锁餐厅品牌,同时,公司也在中国探索和发展Lavazza咖啡店。

公司1987年进入中国在北京开设第一家肯德基餐厅;2016年从YumBrands分拆出来在纽约证券交易所独立上市,并于2020年9月10日在香港联交所二次上市;2022年10月24日百胜中国成为香港联交所和纽约证券交易所双重主要上市公司。截至2023年末公司拥有14644家餐厅,覆盖超过2000个城镇。

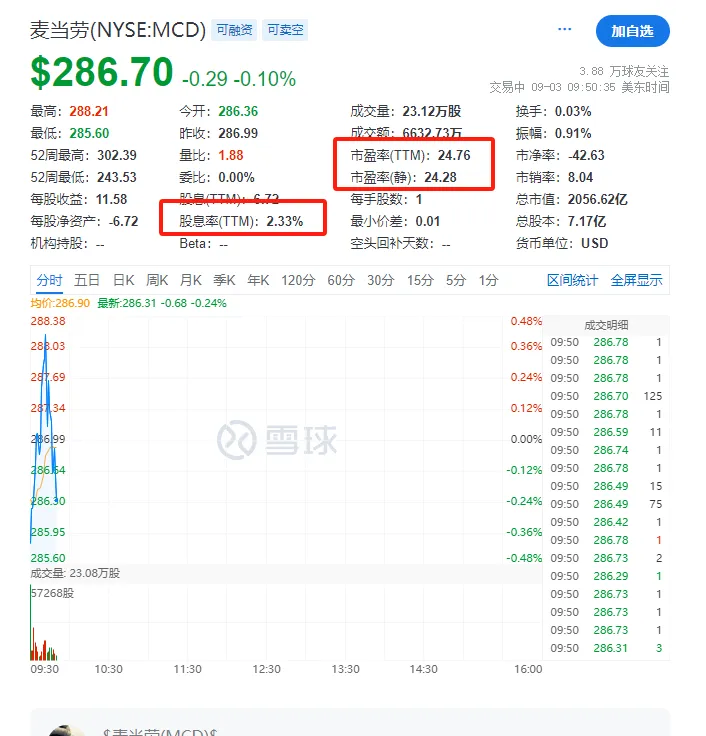

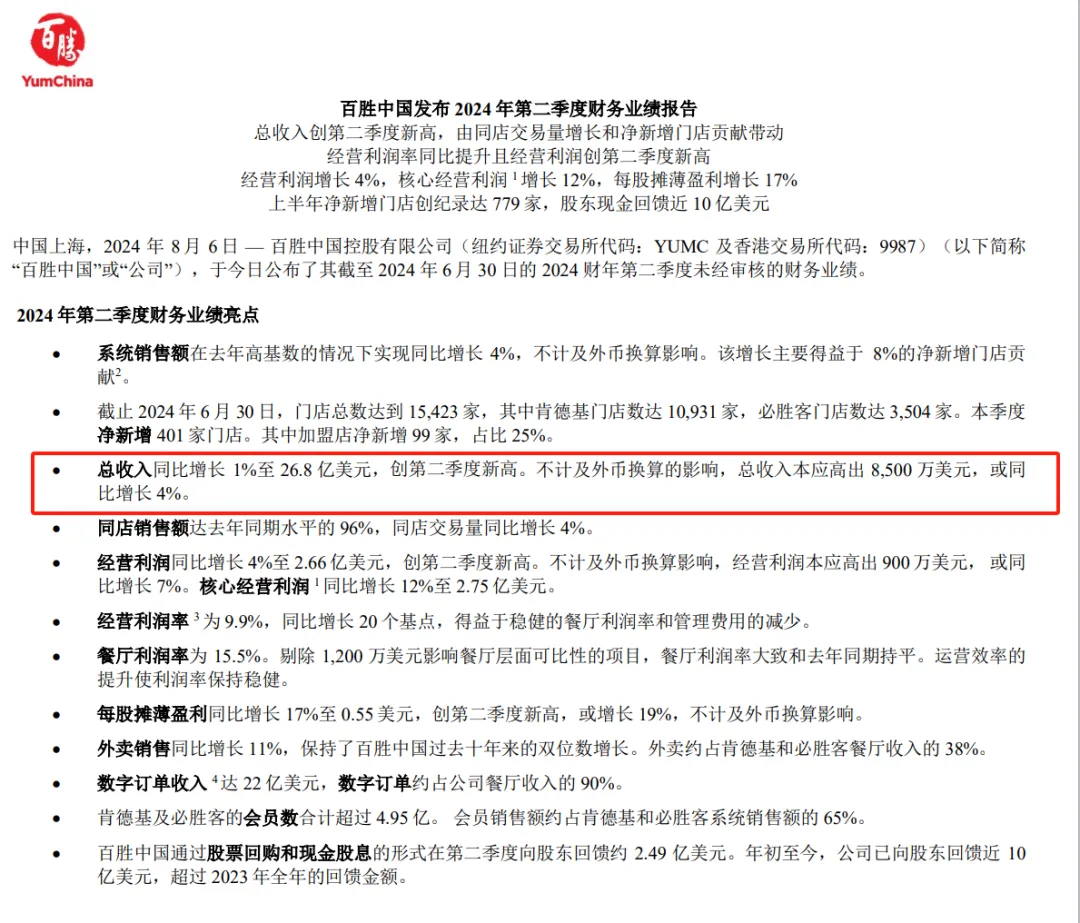

目前股价跌破1000亿市值

当前股息率偏低,目前0.54%;但是市盈率pe处于偏低的位置13.21,我们可以对比下麦当劳,可能由于美股处于牛市,所以显得估值较高,目前市盈率是百胜中国的2倍。

股息率偏低的原因,我们可以去找些资料来验证,公司是由于有钱不分对小股东不友好,还是确实由于这些年资本开支大或者账上没有现金?

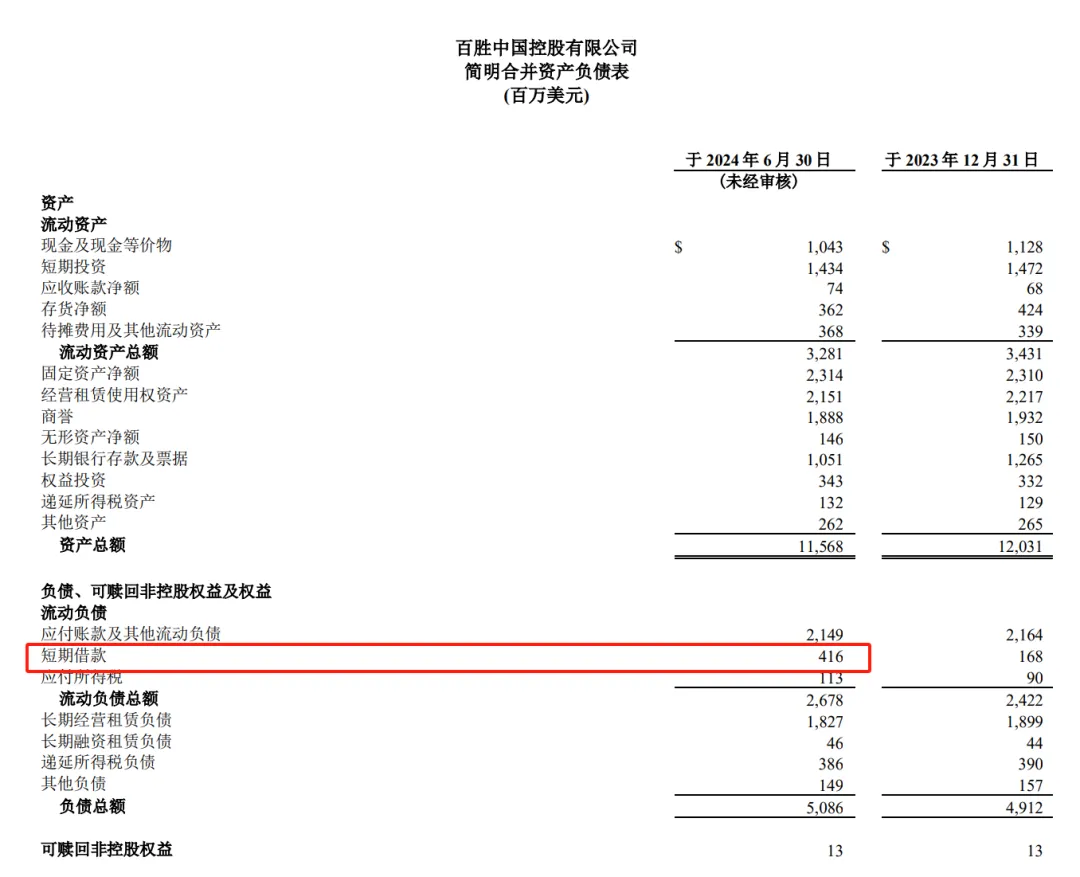

公司资产负债表显示:

短期负债416亿,货币资金和短期投资高达2000亿,完全有能力覆盖负债,并且剩余多的钱来回购股份和分红。

我们从利润表财务费用也能够印证这一点:

财务费用收入每年30-40亿;相当于存款利率2000*1.5%=30亿,1.5%的利率水平在当下市场属于正常水平。

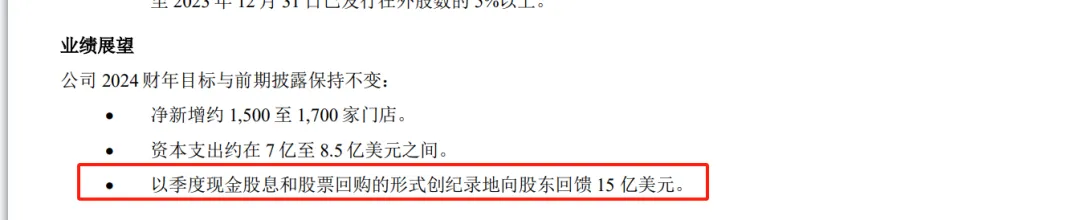

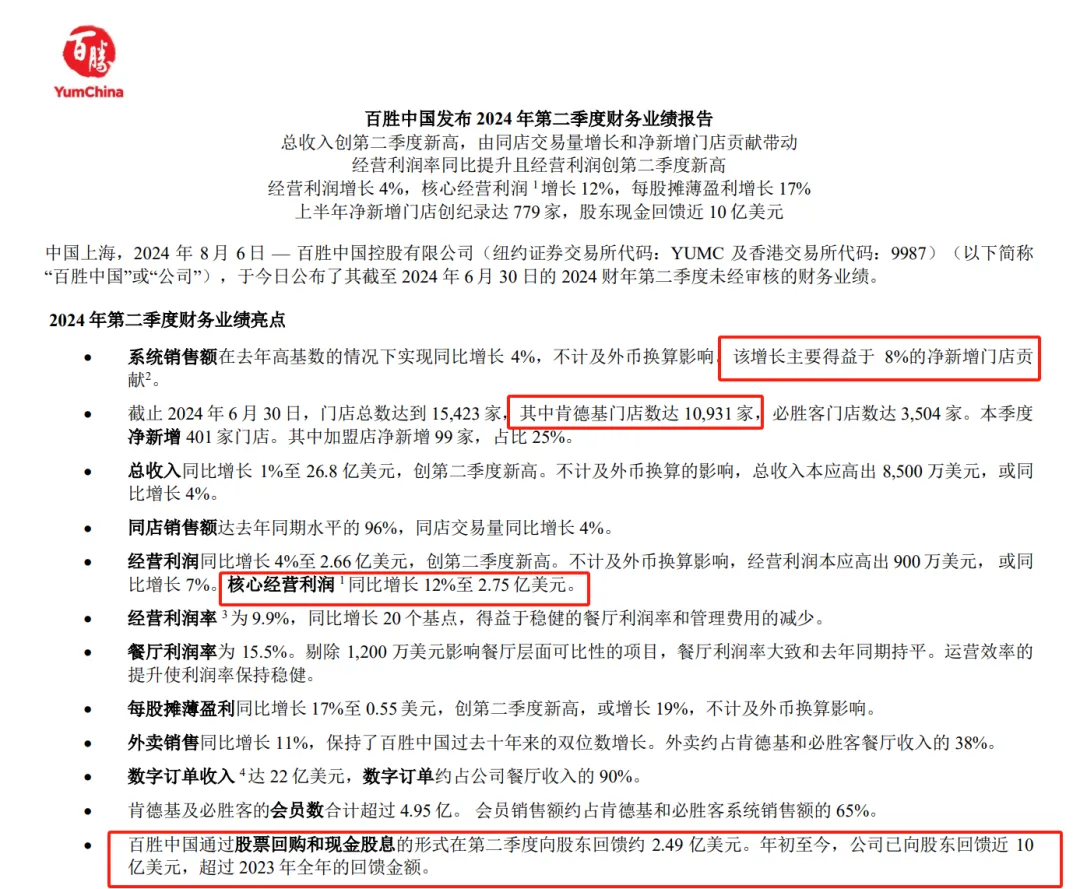

从上面可以看出公司是完全有实力加大对股东回报,从年报中看出,公司开始重视对股东回报,提出了多项措施去应对:

02valuefirm

百胜中国的估值

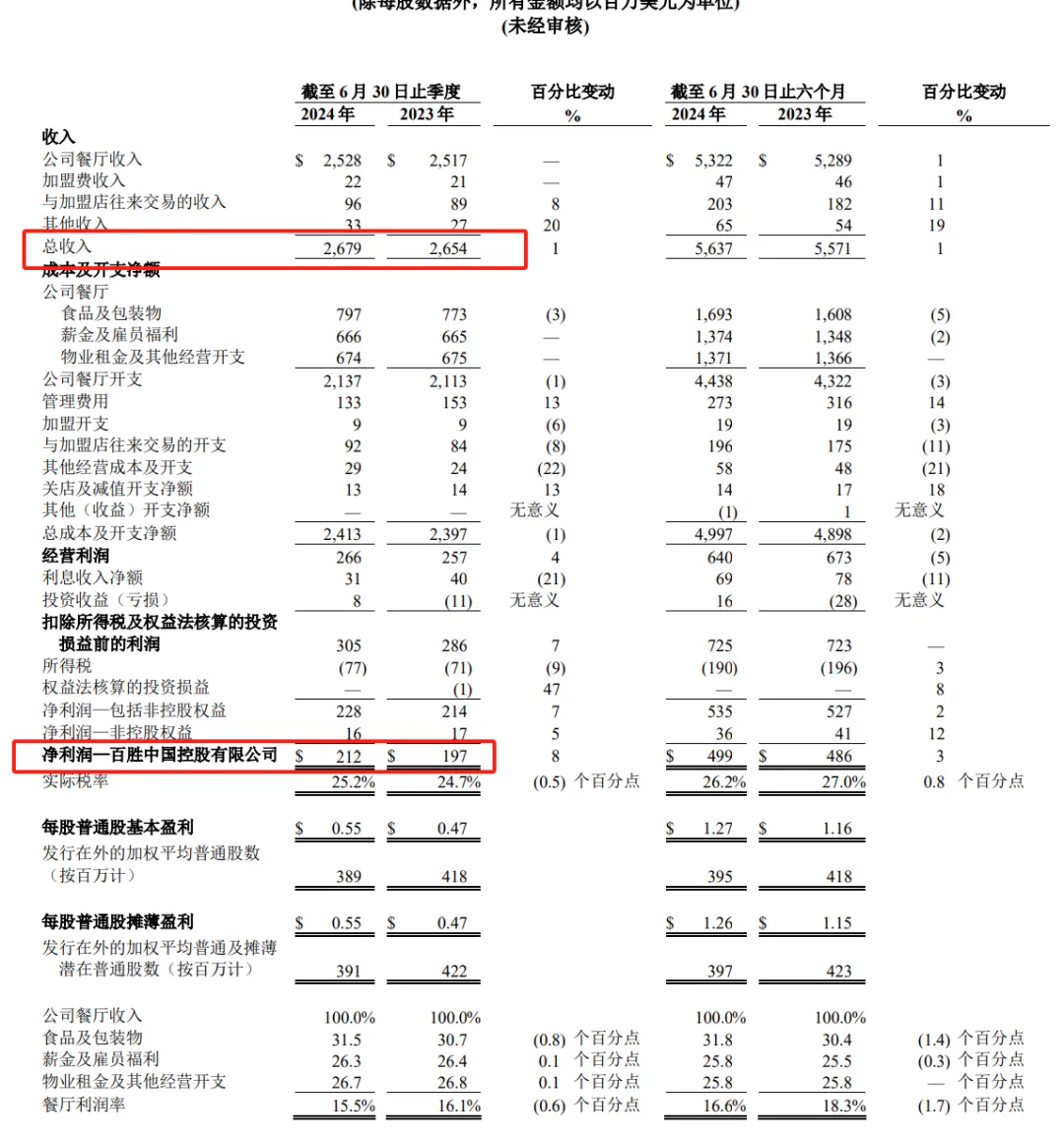

按照目前公司的净利润率212/2679=8%;

根据推算按照总收入的4%增长

可以推算2024年总营业额为:847.60*1.04%=881亿,根据净利率8%推算净利润为70亿港币。

如果每年以5%增速计算,可以得出2027年的营业收入达到881*1.04*1.04*1.04=991亿,净利率8%;得出三年后净利润为80亿港币。

根据无风险利率3-5%推算,取消费股25pe的估值,得出其合理市值为=80*25pe等于2000亿市值,目前市值为1029亿港币市值。

安全边际打5折,其市值为1000亿市值与目前市值相当,所以当前是值得买入的,具有安全边际。

03valuefirm

收入的增长是否可以维持

上文的假设:营业收入未来按照4%的增长率是否可以实现,

目前公司收入的增长点来自于以下几点:

1:新增门店对营业额的贡献

2026年实现的目标:目前公司约15000家门店,上半年新开779家,全年计划新开1500-1700家。26年计划达到20000家,相当于提供约10%的增长。

2:肯悦咖啡和必胜客WOW门店仍在初期,未来会对营业额有所贡献。

肯悦咖啡能够依托百胜中国和肯德基在门店运营、供应链和规模优势,在低至9.9元的售价下仍然保持健康的盈利空间,并为肯德基门店带来同店增长。

04valuefirm

结论

通过以上简单的介绍,目前公司估值偏低,同时保持一定的增速,当前估值1000亿港股的市值,我认为是可以介入的价格。

目前由于处于盈利的状态,所以没有加仓的行为,但是不排除随着时间拉长,我会进行加仓。

2024-9-4

写于广州

作者介绍:

#炒股日记#$百胜中国(HK|09987)$$农夫山泉(HK|09633)$$华润三九(SZ000999)$

价值分析,主要做价值分析,对公司价值、实时解读重要的政策及新闻事件,并且热衷于分享投资机会,详细解释记录股票的买入和卖出操作的原因。

本文作者可以追加内容哦 !