上周继机构抱团四大行的抨击流出后,银行开始回调的同时,大盘超过3000家开始上涨,正所谓“银行落,万物生”。

站在当前时点,中报已披露完毕,哪些板块表现较好或者有望迎来反转机会呢?今天我们就一起过一下中报,寻觅一下9月还有哪些投资机会?

本文框架:

1、按照产业链对中报进行简单总结(上游周期、中游制造、TMT、下游消费)

2、展望后市风格与方向

3、成长风重启的背景下,可以关注哪些板块

首先按照产业链,对中报进行简单总结

1、上游资源品

上游资源板块主要以销售大宗商品为主,业绩易受商品价格影响。上半年,铜、黄金价格大幅上涨,铝和原油价格小幅上涨。

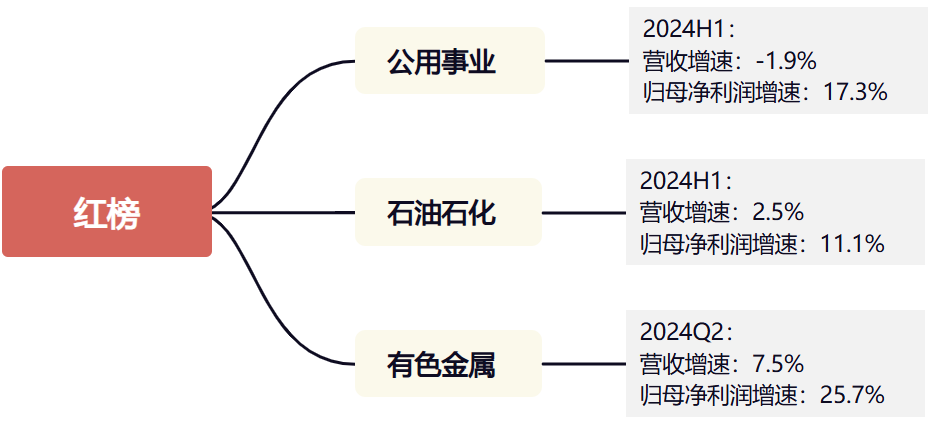

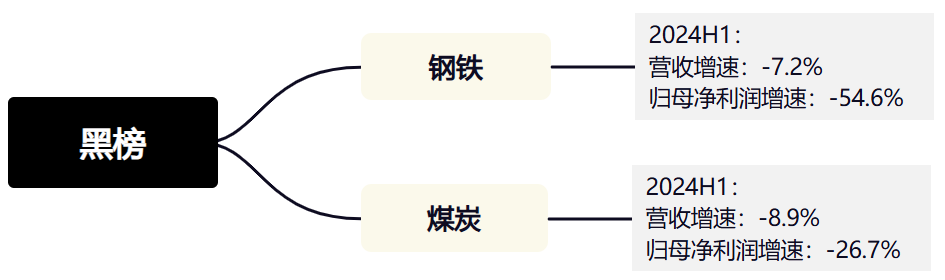

对应中报方面,公用事业、石油石化、有色金属业绩增速较好,然而煤炭、钢铁行业营收增速、归母净利润增速下滑。

上游资源品红黑榜:

资料来源:公司财报、Wind

2、中游制造

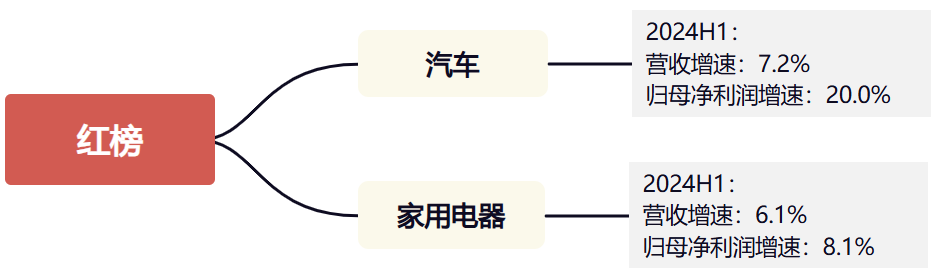

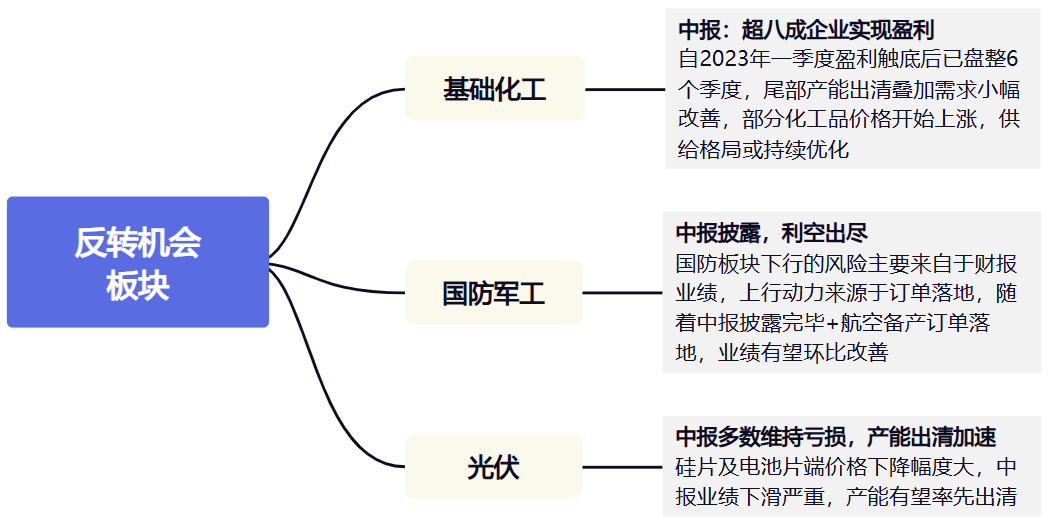

上半年,中游制造整体经营承压,其中:汽车、家用电器表现较稳健;国防板块中报披露,利空出尽后有望迎来反转机会;电力设备板块受光伏拖累,利润下滑幅度较大。

中游制造红榜以及机会板块

资料来源:公司财报、Wind

3、中游:新质生产力板块

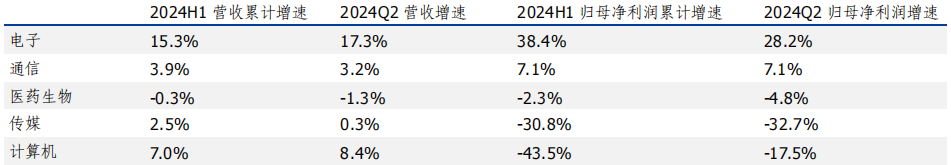

上半年,电子经营情况明显改善,医药生物业绩降幅或趋缓,逐渐脱离集采的影响

资料来源:公司财报、Wind

电子板块:全球半导体进入上行周期,电子板块中报业绩增长较好。从电子行业内细分领域看,中报归母净利润增速从高到低(排除业绩由亏转盈),分别是数字芯片设计、集成电路封测、印刷电路板等;其中,集成电路制造排名最后,其2024年中报归母净利润增速-55.4%。

2024年中报电子行业内细分领域财务增速情况

资料来源:公司财报、Wind

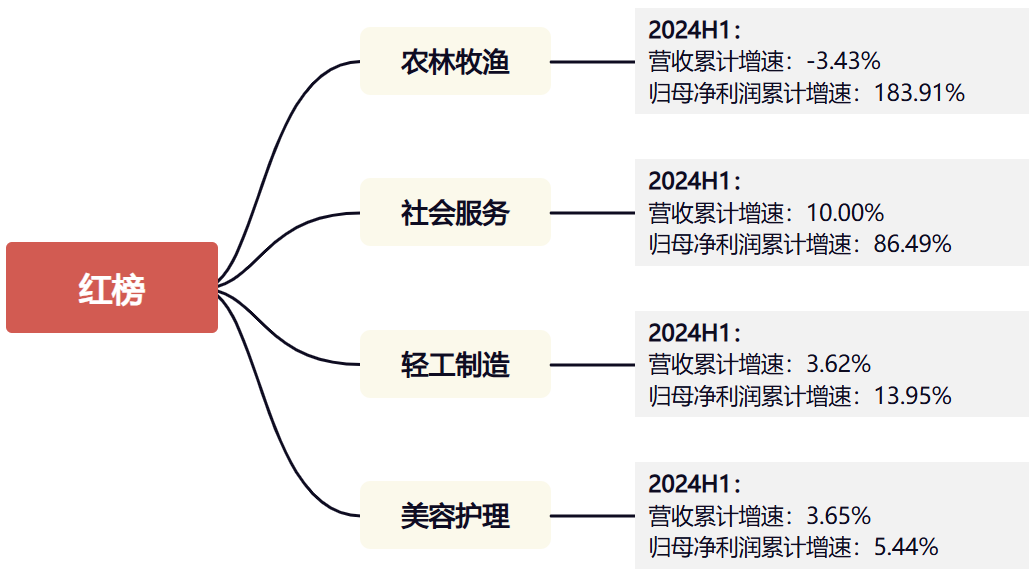

4、下游消费

国内基本面复苏斜率仍有上修空间,消费复苏略显波折。

资料来源:公司财报、Wind

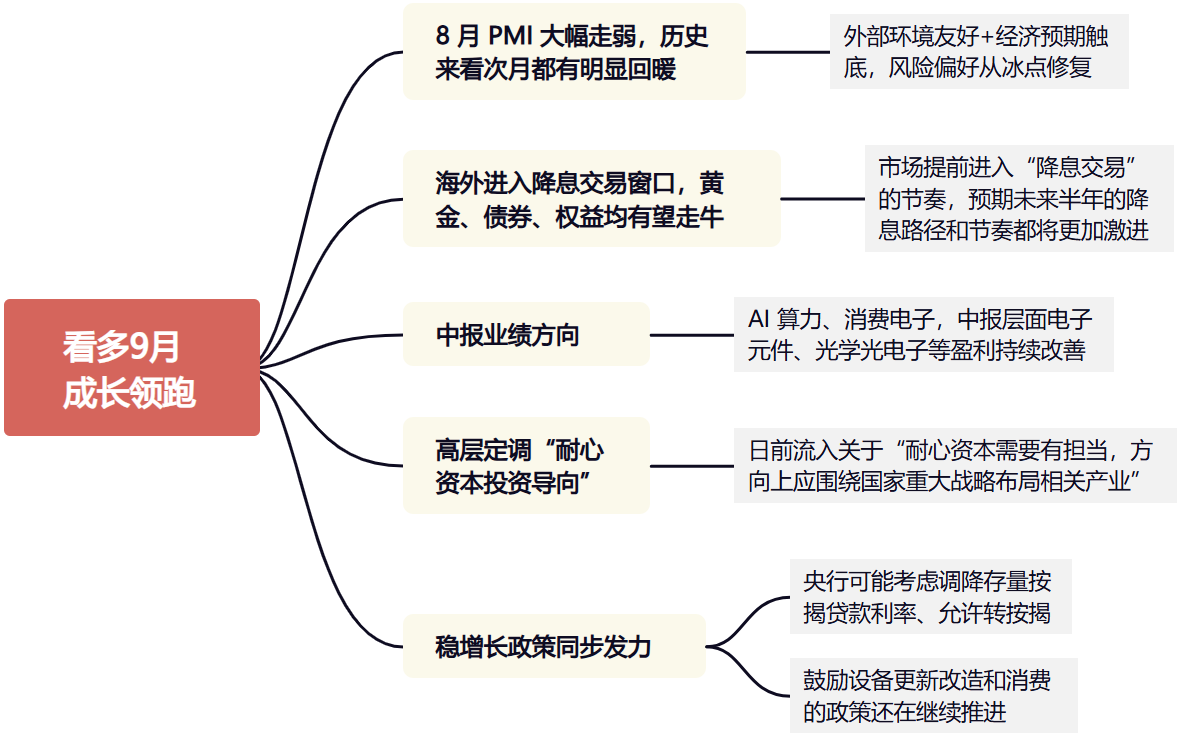

9月市场风格有望如何演绎?

自上涨银行板块回调呈“一鲸落,万物生”的局面,以科创100、科创新能源领衔的成长风格都呈现了逆市上涨的态势,是为什么呢?

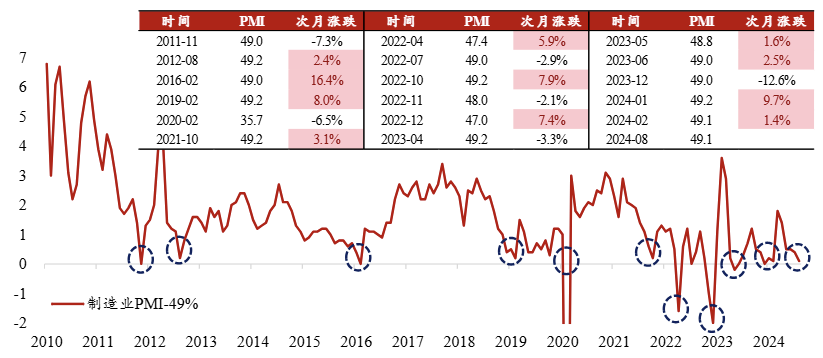

制造业PMI低于49.2%的时段与次月万得全A表现:

数据来源:Wind

此外,除了在资金面流向,可以观察到市场资金出现了较为明显的切换,从此前防御性的红利低波板块流出,传媒、电新、电子、计算机等板块重回活跃。

成长风重启结合中报业绩,可以关注哪些板块

先对前述中报复盘进行简单总结,上游周期:油气、有色表现突出;中游制造:汽车、家用电器表现较好,电子、国防、化工下半年有望迎来反转;下游消费:农林牧渔、社会服务表现较好。结合对9月成长风格占据市场主线的推测,我们认为当前以下三个方向投资价值凸显:

1、国防板块:高景气度+中报利空出尽+新质生产力

有机构表示,春节以来,国防军工板块整体在一个相对稳定的区间内呈现出较为有规律的波动,其下行的风险主要来自于财报业绩,而上行的机会则来自于订单的落地。三季度财报业绩将会迎来确定性的同、环比均大幅改善,从而消除行业最大的下行风险因素。

每一轮回调都与财报有关

数据来源:Wind,日期截止至2024年9月2日

基于以下两大逻辑,国防板块三季报有望大幅改善:

1)环比视角,随着航空领域备产订单的落地,以及本轮产业链去库进入尾声,后续交付节奏陆续恢复,从而带动业绩环比改善,多家上市公司在中报业绩交流会中也表达了对下半年较为乐观的预期;

2)同比视角,去年3季度开始,板块业绩增速再下台阶,下半年开始低基数效应开始显性,并至少会持续到明年的中报。

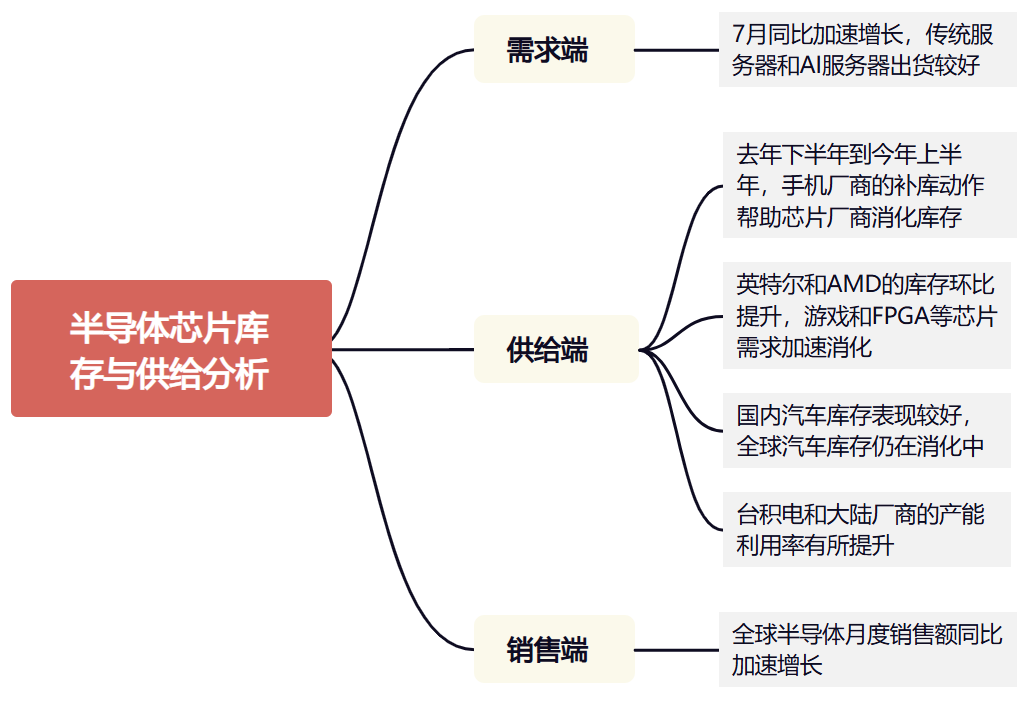

2、半导体板块:消费电子旺季来临+全球半导体周期已起

有机构指出,今年二季度半导体及链条相关公司的业绩表现良好,与安卓手机补库周期有明显关联。半导体链条与下游需求紧密相关,存在结构性分化。国内代工厂商加工率与业绩表现较好。半导体设备上半年订单和出货情况良好,未来随着算力需求爆发,将带来持续增量。

3、科创100指数:一键配置成长风格高弹性、高景气度方向,囊括新质生产力核心标的

上交所数据显示,今年上半年,科创板研发投入再创新高,累计投入超780亿元,同比增长约10%,研发投入强度中位数达12%。有机构认为,随着美联储降息的临近,A股面临的内外部流动性环境有望边际改善,市场结构性机会有所增加,科创板新质生产力方向或为市场新一轮主线。

相关产品:

$科创100ETF基金(SH588220)$

$国防ETF(SH512670)$

$半导体ETF(SZ159813)$

化工ETF(159870)

科创新能源ETF(588830)

基金有风险,投资需谨慎!

本文作者可以追加内容哦 !