深响原创 · 作者|吕玥

自文旅市场回暖,不论周边游还是出境游,其热度都在不断升温,作为曾经低频小众消费品的旅游,也已蜕变为广受欢迎的大众消费品。据文化和旅游部的数据统计,2024年上半年国内出游人次27.25亿,同比增长14.3%;国内游客出游总花费2.73万亿元,同比增长19.0%。

大树底下好乘凉,今年上半年几家OTA平台的成绩都是意料之中的好——

携程今年上半年的营收为247.09亿元,同比增长20.69%;归母净利润81.45亿元,同比增长103.32%。细看二季度,不仅是净收入同比增长13.55%达到127.88亿元,归母净利润更同比大增507.45%,达到38.33亿元。

在今年上半年,同程旅行的营收为81.1亿元,同比增速也颇高,达到了48.8%;经调整净利润12.2亿元,同比增长10.9%。二季度总收入42.5亿元,同比增长48.1%,创下了单季度收入规模历史新高;经调整净利润为6.6亿元,经调整净利润率为15.5%。

途牛在今年一季度时的净收入同比大幅增长70.9%,达到了1.08亿元,净利润为2770万元;到了二季度,其净利润达到了4300万元,相比于2023年同期净利润只有22万元,同比大增194倍。

一片大好的数据背后,有更多细节值得关注。OTA行业告别了特殊时期的剧烈波动,也已跨越了复苏的初期阶段。如今在消费理性化这一大趋势下,行业的现状、增长动力以及面临的挑战将如何演变?

携程断层领跑,同程错位竞争,途牛忙直播

若按照总收入来划分 ,OTA领域的三家上市公司——携程、同程旅行和途牛,分别站在了三个层级上。

携程占据着行业领头羊的地位,其单季营收规模在百亿水平。

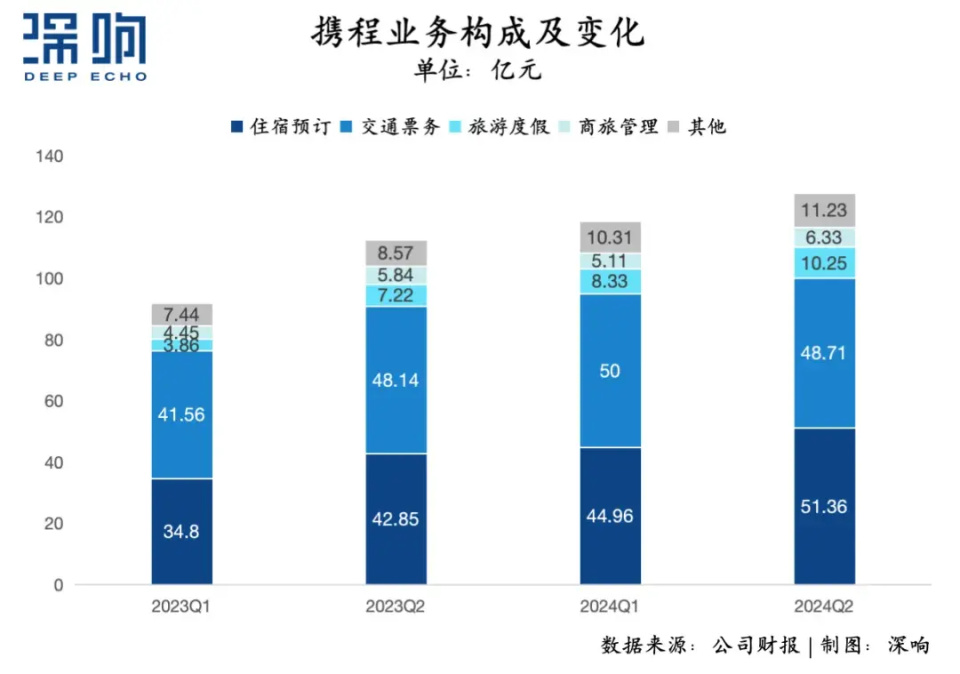

在携程的五项业务中,住宿预订和交通票务是基本盘,收入加起来在总收入中的占比接近八成。

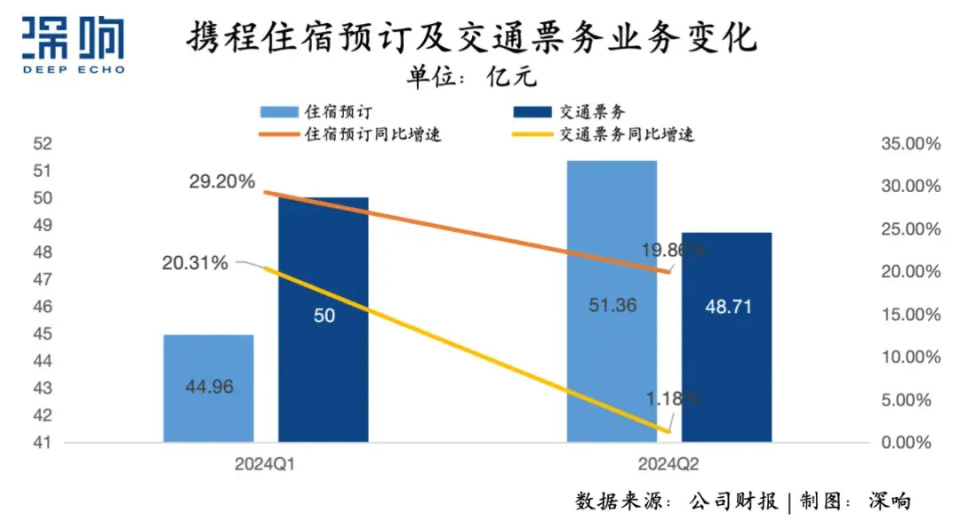

住宿预订是由市场需求主导的,在大众出游意愿高涨的大环境下,酒店预定自然能保持住增长势头。所以能看到在今年上半年,该项业务的收入达到了96.32亿元,同比增长24.04%。

不过具体对比两个季度,二季度收入突破了51亿元大关,但19.86%的同比增速却比一季度要低。对此,携程集团CFO王肖璠在财报电话会上做了深入解析:虽然二季度酒店预订量的增速与一季度保持了一致性,但酒店ADR(已售客房平均房价)却出现了同比下降的现象,这一变化在一定程度上削弱了预订量强劲增长带来的正面效应。

而ADR的下降原因主要有两方面:一是携程平台上的酒店供给量显著增加,加剧了市场竞争,从而导致了价格竞争更为激烈;二是出境游火热,这在一定程度上分流了国内酒店市场的中高端客源,所以也就影响了酒店ADR的表现。

再看另一大支柱业务交通票务,今年上半年收入为98.71亿元,比住宿预订还略高一筹。不过其增速回落更快,一季度同比增速还在20.31%,而二季度就放缓至1.2%,几乎是不增不减。

事实上该项业务更多受到机票价格波动影响,今年航空市场供给增加、机票价格下滑,以及消费者价格敏感度提升等多重因素共同发挥出了作用。而与此同时,携程也主动减少了保险捆绑销售,短期内肯定会对收入增速有影响,不过长远看对提升用户体验还是有正向价值。

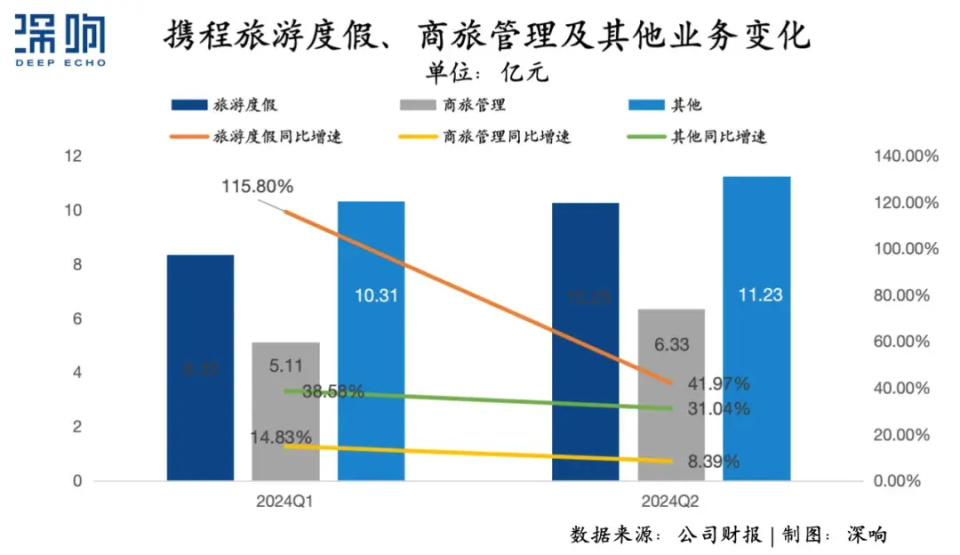

对比之下,在携程所有业务中,增速最高的其实是以跟团游、半跟团游、定制旅行为主的旅游度假业务。这也是一项市场需求主导的业务,一季度时增速高达115.80%,二季度增速有所回落,但也达到了41.97%。而将业务收入放在总收入中看,旅游度假业务目前占比依然较小,尚未超过10%,在需求仍高涨的背景下,依然还具备不少上探空间。

此外,携程的商旅管理业务也实现了稳步增长,二季度同比增长8.39%,环比还显著上升了24%。而包括线上广告、金融服务在内的其他业务,也呈现出良好的增长态势,二季度同比增幅超过30%,这也为携程的保持领先地位提供了有力支持。

虽然携程的营收是远超其他平台,但OTA行业并非是一家通吃的格局。

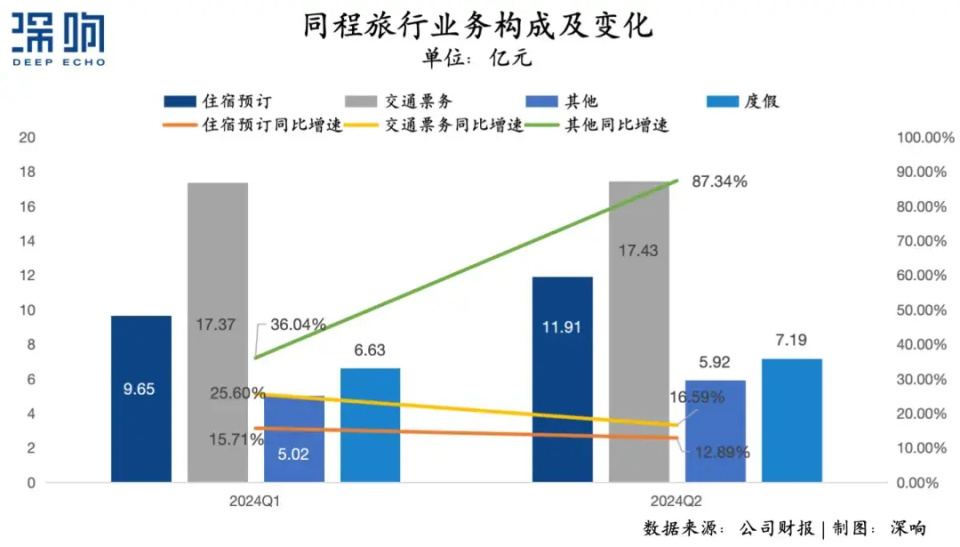

近些年,同程旅行就展现出了亮眼的增长势头——今年上半年总收入达到81.11亿元,同比增长48.77%,增速为三家中最高。

具体来看,住宿业务和交通票务也是同程旅行的核心支柱,两项收入在总收入中占比接近七成。二季度两项收入的同比增速分别为25.6%,15.6%,增速也都超过了携程。

携程在机酒供应链上已经形成了相当高的壁垒,为何同程旅行还能有高增速——关键在于两者形成了错位竞争格局。携程强调主要服务于高收入、高学历的高净值人群,在高端酒店供应上形成了壁垒。而同程深耕五环外,紧抓下沉市场,中低端酒旅资源丰富。今年出现的反向旅游热潮,小众城镇、低线城市来成为网红热门旅游目的地,这也为同程旅行带来了增长。

特别的是,同程旅行的其他业务(包括广告、会员计划以及酒店管理)是增长最快的,二季度同比增速高达87%。这得益于广告及黑鲸会员业务实现了出色增长,以及轻资产模式下酒店管理业务的扩张。截至六月底,同程旅行酒店管理分部旗下运营中的酒店数量进一步增加到了约1900家,另有超过1000家酒店正在筹备中。

此外,度假是同程旅行从2023年年末才开始涉足的业务,主要是指在收购并整合同程旅业后,通过线下旅行社门店获得的营收。二季度该项业务的营收已达7.19亿元,环比增长8.44%,对收入增长也有一定贡献。

而途牛的单季总收入今年刚刚突破了亿元大关。

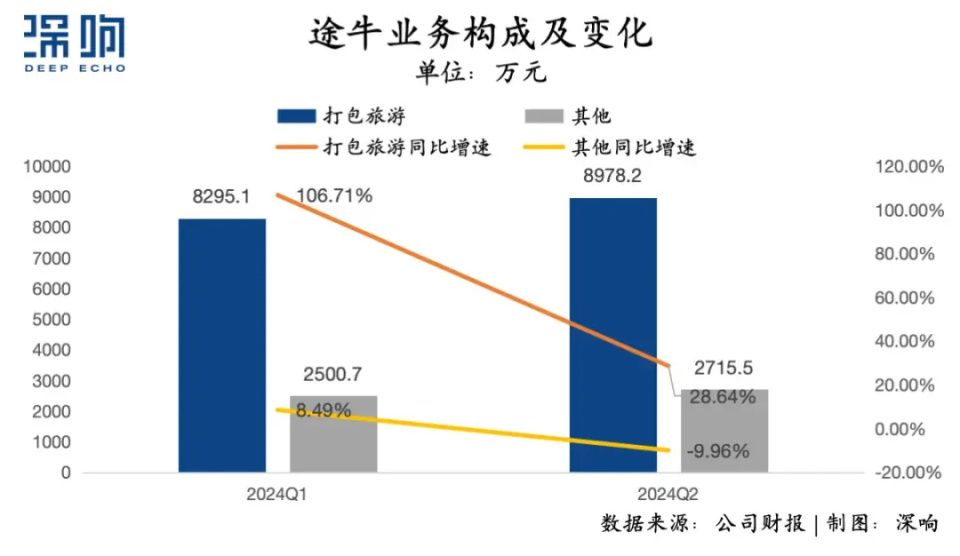

此前途牛的业务构成比较单一,打包旅游产品是其生命线,贡献了总收入的七成之多。这种依赖单一业务的模式,在特殊时期让途牛大受冲击,一度亏损到要面对退市危机。

为了自救,途牛另辟蹊径,踏上了做直播MCN这条新路。自2020年4月起,途牛选择在抖音平台上开播,孵化了“华东小玩家” 、“江浙沪周边游”等一系列账号形成矩阵。而且其直播业务范围也不仅仅局限于文旅领域,而是广泛涉足本地生活服务。途牛旅游网副总裁朱展召在接受采访时表示,虽然外界可能认为这是一次转型,但对内部而言这就是开辟了一条新的业务线,直播并不是为主站引流,而是作为独立的新业务来运营。

在直播业务的支撑下,途牛终于等来了复苏的转折点。今年上半年其净收入为2.25亿元,同比增长37.86%;单看一季度净收入为1.08亿元,同比增速高达70.87%;二季度净收入为1.17亿元,增速回落至16.99%,也符合行业整体趋势。其中,打包旅游业务快速恢复了增长,今年一季度收入为8295.1万元,同比增长高达106.71%;二季度同比增速有所回落至28.64%,不过8978.2万元收入也达到了新高。

目前途牛尚未单独披露直播带货的收入,但途牛提到今年二季度其直播交易金额和核销金额同比增长均超过了200%,截至5月底,这两项指标均已超过2023年全年的总额。在直播领域的持续投入,也已经换回了显著的增长。

国内放缓找增量,海外撑起第二曲线

事实上,总结以上三家OTA平台在二季度的净收入就能看出,旅游业在经历了一年的恢复期之后,国内业务的增长步伐已经有了相对放缓的趋势。如何找增量,将会是行业长期的主题。

首先,各大平台都从营销入手,积极投入,以尽可能吸引更多用户。

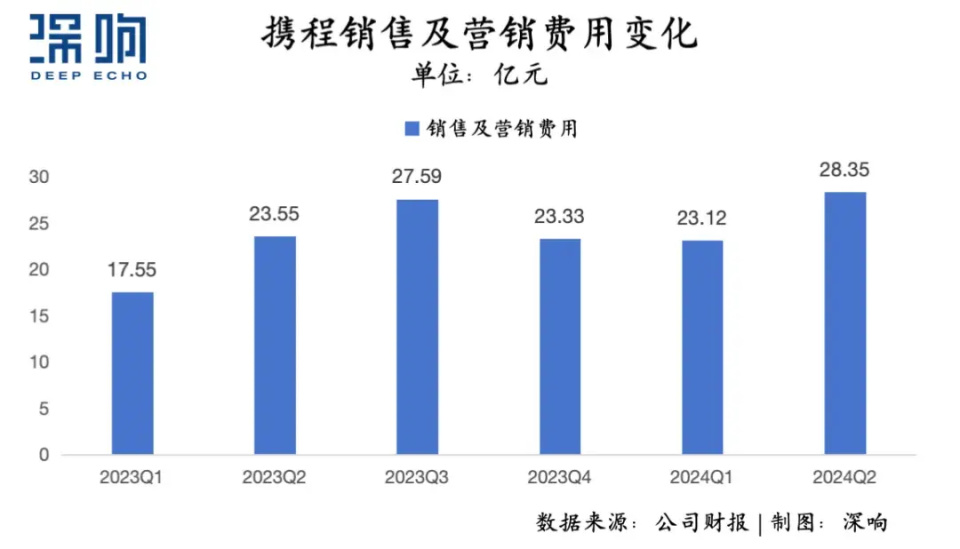

今年飞猪的营销活动就很高频次,“酱香大床房”、“攻城价”以及各节点上推出的多种促销活动,都激起了市场的广泛关注。而从数据层面看,携程今年二季度的营销费用比支出为28.4亿,同比增长20.38%,明显高于收入增速,也足以证明其投入力度。并且财报电话会上,携程表示未来几个季度的营销费用比例可能还会略有上升。

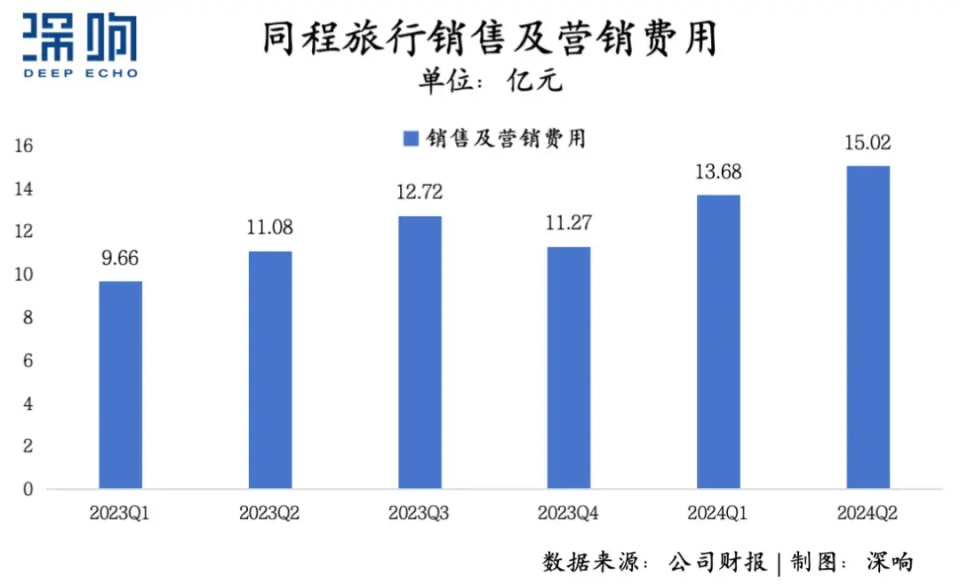

同程旅行同样在营销上不断加码,二季度的营销费用支出为15.02亿元,同比增长了35.56%。同程旅行在财报电话会议上也明确表示,将继续投资于品牌推广和市场活动,旨在提升品牌知名度并培养用户忠诚度。

特别的是,同程旅行一直都与腾讯紧密合作,不仅是腾讯生态已成为平台的流量主要来源,双方在电竞赛事、热门剧集和综艺节目等方面的合作,也为同程旅行带来了更多品牌曝光机会。今年7月,同程和腾讯再续合作,腾讯的庞大流量还将继续为同程旅行带来更多支持。

其次,在存量竞争环境下,平台也在着力提升现有用户的体验,深度挖掘用户价值。

会员运营就是这一策略的典型代表。携程自2020年推出黑钻会员计划以来,不断扩充会员权益,以满足用户的多元化需求。同程旅行在财报中也强调,通过优化运营和举办社交活动,增强了会员的互动性,显著提升了黑鲸会员的数量。这些会员运营的努力,不仅加强了平台与用户的联系,提高了用户粘性,也在一定程度上降低了平台工具属性过强而被替代的可能性。

另外平台们也在紧跟新的文旅趋势和热点,创新产品和服务。

比如携程针对这几年兴起的citywalk、反向小众热门网红城市以及前一阵子刚刚结束的奥运会,都做了不少特别的组合套餐或者是针对性活动。同程围绕着电竞做起了一站式出行服务,让用户可以在站内购买赛事门票,同时购买机票火车票出行、预订电竞酒店住宿。观赛后,用户还可以购买赛场周边的景区门票去游玩。

当然在国内市场增长趋缓的背景下,OTA平台自然而然也就将目光投向了海外——国际市场的拓展就成为了平台们的第二曲线。

据华创证券发布的研报数据,与海外国家相比,我国出境游渗透率仍较低,未来还有较大提升空间。而近几年得益于国际出入境政策的积极调整,出境游和入境游热度已在明显攀升。中国旅游研究院预测,2024年入出境旅游市场复苏进程将进一步加速,全年入出境旅游人次和国际旅游收入将分别超过2.64亿人次、1070亿美元。

而这也已经体现在了平台的财报中。途牛在今年一季度财报发布后就表示,打包旅游即跟团游一直是途牛的业务核心,这当中出境游贡献最大。

携程在二季度财报中也明确提到,今年出入境和纯境外游是高速增长关键点,出境游住宿和机票的预定额已恢复到2019年同期的100%以上;纯境外游业务的收入同比增速高达70%,上半年入境游客数同比增长也高达150%。

携程在出境游方面的布局很早,最早可追溯至2007年英文网站的上线。早年用户和海外资源的积累,也为携程后续保有优势打好了基础。目前在海外市场中,携程已经以Skyscanner和Trip.com形成了和国内相似的双平台格局,前者主打机票比价,后者是做一站式旅行服务。

同时在财报电话会上,携程还提到目前亚太仍是全球增长最快的地区。而该地区的在线渗透率较低,线上和移动平台的快速布局将使平台持续受益。

相较之下,同程旅行在出境游和国际化业务方面起步较晚,所以目前的主要任务就是加快布局,迅速补齐业务服务。

今年上半年,同程旅行就推出国际旅游预订平台HopeGoo,目前业务已覆盖机票、酒店、火车票、门票、船票、当地玩乐等领域,并支持全球16种货币支付和多种操作语言。

同程旅行对国际业务的增长也充满信心。在财报电话会上,公司表示随着国际业务的成熟,其利润率将优于国内业务,并且预计未来两到三年内国际业务的比例将快速增长。同程旅行将优先发展国际业务,并相信它将成为公司未来几年的重要增长驱动力。

事实上不论国内还是海外市场,消费者趋向理性、对价格的敏感度提升,无疑都将持续影响OTA平台的业绩。

OTA面对的变革浪潮在持续,行业内竞争也在持续,走过复苏阶段的猛增,OTA正站在一个新阶段的起点上。

$携程(NASDAQ|TCOM)$$同程旅行(HK|00780)$$途牛(NASDAQ|TOUR)$

本文作者可以追加内容哦 !