中概龙头们于2024年Q2的业绩已全部披露完成,我也已分别发布了文章作了数据解读。

这里对于其中的十家中概龙头企业的数据进行了汇总,分别是:

腾讯控股、阿里巴巴、京东、拼多多、美团、百度、快手、网易、贝壳、和哔哩哔哩。

虽然算不上严格意义上的TOP10,但这十家的营收、净利等总额在整体中概中粗估应该至少也占到了70%~80%,基本可以反映中概的整体变化趋势情况。

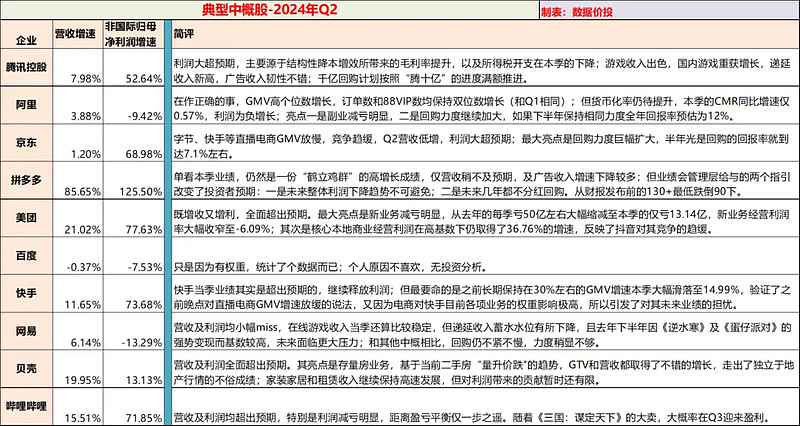

【业绩简评】

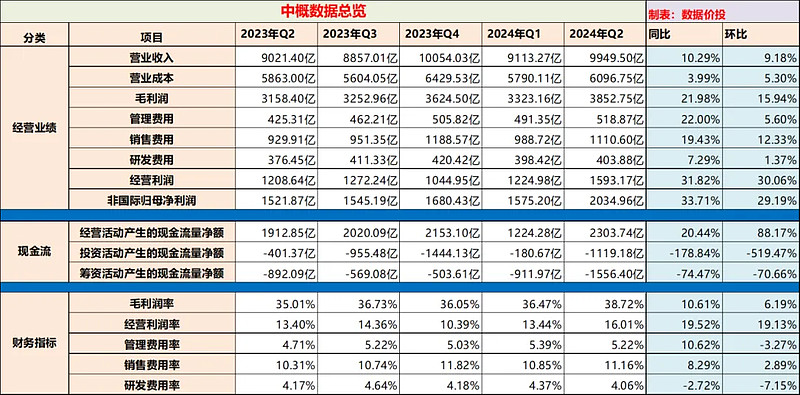

【数据概览】

注:表中为上述十家中概企业的汇总数据。

1)从趋势来看,中概股在Q2时的营收及利润增速相比于Q1都稍有下降;

但从绝对数值来看:营收增速10.29%,经营利润增速31.82%,非国际归母净利润增速33.71%;

对应到全A股5346家企业营收增速-1.41%,归母净利润增速-2.6%;仍然是高出太多。

增速下降是因为宏观环境如此,各行各业中绝大多数都是,相比而言,中概仍绝对可以算得上是中国企业中最具竞争力,盈利能力最强的那一批;

2)利润增速高于营收增速,降本增效仍在持续:但相对而言,靠提高高毛利率业务占比所带来的降本增效仍能延续,而靠裁员,压缩开支等方式来降低费用率的降本增效已开始难以为继。

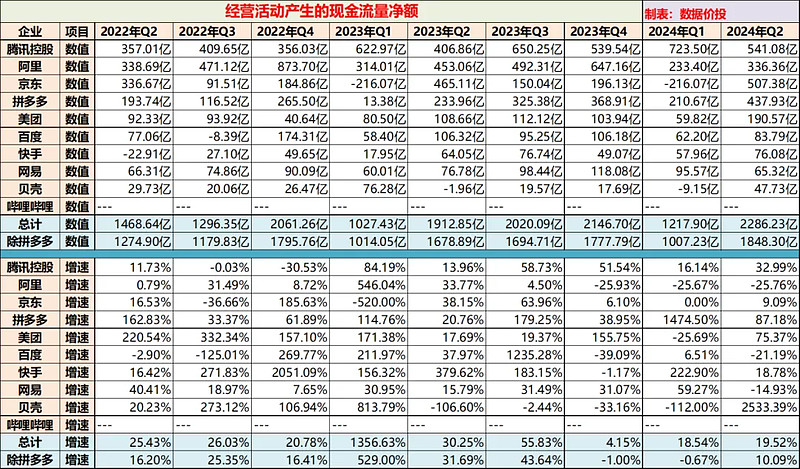

3)经营现金流净额增速继续提升:成长放慢,扩张趋缓后,中概企业的现金开始累积,这也是当前及后续大力度分红回购的基础;

4)回购力度继续大幅加大:特别是阿里、京东、腾讯等回购力度大幅高于去年,下半年如果维持相同力度预计24年中概的股息率将超过5%,成为妥妥的高息股,同时在股价波动时提供防御性;

5)分项来看:

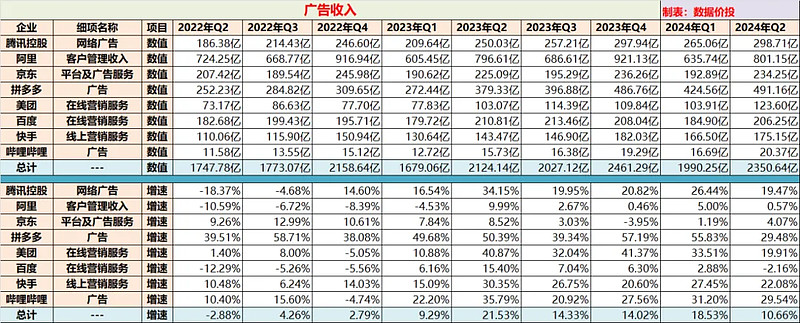

广告收入增速从Q1的18.53%下降到本季的10.66%;

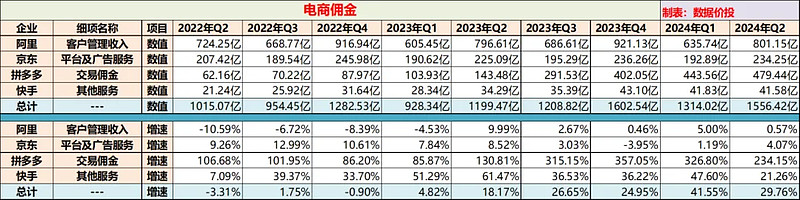

电商佣金收入增速从Q1的41.55%大幅下降到本季的29.76%,反映了之前持续保持高增的拼多多、快手、字节等的GMV增速开始趋缓;

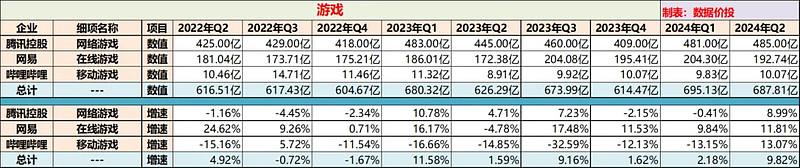

游戏收入增速从Q1的18.53%下降到本季的10.66%,主要反映了腾讯在Q2时因为《DNF手游》等游戏爆款而带来的游戏收入快速恢复。

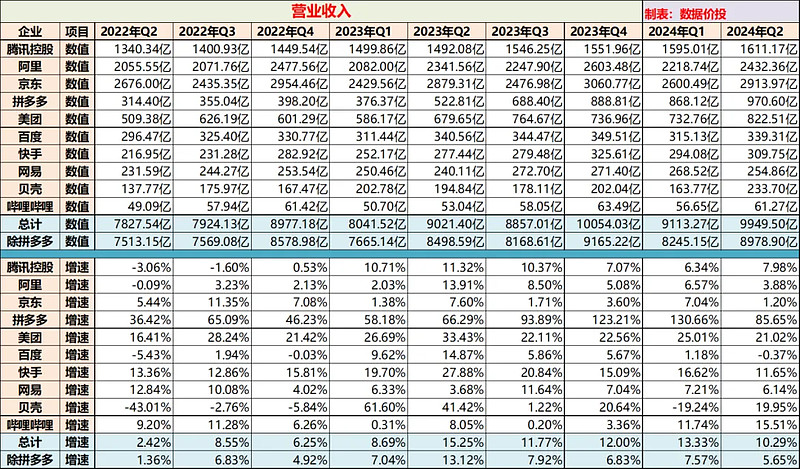

【分项数据】

营业收入

24年Q2营收增速为10.29%,相比于Q1时的13.33%稍有下滑;

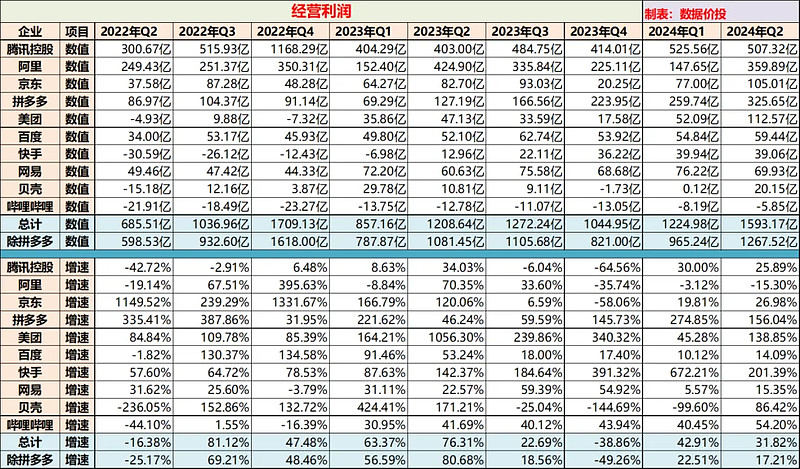

经营利润:

24年Q2经营利润增速为31.82%,相比于Q1时的42.91%稍有下滑;

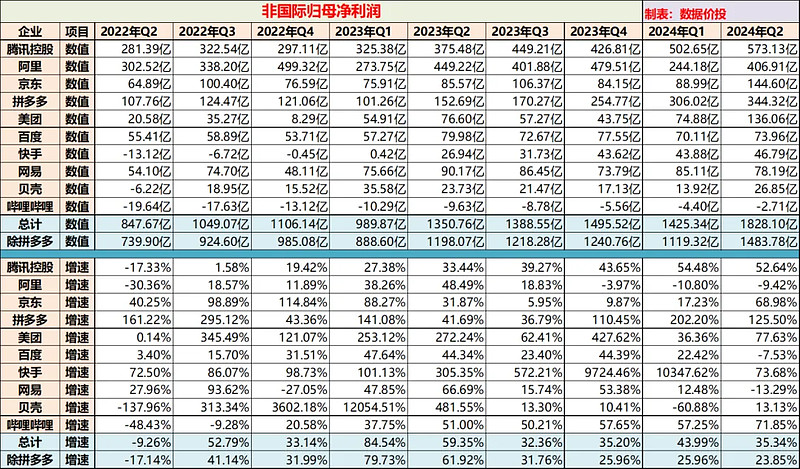

非国际归母净利润:

24年Q2非国际归母净利润增速为35.34%,相比于Q1时的43.99%稍有下滑;

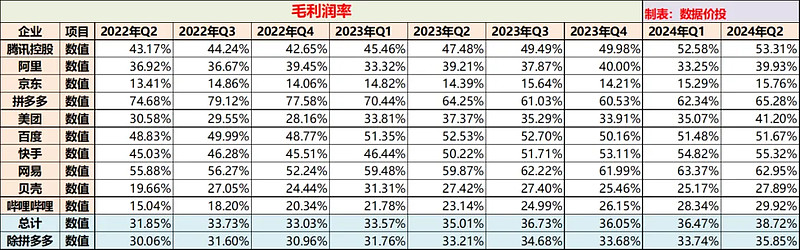

毛利率:

24年Q2毛利率为38.72%,相比于Q1时的36.47%有所提升;

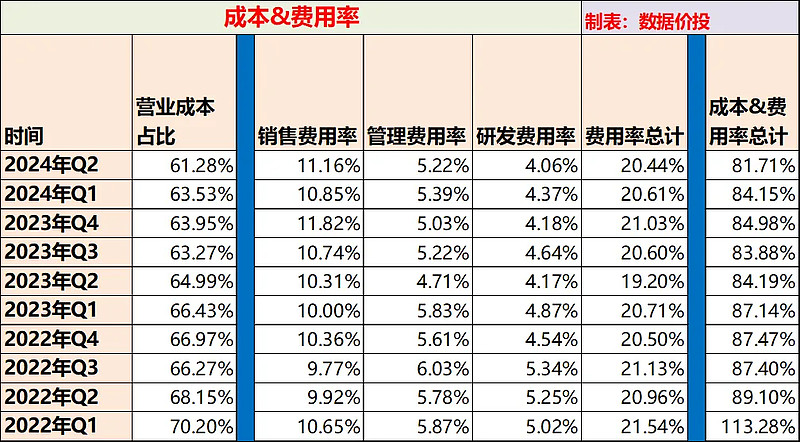

成本&费用率:

24年Q2营业成本占比从63.52%进一步下降到61.28%;而总费用率从20.61%仅微降至20.44%,基本保持不变。

靠结构性提高高毛利率业务占比来降本增效还能持续,而靠裁员等方式来降低费用率已难以为继。

经营现金流净额:

24年Q2经营现金流净额增速为19.52%,相比于Q1时的18.54%有所提升;

广告:

24年Q2广告收入增速为10.66%,相比于Q1时的18.53%有所下降;

电商佣金:

24年Q2电商佣金增速为29.76%,相比于Q1时的41.55%有所下降;

本季之前保持高增的直播电商快手、字节,以及拼多多都明显放缓了GMV增速,对应的佣金增速也相应下滑;而本在低位的阿里和京东的GMV增速则算是趋稳,其中京东的佣金收入增速有所提升,而阿里的货币化率仍待提高,本季的佣金收入仍然低迷。

游戏:

24年Q2游戏增速为9.82%,相比于Q1时的2.18%明显提升;

$中概互联网ETF-KraneShares(AMEX|KWEB)$ $腾讯控股(HK|00700)$ $阿里巴巴-W(HK|09988)$

本文作者可以追加内容哦 !