纯碱大方向趋势走弱并没有改变,短期虽有阶段性集中检修,但支撑不足,四季度供应增加预计下仍将面临较明显的库存压力,仍可寻找逢高布空01的机会。

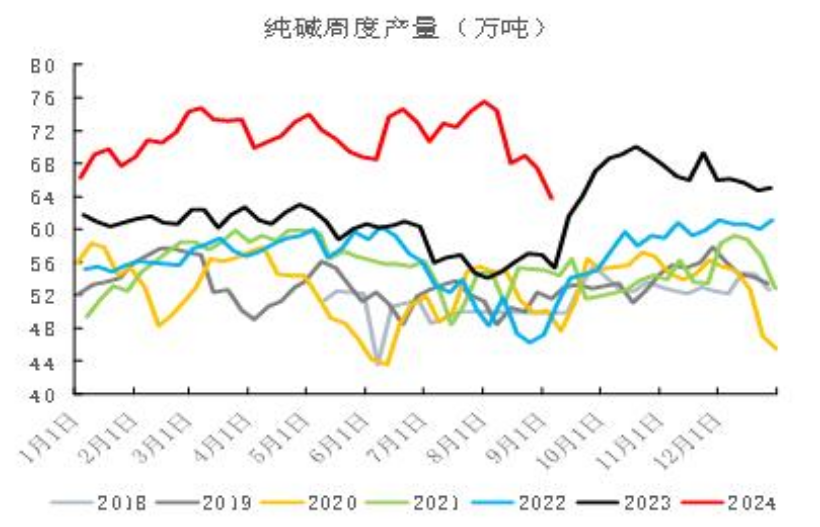

一、未来供应提升预期下,短期检修支撑不足今年检修相对平均,上半年在3、5、6月有部分装置检修,行业开工及产量有所下行,7月检修计划相对有限,产量维持高位。8月至今包括徐州丰城、四川和邦、内蒙古化工、江西晶昊、应城新都、青海五彩,湖北双环、山东海化等进入检修以及个别装置降负荷,行业开工有所下降,纯碱供应量有一定减少,截至9.5,纯碱周度产量为63.72万吨,达到年内新低水平。不过到了四季度随着装置检修恢复、新增检修计划减少以及新产能的释放,产量预期增加,纯碱供应仍将处于宽松态势。在未来供应提升预期下,短期的检修并未对价格起到足够支撑。

图1纯碱产量阶段性减少

二、下游成本压力明显,需求预期减弱

二、下游成本压力明显,需求预期减弱

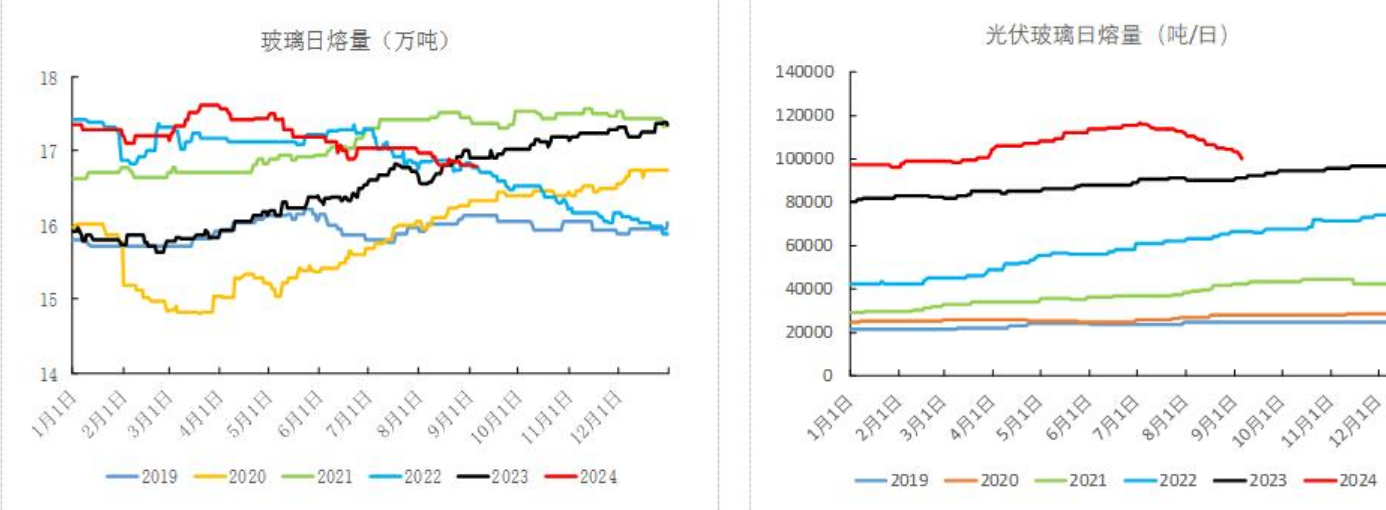

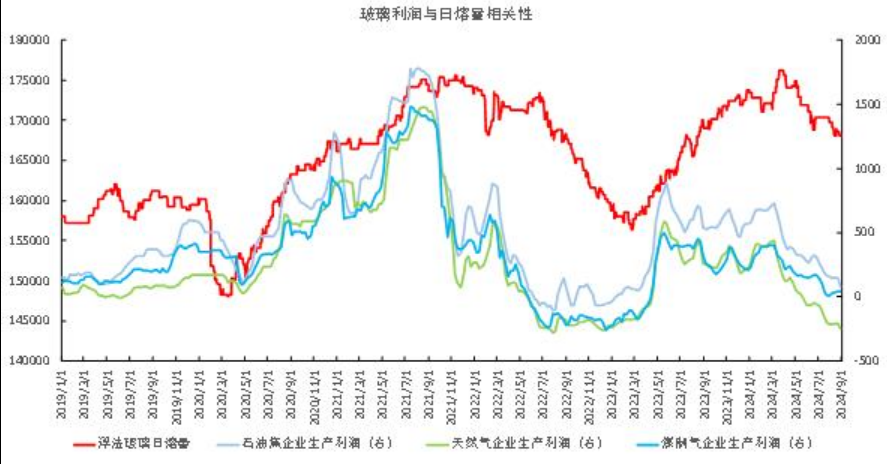

上半年玻璃处于累库降价格局,5月开始随着部分产线的冷修,日熔量有所下滑,截至9.5,浮法日熔在16.8万吨。虽然宏观经济刺激政策预期仍存,但从当下地产数据看,竣工增速将下滑、销售端未见明显改善,预计房地产行业施工端难以对玻璃需求起到改善性作用。四季度如果玻璃需求持续低迷,预期悲观下冷修意愿增强,点火复产意愿则会转弱。

纯碱另一大需求光伏玻璃产能扩张放缓,截至9.5,光伏玻璃日熔量在10万吨,其中二季度初随着市场情绪有所回落且下游组件厂订单不饱和,光伏玻璃新增点火速度放缓,7月开始冷修产线有增加。进入2024年主要光伏组件大厂都面临巨大的业绩压力,亏损扩大导致光伏玻璃投产增速预期放缓。近期有传闻,光伏玻璃行业联合减产计划,后续关注具体实施情况。

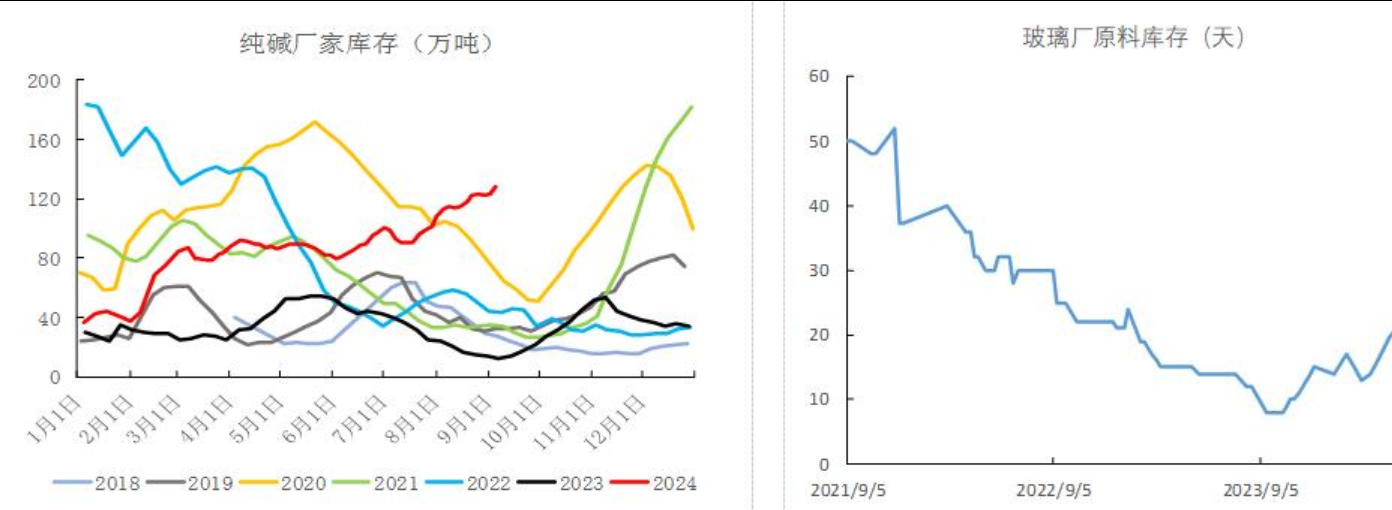

当前玻璃日熔16.8万吨左右,光伏日熔10万吨,合计26.8万吨,周度消耗重碱37.5万吨左右,近期轻碱周度表观消耗也下滑至25万吨左右,也就是满足正常需求量在63万吨左右(7月初纯碱周度正常消费在67万吨左右)。由于浮法玻璃及光伏玻璃成本压力显现,后期仍存在继续减产的可能,轻碱下游也并未有明显改善,所以纯碱需求预期是边际减弱,此外对于下游厂家而言,对于纯碱多维持悲观预期,因此也是多压缩自身原料库存减少补货需求。

图2浮法日熔缓慢减少图3光伏日熔自7月开始逐步下滑

图4浮法玻璃日熔量与利润

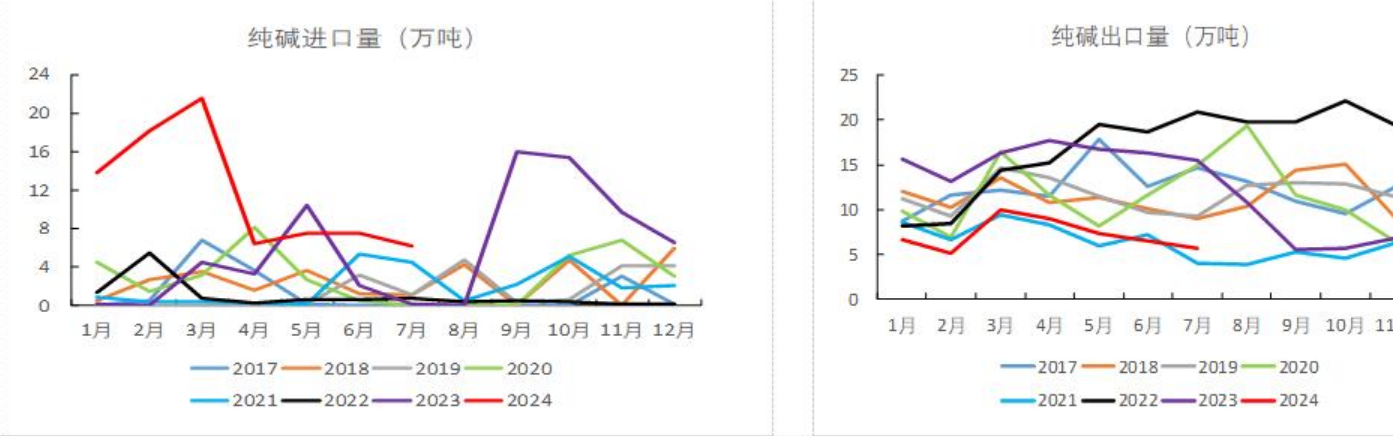

虽然国内需求放缓,不过出口预期改善,但从绝对量看,出口增加对于纯碱支撑力度有限。2024年1-7月纯碱累计进口量在81.17万吨(去年同期为20.61),出口量50.53万吨(去年同期为111.43),7月国内纯碱出口均价为271.01美元/吨,进口均价为223.18美元/吨,8月国内现货价格继续下行至1700-1900,9月现货仍在走弱,净出口有望增加。从目前了解看,企业出口订单有改善,进口减少,后续持续关注内外价差以及碱厂出口订单情况。

虽然国内需求放缓,不过出口预期改善,但从绝对量看,出口增加对于纯碱支撑力度有限。2024年1-7月纯碱累计进口量在81.17万吨(去年同期为20.61),出口量50.53万吨(去年同期为111.43),7月国内纯碱出口均价为271.01美元/吨,进口均价为223.18美元/吨,8月国内现货价格继续下行至1700-1900,9月现货仍在走弱,净出口有望增加。从目前了解看,企业出口订单有改善,进口减少,后续持续关注内外价差以及碱厂出口订单情况。

图5纯碱进口预期放缓图6纯碱出口有望增加

三、上游延续累库,四季度或有明显库存压力

三、上游延续累库,四季度或有明显库存压力

年初至今碱厂延续累库趋势,具体来看:春节碱厂库存增加明显(春节期间累库近26万吨),3-5月部分下游补库叠加检修,上游累库放缓,此外期现商有拿货,碱厂累库不明显,6月开始下游检修不多,盘面下行,下游减少拿货,上游延续累库,8月下旬部分集中检修下,累库速度略有放缓。截至9.5,碱厂库存128.36万吨,轻质库存63.13万吨,重质库存65.23万吨,短期虽然供应减少,但是下游需求表现较弱,碱厂出货一般,上游仍延续累库趋势。

总体来看,当前下游经营压力凸显,此外对于纯碱预期偏弱,因此原材料纯碱储备相对谨慎,仍在压缩自身原料库存。碱厂产销不足以做平,周度上游累库量就将主要取决于产量的多少,随着四季度检修减少下供给压力将再度增加,而需求存有边际减弱预期,届时上游或将面临明显的库存压力。

图7碱厂延续累库趋势图8玻璃厂原料库存减少

四、结论

四、结论

今年纯碱处于行业放量期,供应增速大于需求增速,行业走弱趋势未有改变,9月短期虽有阶段性检修但支撑不足,纯碱将延续相对弱势。对于SA2501而言,仍以偏空思路对待,不过经历了前期估值消化后,后续除了交易大方向的过剩预期主逻辑外,在接下来4个多月中仍有可能受到其他因素干扰,导致下跌不那么顺畅,包括下游阶段性补库、上游主动降负荷、净出口的增加以及宏观商品情绪的改善等,其中需要关注的是下游阶段性补库和商品情绪改善,前置指标包括玻璃阶段性走强的可能、国内刺激政策出台带来宏观商品改善。

本文作者可以追加内容哦 !