为何郑州银行将价值“150”元的资产包,作价100亿元转让给中原资产,此举对于公司而言,利弊几何?

看似“打折”的交易,对于郑州银行而言可谓是好处多多,其一,抛弃不良资产包,减少后续不良风险;其二,优化资产结构,改善资产质量;其三,补充资本,改善资本充足率。

近年来,公司的不良贷款持续增长,其中一个重要因素是房地产行业黑天鹅事件频发,让公司的房地产业务不良贷款快速攀升,公司希冀通过诉讼方式,减少损失,但效果甚微。

此外,公司近三年的业绩面临较大增长瓶颈,其中营业收入在去年大幅下滑9.5%,净利更是连续两年下滑,而今年上半年则延续业绩下滑的态势,可谓压力山大。

150亿元“资产包”,打折出售?

9月4日晚,郑州银行披露《关于签署资产转让合同的公告》,宣告公司一则重大的资产出售事项。

根据公告,郑州银行与中原资产在4日签订了《资产转谈合同》,向后者出售信贷资产及其他资产(简称“拟转让资产”),转让价款100亿元,中原资产将以50亿元的现金以及合计50亿元的信托受益权方式支付。

中原资产成立于2015年8月,是经河南省政府批准设立、财政部和银保监会备案的具有金融不良资产批量收购业务资质的省级地方资产管理公司,属于国有控股企业,实际控制人是河南省财政厅。

截至基准日(7月21日),郑州银行拟转让资产在扣除减值准备前的本金及利息账面余额合计约为150.11亿元,包括贷款及垫资95.31亿元,以及金融投资本金43.8亿元,占比分别约为68.51%、31.49%(截至2024年6月30日)。

贷款及垫资包括抵押质押债权的债权本金、以及保证类的债权本金,金额分别为92.21亿元、3.1亿元,前者涉及行业包括租赁和商务服务业、批发和零售业、电力、热力、燃气及水生产和供应业、住宿和餐饮业、房地产业、建筑业、制造业、信息传输、软件和信息技术服务业等。

金融投资本金包括信托计划本金、资管计划,金额分别为41.24亿元、2.56亿元。

值得指出的是,上述贷款及垫资、金融投资本金合计139.11亿元,与150亿元有着不小差距,这点是公司需要公司进行解释说明的。

150亿元的“资产包”作价100亿元转让,相差超过50亿元,为何会如此呢?

郑州银行表示,本行就拟转让资产已计提的减值准备合计约为49.92亿元且已计入本行截至2024年6月30日经审阅财务报表内,因此拟转让资产于基准日剔除已计提减值准备的主债权净额约为人民币100.19亿元。

简单来讲,就是拟转让资产经过计提后,剩余价值就是100亿元左右。

如果正如郑州银行公告所述,拟转让资产包减值准备近50亿元,那么这笔交易对于公司而言必定是利大于弊。

仅根据拟转让资产利息收入和减值准备计算,2022年带来的税后利润0.67亿元,而2023年税后利润则巨亏8.51亿元,这意味着后续亏损大概率会持续,而郑州银行本次转让也避免了后续风险。

郑州银行坦承,经过审查,拟转让资产已是低效益资产,借款人的还款能力已出现一定问题,已蕴藏一定的风险隐患,在未来一段时间内资产质量可能出现一定恶化,即使执行担保或采取必要法律程序后,预期也将会产生一定损失。

本次交易将导致郑州银行资产负债表中的存放央行备付金及金融投资等项目将会增加合计人民币100亿元,而预计损失0.19亿元相较于100亿元交易对价可谓是不值一提。

本次交易尚需股东大会审议通过,但大概率就是板上钉钉的事情,交易完成后,郑州银行资产的大幅改善是可以预见的,当然,这种好事也不是一般企业能够碰见的。

房地产业不良狂飙,频繁发起诉讼

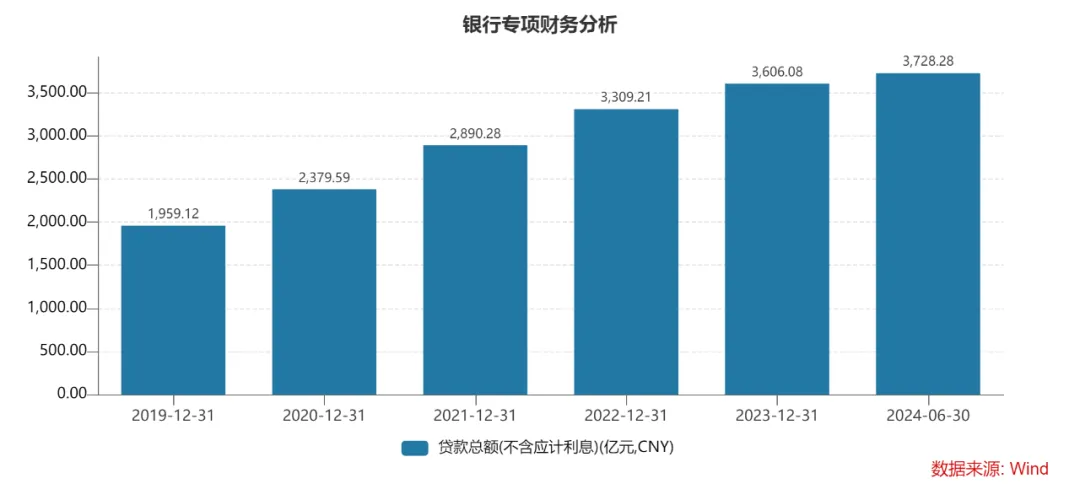

最近五年,郑州银行贷款总额从2019年1959.12亿元上升至2023年3606.08亿元,累计增速84%,年复合增长率约16%,总体增长还是值得肯定的,近两年增速分别为14.49%、8.97%,有所放缓。

上半年贷款总额增速再度放缓,同比增长6.18%至3728.28亿元。

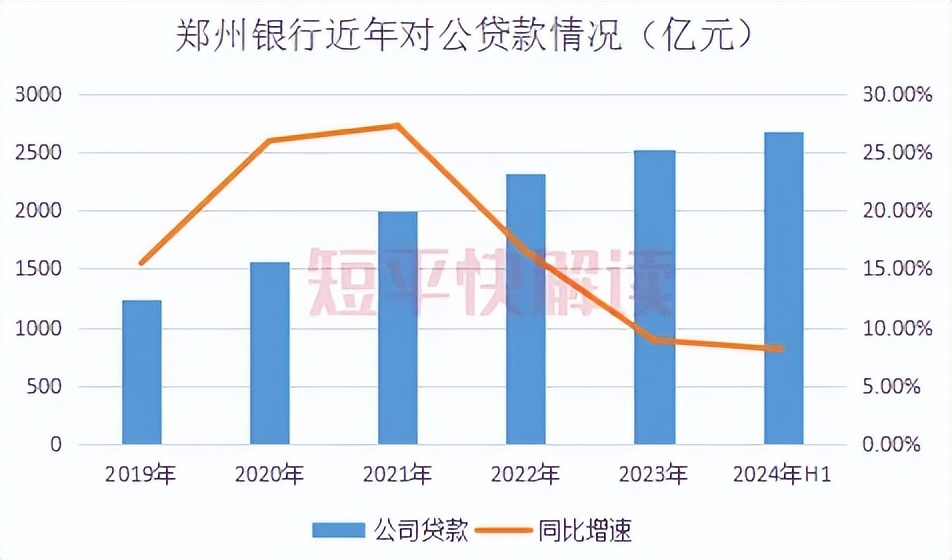

郑州银行贷款总额的迅速增长是和对公业务紧密相连的。从2019年1245.66亿元上升至2023年2534.6亿元,年复合增长率约19%,近两年增速分别为16.51%、8.89%。占贷款总额占比从初期63.58%上升至末期70.29%。

今年上半年,公司对公贷款为2684.15亿元,同比增长8.09%,占比上升至71.99%。

显而易见,郑州银行贷款总额增速放缓,主要是受到了对公业务的影响。

与贷款总额迅速增长成正比的是,公司不良贷款总额增长也不慢,从初期46.45亿元上升至末期67.57亿元,年复合增长率约10%;不良贷款率则从2.47%下滑至1.87%,说明公司近年来一直在加大不良处理。

上半年,公司不良贷款69.89亿元,较年初增长3.43%,不良贷款率1.87%,与年初持平。

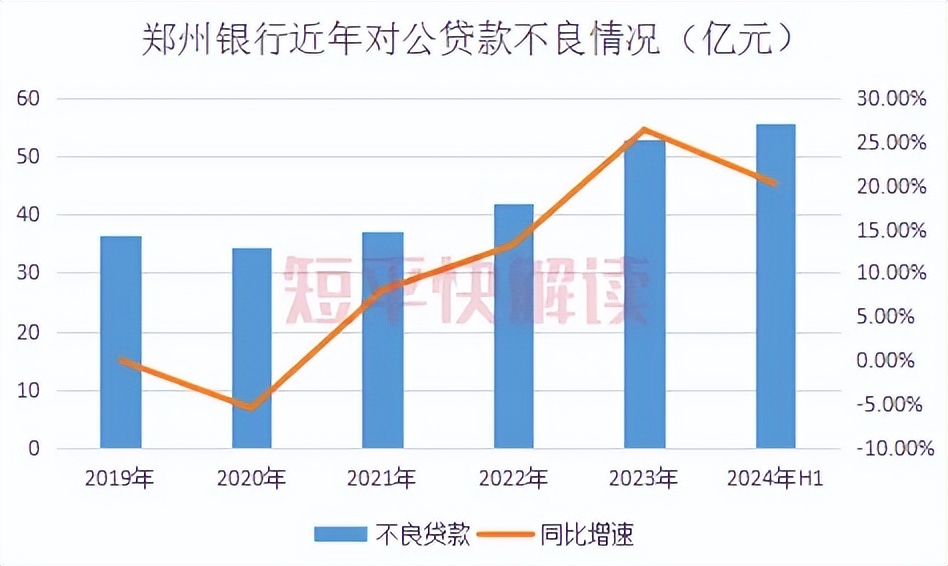

最近五年,郑州银行对公贷款不良贷款从初期36.36亿元上升至末期53.09元,最近三年增速分别为8.02%、13.2%、26.38%,有所加速,上半年上升至55.74亿元,同比增长20.19%。

同期,对公贷款不良率呈现先降后升态势,从2019年2.92%下降至2022年1.8%,去年又进一步上升至2.09%,上半年为2.08%。

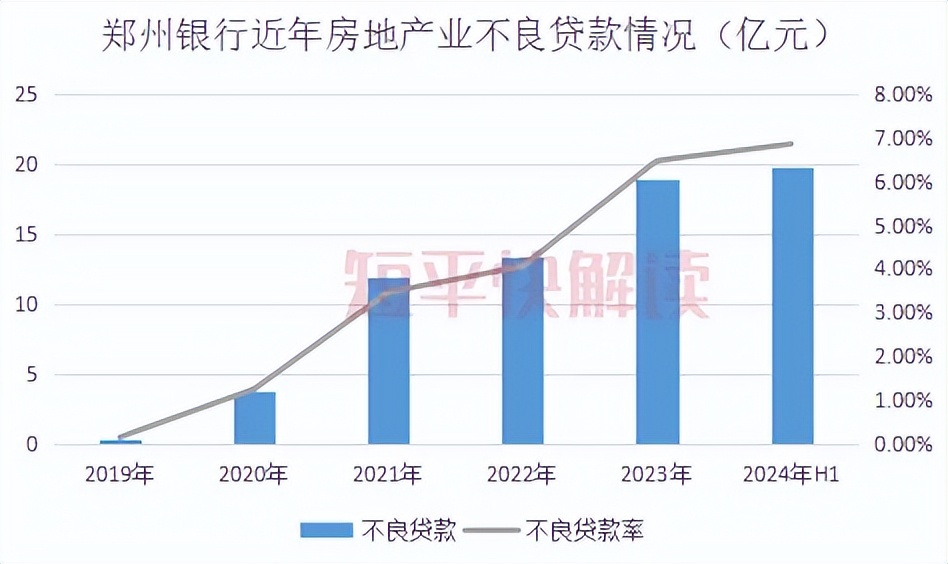

对公业务当中的房地产业不良贷款飙升,最近五年分别为0.4亿元、3.82亿元、11.94亿元、13.35亿元、18.91亿元,累计增加18.51亿元,增长率高达46倍,上半年进一步增长至19.84亿元。

对应的房地产业不良贷款率分别为0.15%、1.25%、3.47%、4.06%、6.48%,累计上升6.33个百分点,上半年进一步增长6.86%。

显然,房地产行业黑天鹅频出让郑州银行不良贷款快速增长,现如今房地产行业萎靡,意味着公司对该行业的贷款仍有进一步转化为不良的可能,上面数据也验证了这一点。

自2024年以来,郑州银行曾多次披露与相关房地产企业的诉讼公告,公司在8月初披露了部分官司的最新进展。

案件一:郑州银行纬二路支行与郑州鑫盈置业有限公司、河南鑫苑置业有限公司、郑州嘉晟置业有限公司、鑫苑(中国)置业有限公司金融借款合同纠纷一案在1月被受理,涉及借款本金11亿元以及利息等;

案件二:长椿路支行就与河南美景新瑞房地产开发有限责任公司、北京康桥同道圣合咨询集团有限责任公司、宋革委、郑州睿途房地产有限公司、河南康桥云图房地产开发集团有限责任公司金融借款合同纠纷一案,涉及借款本金4.34亿元及利息等;

案件三:长椿路支行就与郑州康桥房地产开发有限责任公司、河南万松建设工程有限公司、宋革委、曹军领、河南纵鑫置业有限公司、河南亨业房地产开发有限公司、北京康桥同道圣合咨询集团有限责任公司、深圳君颂实业有限责任公司、康桥地产集团有限公司金融借款合同纠纷一案,涉及借款本金6.6亿元及利息等。

虽然法院判决郑州银行胜诉,但这些房地产企业面临经营困境,多为失信被执行人、被限制高消费,意味着公司要拿回借款的可能性微乎其微。

郑州银行表示,公司已对这些贷款计提了相应贷款损失准备,不会对本行的本期利润或后期利润产生重大影响。

值得一提的是,若郑州银行本次拟转让资产交易顺利实施,则会有效提升公司资产质量,正如公司所述,资产转让完成后,将释放已占用的风险资产,本行的资产结构及资产质量也将得到一定优化,降低本行的资本占用,改善资本充足率及流动性。

也要注意到,房地产行业不良贷款飙升,充分说明了公司的贷款全流程存在重大缺失,这点尤为需要引起重点关注,且应当进一步强化贷前、贷中、贷后管理,并落实到相关责任人,避免重蹈覆辙。

净利连续两年下滑,多年没有现金分红

郑州银行近年来的业绩表现不佳,其中营业收入陷入增长瓶颈,在2021年、2022年分别仅增长1.33%、2.03%至148.01亿元、151.01亿元,在去年更是大幅下滑9.5%至136.67亿元。

归母净利润在2021年微增1.85%至32.26亿元,此后两年连续大幅下滑24.92%、23.62%至22.22亿元、18.5亿元,去年归母净利润甚至不及2013年的19.02亿元。

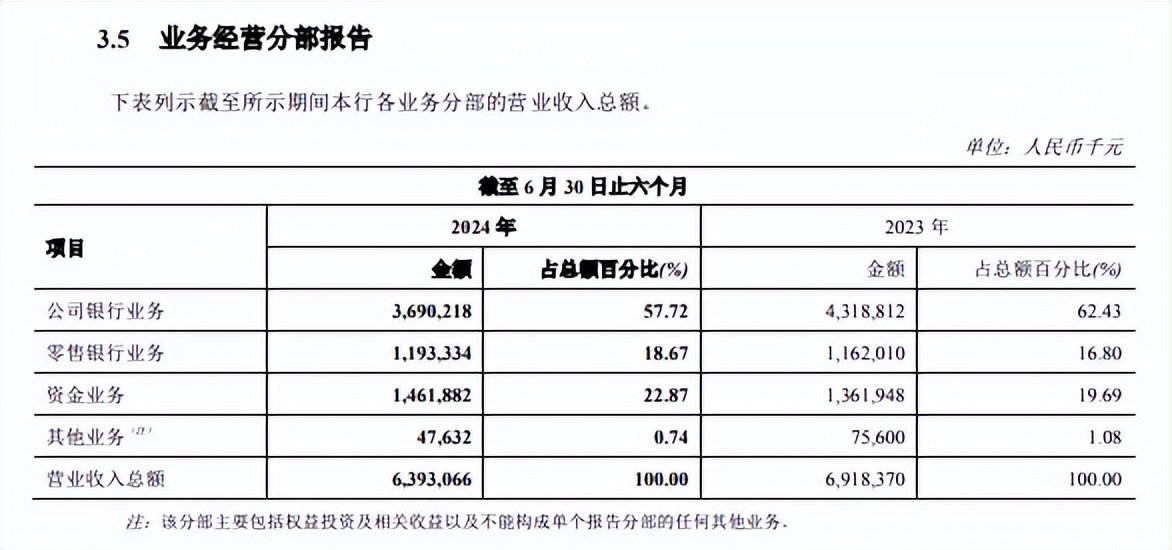

今年上半年,郑州银行实现营业收入、归母净利润分别为63.93亿元、15.94亿元,同比分别下滑7.59%、22.12%,延续2023年业绩下滑的趋势。

公司表示,受息差持续收窄及LPR重定价等因素影响,营业收入及净利润不及同期。

分析来看,导致公司中报收入大幅下滑的根源在于对公业务,中报收入36.9亿元,较上年同期43.19亿元减少6.29亿元,降幅14.55%。

对公业务曾是公司的顶梁柱,如今却成了拖累,且随之而来的不良贷款损失也侵蚀了企业利润,变动之大,令投资者咋舌,预估短期内不会有起色。

最近三年,公司资本充足指标总体呈现下滑态势,其中资本充足率分别为15%、12.72%、12.38%;一级资本充足率分别为13.76%、11.63%、11.13%;核心一级资本充足率分别为9.49%、9.29%、8.9%。

今年上半年分别为12.68%、11.42%、9.26%,较年初有所改善,但总体情况还是不容乐观,与≥10.75%、8.75%、7.75%的监管指标较为接近。

值得指出的是,郑州银行2020年至今没有实施现金分红,这点让投资者颇为不满,而导致公司不分红的一个重要原因是,公司将未分配利润用作核心一级资本的补充,从而提升资本充足水平。

投资者投资银行股的目的无非是看重了银行股价波动性较小,以及分红高的特点,但郑州银行这种不进行现金分红的做法是很难留得住投资者的,或许公司应当将回报股东放在第一位。

伴随着本次“资产包”的出售,郑州银行未来的资产质量会得到提高,资本也将得到进一步补充,那么2024年能否进行现金分红呢?不妨拭目以待。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)

本文作者可以追加内容哦 !