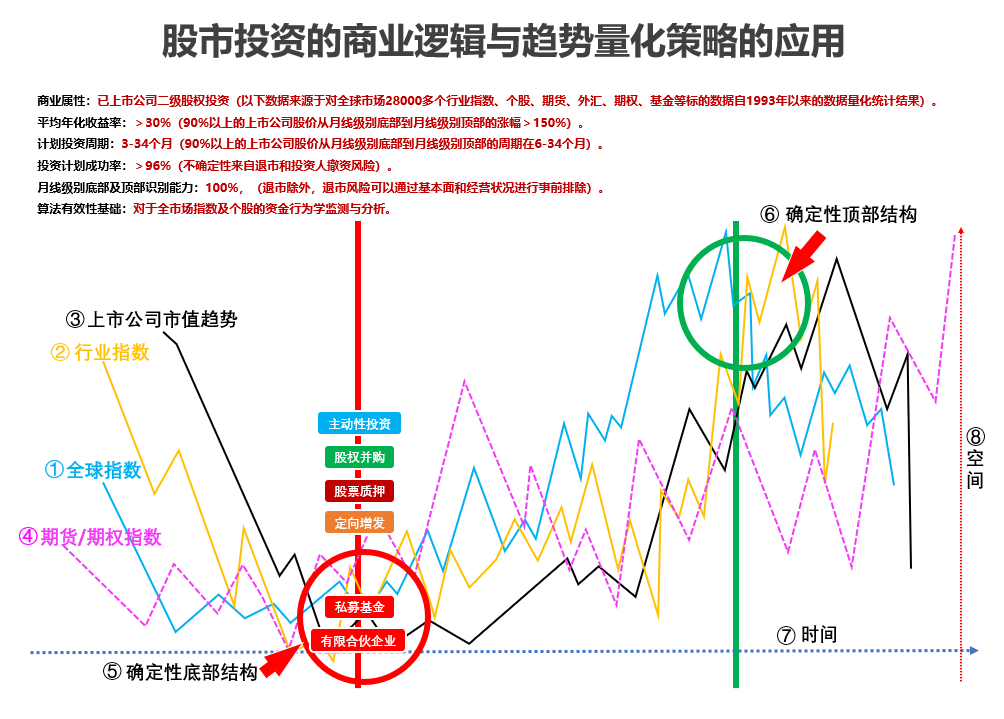

上图是上证指数的周线级别趋势图,在图中我们可以看到自1993年至今有5次以上的确定性底部结构投资机会,而现在即将出现第6次周期性投资机会,所以我们从现在起就必须重点关注市场的趋势变化,并且积极整合资源进行市场化布局,只有行动起来才能够牢牢抓住未来几年的新一轮投资机会。

面对未来的机遇,今天我在这里分享几个可以帮助我们获得财富的生意模式供各位参考:

模式一、例如今年我的一位好友和我说他想在北京二环里买一处四合院,预计要花2亿-5亿元,问我如何在3年内赚到这笔钱?听到这里首先我们可以听出来他现在是没有这笔钱的,这也就意味着他接下来3年里必须做商业价值超出50亿或者100亿的生意,这样他的个人收入才有可能实现2亿-5亿的量级。结合这个目标我们来分析哪些生意可以做?

首先我们通过行业分析发现环保行业经过73个月的调整,在生态环境治理与保护需求激增的背景下,必然出现通过资本市场进行市场化融资的环保事业资本化格局。因此在未来5-10年里环保行业一定会有政策性红利期出现,所以他要赚2亿-5亿元的目标就可以从这个行业的上市公司股权投资开始。

第一步、他可以收购或并购一家私募证券基金公司,并发行环保行业定向投资基金,计划募集规模100亿元。

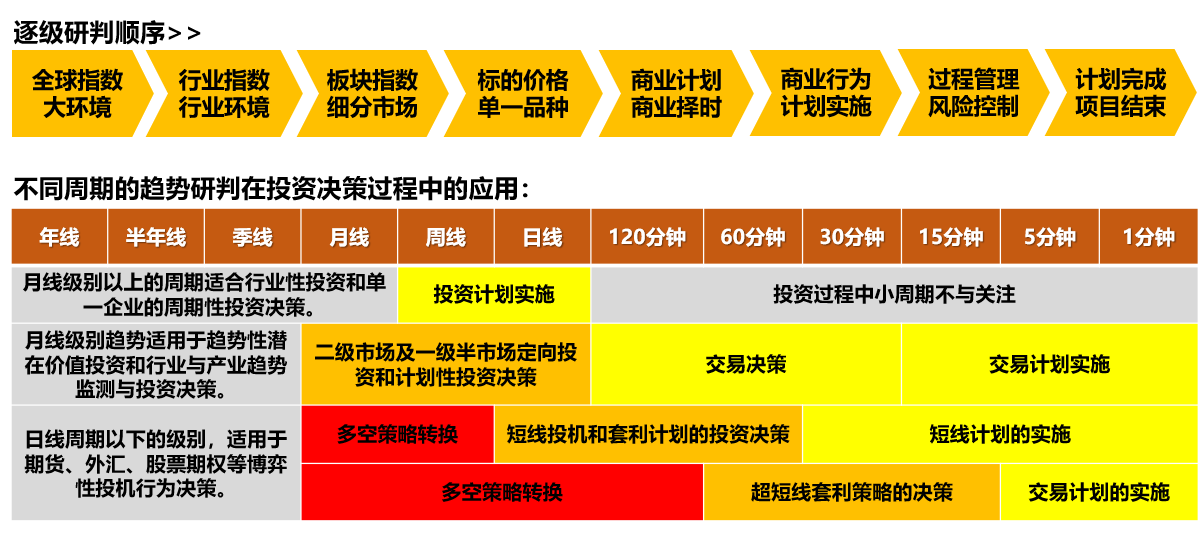

关于基金的募集在形成客观的行业研究报告以后,面向券商、银行、信托和上市公司前十大股东进行邀约路演,通过非主观决策和投资过程管理能力的展示说服潜在客户进行投资【定向投资的优势在于对行业趋势和周期的自然跟随,也就是我们大家熟知的“聪明钱”的投资与管理方法,每一轮投资以后并不进行循环投资,而是结束以后再投资符合投资逻辑和时间周期特质的新行业,这样就可以实现企业、资管机构和投资人之间的多赢,保持稳定盈利的可持续经营】。

第二步、同时,组建一支专业化的研究小组深入到全国的环保上市企业中进行摸底调查,以便发掘具有长期投资潜力的成长性上市企业。

第三步、结合行业政策和对上市公司的深入调查和研究形成产业投资计划,在目前行业低迷上市公司市值被严重低估的时期通过二级市场收购目标公司股权,每家公司收购份额不超过总市值的3%。

第四步、在投资过程中会预留20%-30%的资金用于根据日线级别趋势高抛低吸降低持仓成本,直至企业在月线级别出现筑顶趋势(空头资金比重大于多头比重)时获利离场。

以上就是基金公司借助行业趋势赚钱的模式,更多细节需要在实际操作过程中调整,仅供参考。

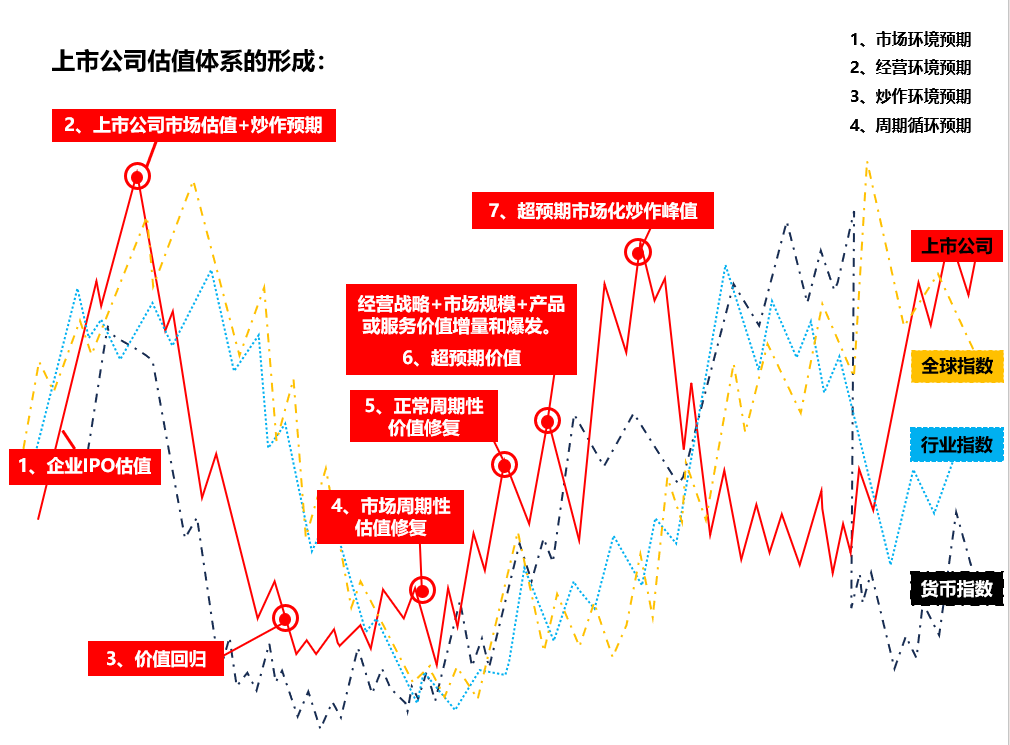

模式二、例如我一个朋友是一家上市公司的老板,自从2015年高位质押融资爆仓以后就背上了20亿的个人债务,前不久他公司的股价已经创下了历年新低,问我有没有办法解决?其实对于他来说2018年-2020年是有机会通过提升上市公司业绩和引进国资自救的。基于目前很多上市企业面临和他一样的问题,我在这里就讲述一下第二个模式,上市公司股权投资与并购模式:

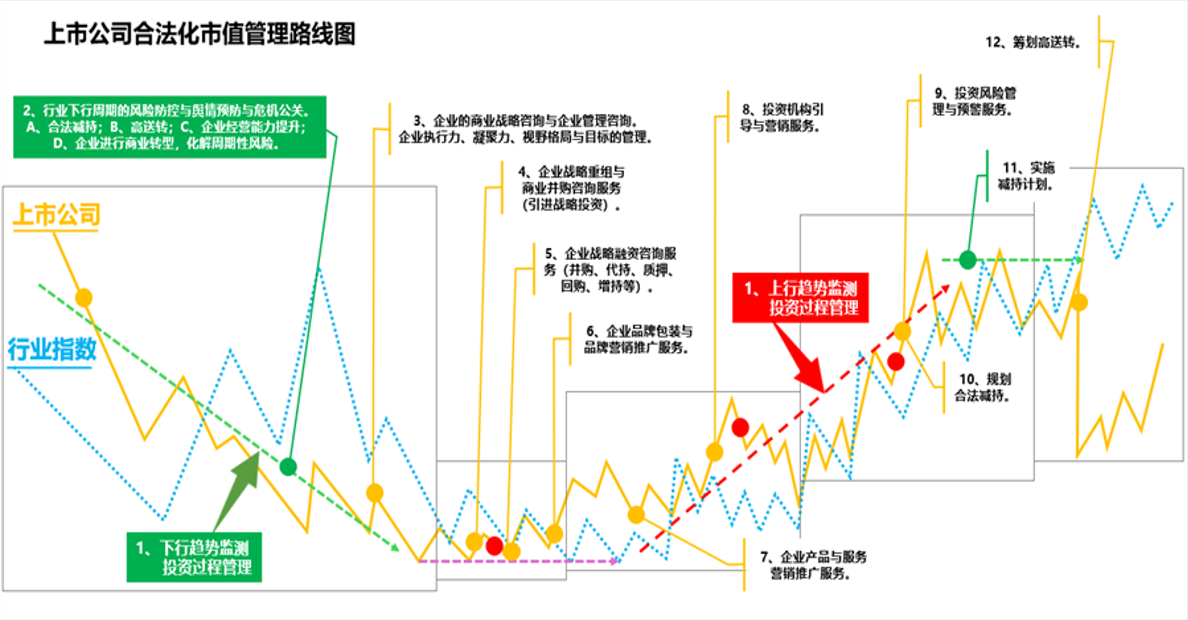

我们都知道无论你负债多少或者想赚多少钱?都必须做回报率或者业务规模收益超出所需金额倍数的生意和事情,所以我给他的方案是在他有和核心争力的技术领域进行革命性的升级,通过定向增发引进复合企业发展预期的投资机构或者政府产业投资基金。这样就可以优化企业股权结构,并通过技术和产品与服务升级提高他的市场占有率和盈利能力。在新一轮市场风口到来的时候,由于企业的利润增长和合法化市值管理的作用就可以带动企业估值得到合理的修复,例如他现在的债务还有11亿,债务等价市值15元,市值现价8元,而定增后合理估值45元,这样当市值被修复至30元以上他就可以还清债务并且保证控股权不流失。

同时,如果你是一家投资机构或者有野心的投资人,你也可以筹划把自己的企业运作成上市公司的前十大股东,从而开启你的股权投资之旅,而且通过二级市场进行股权投资的风险更小,而且没有锁定期。具体操作方式如下:

第一步、选择好要投资的行业和企业进行企业摸底和调研,并确定最终的投资标的;

第二步、找几个有资金实力的合伙人共同成立一家有限合伙人企业,也可以收购或并购一家基金公司【只要有野心有科学的投资管理方法,总会找到认可投资理念和投资机会的合伙人的】。

第三步、根据基本面和资金面、技术面的变化择时进行趋势性投资,在这和阶段需要注重仓位管理和交易的时间节点,尽量降低持仓成本,并且以单一企业投资限额不超过总市值的2%为基准。

第四步、在月线级别底部建仓结束后,一方面继续筹集资金预防潜在风险,提高份额,一方面等待行业环境和企业的经营面逐渐变好,并在行业或企业在月线级别达到繁荣期峰值的阶段获利退出。

第五步、获利退出以后需要及时分润,并不建议投资人继续做滚动复利投资,同时,逐渐寻找下一轮确定性的投资机会。

模式三、通过认购期货基金产品赚钱的模式,这种模式适合自有资金大于300万和小于2亿元的投资人或机构,因为期货市场的T+0交易制度导致它成为在中国为数不多的可以公平博弈的套利市场。

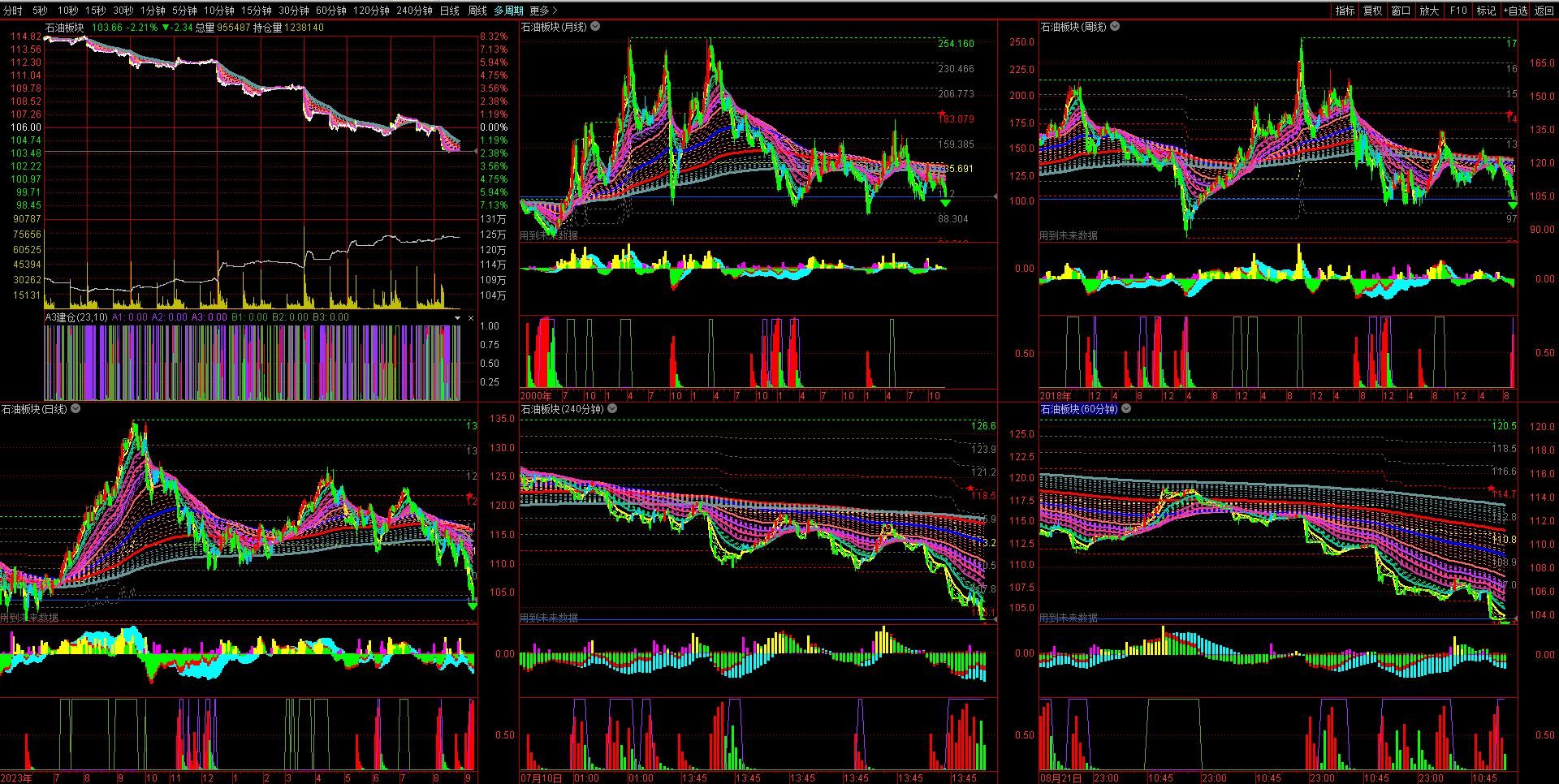

上图是基于资金行为监测和趋势跟踪形成的多周期趋势分析系统,基于多周期趋势监测可以更加明确的实时掌握商品的价格变动方向,再通过对仓位以及交易过程的细节处理,就可以不大限度的降低趋势性决策风险。

上述三种模式在现实中均具有较高的可行性,同时,也能够展现作者对于未来市场的信心,作为一名深入研究资本市场运行规律和各种投资手法的践行者,我是一个拒绝躺平的人,在我的意识里,人活着就要不停的尝试自我突破,而实现自我突破的关键来自我们对这个世界在社会阶层(职能)、人性和自然规律(天道)以及商业链条(食物链)等方面的见识和思维开悟程度。任何一个人从懵懂无知到大彻大悟再到返璞归真都是非常艰难的过程,而看破人间奢望之后回归到人生的宿命(使命),少数人才可以在短暂的人生中找到适合自己的位置和轨道。

2024年9月开始我们迎来了中国经济与全球经济进行趋势轮换或者趋势融合的关键期,在这个阶段无论你是政府领导还是上市公司老板,或者是金融投资机构的掌门人,都必须珍惜这一轮会影响我们后半生的历史性机遇。面对未来中国资本市场国际化和中国经济全球化的大发展时期,我们需要把想想化为行动,把个人职业发展和事业的崛起,定义为我们人生中的一次重要的战争。

无论你身处何地何境,无论你或贫或富,你的心里有多大的抱负和期望就要去大胆的搞你想干的那件事情!你要赚10个亿就去做和20个亿价值对等的事情,你要做县长就要做只有县长、市长、省长才会操心的事情,这个世界上只有价值对等的交换,基本没有价值不对等的给予。目前中国人的骨子里需要多一些斗志、多一些力争上游的霸气,站在全球化的高度树立我们在航空航天、智能应用、农业科技化和科学种养殖、思想与行动能力教育、自主创新等等多领域的领先意识并付诸行动。

今天的分享就到这里欢迎关注我的专栏,希望我的原创作品可以让我们的精神世界更好的与现实链接,一起做更多有社会价值的事情。

作品发表:明龙智库 作者:于明龙

本文作者可以追加内容哦 !