一、核心观点

权益市场方面,上周A股走势差强人意,之前已经预计到指数的反弹幅度极为有限,主要机会集中在个股。上周五的杀跌依然让人感到市场筹码结构的薄弱、市场情绪的脆弱和市场趋势的羸弱。一方面受到海外carry trade 2.0的影响,另一方面市场资金高低切换后的持续亏损,在未来一段时间内可能出现情绪的宣泄。基于市场在反弹周期内的低迷表现,策略上建议降低仓位,重回高股息红利资产和G端内需资产进行防守,努力争取相对收益。

二、市场回顾

(一)权益市场

1、权益市场走势

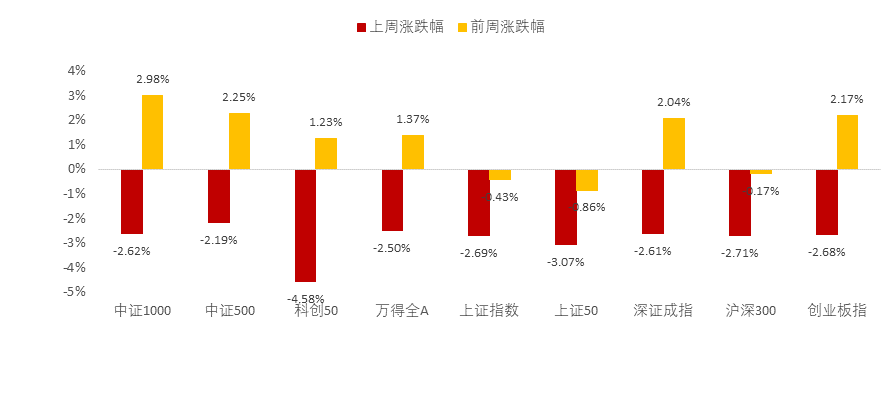

图1:上周A股宽基指数涨跌幅

数据来源:Wind、鑫元基金

上周A股各宽基指数普遍下跌。截至9月6日,科创50下跌4.58%,上证50下跌3.07%,沪深300下跌2.71%,跌幅居前。从行业板块看,上周汽车领涨,石油石化、电子、建筑领跌。

2、权益市场估值

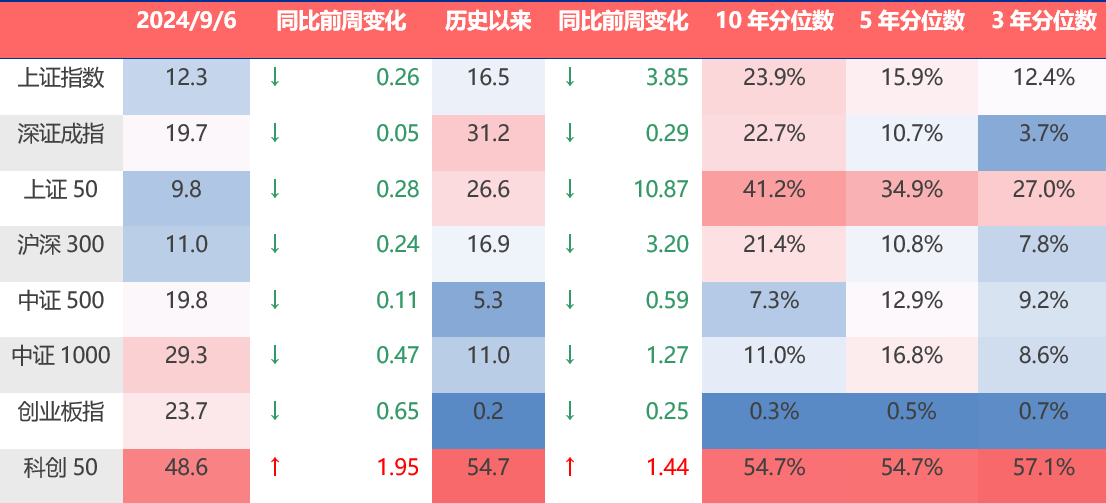

图2:上周A股市场宽基指数PE(TTM)

数据来源:Wind、鑫元基金

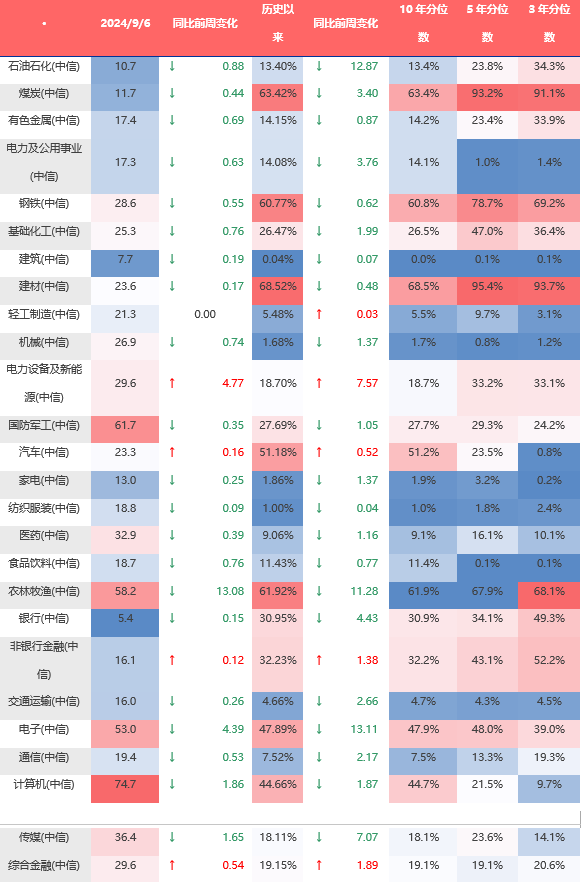

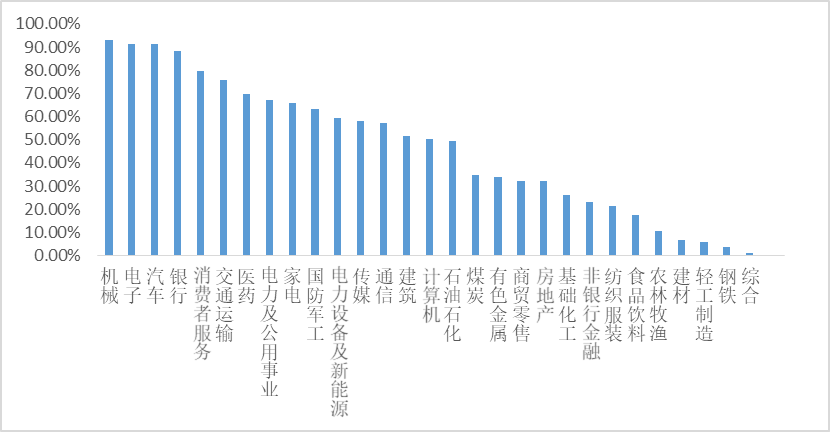

图3:上周A股市场中信一级行业PE(TTM)

数据来源:Wind、鑫元基金

上周各宽基指数估值涨跌不一,电力设备及新能源、综合金融、汽车估值上行较多。当前各主要宽基指数估值水平,普遍在历史50%分位数以下,未来仍有一定估值提升空间。从行业板块看,上周电力设备及新能源、综合金融、汽车估值上行最多,农林牧渔、电子、计算机估值下行最多。当前农林牧渔、建材、煤炭、钢铁、电子板块估值处于历史较高水平;建筑、纺织服饰、机械、轻工制造、交通运输板块估值处于历史较低水平。

3、权益市场情绪

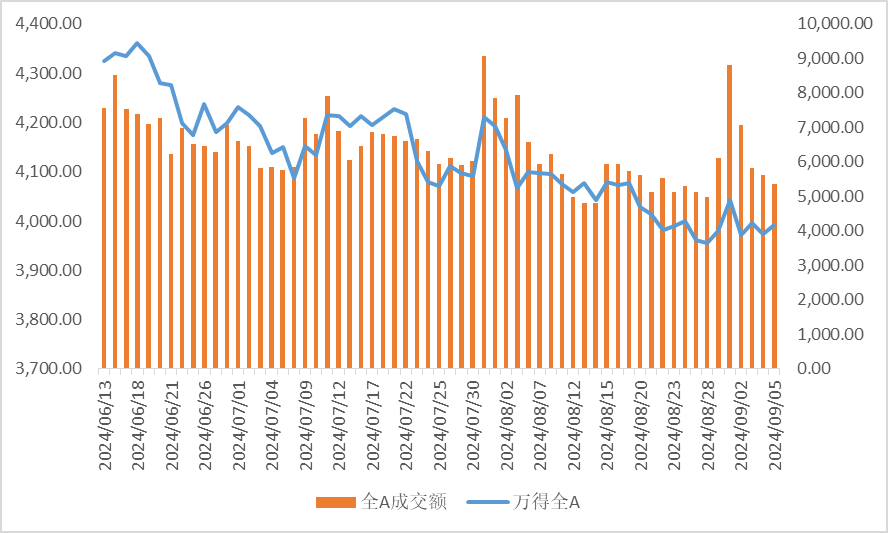

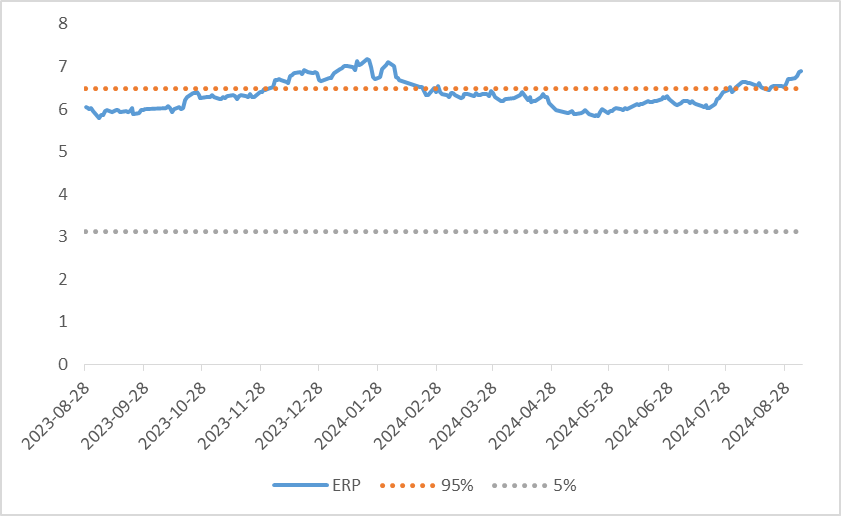

上周量化模型的信号为“中性偏空”。从全A换手率的角度看,上周市场缩量下行。从行业拥挤度的角度,机械,电子,汽车的拥挤度较高。从股债性价比大周期的角度,目前权益相对固收的风险溢价为6.89%,处于历史98.96%的分位数,所以从此时点看,长期持有仍是好选择。

图4:全市场换手率

数据来源:Wind、鑫元基金

图5:行业拥挤度分位数

数据来源:Wind、鑫元基金

图6:股债性价比:沪深300与10年期国债

数据来源:Wind、鑫元基金

4、权益市场资金

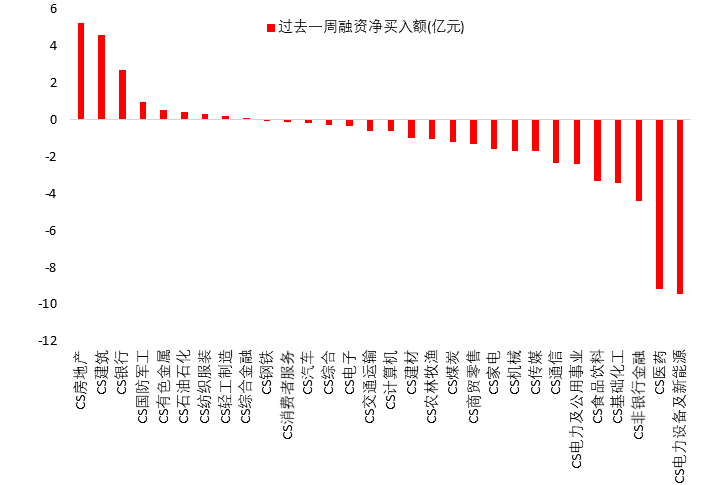

9月6日,两融资金占比为3.87%,8月30日为7.95%,反映出杠杆资金加仓意愿下降。截至9月6日,上周融资净买入的前三行业为房地产、建筑、银行。

图7:上周两融资金行业流向(亿元)

数据来源:Wind、鑫元基金

三、权益市场展望和策略

整体看,海外市场仍处在下有美联储保底(降息会有,但幅度取决于数据),上有分子衰退压力(美国经济着陆的进程并未停止)的震荡阶段。综合各项经济数据,美国经济下行的进程并未停止,但其经济韧性犹在。就当前的经济情况,不足以让美联储做出9月即开始大幅降息的判断。国内总量下行趋缓的判断不变,但需要关注出口驱动力放缓的迹象,以及托底政策力度边际低于预期的可能。

上周A股走势差强人意,虽然之前已经预计到指数的反弹幅度极为有限,主要机会集中在个股。但上周五的杀跌依然让人感到市场筹码结构的薄弱,市场情绪的脆弱和市场趋势的羸弱。一方面受到海外carry trade 2.0的影响,另一方面市场资金高低切换后的持续亏损,在未来一段时间内可能出现情绪的宣泄。基于市场在反弹周期内的低迷表现,策略上建议降低仓位,重回高股息红利资产和G端内需资产进行防守,努力争取相对收益。

$鑫元价值精选混合C(OTCFUND|005494)$

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

本文作者可以追加内容哦 !