一、核心观点

固收市场方面,全周来看债市整体震荡偏强,10年期国债收益率下行3bp至2.14%,30年期下行6bp至2.31%。上周信用债收益率跟随利率债下行,幅度在3-8bp左右,1年期以及5年期信用利差均有一定收敛,信用利差整体处于历史较低分位。就债市而言,债市长期的主线逻辑依然是做多,主要驱动来自弱需求的矛盾积累以及政策面的持续保持谨慎,在缺乏有效政策破局的大环境下,无论是居民部门资产负债表的收缩,还是由此导致的内需的进一步疲软,都会在经济数据层面得到持续验证,从而进一步增强收益率的下行预期。策略方面,居民部门缩表状态下基本面矛盾的积累导致收益率下行是长期主线,但节奏层面易受到央行干预力度不断增加以及专项债发行加速影响,短期行情并不容易走出。后续重点关注美国降息落地后央行的跟进以及宏观数据对弱基本面的验证。

二、市场回顾

(一)资金市场

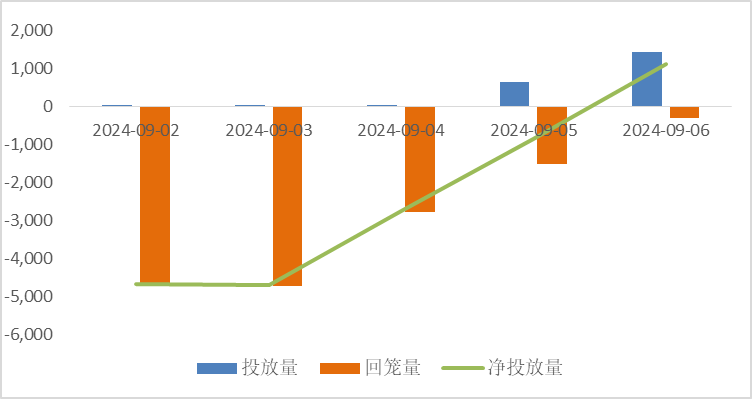

公开市场操作:上周央行进行2102亿元逆回购操作,因有14018亿元逆回购到期,实现净回笼11916亿元。

图9:上周公开市场操作情况

政府债发行:本周国债计划发行4480亿元,地方政府债计划发行2802.8元,整体净缴款-5458.6亿元。

表1:9月9日-9月13日政府债发行缴款

单位:亿元

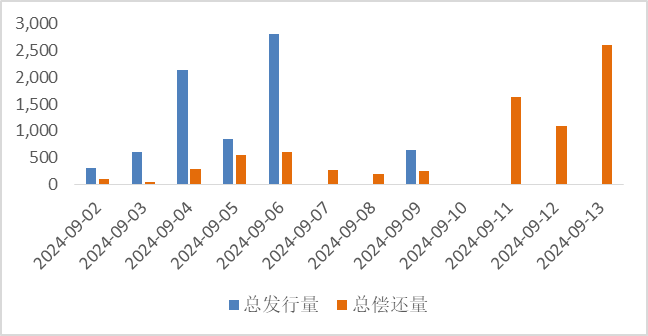

同业存单发行:本周到期6016亿元,大幅高于前一周的1638亿元,其后两周为8862亿元、6909亿元。

图10:同业存单到期与发行

回购市场:跨月之后,资金面先松后紧。月初资金面受到8月末财政支出的支撑,不过随着1万亿+的逆回购持续回笼,从9月5日开始,资金面转为边际收敛。具体而言,9月2-4日,DR001在1.52-1.57%之间窄幅震荡,而后持续上行至6日的1.72%,R001从1.61-1.67%上行至1.83%。

票据利率:上周月初时点,票源供给重回低位,上周初主要大行降价进场收票,买盘情绪积极,托收票交易居多,市场整体供不应求,票据利率低开后震荡下行。上周后半周,随着一级市场供给破千,以及大行报价稳中有升,买盘意愿有所收敛,市场供过于求,票价跌后回暖。

(二)债券市场

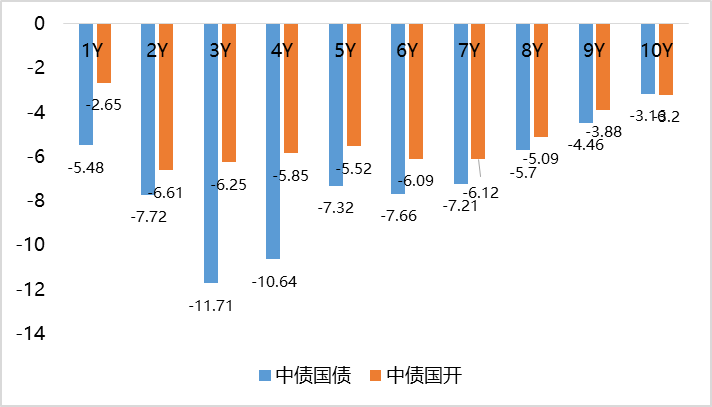

图11:上周利率债各期限收益率涨跌幅(BP)

数据来源:Wind、中债估值、鑫元基金

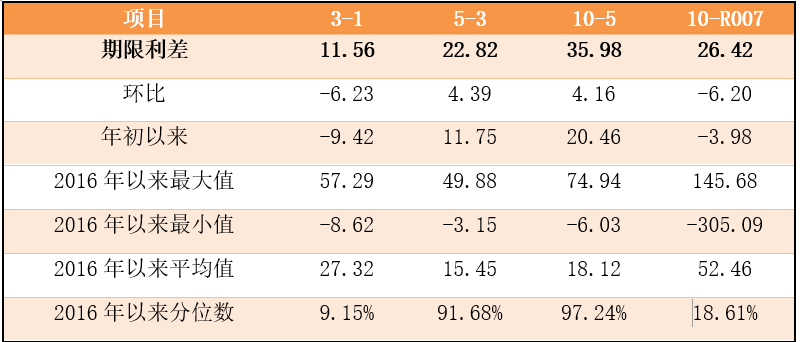

表2:中债国债期限利差

数据来源:Wind,最大、最小、平均值区间均为2016年至今

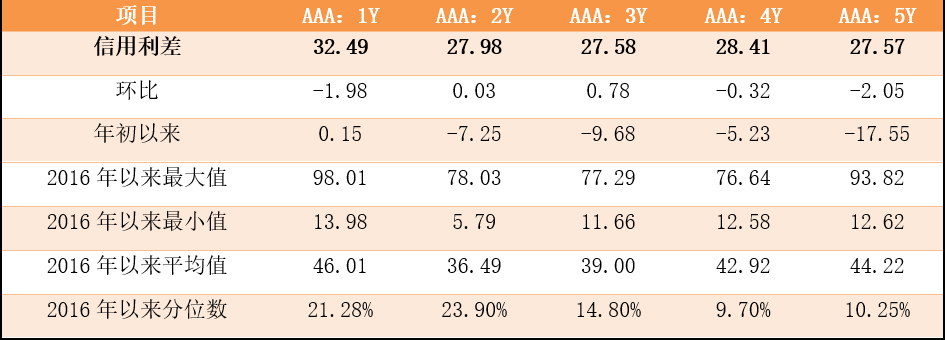

表3:中债中短期票据信用利差

数据来源:Wind、鑫元基金,最大、最小、平均值区间均为2016至今

上周中债国债收益率和中债国开收益率集体下行。其中,中债国债1年期收益率下行5.48BP至1.4352,3年期下行11.71BP至1.5508,5年期下行7.32BP至1.7790,10年期下行3.16BP至2.1388。

长期限高等级票据信用利差小幅收窄。中债1年期AAA级中短期票据信用利差收窄1.98BP,中债2年期AAA级中短期票据信用利差走阔0.03BP;中债3年期AAA级中短期票据信用利差走阔0.78BP。

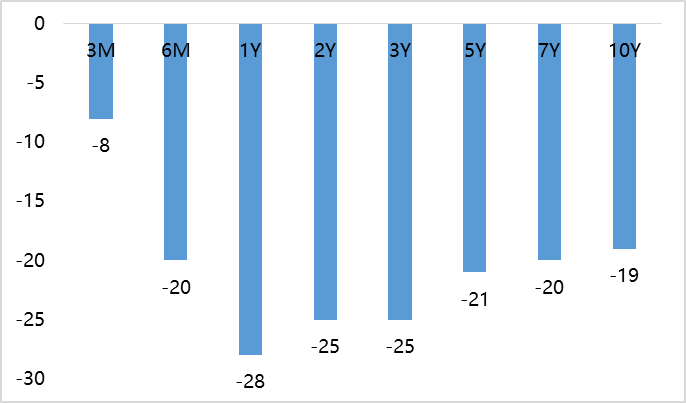

图12:上周美债各期限收益率涨跌幅(BP)

数据来源:Wind、鑫元基金

上周美债收益率普遍下行。上周10年期美债收益率下行19BP,10年期国债收益率下行3.16BP,中美利差倒挂程度减小。全周来看,1年期美债收益率下行28BP,3年期美债收益率下行25BP,10年期美债收益率下行19BP。

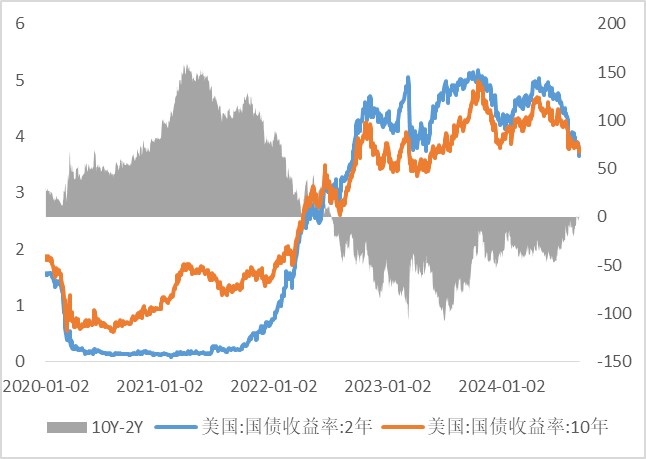

图13:10年期和2年期美债收益率走势

数据来源:Wind、鑫元基金

三、债券市场展望和策略

基本面方面,上周国内数据处在真空期,市场关注点主要集中在本周集中披露的国内宏观数据,重点关注CPI、PPI、进出口以及金融数据。从方向上看,市场大概率会随着经济及金融数据进一步走弱而强化收益率下行预期,但短期可能依然会受到央行调控影响。近期央行也特别提到利率下调是存在约束的,主要是净息差快速下行带来的银行整体资产负债表以及资本充足率等问题。尽管央行也提及降准存在空间,但降准未必代表实质性宽松,最终还是要看利率是否发生变化。

展望来看,在缺乏有效政策破局的大环境下,无论是居民部门资产负债表的收缩,还是由此导致的内需的进一步疲软,都会在经济数据层面得到持续验证,从而进一步增强收益率的下行预期。策略层面,居民部门缩表状态下基本面矛盾的积累导致收益率下行是长期主线,但央行干预以及专项债发行加速会影响短期交易节奏。短期看长债需观察央行态度,近期央行提及存贷款利率进一步下行还面临一定约束,预计短期行情受央行调控影响难以走出。因此交易盘建议保持一定底仓,等待右侧驱动信号后加仓,配置盘仍然建议逢调加仓。信用债方面,随着赎回未进一步发酵,信用债也企稳止跌。在国内资产荒以及不发生系统性金融风险的逻辑支撑下,预计信用债特别是城投债收益率将继续被压缩,此外也可以关注一些代替地方政府融资的产投主体,上述主体的利差仍有压缩空间。

$鑫元鸿利A(OTCFUND|000694)$ $鑫元泽利A(OTCFUND|007551)$ $鑫元稳丰利率债(OTCFUND|019724)$

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

本文作者可以追加内容哦 !