从24年5月下半月开始,A股就一直跌跌不休,本轮下跌没有出现加速下跌,走的是阴跌模式,上证指数不管是失守3000点整数关还是失守2800点整数关,恐慌性抛盘现象都没有出现,市场成交量也逐渐低迷,徘徊在5000-6000亿区间。从月K线上看,截至到8月底,上证指数已经连续下跌4个月了。“上证指数还在2800点,我的账户已经回到了2000点。”也道尽了股民、基民的心酸。

不过股市的底部通常都是在绝望中产生的。目前A股市场正处在低迷的氛围中,指数跌跌不休,投资者 “跌麻了”,成交萎缩,热点散乱,这其实就是典型的底部特征。

世界上没有完全相同的两片树叶,历史不会重演,但历史的规律会重现,我们通过复盘2004年以来市场上的几次底部,为当前我们所面临的情形提供参考。

一、每一次,市场为何下跌?

影响股价的因素,可以分解为基本面、流动性与风险偏好。三大因素中的任意一个均无法独立主导市场走向,三大要素中至少两个出现明显恶化才会导致市场全面转向。

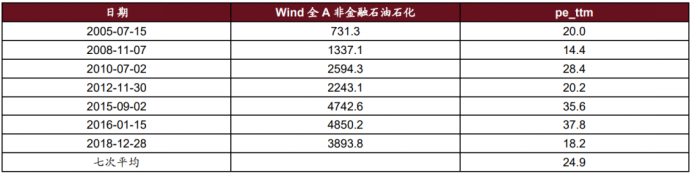

过去20年,A股七次大底

数据来源:wind,招商证券

过去20年里,A股在整体趋势上行时,出现过多次大幅调整或者长时间调整。而每一次“市场大跌”几乎都出现在相似的环境之下:(1)基本面:盈利不断下行;(2)流动性:流动性紧缩;(3)风险偏好:出现外部或内生的金融风险导致风险偏好降低。那么,市场大跌后见底时是否也会有类似的相似信号呢?答案是:有的。

二、过去20年,市场底的六大要素

通过复盘每一次市场大跌后见底时,总结出几点相似的要素。

要素一:经典K线组合

K线背后所包含的市场情绪同样可以作为市场见底或见顶的信号。总结来说,当K线出现“V”字型或 “W”型组合时,往往代表市场见底,其中“W”型作为双底,是更加坚实的底部。

我们总结过去八次市场见底前后的K线组合如下,其中“W”型底出现了六次,“V”型底出现了两次。

2005年3月-2005年7月W型底

2008年9月-2009年1月W型底

2012年9月-2012年12月W型底

2015年8月-2015年9月W型底

2016年1月-2016年3月W型底

2018年10月-2019年1月W型底

2010年7月V型底

2024年2月V型底

以上数据来源:ifind,时间区间:2004/1/1-2024/8/30,基金有风险,投资须谨慎。

我们会发现这8个K线组合中,除了2010年7月份和2024年2月这两次可以理解为是V型反弹,其他6次都出现了类似于W型的组合。

W组合的出现,较为符合投资者的心态和情绪:当各方面有了改善信号,尤其是重要的会议、重要讲话出来提振市场情绪,投资者开始抄底,市场开始出现反弹就有了第1个底;但此时,可能并没有流动性和基本面改善的实质性信号。由于市场在前期出现了大幅下跌,投资者的恐慌情绪仍未消除,部分选择抄底的投资者在市场反弹一段时间之后,一有风吹草动就会选择了结获利。而此前未减仓的投资者利用这次反弹也看到了可以减仓的机会,两者共振,容易出现二次探底。如果这个W底第2个底的收盘价比第1个底的收盘价要高,或许预示着未来有更大的上涨空间。

要素二:估值水平降到历史低位

对于A股整体估值而言,估值水平在长期可以发挥作用,整体在区间上下波动。估值水平还是情绪的衡量标准,代表对于各种变量悲观的预期程度。判断当前的估值水平是否还有下降的空间,看是否出现了过度恐慌的情绪化定价。

由于历史上金融和石油石化盈利规模大,但估值不断降低,对A股真实估值产生一定扰动,因此本文采用wind 全A(除金融石油石化)作为衡量A股真实整体估值水平的指标。

从历史规律来看,在外部影响较小的情况下,由于国内货币政策紧缩和盈利快速下滑导致的市场底部,其静态估值大约在20倍左右。然而,如果存在全球性的重大外部冲击,尤其是对我国有重大影响的,历史性底部的估值水平可能会低于20倍。

截至2024年9月9日,wind全A(除金融、石油石化)市盈率为23.10,已经低于数次历史底部时的市盈率,底部或已不远。(数据来源:wind)

七次历史底部对应的市盈率

数据来源:wind,招商证券

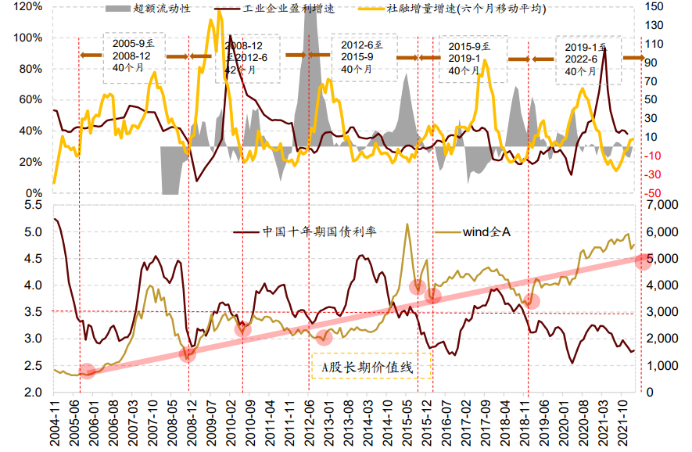

要素三:流动性与盈利预期拐点

股市是实体经济预期的映射。市场下跌时往往伴随着经济预期的回落,而市场底的出现,往往伴随着经济数据的好转。股票市场的流动性是超额流动性和新增社融综合的结果。当超额流动性改善,同步或略滞后,新增社融增速会加速改善,股票市场的流动性也会因此而边际改善。

因此,当我们观察到超额流动性(代表流动性预期的改善)和新增社会融资增速(代表盈利预期的改善)同时出现正向增长时,这通常是A股市场触底的关键信号,值得关注。

A股历史级别大底出现的流动性及盈利环境

数据来源:wind,招商证券

要素四:外部流动性环境出现边际改善

美元流动性对于全球和新兴资本市场影响较大,历史上来看,当美元加息,缩减流动性,往往会引发风险。而当美元降息,则会释放流动性,带来投资机会。背后的逻辑是,当美联储降息后,流动性宽松,美国经济走弱,美债收益率较低,吸引力下降,则美元则会流入其他国家或者美股股票市场;当美国经济复苏,通胀升温,美联储加息收紧货币,美债收益率上行时,其他资产估值往往比较贵甚至出现泡沫,相对而言,美债投资价值提升,则资金会回流美国或者美元债券。资金的撤出会使得过去大涨的资产出现大跌。

回到当下, 9月美联储降息的确定性较强。市场普遍认为,全球即将进入降息周期,对于A股相对来说较为有利。

要素五:成交低迷、换手率明显下降、缩量

投资者在大级别下跌过程中通常会经历“侥幸-焦虑-恐慌-绝望”的过程,最终市场交易活跃度会明显下降。换手率大幅降低,大幅缩量是见大底的重要条件。7次历史大底的平均换手率为1.5%,平均缩量率为-52%。(数据来源:wind,招商证券)

回到目前的A股,当前市场成交量维持在5000亿上下,相较于3月-4月万亿成交量来说,缩量接近50%,换手率在1%上下。同样也符合历史大底特征。(数据来源:wind,截至2024/9/6)

要素六:破净率数据达到极值

从破净率来看,截至2024年9月6日,全部5347只A股,有844家破净,破净率来到844/5347=15.8%,这个数字创下了2004年以来的最高值。

A股历史上几次著名的大底,破净率分别是:

2005年998点,破净率15.6%

2008年全球金融危机1664点,破净率13.9%

2012年“钱荒”1949点,破净率7.0%

2016年熔断2638点,破净率2.5%

2018年中美贸易战2440点,破净率10.8%

2024年2月指数见底时,破净率15.6%

(数据来源:wind,时间区间为2005/1/1-2024/9/6)

以史为鉴,可以知兴替。从各项指标来看,市场情绪低迷,当前A股投资性价比逐渐凸显,见底信号或将逐步浮现。我们无法预测反转究竟何时到来,但可以时刻做好准备。黎明前的黑暗,最是难熬,愿你心怀热忱,穿越黑夜,不要倒在黎明之前。

$华映科技(SZ000536)$$保变电气(SH600550)$$大众交通(SH600611)$#iPhone16亮相!果链概念股怎么走?##医疗领域扩大开放,行业影响几何?##预订超300万!华为三折屏上市在即##盐湖大重组!盐湖“航母”要来了#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !