消息称,全球领先的综合物流提供商「顺丰控股」最快本月底开启招股,预计募资至少10亿美元(约78亿港元)。

「顺丰控股」于2023年8月21日和2024年6月28日,先后两次向港交所递交招股书,拟在主板上市,由高盛、华泰国际、摩根大通担任联席保荐人。

此前,顺丰控股(002352.SZ)于2017年借壳鼎泰新材在深交所上市,后更名为“顺丰控股”。公司若在港交所成功挂牌,将成为快递物流行业内首家“A+H”股上市的公司。

多维领先的世界500强,背负千亿债务

招股书显示,「顺丰控股」提供全方位国内及国际物流服务,包括但不限于快递服务、快运服务、冷运物流服务、同城实时配送服务、供应链服务及国际物流服务,并向跨国公司、大型企业、中小型企业及散单客户提供一站式解决方案。

根据弗若斯特沙利文报告,按2023年收入计,「顺丰控股」是中国及亚洲最大的综合物流服务提供商,也是全球第四大综合物流服务提供商。

来源:招股书

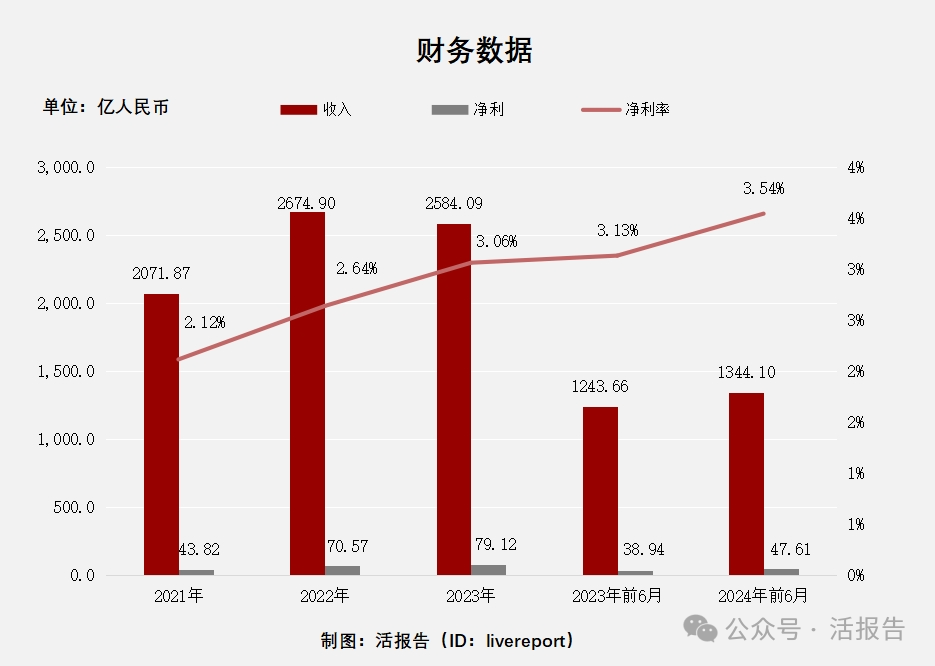

综合招股书及顺丰控股(002352.SZ)2024上半年业绩报告数据,截至2023年12月31日的三个年度、2023年和2024年的前6个月:

收入分别约为人民币2071.87亿、2674.9亿、2584.09亿、1243.66亿及1344.1亿,年复合增长率为11.68%;

净利润分别约为人民币43.82亿、70.57亿、79.12亿、38.94亿及47.61亿,年复合增长率为34.37%;

净利率分别约为2.12%、2.64%、3.06%、3.13%及3.54%。

来源:LiveReport大数据

与此同时,截至2024年前6个月,公司的负债规模攀升至人民币1182亿元,资产负债率达到53%。市场分析认为,公司冲击港股上市或与账面资金紧张有一定关联。

旗下「丰巢控股」9月递表,今年扭亏为盈

当前,“顺丰系”掌门人王卫旗下已有3家港股上市公司:顺丰同城(9699.HK)、顺丰房托(2191.HK)、嘉里物流(0636.HK)。若「顺丰控股」和「丰巢控股」成功挂牌,“顺丰系”港股上市公司将扩展至5家。

“顺丰系”末端物流解决方案供应商「丰巢控股」于今年8月30日向港交所递表,拟在主板上市,华泰国际是独家保荐人。

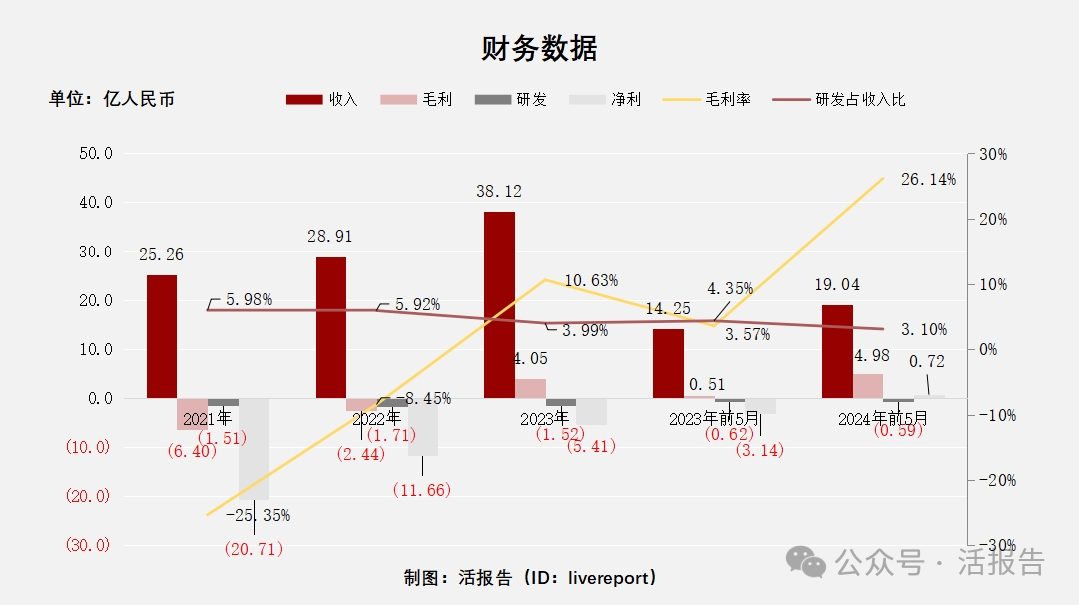

「丰巢控股」于2023年毛利回正,2024年前五个月净利同比扭亏为盈。

然而,「丰巢控股」负债情况同样日益严峻。截至最新报告期,公司贸易应收2.87亿,贸易应付50.19亿,短期借款2.73亿,长期借款13.59亿,现金借款总额约16.32亿人民币;期末现金及等价物8.59亿。

根据丰巢控股招股书,截至2023年12月31日的三个年度、2023年和2024年的前5个月:

收入分别约为人民币25.3亿、28.9亿、38.1亿、14.2亿及19亿,复合年增长率为22.84%;

净利润分别约为人民币-20.7亿、-11.7亿、-5.4亿、-3.1亿及0.7亿,复合年增长率为-48.87%。

来源:LiveReport大数据

相关阅读:

「顺丰控股」二度递交上市申请,坐拥亚洲最大空运、陆运运输队

亚洲最大、全球第四的「顺丰控股」赴港二次上市,坐拥亚洲最大空运、陆运运输队

丰巢增设「整体协调人」,41家港股IPO扩容“卖票队伍”

智能快递柜龙头「丰巢控股」首次递表,2024年或能扭亏为盈?

点击文末“阅读原文”,查看「顺丰控股」招股书

(本文首发于活报告公众号,ID:livereport)

本文作者可以追加内容哦 !