博通公司(NASDAQ: AVGO),作为全球领先的半导体和基础设施软件解决方案供应商,长期以来一直是投资者关注的焦点。然而,在最近公布的2024财年第三季度财报之后,尽管公司报告了强劲的营收增长,其股价却出人意料地大幅下跌。

这家硬件制造商公布了超于预期的第三财季收益,但随后其股价暴跌了 10%。尽管受人工智能市场持续繁荣的推动,上一季度收入同比增长 47%,但收益报告却陷入了宏观数据疲软的一周。

上周,芯片股表现尤其糟糕,因为投资者对劳动力市场数据不佳感到恐慌。但在我看来,博通可能正处于逢低买入的境地,因为该公司保持了高毛利率并产生了大量自由现金流,而在上周下跌之后,股价也变得更加实惠。

财报分析

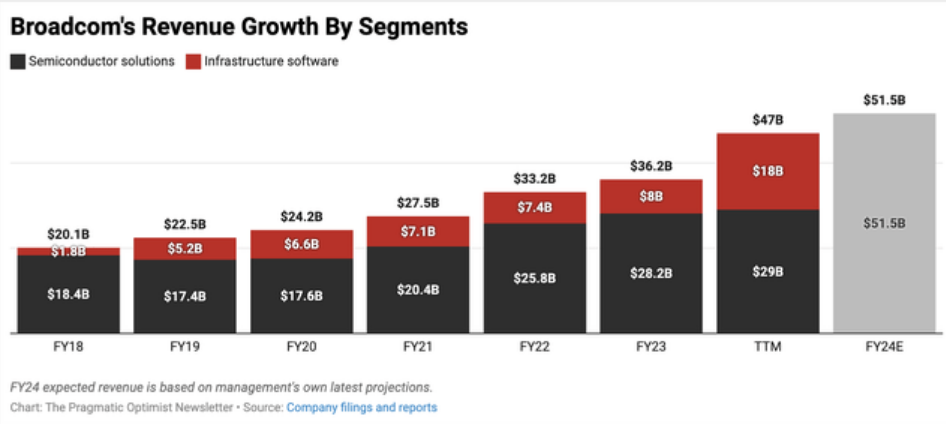

博通公司(NASDAQ: AVGO)在其2024财年第三季度的业绩报告中显示了其在多个业务线上的不同增长动态。

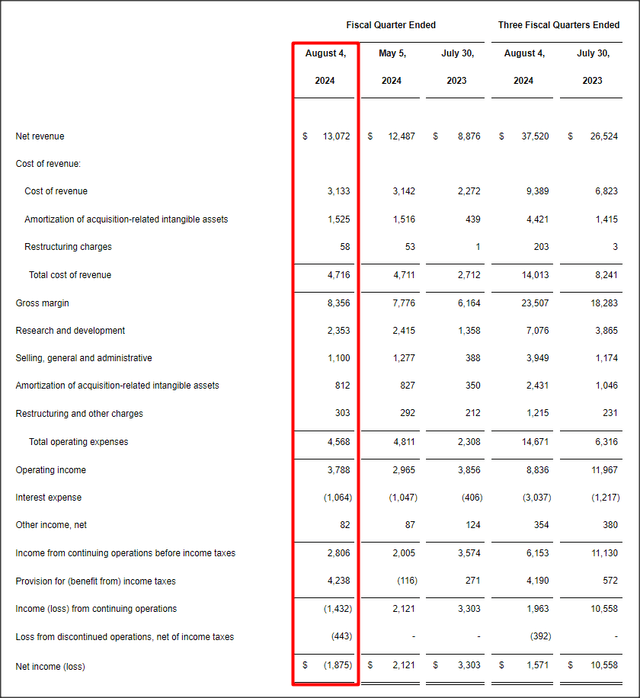

公司总收入达到130.72亿美元,同比增长47%,超出了市场的普遍预期。这一显著的增长部分得益于公司在人工智能和软件解决方案领域的积极扩展,特别是VMware的业务表现出色,推动了基础设施软件业务的快速增长,预计收购的影响还会持续到下个季度,后续将回归正常增速水平。

AI业务方面,博通报告AI相关收入持续增长,其网络和定制芯片产品在超大规模云客户中的强劲需求带来了43%的同比增长。然而,非AI业务的收入表现相对疲软,尤其是宽带和传统半导体解决方案的营收下降。

尽管非AI业务的减速对公司整体盈利表现构成拖累,但公司首席执行官Hock Tan在电话会议中表达了对非AI业务已经触底并有望恢复的乐观看法:

总而言之,以下是我们在半导体领域看到的趋势。

总的来说,我们的非人工智能市场已经触底,我们预计第四季度会出现复苏。人工智能需求依然强劲,我们预计第四季度人工智能收入将环比增长10%,达到35亿美元以上。这将意味着24财年的人工智能收入将达到120亿美元,高于我们之前超过110亿美元的预期。

而Seeking Alpha分析师乌塔姆·戴伊表示,博通继续保持了在定制AI芯片市场的主导地位,由于AI的推动,这提振了该公司的前景:

我们预计第四季度半导体营收约为80亿美元,同比增长9%。对于基础设施软件,我们预计收入约为60亿美元。因此,我们预计第四季度合并收入约为140亿美元,同比增长51%。

自由现金流方面,博通继续展示其财务稳健性,第三季度自由现金流为4.79亿美元,同比增长4%,自由现金流利润率达到37%。博通强劲的自由现金流限制了投资风险,并且从长远来看还可以支撑公司的股价,特别是如果公司向股东返还更高的自由现金流百分比(通过更高的股息或新的股票回购计划)。

但硬件制造商的关键业绩指标还是毛利率,而博通在这方面的表现则大幅提升:该公司受益于上个季度对人工智能部件和其他定制产品的强劲需求,毛利率达到 84 亿美元,同比增长 36%。这家硬件制造商上个季度的毛利率为 64%,而上一季度为 62%。

总的来说,博通的财报反映了其在高增长领域的强劲动力和在某些传统业务线上的挑战。尽管面临市场的复杂反应,博通的管理层对公司的长期增长和市场地位仍保持乐观。

但当下市场对半导体行业当前的高估值和未来增长预期的不确定性感到担忧,特别是在AI领域内的高投入与产出比可能不如预期的情况下。整个半导体行业的景气度,在达到周期性顶峰后可能面临回调,这也可能加剧了市场的不安情绪。

尽管财报显示公司业绩优异,营收同比增长47%至130.72亿美元,Non GAAP稀释后EPS同比增长18%至1.24美元,超过市场预期,但股市对财报的反应却是股价在财报发布后的第二天下跌 10% 。这种表面上的矛盾现象背后隐藏着哪些因素?

绩优为何被错杀?

非AI业务的表现拖累

尽管博通在AI相关产品上取得了显著增长,非AI部门的业绩却相对疲软,特别是在宽带和传统半导体解决方案领域。具体来说,宽带收入同比下降了49%,非AI网络收入同比下降了41%,这些下滑抵消了AI领域的增长。

市场可能对这些部门未能达到更广泛复苏的期待感到失望。虽然首席执行官Tan表示这些业务已经触底,但这种乐观的声明未能缓解市场对短期内这些部门继续拖累总体业绩的担忧。

市场预期差距

在前几个季度大幅涨价后,投资者对半导体行业的业绩增长持有极高的预期。

当博通发布其业绩预测时,尽管指标超过了以往的业绩,但未能满足市场设定的最高预期,特别是在高增长领域如AI。

行业趋势的影响

本次财报季半导体公司业绩发布后股价的表现情况来看,发现绝大部分半导体公司即使业绩超出预期,绩后股价表现都不乐观。具体来看:

英伟达公布强劲二季报,营收和净利润均大幅超市场预期,但是股价在当天盘后大跌近7%,第二天收盘下跌6.38%。

台积电公布强劲二季报,无论是业绩还是指引都非常乐观,但是绩后股价收跌1.38%。

阿斯麦二季报强劲超市场预期,但三季度营收指引不及预期,绩后股价收跌12.74%。

高基数导致业绩增速不可避免放缓

半导体属于周期性行业,2023年和2024年是行业爆发性高增长周期,经历了爆发性增长后,行业面临的挑战将变得更加明显。

行业由于全球数字化加速和关键技术(如5G和AI)的快速发展,经历了前所未有的需求增长。这导致了供不应求的情况,进一步推动了产能的快速扩张和技术的迅速进步。然而,随着这些条件的变化,预计从2025年起,行业将进入一个新的阶段:

芯片供给的持续增加

响应前几年的高需求,全球半导体厂商已经开始大规模扩产,新的生产线和工厂预计将在接下来的几年内陆续投入运营。这将显著增加芯片的供应量,缓解之前的供应紧张状态。

2025年后,随着芯片供给的持续增加,以及行业需求的降温,叠加高基数问题,半导体行业收入增速不可避免放缓。

公司应对措施

在面对行业的周期性波动和技术快速发展的双重挑战下,博通采取了一系列战略措施来保持其市场领先地位并确保长期的业务增长。

首先,博通持续加大在人工智能、5G和云计算等关键技术领域的研发投入,具体来说有:2023 年与苹果合作开发 5G 射频等组件;2022 年收购 VMware 拓展云计算领域;2024 年传闻与 OpenAI 合作研发 AI 芯片。

通过这些投资,博通不仅能维持其在高性能计算市场的技术领先,还能探索新的市场机会,从而推动未来的业务增长。

此外,博通公司通过集成VMware显著增强了在基础设施软件领域的竞争力。

这一战略举措不仅扩展了公司的产品线,还增强了其软件业务,使博通能够跨越从硬件到软件、从存储解决方案到网络安全的全方位技术领域。这种多元化策略显著降低了对单一市场的依赖,增强了业务的稳定性和市场适应性。

VMware的技术整合不仅提高了产品的附加值,还增强了客户粘性和满意度,为博通在激烈的市场竞争中保持领先提供了支持。在当前全球市场不确定性增加的背景下,能够提供多技术和市场领域的综合解决方案,对于博通来说,是维持其市场领先地位和实现稳定增长的关键。

最后,博通在优化供应链操作方面也展现出前瞻性思维。公司通过与供应商建立更紧密的合作关系并增加生产灵活性,有效应对全球供应链的挑战。这不仅保证了生产效率,还帮助公司在面临潜在供应中断时能够快速应对,保持业务的连续性。

投资者建议

股票估值

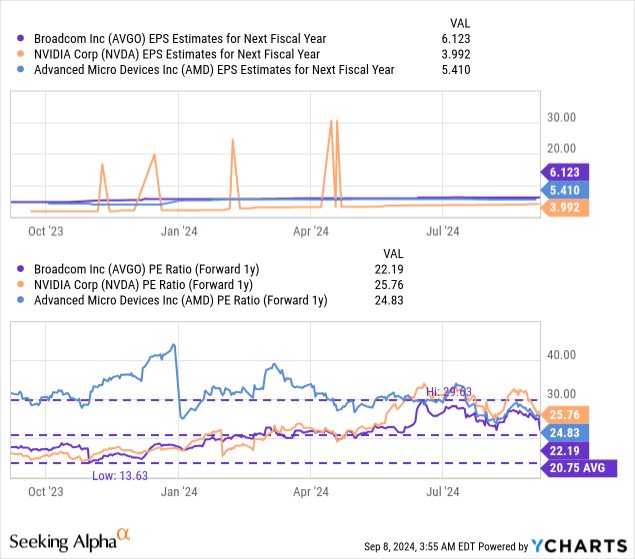

博通的估值不再像几个月前那么高,当时人们对 NVIDIA ( NVDA ) 或 Super Micro Computer ( SMCI ) 等 AI 硬件制造商的乐观情绪达到顶峰。

上周是博通发布财报的特别糟糕的一周,因为市场受到8 月份糟糕的就业报告的冲击,7 月份的就业数据被下调。

不过,博通周五下跌 10%,使得该股对投资者来说更加实惠:自我上次推荐以来,博通的股价已下跌约 20%,我相信投资者现在正面临一个有吸引力的逢低买入机会。

博通的股票预期市盈率为 22.2 倍,比去年的平均市盈率高出约 7%,但远低于我们今年早些时候看到的近 30 倍预期市盈率。与 N VIDIA和 AMD(AMD)等其他快速增长的芯片公司相比,博通目前的估值比率更具吸引力。

我认为,鉴于博通强大的潜在自由现金流盈利能力及其逐季扩大毛利率的能力,其市盈率可以达到 25 倍。25 倍公允价值市盈率意味着其内在价值约为每股 153 美元(基于每股 6.12 美元的普遍每股收益预期)。

鉴于该公司股价低于公允价值预期,且该公司发布了下一财季的稳健收入指引,我认为将评级上调至买入是合理的。

长期增长因素和风险评估

博通在人工智能、数据中心硬件及网络解决方案方面持续的创新和市场扩展,预计将在未来几年内推动收入和利润的进一步增长。

特别是随着5G技术的全球部署加速和企业级软件需求的增长,公司的产品和服务正处于市场需求的前沿。

博通股票吸引人的点还不止如此,更在于股息,博通的股息收益率持续处于行业较高水平,当前约为1.5%。公司还积极回购股票,这反映了管理层对公司价值的信心及其致力于提高股东回报的承诺。

博通公司通过收购关键技术企业如VMware,显著扩展了其在软件定义数据中心和云计算领域的业务,增强了全球市场的竞争力。这些战略收购不仅提升了博通的产品组合,还优化了其应对快速变化市场需求的能力。

通过技术领先和战略合作,博通进一步巩固了其市场地位,快速适应技术和市场的变动。特别是公司在5G和AI领域的投资,预计随着这些技术的商业化,将为博通带来新的增长动力。

总体而言,博通的战略—从积极的收购到重大的研发投资—不仅加强了其在全球半导体和软件市场的领导地位,还提供了强大的市场适应能力和未来增长潜力,为投资者和合作伙伴创造持续价值。

这些因素使得博通对于寻求稳定收益和长期增值的投资者具有吸引力。

尽管前景广阔,但其面临的风险也不容忽视。

随着市场进入通常的九月萧条期,博通的估值可能面临压缩,预计其市盈率将调整至接近标准普尔500指数的17-18倍。

这一调整主要反映了季节性的市场情绪变化,可能导致博通的目标股价调整到大约125-128美元。此外,公司最近对VMware的集成引发了市场对其软件运营模式的关注,这可能导致一部分客户转投竞争对手如Nutanix,尽管此举也带来了某些正面效应。

Hock Tan的主导增长策略,特别是通过战略收购,已证明对增强博通的市场地位极为有效。这种策略不仅加强了公司的定价权和利润扩张能力,还帮助博通在大型企业和超大规模企业市场中提供定制化解决方案。虽然某些媒体对VMware集成的稳定性提出质疑,这可能暂时对博通的股价造成压力,但这种回调只会为投资者提供潜在的购入机会。

总而言之,尽管存在外部风险,但博通的综合策略和操作效率使其能够不仅保持稳健的财务状况,还能从行业的挑战中寻找到成长机会。投资者可以期待博通在继续推动技术创新和市场扩展的同时,保持其在全球市场中的竞争优势。

本文作者可以追加内容哦 !