上半年中资券商国际业务出现分化,分析认为,没有受到中资美元债影响的券商,其盈利能力保持良好,显示出持续增长的趋势

文|成孟琦

编辑|郭楠

2024年上半年环球市场波诡云谲,随着半年报的披露,中资券商国际业务在复杂环球市场下的表现依次展卷。

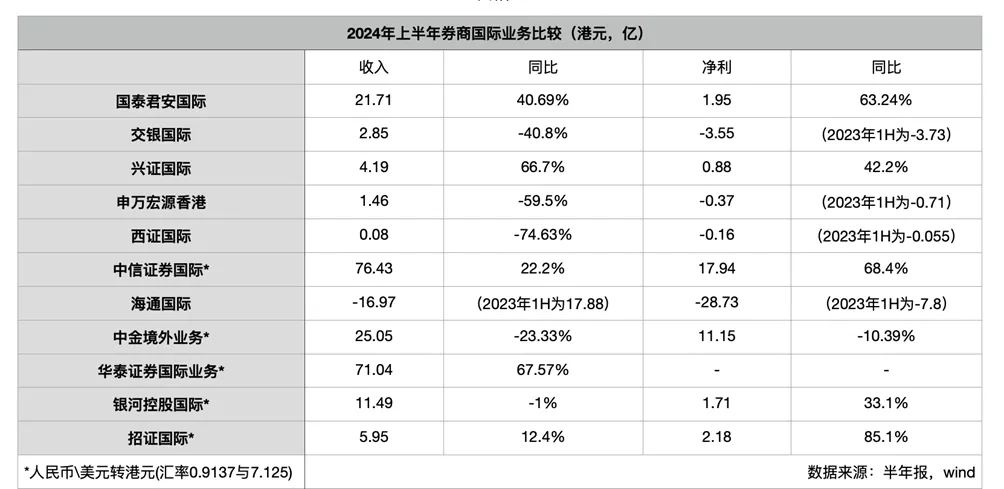

通过整理五家在港上市券商半年报及六家A股上市券商半年报中披露的国际或境外业务数据,可以看到,中资券商国际业务的业绩在今年上半年更加分化,中小券商承压更甚。

头部券商排名已然出现变化。其中,中信证券国际营收与净利均位列首位;华泰国际业务营收增长强劲,排名第二;中金公司境外业务收入位列第三,但与前两名差距较大,且营收、净利均出现下滑。亏损的券商中,一半机构亏损收窄,而去年在港股私有化退市的海通国际和停牌的西证国际亏损加剧。

为何中资券商国际业务分化严重?这与2024年上半年的市场状况有关,港股市场成交与上市低迷,对券商国际业务带来了考验。

瑞银证券非银金融分析师曹海峰认为,海外业务被视为券商新的增长点,尤其是对几家头部公司而言。“透过刚刚公布的券商半年报的券商国际业务部分可以观察到,没有受到中资美元债影响的券商,其盈利能力保持良好,显示出持续增长的趋势。”

也有业内人士表示,因为2021年以来中资地产美元债违约造成投资收益亏损、港股连续四年低迷导致券商经纪和投行业务大幅下滑,给中小券商国际化进程带来极大挑战。

考验接踵而至,券商出海与转型仍在继续。经历了2023年美元加息的宏观环境,证券公司普遍对其海外业务结构进行战略调整,资本密集业务发生转向,积极拓展中国香港以外的海外市场。2023年11月召开的中央金融工作会议首次提出“培育一流投资银行和投资机构”,不但为资本市场发展提出了新的要求和目标,券商也需要思考如何将出海与“培育一流投行”更好地结合。

业绩分化,江湖再无海通国际

在2024年半年报中,多家券商的国际业务收入表现亮眼。中信证券、华泰证券和中金公司排名仍然位列前三,但二三名排名出现微妙变化。当中,华泰证券收入增长67.57%,而中金公司境外业务收入则下降23.33%。分析人士认为,中金公司国际业务中跨境股票业务占比较高,或受权益市场波动和监管收紧等影响较大。

国泰君安国际和银河证券分别以21.71亿港元和10.47亿人民币(约11.49亿港元)的收入位列第四和第五。而招证国际、兴证国际和交银国际营收排名六至八位,均未超过10亿港元。

从利润贡献看,头部券商香港子公司对集团的业绩贡献有所提升。华泰证券研报提到,中信、华泰、国泰君安香港子公司对集团2024年上半年净利润贡献分别为15.9%、15.8%和11.9%,同比分别提升7.2、6.7、7.6个百分点。

值得注意的是,头部券商国际业务排兵布阵也在发生结构性变化。

9月5日晚间,华泰证券公告称,其出售所持统包资产管理平台Asset Mark全部股权已完成交割,最终交易对价为17.93亿美元。而2016年的买入价格为7.68亿美元,华泰证券有望从本次交易中实现的收益预计约为7.96亿美元,将大幅增厚2024年业绩。

Asset Mark平台2023年的营收、净利润分别为37.91亿元和8.63亿元人民币,相当于当年华泰证券国际业务营收79.26亿元的半壁江山。2024年上半年,Asset Mark共实现净利润5.09亿元人民币。数据显示,2023年6月30日至2024年4月30日,Asset Mark股价涨幅15.88%,并于2024年4月9日达到历史最高价。

为何要出售如此赚钱的业务?华泰证券曾表示,有助于实现较高的投资回报,实现公司利益和股东利益最大化,另一方面有利于其进一步优化资产和资源配置,拓展未来业务布局。出售所得现金,将用于补充营运资金以及其他一般公司用途。

分化的大势下,有券商逆势增长,也有券商业绩下滑、一蹶不振。因踩雷地产债等原因,海通国际已连续亏损两年半。根据财报,2024年上半年海通国际营业收入为-16.97亿港元,净利润-28.73亿港元,对集团业绩拖累明显。

实际上,海通国际自2022年开始出现巨额亏损。根据财报,海通国际2022年营业收入-11.97亿港元,净利润-65.41亿港元。2023年营业收入-15.75亿港元,净利润-81.56亿港元。巨额亏损之下,海通证券子公司海通国际控股在2023年宣布对海通国际私有化,这家曾经的香港中资券商龙头和港股IPO“一哥”黯然在港退市,港股江湖从此再无海通国际。

9月5日,国泰君安公告,正在筹划通过换股吸收合并海通证券并发行A股股票募集配套资金,二者的合并意味着未来或再无海通证券。

此外,作为周期性行业,券商的国际化业务也不得不面对市场低谷。以申万宏源香港为例,2024年上半年,其收入1.46亿港元,同比减少59.5%;亏损3731.6万港元,同比收窄47.7%。对于亏损原因,申万宏源香港分析称,回顾上半年,由于跨境业务监管政策趋严,一级市场发行数量和筹资额持续低迷,固定收益投资及二级市场权益投资疲软,经纪、保荐与承销等业务均受市场波动影响。

“中资券商国际业务的盈利增长主要来源于交易量的增加、自营交易、结构化产品,以及IPO的活跃。2024年上半年,全球市场IPO增长态势良好,中国市场因逆周期监管导致IPO活动受限,但其他市场表现强劲。此外,韩国、东南亚(新加坡、菲律宾)、印度等市场近年来增长显著。”曹海峰提到。

券商出海,从香港到东南亚

中国香港因优越的地理位置和链接全球金融中心地位,历来是券商出海的桥头堡,从上世纪90年代开始,中资券商的国际化布局已进行了30多年。目前,共有14家券商实现“A+H”两地上市。

作为成熟的资本市场,香港“丛林法则”更加明显,行业头部效应明显,竞争激烈。“香港的市场化程度高,牌照申请采用注册,且为混业经营,使得市场完全开放,竞争尤为激烈,中资券商在香港需要面对来自国际、同行和本土券商的竞争。” 曹海峰表示。

虽然竞争激烈,但曹海峰提到,经过近三十年发展,中资券商在香港已经具有了一定优势。“尤其是在IPO、再融资等业务上,中资券商业务占比获得了极大提高,但在交易类、衍生品业务上还有待提升。这也与中资券商在海外市场发展策略有关,海外市场的交易业务竞争激烈,佣金率低。可以看到中资券商在海外市场的零售业务逐渐减少,更多地转向机构业务。”

在2024年上半年的新股保荐业务中,几乎已罕见外资机构的身影。中资券商在港几乎包揽全部IPO业务的另一面,是香港市场近年来面临着流动性减弱、外资券商的撤退与香港IPO募资额的断崖式下降。

据万得(Wind)数据,上半年港股市场共有30只新股上市,募资额133.5亿港元,募资净额109.4亿港元。而在2018年到2021年,港股IPO募集金额分别为2880亿元、3168亿元、4001亿元、3339亿元,2022年、2023年下滑至1045.7亿、462.95亿港元,募集金额快速下滑。

上半年的港股IPO项目,中金参与了9宗IPO的独家或联席保荐,保荐数量断层第一;中信证券(香港)参与5宗、海通国际参与4宗、招银国际、均富参与2宗,建银国际、国泰君安、华兴证券、工银国际、中国光大等参与1宗。外资投行里只剩摩根大通,参与了速腾聚创和连连数字的联席保荐。

此外,港股今年缺乏大型IPO,上半年募资额最高的IPO是茶百道,仅为25.86亿港元。

恒生指数从2020年至2023年连跌四年。2024年上半年,恒生指数涨3.94%、恒生科技指数跌5.57%;据万得(Wind)数据,上半年港股市场成交金额为10.33万亿港元,同比减少2.82%。

如此市况之下,一些其他行业受到影响。2024年上半年,香港高级办公楼租赁市场疲弱,仲量行数据显示,截至6月底,香港甲级办公楼空置率创下13.6%的历史新高,而中环的写字楼租金下跌7.1%,为各区之冠;以高价出名的瑜伽健身连锁店Pure因为会员续费下降等原因,在中环出现欠租危机。

曾经收入位于“金字塔塔尖”的中环银行家,最常参加的业余活动,也从高消费的品酒、Fine Dining(高级餐饮)、Pure(高级瑜伽连锁),变成了打折咖啡(如库迪)、两送饭(盒饭)和行山(爬山),“衣食住行”全面降级。

伴随着中国制造业、消费产业和互联网巨头的出海,中国与海外国家的合作持续拓展等,不少中资券商也在探索其他海外市场。近年来,多家头部券商明确布局更多全球市场,中金公司搭建纽约、伦敦、东京等地销售网络;中信证券加强东南亚海外股权融资业务开拓;银河证券曾在2018年收购马来西亚联昌集团证券业务,2023年完成100%持股,将其更名为银河海外。

“中国和东盟有非常紧密且稳定的经贸合作,这是银河海外快速发展的原因,也是优势。国际投行布局往往以发达市场为主,但随着新兴市场发展,未来国际投行也会逐步进入。银河证券布局东南亚市场等于占了先机,待到规模进一步扩大,也会再择机进入成熟市场。”银河证券董事长王晟曾如此介绍东南亚的“出海”。

出海东南亚的成果已初步显现。2024年7月19日,海伦司完成了在新加坡的第二上市,银河证券旗下银河海外担任独家发行经理,通过介绍方式在新交所挂牌。财报披露,新加坡的二次上市费用为1215.2万元人民币。

不过,业内人士认为,券商在东南亚和中东的出海,仅仅是开始,目前还不足以与当地机构和国际投行竞争。

“一般而言,中资券商在海外市场发展策略包括并购、渐进式业务拓展和合资等。”曹海峰提到,“目前看来,由于海外市场的竞争激烈,新参与者进入海外市场,并购是一种有效的扩张手段,但近年来由于监管和市场环境的变化,并购活动有所减少。文化融合是并购后面临的主要挑战之一,需要时间和策略来实现不同企业文化的整合。”$中信证券(SH600030)$$华泰证券(SH601688)$$中金公司(SH601995)$

本文作者可以追加内容哦 !