医疗器械刚刚经历一段艰难时期。

据国投证券统计,2024H1,医疗设备行业招投标规模约550亿元,同比下滑35%左右,其中,医学影像招投标规模同比下滑45%左右,生命信息领域招投标规模同比下滑50%-60%。

我们以“22-24年县域影像设备大数据”为例来探讨这个问题。

自疫情以来,县域医院的建设驶入高速发展通道,国家持续下发政策,推动县域医院发展。那么,近几年县级医院的升级对于医学影像设备市场形成了怎样的推动呢?

器械之家依据众成数科出具的统计报告,对2022年至2024年上半年我国县级医院的影像设备采购市场及品牌进行分析,反映时下县域医院的影像科建设情况及市场趋势。

01

采购步伐暂缓

下一个需求高峰在何时?

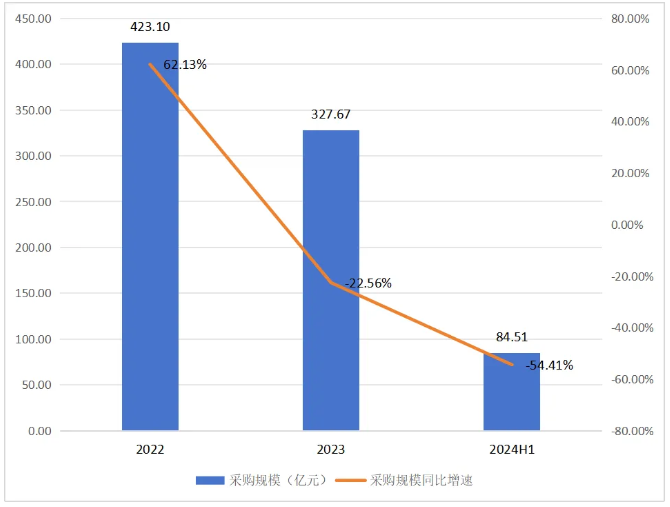

注:产品包含全部影像类设备;采购规模按销额统计,下同

2022年国内县级医院医学影像类设备采购规模达423.1亿,同比增速创下了22年至24年上半年的巅峰,达62.13%。2023年采购规模缩小近百亿,为327.67亿,同比增速-22.56%。到2024年上半年,采购规模仍呈现下跌趋势,84.51亿仅为2023年全年采购规模的25.79%,同比增速更是进一步下滑至-54.41%。体现出县域医院的影像采购步伐在近三年正逐步放缓。

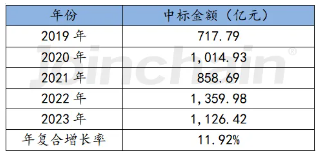

2019-2023年医用成像器械的整体市场规模(中标数据:亿元)

结合此前众成数科发布的2019-2023年医用成像器械的整体市场规模数据,从中标金额看2022年是我国影像市场的高峰,与县级医院采购规模数据走向相吻合。并且从以往数据看,2020年整体市场规模大幅增长以后,2021年数据便出现回落,但长期来看总体市场仍呈现震荡上升的走势。

以此推算,2022年国内县级医院医学影像类设备采购规模达到巅峰以后,23年24年市场的连续下跌乃疫情需求透支以后的市场行情自然回冷,此外2023年医疗反腐也对设备招采影响较大。

2024年正值“十四五”第四年,此前“十二五”、“十三五”规划期间均促进了大量的医疗设备采购,另外随着千县工程、以旧换新等政策的稳步推进,以及医疗反腐的常态化演进,县域医院的影像采购行情仍将持续释放。相关机构指出,医疗设备更新政策当前已完成各省规划阶段,预计于Q3开始落地,Q4大规模落地,延迟1年左右的医疗设备采购需求将于2025年陆续释放。因此我们预计下一波采购高峰,将在未来2年至6年间到来。

03

国产稳步上升

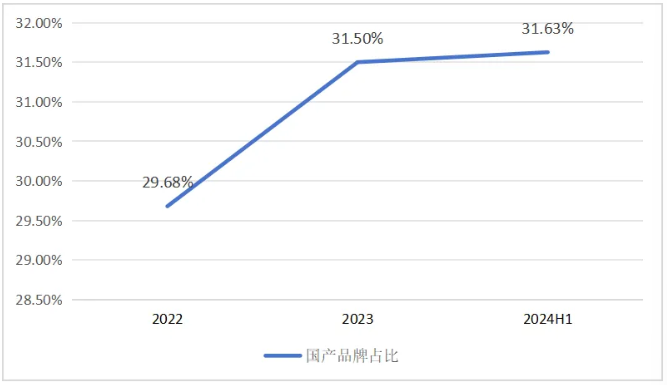

2022-2024年H1国产品牌在县级医院影像设备采购中的占比逐年微幅上涨,约在30%左右。

县级医院是国产品牌的必争之地,也是进口品牌未来重点布局的方向。2024年5月29日,国家发改委等部门印发推动医疗卫生领域设备更新实施方案的通知。要求到2027 年,医疗卫生领域设备投资规模较2023 年增长25%以上,主要大型医疗设备百万人口拥有量基本达到中高收入国家平均水平,高端医疗设备短板加快补齐,县域基层医疗设备条件持续改善,有力支撑基层医疗服务能力提升和分级诊疗制度建设,应对重大公共卫生安全风险的医疗设备保障和应急能力明显提升。根据上述方案,预计县域医院将成为医疗设备以旧换新的重点。

目前多地已明确推进县级医院设备配置。其中,浙江要求到2027年县级以下医疗卫生机构装备配置达标率达到100%;新疆要求到2027年县级以下医疗卫生机构装备配置达标率达到90%以上。

此外,近几年,在分级诊疗以及各项提升基层医服务水平的政策推进下,放射科作为医院中重要的检查科室 正在全面下沉,相当数量的基层医疗机构开始设置放射科,基层市场也被认为是发展的重头。目前国产与进口品牌均纷纷在基层市场发力展开竞争。

讨论:

1、对龙头公司影响有限。比如迈瑞、联影,在行业大幅下滑的背景下,依然能实现一定的增长,这主要得益于它们市场占有率的提升。

2、从目前数据看,4-7月份的中标金额同比下滑幅度已经收窄到同降30%左右,三季度可能还不会好,但按半年报的情况下,如果市占率能保持,应该能企稳;四季度情况究竟如何,要看招标工作恢复情况,还有较大的不确定性。

3、25年起,医疗装备行业会迎来反转。如果大部分招标没有恢复,可能得有个预案了。4月11日,国新办举行国务院政策例行吹风会介绍《推动大规模设备更新和消费品以旧换新行动方案》有关情况。根据《行动方案》,到2027年,医疗等领域设备投资规模较2023年增长25%以上,年复合增速达到5.74%。上半年已经有近20个省市出台了相关细则,但要真正落地,至少要到24年四季度以后。

23年四季度-24年三季度,应该是医疗影像市场的寒冬,24年四季度-25年年中,应该还只是春天,会有炎炎夏日?大自然会有,而且还特别热,医疗影像市场就一定有?对于联影,还不能完全指望政策,关键还得靠内功!另外,服务收入、海外市场如能持续增长也能助一臂之力。

$联影医疗(SH688271)$

本文作者可以追加内容哦 !