来源:经理人传媒旗下《中国保险家》杂志融媒体中心

作为国内新生代险企,也是一家实现上市的保险集团,阳光保险集团股份有限公司(以下简称“阳光保险”)在上市第二年的“成绩单”备受瞩目。

中报数据显示,今年上半年实现总保费收入 517.6 亿元,同比增长 12.9%;上半年新业务价值37.5 亿元,同比增长 39.9%。整体上来看,集团呈“发展稳中向好”的良好态势。然而,是否意味着阳光保险已经穿越了业绩萎靡期,还是说仅是短暂好转呢?

上半年“有进有退”

8月27日,阳光保险在官网上披露了2024年半年报。然而,子公司寿险业务和财险业务板块,可谓是冰火两重天,差距显著。

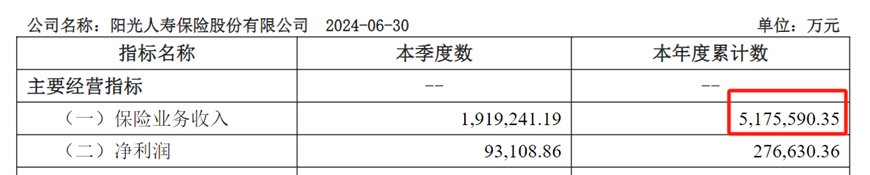

上半年,阳光人寿实现保险业务收入517.6亿元,同比增长12.9%。其中,保险服务收入为80.24亿元,同比增加2.1%。从投资端来看,近三年平均综合投资收益率4.14%,表现稳健。受上述原因影响,阳光人寿净利润同比增加14%,至27.66亿元。此外,阳光人寿13个月保费继续率96.4%,同比提升3.7%;25个月保费继续率89.8%,同比提升4.2个百分点。

图源:阳光人寿官网

从渠道层面,银保渠道是阳光人寿保费收入的“增速器”,主要贡献来自“臻鑫倍致终身寿险”“臻安倍致终身寿险”“金稳盈C款两全保险(分红型)”“金稳盈B款两全保险(分红型)”四款产品。据统计,今年上半年,阳光人寿的银保渠道实现总保费收入340.1亿元,同比增长9.5%,几乎超出总保费的二分之一。

然而,过度依赖银保渠道是中小险企的一大通病。业内人士认为,如果保险公司过度依赖银保渠道,可能会导致成本上升、风险集中、客户关系弱化以及产品线局限性增加等问题。此外,还可能面临因监管政策变化带来的不确定性。通过银保渠道虽提振了公司的业绩,但过度依赖,后患无穷,仍需考虑多渠道发展以确保长期稳定性和灵活性。

回看阳光财险,却是净利“腰斩”——

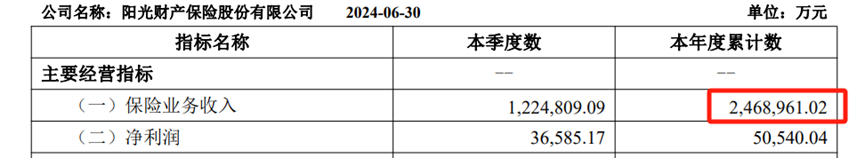

中报显示,阳光财险在上半年实现了246.5亿元的原保险保费收入,同比增长12.4%,取得了2亿元的承保利润,综合成本率为99.1%,净利润则为5.05亿元,同比下降了38%。

图源:阳光财险官网

具体来看,车险业务的原保险保费收入为132.9亿元,同比增长3.2%,承保综合成本率为99.7%,产生了0.46亿元的承保利润。而非车险业务表现更为亮眼,原保险保费收入达到了113.6亿元,同比增长25.5%,占总保费收入的比例提升至46.1%,增长了4.8个百分点。其中,农险业务同比增长38.3%,健康险业务更是激增48.5%,非车险业务的综合成本率为98.5%,实现了1.6亿元的承保利润。

可见,没能逃过“增收不增利”的魔爪。上半年,频繁发生的自然灾害,如暴雪、冻雨和超强台风等,给保险公司的理赔工作带来了巨大压力。阳光保险在中期报告中指出,承保利润的波动主要归因于这些极端天气事件,尤其是灾害频发地区正是公司保费规模较大的区域。

上市两载风雨摇摆

据悉,阳光保险于2022年在港股上市,发售价为5.83港元/股,但上市首日即破发,股价跌至5.51港元,跌幅达5.49%。此后股价持续走低,截至2024年9月3日,收盘价仅为2.81港元/股,几乎腰斩。股价的暴跌不仅令二级市场的投资者损失惨重,也让公司内部员工深受其害。

2016年2月,阳光保险召开了股东大会,向核心员工配发了4.4亿股内资股,认购价为4元人民币/股,并规定上市后三年内不得出售,锁定期满后每年减持不超过25%。这意味着员工持有的股票要到2025年12月9日才能卖出。然而,上市近两年,股价早已跌破认购价,导致参与计划的3688名员工面临巨额账面亏损,酿成“负债打工”的局面。

更令人唏嘘的是,进入2024年3月后,该公司股价不但没好转,更是一路向下,最低跌至1.999元/股。显然,自上市以来,员工持股计划并未给参与者带来收益,反而让卖给员工股份的股东们“坐收渔翁之利”。

值得一提的是,除了参与员工持股计划的核心员工所持有的股份大幅缩水外,其他支持阳光保险的民间资本也同样遭受了损失。

最近,东北地区的民间资本大佬方威,通过其控制的方大特钢(股票代码:600507.SH),发布公告透露,公司购买了一种以阳光保险股票为基础资产的委托理财产品,价值4.3亿元,目前该产品已浮亏1.2亿元,并预计会对2024年第一季度的财务表现产生重大影响。

对于股价的暴跌,方大特钢作为投资方与市场反应相同。方大特钢表示,阳光保险于2024年1月启动了H股“全流通”计划,其中包括23.29亿股内资股转换为H股并在港股上市,这一举措预计对阳光保险H股的价格波动起到了一定作用。

股价与业绩往往会产生“连锁效应”,上市后的阳光保险净利开始“走衰”。对比发现,2019年至2021年间,阳光保险的总保费收入分别达到了879.07亿元、925.69亿元和1017.59亿元;同期归母净利润分别为50.86亿元、56.19亿元和58.83亿元,整体业绩呈现出稳步增长的趋势。然而,上市两年,阳光保险的业绩开始下滑,2022年总保费收入为1087.4亿元,归母净利润降至48.8亿元,同比降了17.03%。2023年,总保费收入进一步增至1189.1亿元,但归母净利润仅为37.4亿元,再度下滑16.8%。

阳光保险“救火”

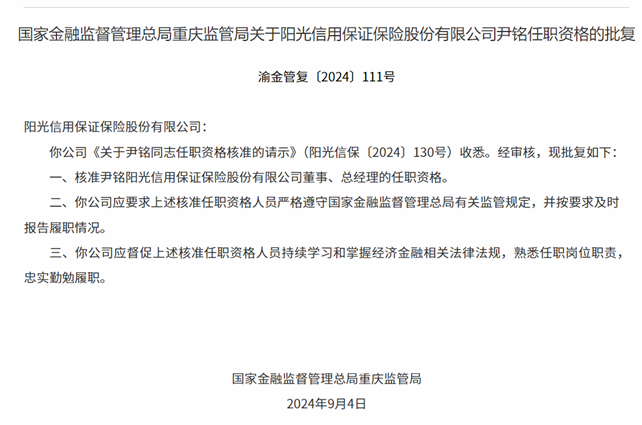

9月6日,国家金融监督管理总局显示,核准尹铭阳光信用保证保险股份有限公司(以下简称“阳光信保”)董事、总经理的任职资格;核准赵星阳光信保总精算师的任职资格;核准高玲春阳光信保副总经理的任职资格。

图源:国家金融监督管理总局

据悉,阳光信保作为阳光保险旗下的信保公司,主营业务包括信用保险、保证保险、上述业务的再保险业务等等。而此次阳光信保的人事变动或许是阳光保险为重整管理层而采取的紧急措施。

然而,近年来,阳光信保多次遭到合规挑战。具体来说,阳光信保屡次因合规问题遭到监管机构的严厉处罚,声誉受损严重。去年,由于多位高管涉及违规行为而受到惩处,今年一季度公司高层进行了大规模的人事调整。

2021年4月,监管部门在检查中发现阳光信保的部分产品存在诸多问题,包括资料不完整、风险管控不足等。监管随即要求公司停止使用存在问题的产品,并在一个月内完成整改,暂停新产品备案三个月,并提交自查整改报告及处理相关责任人。同年9月,阳光信保又因擅自变更营业地点、在未设立分公司的地区非法开展业务以及未按规定使用已备案条款等原因,再次受到监管的处罚。公司被勒令立即整改,并暂停融资性信用保证保险的新业务一年,同时还被处以78万元的罚款。

子公司阳光信保如“热锅上的蚂蚁”,而阳光保险的“雪中送炭”又能否给其带来一线生机呢?

综上,若说阳光保险走出了业绩阵痛,显然是“避重就轻”的说辞。

本文作者可以追加内容哦 !