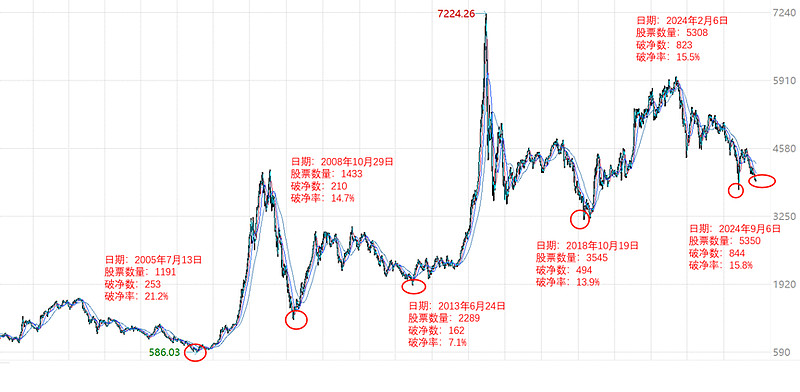

随着市场连续的调整,破净率、股债风险溢价等多个数据指标与历史上的多个大底接近,或意味着悲观情绪释放到极致。从均值回归角度来看,具备较强的吸引力。

一、破净率创下2008年以来新高

截至上周五(9月6日)收盘,全部A股5350只股票有844家破净,破净率达15.8%,创2008年以来新高!

破净率是什么?

“净”就是指“市净率”也就是PB,是股票价格与每股净资产的比率。

计算公式:PB=P/B,P是股票市场价格Price,B是每股净资产(BPS=净资产除以发行总股本)。

“破净”:也就是说市净率PB小于1,相当于股价跌破净资产,代表了从企业经营破产清算维度对其资产价值的最低程度的评估。

适用行业:PB估值指标多用于受到环境、季节等因素影响,业绩波动较大,PE指标失灵的强周期行业,如有色金属、券商、银行等。

对于全市场来说,“破净率”用于衡量股价跌破净资产值的上市公司数量占比,也能作为反映股票市场估值水平的重要指标。

大面积破净也可以被视为市场悲观情绪的一种体现,当市场普遍预期不佳时,更多的公司股价可能会跌破净资产值,说明市场整体被低估的程度非常大。

从上市公司角度说,收盘价连续低于每股净资产,也会触发稳定股价的措施,比如回购、增持、分红等,传递企业管理者的信心。

从历史数据来看,A股市场在几次重要的底部时刻,例如2005年、2008年、2013年、2018年,破净率都出现了显著的上升。

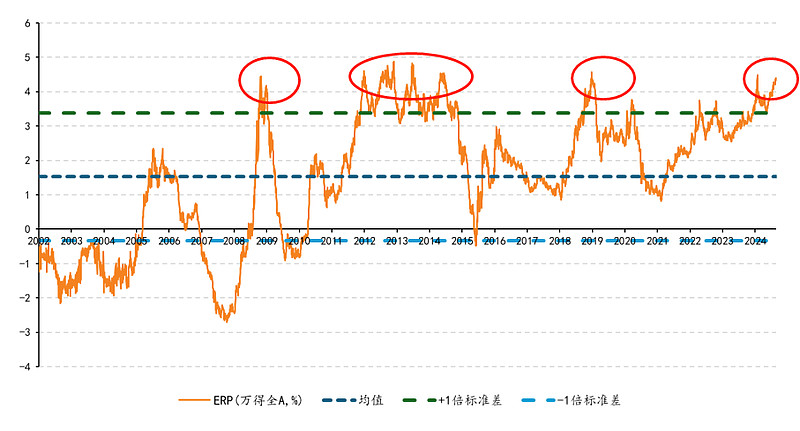

二、股债风险溢价也来到历史高位

除了市净率,还有一个数据——股债风险溢价创下阶段历史新高。

截至9月6日,万得全A风险溢价为4.49%,超过均值以上2倍标准差,位于近十年来100%分位点的绝对高位。

什么是股债风险溢价?

股债风险溢价(ERP,Equity Risk Premium),也称为股债性价比。

计算公式:风险溢价=1/市盈率(%)-中国十年期国债收益率。ERP数值越大,代表权益类补偿越多。

ERP代表了股票资产相对于无风险利率的额外收益补偿,通俗地说,反应的是股债投资的相对性价比。

中信证券研究发现,风险溢价对未来一年内的股债相对收益的预测精度高达79%。

历史上主要有5次ERP值从极端值恢复至1倍标准差以下的情况,平均极端值为4.55%,而平均修复时间为64天。

来源:天风证券

三、多重指标显示“底部”特征,是时候反弹修复行情了吗?

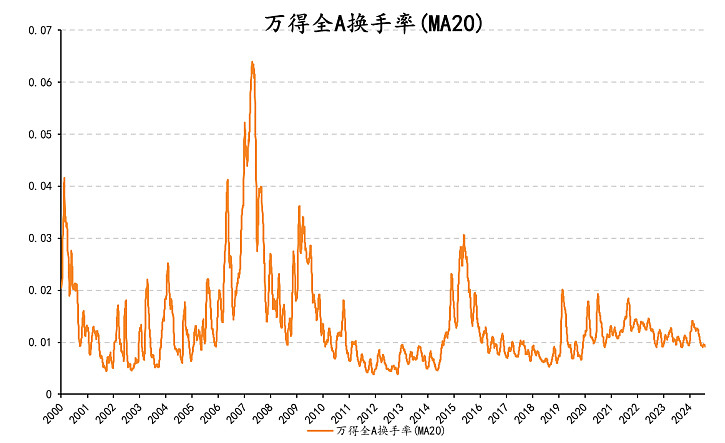

除了上面提到的破净率、股债风险溢价率处于历史极值附近,换手率、成交额、个股趋势等情绪指标也处于历史低位。

换手率:作为市场上流通股票转手买卖的频率,换手率的持续走低,代表市场交易萎靡。当前20日平均换手率水平为0.93%。对比在2011年-2012年 0.4%-1%区间内震荡;2018年换手率为0.5%-1%。

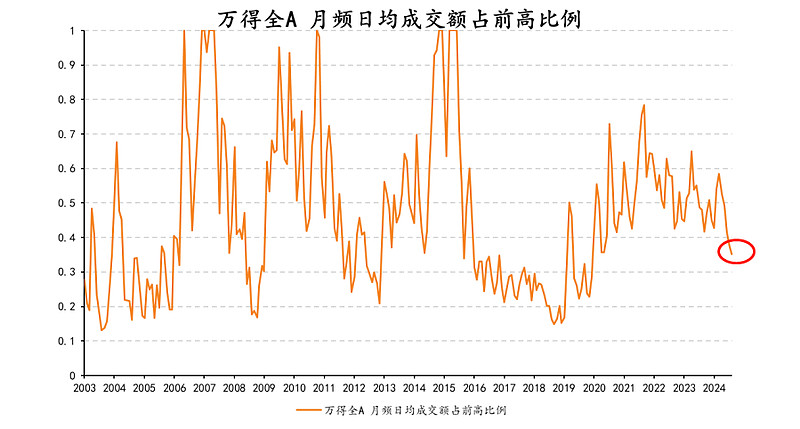

成交额:历史上市场低点时的月频日均成交额往往对应着前期高点时的20%水平。

2024年8月的日均成交额占前高比例35%,继续回落,指标上一轮高点为2021年9月的78%,历史中位数为44%。

估值变异系数:可以用来衡量个股的估值分布情况,在行情上涨时个股的估值分化程度会减小。

截至2024/8/30,全A估值变异系数为0.914。对比历史上的高点为2005年7月(0.922)、2008年10月(1.002)、2012年7月与11月(0.863、0.864)、2018年10月(0.889)、2022年4月(0.884)。

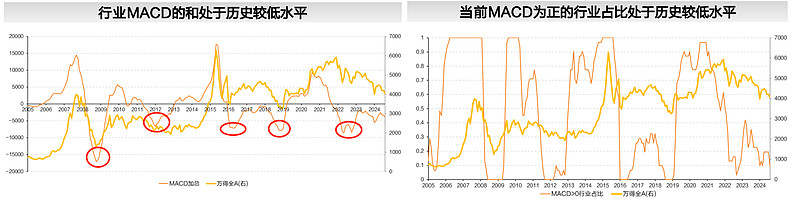

MACD指标:熊市触底前往往会出现所有的行业MACD<0的现象。

MACD指标(Moving Average Convergence Divergence) 是根据均线的构造原理,对股票价格的收盘价进行平滑处理,求出算术平均值以后再进行计算,是一种价格动量的趋向类指标。

截至8月底,行业加总月度MACD回落到10%,处于历史较低水平。

年线下方个股占比:市场进入熊市时,个股均会逐渐落入年线下方。

截至2024/8/30,该值为11.7%,处于历史低位,而2018年10月、2024年2月的两个低点分别为3.81%、6.30%。

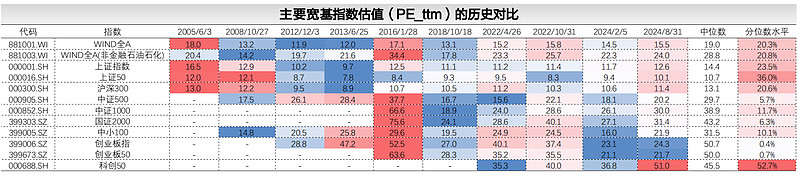

动态市盈率PE-TTM:大部分宽基指数处于历史分位数50%以下,创业板估值尤其较低。

来源:天风证券,截至2024.08.31

“均值回归”的原理告诉我们,极致的悲观情绪释放,往往为后市的修复反弹提供较厚的安全垫。

随着8月末中报披露窗口的结束,市场对上市公司基本面的悲观定价已经充分反应,那9月以来的阴跌,更多的是对不明确的内外宏观环境的迷茫。

从大的节奏上看,5月下旬调整以来,市场回调持续的时间已经超过了2月至5月的反弹区间,多个行业也创出了新低,模糊的看大概率处于调整尾声阶段,再度下行空间很有限,拐点随时可能出现。

随着计算机、光伏、通信、传媒等行业的率先企稳,可适当增配成长性方向。

成长风格相关ETF:创业板成长ETF(159967)、创业板指ETF(159957)、科创100ETF华夏(588800)

$创业板成长ETF(SZ159967)$ $上证指数(SH000001)$ $创业板指(SZ399006)$

#股市怎么看# #复盘记录#

主要参考资料来源:平安证券、天风证券最新研报。

《ETF风向标》栏目持续更新,欢迎关注@华夏ETF !

风险提示:以上仅作为服务信息,观点仅供参考。提及个股不作为推荐,不作为投资依据。市场有风险,投资需谨慎。

上述基金风险等级为R4(中高风险),具体风险评级结果以基金管理人和销售机构提供的评级结果为准。上述基金为股票基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。上述基金为指数基金,可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。科创100ETF华夏投资于科创板,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于上市公司股票价格波动较大的风险、流动性风险、退市风险等。

投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

本文作者可以追加内容哦 !