要说今年最热门的资产是哪个,红利板块必须占据一席之地!然而我们也不难发现,红利板块自从2024年5月见顶以来,已经连续回调了近四个月,目前已有主流红利指数年初至今的收益告负了。

许多投资者也开始担忧,面对全球“动荡期”,之前大家一直是把红利行业最为稳定的“胜率资产”,现如今不仅把涨的部分吐回来,甚至连本金都亏了!

也有部分前期担忧红利板块过于拥挤的投资者,在大幅下跌后,也开始逐渐认同红利的投资价值,着手逢低布局一波。

众说纷纭,但大家最关心的问题是一致的——那就是红利板块现在可以布局了吗?

结尾附红利指数股息率图

一、累觉不爱?红利板块下跌事出有因

这波红利指数调整并非偶然,总结下来,大概有以下几方面原因:

(1)分红离场

6-7月是A股上市公司现金分红的旺季,部分投资者落袋为安离场,同同时由于我们在各类行情软件看到的指数均为价格指数,现金分红带来的点位自然回落会让我们看到的红利指数跌幅比实际的跌幅要大,给大家留下一种调整幅度过大的体验。

(2)板块轮动

以中证红利指数为例,金融、能源、工业,大概占了红利指数近60%的权重。不难发现,每一轮的爆发与调整都和板块的周期轮动有关。例如2021 年初,在全球经济复苏预期带动下,大宗商品开始走强,周期板块迎来了2021年的第一波上涨。这期间,钢铁、煤炭、化工、有色表现都很好,带动红利指数出现了这轮行情中的第一个高点。过去几年,红利行情的本质是“在不同逻辑驱动下,不同板块轮番带动红利上涨”,但随着每个驱动逻辑最后走弱,红利也因此又跌了回去。

二、该反弹了?有哪些信号值得关注

收益依旧稳健?

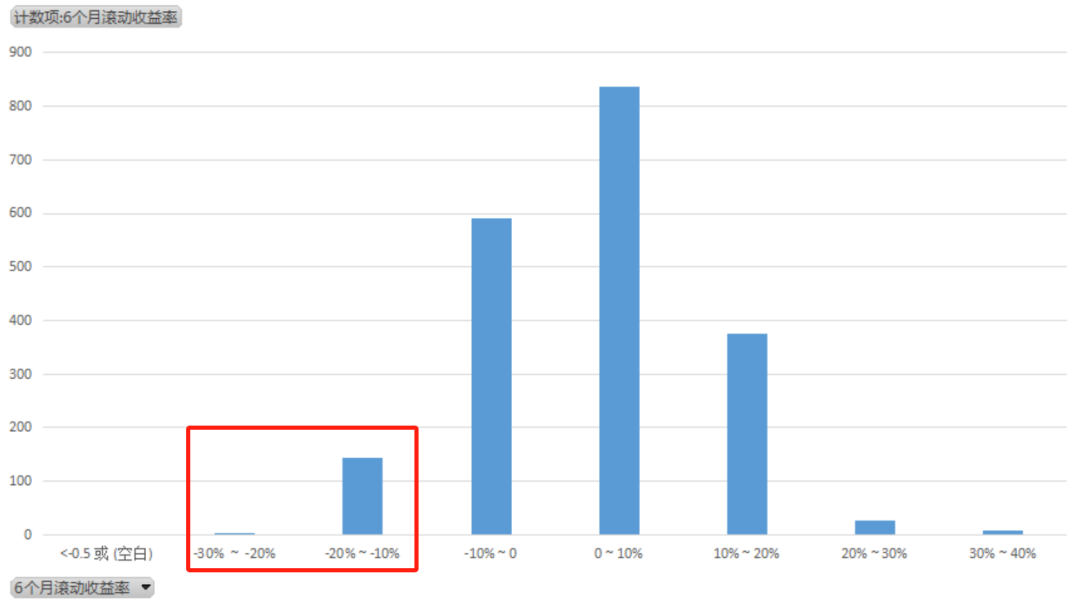

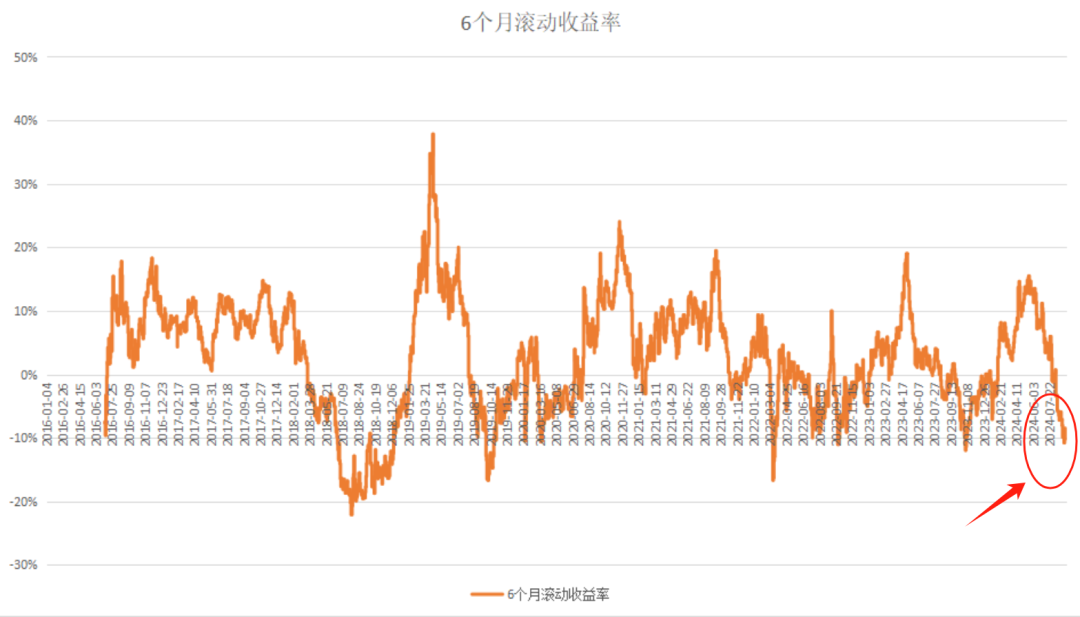

从历史的持有期滚动收益率不难看出,从2016年开始,任意日期买入中证红利指数,持有满6个月,有60%以上的概率获得正收益,而亏损超过10%的概率不足一成。而截至9月5日,6个月滚动收益率已达到-10%的极端低位,下探空间预计不大。

图片来源:Wind

2、经营依旧稳定?

上市公司的经营利润是分红的源头,只有经营利润稳定,未来持续的分红才是可期的。我们用ROE来代表上市公司的经营情况。中证红利指数成分股2024年上半年的平均ROE是4.98%,而2023年上半年的ROE是6.39%,确实有一定下滑。

但在对未来成长预期下降的情况下,投资者风险偏好降低而对风险补偿的要求提高;在此背景下,业务稳定且资本开支相对较小,潜在分红能力更强的公司还是大家重点关注的对象。目前在经济增速仍在磨底的背景下,国内不确定性依然存在,上游资源、交运等代表性红利型行业具有相对稳健的业绩和财务表现,基本面受到的影响较小,红利依然是追求确定性的有效方法。

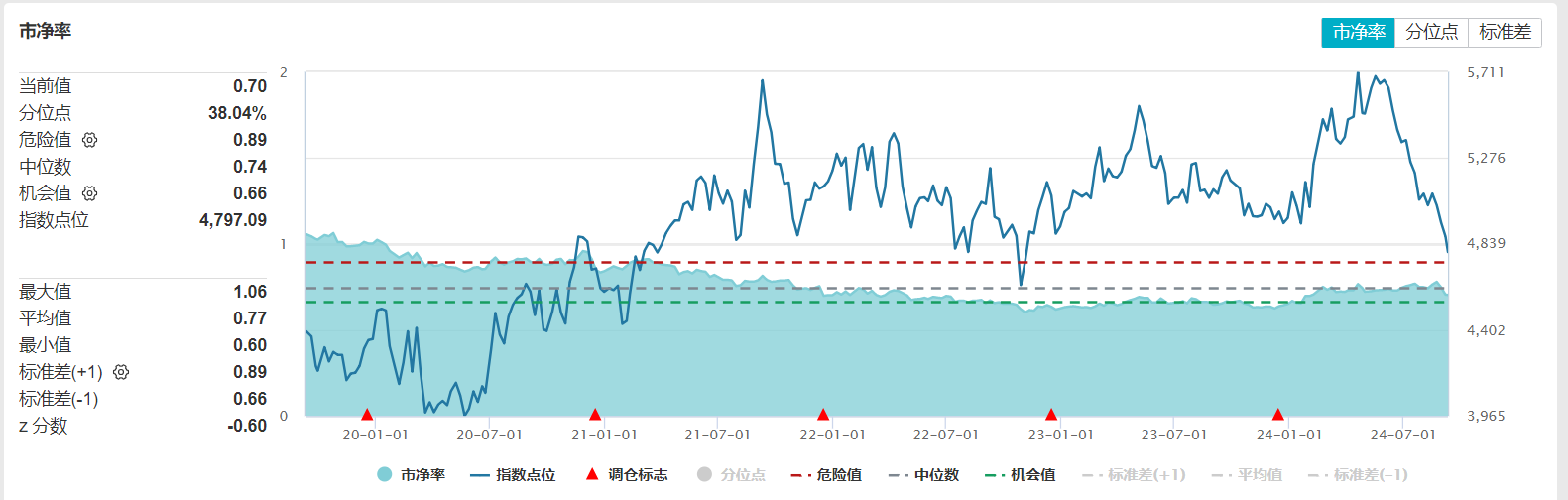

3、估值回落低位

此外,从估值层面来看,中证红利指数的PB估值位于过去五年的40%左右,仍然具备一定的配置吸引力和确定性。

图片来源:Wind

三、纷繁复杂?红利指数选什么

在当下,各种类型的红利指数让人眼花缭乱,那我们应该选什么才能最大程度地吃到这波“红利”呢?

港股红利其实是当下少有的仍具备增量资金的领域,一方面,美联储9月将开启降息周期已成为市场共识,美国货币政策的转向有望利好港股流动性环境。

同时,由于AH股溢价,港股的股息率相对A股具备较大优势。截至8月初港股各红利指数股息率显著优于中证红利。其中恒生中国央企指数的最新股息率为6.23%,优势明显。

另一方面,今年以来,国内持续优化对香港的投资环境,政策暖风频送。7月12日,ETF互联互通迎来标的范围扩大之后的首次大扩容,沪深港交易所共计91只产品被新纳入,为境内外投资者提供了更加丰富的配置选择。政策进一步优化调整,有望为港股市场注入更多流动性。政策进一步落地将进一步降低国内投资港股的门槛,持续增加港股未来的增量资金。

策略上,关注港股红利投资的投资者,不妨了解一下哑铃配置策略,一手高成长,把握降息周期下对利率更为敏感的板块;一手高股息,追求持续稳定的股息收益。

一端,在当前企业盈利预期下修,海外“动荡期”尚未结束,国内机构面临资产荒的背景下,稳定红利类由于其防御性优势,仍然应该作为主要的底仓品种,可关注高股息率的恒生中国央企指数,$恒生央企ETF(SH513170)$紧密跟踪恒生中国央企指数,充分体现了"高股息、低估值、纯央企"的特性。根据Wind数据,截至2024年8月14日,恒生中国央企指数的股息率高达6.55%,在众多红利类指数中表现突出。

另一端,成交量走低,市场短期难有持续性行情,所以超跌反弹依然是资金挖掘的主要方向,应伺机逢低逐步布局成长性行业。场短期难有持续性行情,所以超跌反弹依然是资金挖掘的主要方向,应伺机逢低布局,机构加仓板块——国防军工($国防ETF(SH512670)$)。

本文作者可以追加内容哦 !